Regulación de los Flujos Mundiales de Capital

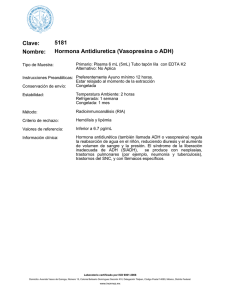

Anuncio