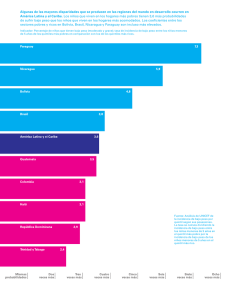

Clase media y política fiscal en América Latina - Inter

Anuncio