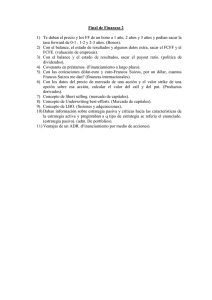

1 leverage buy out: una vision integradora hacia un

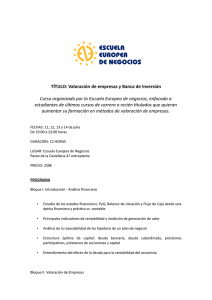

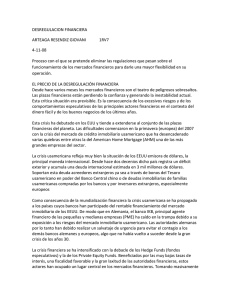

Anuncio