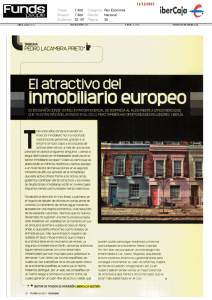

Tendencias del Mercado Inmobiliario® Europa 2014

Anuncio