Se Esperan Cifras Sólidas, Especialmente de Nemak

Anuncio

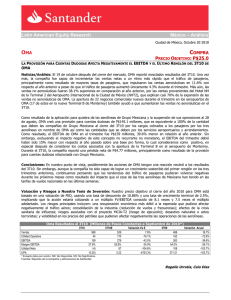

Latin American Equity Research México – Análisis Ciudad de México, Enero 25, 2008 ALFA COMPRA PRECIO OBJETIVO: P$92.0 Se Esperan Cifras Sólidas, Especialmente de Nemak Noticias/Análisis: Alfa tiene programado reportar sus resultados del 4T07 el 30 de enero. Esperamos resultados consolidados sólidos, debido principalmente a la consolidación de las adquisiciones de Nemak (Teksid, Hydro y Castech). A nivel consolidado, esperamos un crecimiento en el primer renglón de casi 34% en términos de pesos reales versus el 4T06. Subrayamos que sobre una base TaT, esperamos un decremento de 6.5% en términos de pesos reales, debido principalmente a factores estacionales que afectan a los químicos (37% de las ventas) y a la división automotriz (35% de las ventas). A nivel operativo, estimamos un crecimiento de la utilidad de operación de casi 13% AaA en términos de pesos reales en el 4T07, con un margen de operación de 6.4%, un decremento de 10 pb TaT debido a factores estacionales y un decremento de 120 pb AaA debido principalmente a los débiles márgenes de Alpek (petroquímicos). Esto último no deberá ser una sorpresa, ya que se puede explicar en gran medida por los menores márgenes en efectivo en el PTA desde principios de 2007. A nivel EBITDA, estimamos un crecimiento de 21.1% en términos de pesos reales para el trimestre. En términos de dólares, estimamos un EBITDA consolidado de US$253 millones, básicamente plano TaT, pero 26% mayor AaA. Creemos que el crecimiento AaA se debió principalmente a los sólidos resultados de operación de Nemak, apoyados por la consolidación de las adquisiciones y a las mejoras esperadas en Alestra, la división telecomunicaciones. Para Alpek, esperamos un decremento en los resultados de operación debido a los cambios arriba mencionados de los márgenes en efectivo del PTA, mientras que para Sigma, estimamos un EBITDA básicamente plano AaA en términos de pesos reales pues pensamos que continuaron las presiones en los costos durante el trimestre. En el último renglón, esperamos un fuerte decremento AaA debido principalmente a mayores impuestos, pero esperamos una gran mejoría TaT impulsada por un menor nivel de partidas no monetarias. Conclusiones: Creemos que los resultados del 4T07 deberán tener un efecto positivo en el precio de la acción. Aunque existe un sentimiento negativo hacia acciones de empresas industriales con exposición a la economía de EU., la actual exposición de Alfa a este mercado es 25% de las ventas, y creemos que esta exposición podría continuar decreciendo de forma gradual. Valuación y Riesgos a Nuestra Tesis de Inversión: • Nuestro precio objetivo para el cierre de 2008 esta basado en un modelo de FED, e implica que la acción estaría cotizando a 6.3 veces nuestro FV/EBITDA conocido para CA2008, y a 5.8 veces nuestro múltiplo adelantado. Alfa esta cotizando actualmente a 5.2 veces nuestro FV/EBITDA estimado para 2008, 4.7 veces nuestro FV/EBITDA estimado para 2009 y 9.4 veces nuestro P/U estimado para 2008. El FV/EBITDA promedio adelantado a cinco años de la compañía es de 5.5 veces • Los principales riesgos incluirían: (1) presión en el margen en las divisiones de petroquímicos y autopartes; (2) un crecimiento económico menor al esperado en E.U. y exposición a las OEMs de E.U.; (4) márgenes más débiles en Sigma; y (5) la fortaleza del peso. México – Comentario de empresas Alfa - Estimados al 4T2007 (Millones de Pesos ) Ventas Utilidad Operativa EBITDA Margen EBITDA Utilidad Neta UPA 4T07E 26,885 1,716 2,766 10.3% 857 1.53 3T07. 28,760 1,826 2,821 9.8% 251 0.44 Cambio T /T % -6.5% -6.0% -2.0% NA 240.8% 246.0% 4T06 20,110 1,519 2,283 11.4% 1,804 3.10 Cambio A / A % 33.7% 12.9% 21.1% NA -52.5% -50.7% a Excepto datos por acción/ADR. NA no aplica. Fuentes: Reporte de compañías y estimaciones de Santander. Luís Miranda, Diego Laresgoiti El presente informe ha sido preparado por el Departamento de Análisis de Grupo Financiero Santander, mismo que forma parte de Santander Central Hispano (Grupo Santander) y se facilita sólo a efectos informativos. Bajo ninguna circunstancia deberá usarse ni considerarse como una oferta de venta ni como una petición de una oferta de compra. Cualquier decisión de compra, por parte del receptor deberá adoptarse teniendo en cuenta la información pública existente sobre ese valor y, en su caso, atendiendo al contenido del prospecto proporcionado a la Comisión Nacional Bancaria y de Valores y a la Bolsa Mexicana de Valores correspondiente, así como a través de las propias entidades emisoras. Queda prohibida la distribución del presente informe en los Estados Unidos, Reino Unido, Japón y Canadá. En los últimos doce meses, Grupo Santander o sus filiales han participado como coordinador, colocador o asegurador en una oferta pública de venta de Sare, Ica, Cemex, América Móvil, Alsea y Ara. En los últimos doce meses, Grupo Santander ha recibido compensación por servicios de banca de inversión de América Móvil e Ica, Cemex, Sare, Alsea y Gap. En los próximos tres meses, Grupo Santander espera recibir o intentará recibir compensación por servicios de banca de inversión por parte de América Móvil, Cemex, Ica, Sare, Telmex, Gissa, Alsea, Ara, Liverpool, Geo, Mexichem, Gruma, Comerci, Televisa, Kimberly Clark, Famsa y Lamosa. La información que se incluye en el presente informe se ha obtenido en fuentes consideradas como fiables, pero si bien se ha tenido un cuidado razonable para garantizar que la información que incluye el presente informe no sea incierta ni equívoca en el momento de su publicación, no manifestamos que sea exacta y completa y no debe confiarse en ella como si lo fuera. Todas las opiniones y las estimaciones que figuran en el presente informe constituyen nuestra opinión en la fecha del mismo y pueden ser modificados sin previo aviso. Grupo Financiero Santander, sus filiales o subsidiarias y cualquiera de sus funcionarios y/o consejeros podrán en cualquier momento tener una posición o estar directa o indirectamente interesados en valores, opciones, derechos o warrants referenciados a las compañías aquí mencionadas. Grupo Financiero Santander o sus filiales podrán en cualquier momento prestar servicios de banca de inversiones, banca comercial, banca corporativa o de cualquier otro tipo, o solicitar operaciones de banca de inversión, banca comercial, banca corporativa o de cualquier otro tipo a cualquier compañía citada en el presente informe, lo anterior buscando en todo momento evitar cualquier conflicto de interés. Ni Grupo Financiero Santander ni sus sociedades filiales o subsidiarias, así como ninguno de los funcionarios que laboran para las mismas aceptan responsabilidad alguna por pérdidas directas o emergentes que se deban al uso del presente informe o del contenido del mismo. El presente informe no podrá ser reproducido, distribuido ni publicado por los receptores del mismo con ningún fin. 2