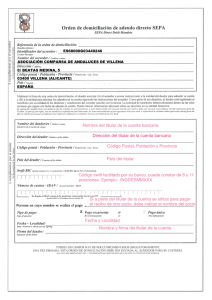

análisis de la cuenta bancaria, creada durante el período de

Anuncio