Resolución de 22 de diciembre de 2015 por la que se adapta el

Anuncio

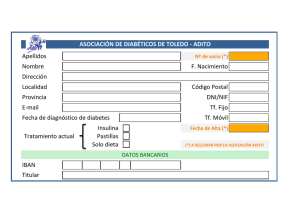

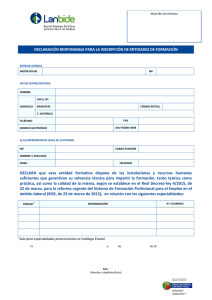

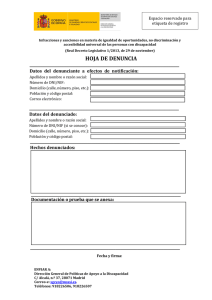

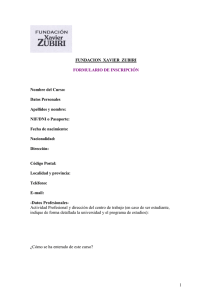

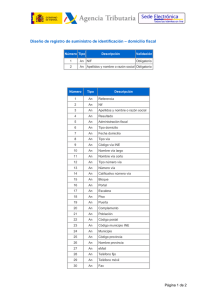

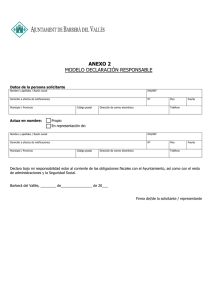

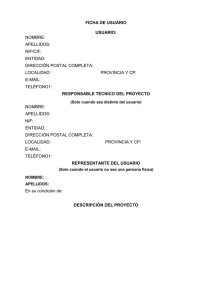

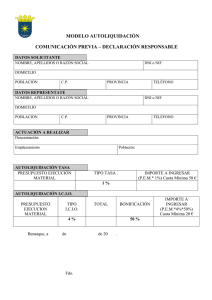

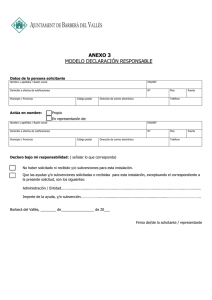

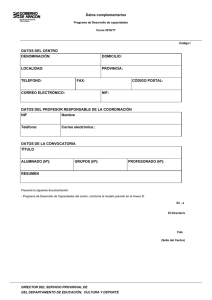

Boletín Oficial de Canarias núm. 1 58 Lunes 4 de enero de 2016 I. Disposiciones generales Consejería de Hacienda 2 Agencia Tributaria Canaria.- Resolución de 22 de diciembre de 2015, de la Directora, por la que se adapta el modelo 600, de autoliquidación del Impuesto sobre Transmisiones Patrimoniales y Actos Jurídicos Documentados. El Impuesto sobre Transmisiones Patrimoniales y Actos Jurídicos Documentados es un tributo cedido a la Comunidad Autónoma de Canarias, la cual ha asumido las competencias establecidas en la Ley 22/2009, de 18 de diciembre, por la que se regula el sistema de financiación de las Comunidades Autónomas de régimen común y Ciudades con Estatuto de Autonomía y se modifican determinadas normas tributarias, respecto de su gestión, y ello en los términos previstos en la Ley 27/2002, de 1 de julio, del régimen de cesión de tributos del Estado a la Comunidad Autónoma de Canarias y de fijación del alcance y condiciones de dicha cesión. En ejercicio de dichas competencias, la Orden de 9 de junio de 2006 aprobó el modelo 600, de autoliquidación del Impuesto sobre Transmisiones Patrimoniales y Actos Jurídicos Documentados, y las Resoluciones de 13 de marzo de 2007 y 1 de marzo de 2013 llevaron a cabo su adaptación para cubrir nuevas exigencias tecnológicas, normativas y organizativas. Procede ahora realizar una actualización del modelo 600 con el fin de incluir los cambios normativos y de gestión recaudatoria que se han producido. En su virtud, R E S U E L V O: Primero.- Se adapta el modelo 600, autoliquidación del Impuesto sobre Transmisiones Patrimoniales y Actos Jurídicos Documentados, que queda como figura en el anexo a la presente Resolución. Segundo.- La presente Resolución entrará en vigor el día de su publicación en el Boletín Oficial de Canarias. Santa Cruz de Tenerife, a 22 de diciembre de 2015.- La Directora, Cristina Hernández Carnicer. https://sede.gobcan.es/cpji/boc boc-a-2016-001-2 Boletín Oficial de Canarias núm. 1 59 Lunes 4 de enero de 2016 Modelo IMPUESTO SOBRE TRANSMISIONES PATRIMONIALES Y ACTOS JURÍDICOS DOCUMENTADOS 600 Código Administración Tributaria Espacio reservado para la Administración Sujeto pasivo Total de sujetos (2) NIF E TA ETIQU (3) Via pública Apellidos y nombre o razón soc. IFICA T N E D I (4) Fecha de nacimiento TIV A / No sujeto Exento o sujeto bonificado Código Código Prescrito / Número Esc. Piso Puerta Municipio Código postal (5) Fecha de devengo Provincia País Dirección electrónica Teléfono Porcentaje Transmitente Total de transmitentes NIF Apellidos y nombre o razón social Vía pública Número Esc. Piso Provincia Puerta País Código postal Municipio Fecha de nacimiento Porcentaje Datos del documento Notarial Judicial Notario o autoridad Número de protocolo Descripción de la operación Lugar de otorgamiento Fecha del documento / Privado / Administrativo Autoliquidación complementaria Resumen de la autoliquidación Núm. última autoliquidación Código de la tarifa B / Fecha de presentación / , A Cuota ingresada Total a ingresar 6 + 7 + 8 , 9 Representante NIF Apellidos y nombre o razón soc. Vía pública IDENT A T E U C IFINúmero ETIQMunicipio Código postal Teléfono A TIV A El sujeto pasivo declara bajo su responsabilidad que, junto al documento original, presenta una copia simple cuyos términos coinciden con los del original y, en su caso, nombra representante a la persona indicada a los efectos del art. 46 de la Ley 58/2003, para actuar con relación a todos los hechos imponibles y procedimientos de gestión que deriven del documento presentado. , Esc. Piso Puerta Provincia País Firma del sujeto pasivo de 20 de Firma del representante Dirección electrónica Ingreso Ingreso efectuado a favor del Tesoro del Gobierno de Canarias Código IBAN: E S H-05060066 E Entidad colaboradora: en efectivo adeudo en cuenta Importe: pago fraccionado , ESTE DOCUMENTO NO SERÁ VÁLIDO SIN LA CERTIFICACIÓN MECÁNICA O, EN SU DEFECTO, FIRMA AUTORIZADA Ejemplar para la Administración https://sede.gobcan.es/cpji/boc boc-a-2016-001-2 Boletín Oficial de Canarias núm. 1 60 Lunes 4 de enero de 2016 Modelo IMPUESTO SOBRE TRANSMISIONES PATRIMONIALES Y ACTOS JURÍDICOS DOCUMENTADOS 600 Código Administración Tributaria Espacio reservado para la Administración Sujeto pasivo Total de sujetos ICA ENT IF (2) NIF E ETIQU TA ID Apellidos y nombre o razón soc. Municipio (4) Fecha de nacimiento TIV A / No sujeto Exento o sujeto bonificado Código Código Prescrito / Número Esc. Piso Puerta (3) Via pública Código postal (5) Fecha de devengo Provincia País Dirección electrónica Teléfono Porcentaje Transmitente Total de transmitentes NIF Apellidos y nombre o razón social Vía pública Número Esc. Piso Provincia Puerta País Código postal Municipio Fecha de nacimiento Porcentaje Datos del documento Notarial Judicial Notario o autoridad Número de protocolo Descripción de la operación Lugar de otorgamiento Fecha del documento / Privado / Administrativo Autoliquidación complementaria Resumen de la autoliquidación Núm. última autoliquidación Código de la tarifa B / Fecha de presentación Cuota ingresada / , A Total a ingresar 6 + 7 + 8 , 9 Representante NIF Apellidos y nombre o razón soc. NT A IDE T E U Código postal ETIQMunicipio Vía pública Teléfono A CA TIV IFINúmero El sujeto pasivo declara bajo su responsabilidad que, junto al documento original, presenta una copia simple cuyos términos coinciden con los del original y, en su caso, nombra representante a la persona indicada a los efectos del art. 46 de la Ley 58/2003, para actuar con relación a todos los hechos imponibles y procedimientos de gestión que deriven del documento presentado. , Esc. Piso Puerta Provincia País Firma del sujeto pasivo de 20 de Firma del representante Dirección electrónica Ingreso Ingreso efectuado a favor del Tesoro del Gobierno de Canarias Código IBAN: E S H-05060066 E Entidad colaboradora: en efectivo adeudo en cuenta Importe: pago fraccionado , ESTE DOCUMENTO NO SERÁ VÁLIDO SIN LA CERTIFICACIÓN MECÁNICA O, EN SU DEFECTO, FIRMA AUTORIZADA Talón de cargo https://sede.gobcan.es/cpji/boc boc-a-2016-001-2 Boletín Oficial de Canarias núm. 1 61 Lunes 4 de enero de 2016 Modelo IMPUESTO SOBRE TRANSMISIONES PATRIMONIALES Y ACTOS JURÍDICOS DOCUMENTADOS 600 Código Administración Tributaria Espacio reservado para la Administración Sujeto pasivo Total de sujetos (2) NIF E TA ETIQU (3) Via pública Apellidos y nombre o razón soc. IFICA IDENT (4) Fecha de nacimiento TIV A / Exento o sujeto bonificado Código Código Prescrito / Número Esc. Piso Puerta Municipio Código postal (5) Fecha de devengo No sujeto Provincia País Dirección electrónica Teléfono Porcentaje Transmitente Total de transmitentes NIF Apellidos y nombre o razón social Vía pública Número Esc. Piso Provincia Puerta País Código postal Municipio Fecha de nacimiento Porcentaje Datos del documento Notarial Judicial Notario o autoridad Número de protocolo Descripción de la operación Lugar de otorgamiento Fecha del documento / Privado / Administrativo Autoliquidación complementaria Resumen de la autoliquidación Núm. última autoliquidación Código de la tarifa B / Fecha de presentación / , A Cuota ingresada Total a ingresar 6 + 7 + 8 , 9 Representante NIF Apellidos y nombre o razón soc. Vía pública IDENT A T E U C IFINúmero ETIQMunicipio Código postal Teléfono A TIV A El sujeto pasivo declara bajo su responsabilidad que, junto al documento original, presenta una copia simple cuyos términos coinciden con los del original y, en su caso, nombra representante a la persona indicada a los efectos del art. 46 de la Ley 58/2003, para actuar con relación a todos los hechos imponibles y procedimientos de gestión que deriven del documento presentado. , Esc. Piso Puerta Provincia País de 20 de Firma del sujeto pasivo Firma del representante Dirección electrónica Ingreso Ingreso efectuado a favor del Tesoro del Gobierno de Canarias Código IBAN: E S H-05060066 E Entidad colaboradora: en efectivo adeudo en cuenta Importe: pago fraccionado , ESTE DOCUMENTO NO SERÁ VÁLIDO SIN LA CERTIFICACIÓN MECÁNICA O, EN SU DEFECTO, FIRMA AUTORIZADA Ejemplar para el sujeto pasivo https://sede.gobcan.es/cpji/boc boc-a-2016-001-2 Boletín Oficial de Canarias núm. 1 62 Lunes 4 de enero de 2016 Modelo IMPUESTO SOBRE TRANSMISIONES PATRIMONIALES Y ACTOS JURÍDICOS DOCUMENTADOS 600 Código Administración Tributaria Espacio reservado para la Administración Sujeto pasivo Total de sujetos (2) NIF E TA ETIQU (3) Via pública Apellidos y nombre o razón soc. IFICA IDENT (4) Fecha de nacimiento TIV A / Exento o sujeto bonificado Código Código Prescrito / Número Esc. Piso Puerta Municipio Código postal (5) Fecha de devengo No sujeto Provincia País Dirección electrónica Teléfono Porcentaje Transmitente Total de transmitentes NIF Apellidos y nombre o razón social Vía pública Número Esc. Piso Provincia Puerta País Código postal Municipio Fecha de nacimiento Porcentaje Datos del documento Notarial Judicial Notario o autoridad Número de protocolo Descripción de la operación Lugar de otorgamiento Fecha del documento / Privado / Administrativo Autoliquidación complementaria Resumen de la autoliquidación Núm. última autoliquidación Código de la tarifa B / Fecha de presentación / , A Cuota ingresada Total a ingresar 6 + 7 + 8 , 9 Representante NIF Apellidos y nombre o razón soc. Vía pública IDENT UE TA C IFINúmero ETIQMunicipio Código postal Teléfono A TIV A El sujeto pasivo declara bajo su responsabilidad que, junto al documento original, presenta una copia simple cuyos términos coinciden con los del original y, en su caso, nombra representante a la persona indicada a los efectos del art. 46 de la Ley 58/2003, para actuar con relación a todos los hechos imponibles y procedimientos de gestión que deriven del documento presentado. , Esc. Piso Puerta Provincia País Firma del sujeto pasivo de 20 de Firma del representante Dirección electrónica Ingreso Ingreso efectuado a favor del Tesoro del Gobierno de Canarias Código IBAN: E S H-05060066 E Entidad colaboradora: en efectivo adeudo en cuenta Importe: pago fraccionado , ESTE DOCUMENTO NO SERÁ VÁLIDO SIN LA CERTIFICACIÓN MECÁNICA O, EN SU DEFECTO, FIRMA AUTORIZADA Carta de pago https://sede.gobcan.es/cpji/boc boc-a-2016-001-2 Boletín Oficial de Canarias núm. 1 63 Lunes 4 de enero de 2016 IMPUESTO SOBRE TRANSMISIONES PATRIMONIALES Y ACTOS JURÍDICOS DOCUMENTADOS Código Administración Tributaria Modelo 600 Espacio reservado para la Administración Sujeto pasivo Total de sujetos (2) NIF E TA ETIQU (3) Via pública Apellidos y nombre o razón soc. Código postal IFICA IDENT / Exento o sujeto bonificado Código Código Prescrito / Número Esc. Piso Puerta Municipio (4) Fecha de nacimiento TIV A (5) Fecha de devengo No sujeto Porcentaje Provincia País Dirección electrónica Teléfono Transmitente Datos del documento Autoliquidación complementaria Resumen de la autoliquidación , A Cuota ingresada Total a ingresar 6 + 7 + 8 , 9 Representante NIF Apellidos y nombre o razón soc. Vía pública IDENT A T E U C IFINúmero ETIQMunicipio Código postal Teléfono A TIV A El sujeto pasivo declara bajo su responsabilidad que, junto al documento original, presenta una copia simple cuyos términos coinciden con los del original y, en su caso, nombra representante a la persona indicada a los efectos del art. 46 de la Ley 58/2003, para actuar con relación a todos los hechos imponibles y procedimientos de gestión que deriven del documento presentado. , Esc. Piso Puerta Provincia País Firma del sujeto pasivo de 20 de Firma del representante Dirección electrónica Ingreso Ingreso efectuado a favor del Tesoro del Gobierno de Canarias Código IBAN: E S H-05060066 E Entidad colaboradora: en efectivo adeudo en cuenta Importe: pago fraccionado , ESTE DOCUMENTO NO SERÁ VÁLIDO SIN LA CERTIFICACIÓN MECÁNICA O, EN SU DEFECTO, FIRMA AUTORIZADA Ejemplar para la entidad colaboradora https://sede.gobcan.es/cpji/boc boc-a-2016-001-2 Boletín Oficial de Canarias núm. 1 NIF del sujeto pasivo 64 Lunes 4 de enero de 2016 Apellidos y nombre del sujeto pasivo 600 Número de justificante Datos de los bienes Municipio Provincia / País Tipo de bien 1 Descripción del bien Vía pública/ Nombre del paraje Número / Polígono Escalera, piso / Parcela Superficie Código postal 2 m Ha Referencia catastral Tipo de bien 2 Valor total declarado del bien Descripción del bien , Valor declarado de la parte adquirida , Vía pública/ Nombre del paraje Número / Polígono Escalera, piso / Parcela Superficie Código postal 2 m Ha Referencia catastral Valor total declarado del bien , Valor declarado de la parte adquirida , Autoliquidación (Sólo en el caso de garantías hipotecarias y otros) Desglose de la base imponible Código de la tarifa B , Reducción Base liquidable % 2 3 1 - 2 a Tipo impositivo Intereses Costas Otros b Escala de arrendamientos y valores , 400 Tipo impositivo , , , , Principal , , , 1 Base imponible % De hasta 401 , por cada 402 , Total , c Cuota fija Resto Grandeza y títulos nobiliarios a Cuota fija (marcar con una X) Cuota según modalidad a) b) o c) , Bonificación de la cuota Cuota resultante 4 - 5 - A Intereses de demora o Intereses legales Recargo Total a ingresar H-05060066 E https://sede.gobcan.es/cpji/boc 1 4 % 5 6 7 % 8 6 + 7 + 8 9 , , , , , , Observaciones Ejemplar para la Administración boc-a-2016-001-2 Boletín Oficial de Canarias núm. 1 NIF del sujeto pasivo 65 Lunes 4 de enero de 2016 Apellidos y nombre del sujeto pasivo 600 Número de justificante Datos de los bienes Municipio Provincia / País Tipo de bien 1 Descripción del bien Vía pública/ Nombre del paraje Número / Polígono Escalera, piso / Parcela Referencia catastral Valor total declarado del bien Superficie Código postal 2 m Ha Tipo de bien 2 Descripción del bien , Valor declarado de la parte adquirida , Vía pública/ Nombre del paraje Número / Polígono Escalera, piso / Parcela Superficie Código postal 2 m Ha Referencia catastral Valor total declarado del bien , Valor declarado de la parte adquirida , Autoliquidación (Sólo en el caso de garantías hipotecarias y otros) Desglose de la base imponible Código de la tarifa B , Reducción Base liquidable % 2 3 1 - 2 a Tipo impositivo Intereses Costas Otros b Escala de arrendamientos y valores , 400 Tipo impositivo , , , , Principal , , , 1 Base imponible % De hasta 401 , por cada 402 , Total , c Cuota fija Resto Grandeza y títulos nobiliarios a Cuota fija (marcar con una X) Cuota según modalidad a) b) o c) , Bonificación de la cuota Cuota resultante 4 - 5 - A Intereses de demora o Intereses legales Recargo Total a ingresar H-05060066 E https://sede.gobcan.es/cpji/boc 1 4 % 5 6 7 % 8 6 + 7 + 8 9 , , , , , , Observaciones Ejemplar para el sujeto pasivo boc-a-2016-001-2 Boletín Oficial de Canarias núm. 1 NIF del sujeto pasivo 66 Lunes 4 de enero de 2016 Apellidos y nombre del sujeto pasivo Número de justificante 600 Transmitentes (en el caso de constituciones y ampliaciones de capital, los suscriptores) NIF A CA TIV NT IFINúmero Esc. Piso Puerta Apellidos y nombre o razón soc. DE E TA I U Municipio Q I T E Vía pública Código postal NIF Provincia Apellidos y nombre o razón soc. Código postal Provincia NIF Apellidos y nombre o razón soc. Vía pública UE TA Código postal ETIQMunicipio IDENT IDENT A T E U Código postal ETIQMunicipio Vía pública Provincia IDENT A T E U Código postal ETIQMunicipio Vía pública Página de Teléfono Dirección electrónica Porcentaje Fecha de nacimiento Teléfono Dirección electrónica Porcentaje Fecha de nacimiento Teléfono Dirección electrónica Porcentaje Fecha de nacimiento Teléfono Dirección electrónica Porcentaje Fecha de nacimiento País IV A FICA T I Número Esc. Piso Puerta Provincia NIF Apellidos y nombre o razón soc. Fecha de nacimiento Número Esc. Piso Puerta NIF Apellidos y nombre o razón soc. Porcentaje País IV A FICA T I Dirección electrónica País A CA TIV NT IFINúmero Esc. Piso Puerta DE E TA I U Municipio Q I T E Vía pública Teléfono País I IV A FICA T Número Esc. Piso Puerta Provincia País (si rellena más de una hoja anexa, numérelas correlativamente) Ejemplar para la Administración H-05060066 E https://sede.gobcan.es/cpji/boc boc-a-2016-001-2 Boletín Oficial de Canarias núm. 1 NIF del sujeto pasivo 67 Lunes 4 de enero de 2016 Apellidos y nombre del sujeto pasivo Número de justificante 600 Transmitentes (en el caso de constituciones y ampliaciones de capital, los suscriptores) NIF Apellidos y nombre o razón soc. IDENT A T E U Código postal ETIQMunicipio Vía pública IV A FICA T I IDENT A T E U Código postal ETIQMunicipio Vía pública Provincia IDENT A T E U Código postal ETIQMunicipio Vía pública NIF Apellidos y nombre o razón soc. NT A IDE T E U Municipio Q Código postal ETI Vía pública NIF Apellidos y nombre o razón soc. NT A IDE T E U Municipio Q Código postal ETI Vía pública Página de Porcentaje Fecha de nacimiento Teléfono Dirección electrónica Porcentaje Fecha de nacimiento Teléfono Dirección electrónica Porcentaje Fecha de nacimiento Teléfono Dirección electrónica Porcentaje Fecha de nacimiento Teléfono Dirección electrónica Porcentaje Fecha de nacimiento País IV A FICA T I Número Esc. Piso Puerta Provincia NIF Apellidos y nombre o razón soc. Dirección electrónica Número Esc. Piso Puerta NIF Apellidos y nombre o razón soc. Teléfono País IV A FICA T I Número Esc. Piso Puerta Provincia País VA ICA TI IF Número Esc. Piso Puerta Provincia País VA ICA TI IF Número Esc. Piso Puerta Provincia País (si rellena más de una hoja anexa, numérelas correlativamente) Ejemplar para el sujeto pasivo H-05060066 E https://sede.gobcan.es/cpji/boc boc-a-2016-001-2 Boletín Oficial de Canarias núm. 1 68 Lunes 4 de enero de 2016 Anexo En el supuesto de que haya diversos sujetos pasivos o diversos transmitentes, se debe rellenar el anexo de la autoliquidación. Adhiera en el recuadro correspondiente la etiqueta de identificación de cada sujeto pasivo o transmitente o, si no tiene, escriba los datos que se piden. Indique, además el porcentaje, según las indicaciones del apartado “Sujeto pasivo” de estas instrucciones. Recuerde que en el caso de disminuciones de capital (tarifa OSR), los sujetos pasivos del impuesto son los socios de la entidad y el transmitente es la sociedad, y que, en el caso de constitución de sociedades (OSC) y de aumentos de capital (OSA), los transmitentes son los suscriptores. Tablas. Tabla núm.1. Códigos de no sujeción. Descripción Código – Cancelación de la anotación preventiva de embargo en documentos judiciales ................................................................................ 10 – Mandamientos judiciales de cancelación de cargas......................................... 11 – Escrituras de poderes...................................................................................... 12 – Prórrogas con anotaciones preventivas de embargo ....................................... 13 – Segundas o ulteriores copias de escrituras que hayan preliquidado el impuesto correspondiente............................................................................... 14 – Cesiones de créditos simples (no garantizados) efectuados por sujetos pasivos de IVA.................................................................................................... 15 – Nombramiento de administradores.................................................................. 16 – Actas finales de obra ....................................................................................... 17 – Actas de ratificación de escrituras liquidadas previamente............................... 18 – Cambio de denominación social de compañías mercantiles ............................ 19 – Provisiones de anotación de suspensión de pagos......................................... 20 – Traslado a España de la sede de dirección efectiva o del domicilio social de sociedades de un Estado Miembro de la Unión Europea ................... 21 – La modificación de la escritura de constitución o de los estatutos de una sociedad y, en particular, el cambio del objeto social, la transformación o la prórroga del plazo de duración de una sociedad ............................................... 22 – Resoluciones del ayuntamiento en las que se acuerde cancelar o devolver fianzas preconstituidas a su favor ..................................................... 23 – Las operaciones de reestructuración .............................................................. 24 – La ampliación de capital que se realice con cargo a la reserva constituida exclusivamente por prima de emisión de acciones ............................................ 25 – Otras .............................................................................................................. 50 Tabla núm. 2. Códigos de beneficios fiscales. La relación que se adjunta alude genéricamente a los beneficios fiscales vigentes en relación con este impuesto. Pero, en cada caso concreto, que la aplicación sea o no procedente queda condicionada a la concurrencia efectiva de las condiciones subjetivas y objetivas que establece el artículo 45 de la Ley del Impuesto, los preceptos reglamentarios concordantes y el cumplimiento de los requisitos que pueda establecer la legislación fiscal o sectorial específica. Los beneficios fiscales no se aplican nunca a las letras de cambio ni a los documentos que las suplen o que hagan la función de giro. Tampoco se pueden aplicar a las escrituras, ni a los actos ni testimonios notariales gravados de acuerdo con el artículo 31.1 de la Ley del impuesto y el artículo 17.1 del Reglamento. 1. Exenciones Descripción Código Exenciones subjetivas – Administraciones públicas territoriales e institucionales. Seguridad Social ........ 100 [art. 45.I.A) a)] – Entidades sin finalidad lucrativa reguladas en la Ley 49/2002, de 23 de diciembre .................................................................................................... 101 [art. 45.I.A) b)] – Cruz Roja Española ....................................................................................... 103 [art. 45.I.A) f)] – Cajas de ahorros, por las adquisiciones destinadas directamente a su obra social........................................................................................................ 104 [art. 45.I.A) c)] – Instituto de España y reales academias integradas en aquél, y las instituciones de las comunidades autónomas con finalidad análoga ................. 105 [art. 45.I.A) e)] – Organización Nacional de Ciegos Españoles ................................................. 106 [art. 45.I.A) f)] – Obra Pía de los Santos Lugares .................................................................... 107 [art. 45.I.A) g)] – Iglesia Católica. Acuerdo del Estado con la Santa Sede de 3 de enero de 1979 ..................................................................................... 108 [art. 45.I.A) d)] Exenciones objetivas – Tratados o convenios internacionales incorporados al ordenamiento interno.............................................................................................................. 110 [art. 45.I.B) 1)] – Ejercicio de retracto legal respecto al adquirente que haya satisfecho el impuesto ...................................................................................... 111 [art. 45.I.B) 2)] – Aportaciones de bienes y derechos de los cónyuges a la sociedad conyugal y adjudicaciones en pagos posteriores .............................................. 112 [art. 45.I.B) 3)] – Entregas de dinero como precio de bienes o en pago de servicios, créditos o indemnizaciones .............................................................................. 113 [art. 45.I.B) 4)] – Anticipos sin interés concedidos por las administraciones públicas territoriales e institucionales ........................................................................... 114 [art. 45.I.B) 5)] – Concentración parcelaria, permutas y adjudicaciones intervenidas por el IRYDA .............................................................................................................. 115 [art. 45.I.B) 6)] https://sede.gobcan.es/cpji/boc – Aportaciones de terrenos a juntas de compensación y adjudicaciones proporcionales de solares, reparcelaciones ................................................... 116 [art. 45.I.B) 7)] – Garantías constituidas por los tutores............................................................ 117 [art. 45.I.B) 8)] – Transmisiones de valores, en los términos del artículo 108 de la Ley 24/1988 del mercado de valores ............................................................ 118 [art. 45.I.B) 9)] – Las operaciones societarias a que se refieren los apartados 1.º, 2.º y 3.º del artículo 19.2 y el artículo 20.2 del RDL 1/1993, de 24 de septiembre en cuanto al gravamen de transmisiones patrimoniales onerosas y actos jurídicos documentados ..................................................... 119 [art. 45.I.B) 10)] – Constitución de sociedad, aumento de capital, aportaciones de socios que no sean aumento de capital y los traslados de sede a España ..................... 120 [art. 45.I.B) 11)] – Viviendas de protección oficial: transmisión de terrenos y solares .................. 121 [art. 45.I.B) 12)] – Viviendas de protección oficial: escrituras públicas ........................................ 122 [art. 45.I.B) 12)] – Viviendas de protección oficial: primera transmisión de la vivienda ................ 123 [art. 45.I.B) 12)] – Viviendas de protección oficial: préstamos hipotecarios ................................ 124 [art. 45.I.B) 12)] – Viviendas de protección oficial: constitución y ampliación de capital.............. 125 [art. 45.I.B) 12)] – Actos y contratos dirigidos exclusivamente a salvar la ineficacia de otros anteriores, inexistentes o nulos, por razón de los que se haya satisfecho el impuesto .................................................................................. 126 [art. 45.I.B) 13)] – Depósitos en efectivo y préstamos ................................................................ 128 [art. 45.I.B) 15)] – Transmisiones de edificaciones a empresas de leasing para arrendarlas con opción de compra, siempre que no tengan vínculos directos o indirectos .... 129 [art. 45.I.B) 16)] – Cancelación de hipotecas ............................................................................. 130 [art. 45.I.B) 18)] – Escrituras que contengan quitas o minoraciones de las cuantías de prestamos, créditos u otras obligaciones del deudor que cumplan unos requisitos .............................................................................................. 131 [art. 45.I.B) 19)] – Constitución y aumento de capital de sociedades de inversión de capital variable reguladas en la Ley de Instituciones de Inversión Colectiva, así como las aportaciones no dinerarias a dichas sociedades ....................... 132 [art. 45.I.B) 20.1)] – Fondos de inversión de carácter financiero regulados en la Ley de Instituciones de Inversión Colectiva ............................................................... 133 [art. 45.I.B) 20.2)] – Las instituciones de inversión colectiva inmobiliaria reguladas en la Ley de Instituciones de Inversión Colectiva que, con el carácter de no financieras, tengan por objeto social exclusivo la inversión en inmuebles urbanos para arrendamiento ....................................................................................... 134 [art. 45.I.B) 20.3)] – Los fondos de titulización hipotecaria y los fondos de titulización de activos financieros y los fondos de capital riesgo....................................................... 135 [art. 45.I.B).20.4)] – Aportaciones a patrimonios protegidos de personas con discapacidad, reguladas en la Ley 41/2003, de 18 de noviembre ........................................ 136 [art. 45.I.B) 21)] – Las operaciones de constitución y aumento de capital de las Sociedades de Inversión en el Mercado Inmobiliario reguladas en la Ley 11/2009, y las aportaciones no dinerarias a dichas sociedades............................................137 [art. 45.I.B) 22)] – Las escrituras de formalización de novaciones contractuales de préstamos y créditos hipotecarios que se produzcan al amparo del Real Decreto Ley 6/2012, de 9 de marzo, para la protección de deudores hipotecarios sin recursos.................................................................................................. 138 [art.45.I.B) 23)] – Las transmisiones de activos y, en su caso, de pasivos, así como la concesión de garantías de cualquier naturaleza, cuando el sujeto pasivo sea la Sociedad de Gestión de Activos Procedentes de la Reestructuración Bancaria, regulada en la Ley 9/2012, de 14 de noviembre ......................................................... 139 [art.45.I.B) 24)] Otras exenciones – Libertad religiosa: Ley orgánica 7/1980, de 5 de julio .................................... 201 [art. 45.I.C) 1.º)] – Actuaciones administrativas en materia de viviendas de protección oficial: RDL 12/1980, de 26 de septiembre.................................................... 202 [art. 45.I.C) 2.º)] – Monte vecinal en mano común: Ley 55/1980, de 1 de noviembre ................. 203 [art. 45.I.C) 3.er)] – Regulación del mercado hipotecario: Ley 2/1981, de 25 de marzo................ 205 [art. 45.I.C) 5.º)] – Modernización de explotaciones agrarias: .................................................... 206 [art. 45.I.C) 6.º)] – Reordenación del sector petrolífero: Leyes 45/1984, de 17 de diciembre y 15/1992, de 5 de junio ............................................................................... 207 [art. 45.I.C) 7.º)] – Sistema eléctrico nacional: cancelación de garantías constituidas al amparo del artículo 6.2 de la Ley 49/1984, de 26 de diciembre..................... 209 [art. 45.I.C) 9.º)] – Régimen electoral general: Ley orgánica 5/1985, de 19 de junio .................. 210 [art. 45.I.C) 10.º)] – Constitución y aumento de capital de entidades de capital riesgo: Ley 1/1999, de 5 de enero ............................................................................ 211 [art. 45.I.C) 11.º)] – Sociedades anónimas laborales: Ley 4/1997, de 24 de marzo ...................... 212 [art. 45.I.C) 12.º)] boc-a-2016-001-2 2. Reducciones de la base imponible Descripción Código – Modernización de explotaciones agrarias: Ley 19/1995, de 4 de julio............301 – Conservación de la energía: Ley 82/1980......................................................302 – Otras .............................................................................................................350 3. Bonificaciones de la cuota Modalidad de autoliquidación OPERACIONES NO SUJETAS ..................................................... NSJ .. ----- ---- Tabla núm. 3. Códigos y tarifas del impuesto. Descripción del concepto que se autoliquida Código Tipo impositivo Descripción Código – Operaciones en Ceuta y Melilla......................................................................401 – Sociedades y fondos de inversión inmobiliaria ...............................................402 – Otras .............................................................................................................450 TRANSMISIONES PATRIMONIALES ONEROSAS – Transmisiones y derechos reales sobre inmuebles urbanos ..... TUB .. 6,5% – Transmisiones y derechos reales sobre inmuebles rústicos ...... TRT .. 6,5% – Opciones de compra sobre inmuebles ................................... TOP ... 1% – Transmisiones de acciones, derechos de suscripción, obligaciones y otros títulos análogos ............................................ AD0 . escala – Transmisiones de valores y derechos de suscripción del artículo 108 de la Ley 24/1998, del mercado de valores .............. TV0 .. 6,5% – Transmisión de un inmueble que vaya a constituir la vivienda habitual de una familia numerosa, con los requisitos del Texto Refundido de las disposiciones legales vigentes dictadas por la CA de Canarias en tributos cedidos .................... TUF .. 4,0% – Transmisión de un inmueble que vaya a constituir la vivienda habitual del contribuyente menor de 35 años, con los requisitos del Texto Refundido de las disposiciones legales vigentes dictadas por la CA de Canarias en tributos cedidos........ TUJ .. 4,0% – Transmisión de un inmueble que vaya a constituir la vivienda habitual del contribuyente que tenga la condición legal de persona con minusvalía física, con los requisitos del Texto Refundido de las disposiciones legales vigentes dictadas por la CA de Canarias en tributos cedidos ................... TUM . 4,0% – Transmisión de una vivienda de protección oficial que vaya a constituir la primera vivienda habitual del contribuyente con los requisitos del Texto Refundido de las disposiciones legales vigentes dictadas por la CA de Canarias en tributos cedidos ...... TUO .. 4,0% – Transmisiones y derechos reales sobre muebles, excepto vehículos ....................................................................... TMV . 5,5% – Transmisión de bienes muebles-metales preciosos ................. TMP . 5,5% – Transmisión de derechos de aprovechamiento por turno de bienes inmuebles de uso turístico ........................................... TUT .. 4,0% – Transmisión de inmuebles rústicos y urbanos en subasta judicial, administrativa o notarial .................................................. TSU .. 7,0% https://sede.gobcan.es/cpji/boc a a a b a a a a a a a Descripción del concepto que se autoliquida – Expedientes de dominio, actas de notoriedad, actas complementarias y certificados de dominio ................................. TED .. 7,0% – Derechos reales de garantía ................................................... DRG . 1,0% – Préstamos y obligaciones ....................................................... PTO .. 1,0% – Pensiones y Fianzas ................................................................ PNF .. 1,0% – Pensiones a cambio de cesión de bienes ............................... PNB . 1,0% – Arrendamientos de fincas urbanas o rústicas ......................... AUR . escala – Concesiones administrativas y otros conceptos ...................... CA0 .. 5,5% – Concesiones administrativas y otros conceptos que recaigan sobre bienes inmuebles .......................................... CA1 .. 7,0% OPERACIONES SOCIETARIAS – Constitución de sociedades ................................................... OSC . 1,0% – Aumentos de capital ............................................................... OSA . 1,0% – Fusión y aportación de rama de actividad................................. OSF .. 1,0% – Escisión.................................................................................... OSE .. 1,0% – Aportación de socios que no supongan ampliación de capital ........ OSP . 1,0% – Traslado a España de la sede o domicilio social ............................ OST .. 1,0% – Reducción de capital ................................................................. OSR . 1,0% – Disolución................................................................................. OSD . 1,0% – Otras operaciones societarias ................................................ OSV .. 1,0% ACTOS JURÍDICOS DOCUMENTADOS – Agrupación y agregación de inmuebles.......................................... AJA . 0,75% – Segregación .............................................................................. AJ0 . 0,75% – Declaración de obra nueva ....................................................... AJ1 . 0,75% – División horizontal de fincas ...................................................... AJ2 . 0,75% – Adjudicaciones ......................................................................... AJ3 . 0,75% – Operaciones sujetas al IGIC ...................................................... AJ4 ... 1% – Constitución de préstamos hipotecarios ................................... AJ6 ... 1% – Modificación de préstamos hipotecarios ................................... AJ7 ... 1% – Cancelación de préstamos hipotecarios ................................... AJB . 0,75% – Otros actos jurídicos documentados relativos a bienes inmuebles excepto los sujetos a IGIC ........................................ AJ8 . 0,75% – Otros actos jurídicos documentados sobre operaciones sujetas al IGIC relativas a bienes muebles y embarcaciones .................. AJ9 ... 1% – Novación modificativa de créditos hipotecarios con los requisitos del Texto Refundido de las disposiciones legales vigentes dictadas por la CA de Canarias en tributos cedidos........ AJN ... 0% – Constitución y cancelación de derechos reales de garantía a favor de una Sociedad de Garantía Recíproca con domicilio en la Comunidad Autónoma de Canarias ...............................................AJG....0,1% – Adquisición de inmueble o constitución de préstamo o crédito hipotecario para su financiación, que vaya a constituir la vivienda habitual de una familia numerosa, con los requisitos del Texto Refundido de las disposiciones legales vigentes dictadas por la CA de Canarias en tributos cedidos ......................................... AJF .. 0,4% – Adquisición de inmueble o constitución de préstamo o crédito hipotecario para su financiación, que vaya a constituir la vivienda habitual del contribuyente menor de 35 años, con los requisitos del Texto Refundido de las disposiciones legales vigentes dictadas por la CA de Canarias en tributos cedidos ....... AJJ .. 0,4% – Adquisición de inmueble o constitución de préstamo o crédito hipotecario para su financiación, que vaya a constituir la vivienda habitual del contribuyente que tenga la condición legal de persona con minusvalía física, con los requisitos del Texto Refundido de las disposiciones legales vigentes dictadas por la CA de Canarias en tributos cedidos ..................................................................... AJM .. 0,4% – Adquisición de vivienda de protección oficial o constitución de préstamo o crédito hipotecario para su financiación que vaya a constituir la primera vivienda habitual del contribuyente, con los requisitos del Texto Refundido de las disposiciones legales vigentes dictadas por la CA de Canarias en tributos cedidos........ AJO .. 0,4% – Anotaciones preventivas ........................................................... AP0 .. 0,5% GRANDEZA Y TÍTULOS NOBILIARIOS Títulos con grandeza – Transmisión directa ................................................................... – Transmisión transversal ............................................................. – Rehabilitación y reconocimiento de títulos extranjeros ............... Grandeza sin títulos – Transmisión directa ................................................................... – Transmisión transversal ............................................................. – Rehabilitación y reconocimiento de títulos extranjeros ............... Títulos sin grandeza – Transmisión directa ................................................................... – Transmisión transversal ............................................................. – Rehabilitación y reconocimiento de títulos extranjeros ............... Modalidad de autoliquidación – Planes y fondos de pensiones: Real decreto legislativo 1/2002, de 29 de noviembre ................................................................................................ 213 [art. 45.I.C) 13.º)] – Deporte: Ley 10/1990, de 15 de octubre.......................................................214 [art. 45.I.C) 14.º)] – Régimen fiscal de cooperativas: Ley 20/1990, de 19 de diciembre................215 [art. 45.I.C) 15.º)] – Agrupaciones de interés económico: Ley 12/1991, de 29 de abril.................216 [art. 45.I.C) 16.º)] – Fondos de titulación hipotecaria: Ley 19/1992, de 7 de julio..........................217 [art. 45.I.C) 17.º)] – Acuerdo de cooperación del Estado con la Federación de entidades religiosas evangelistas de España: Ley 24/1992, de 10 de noviembre ..............219 [art. 45.I.C) 18.º)] – Acuerdo de cooperación del Estado con la Federación de comunidades israelitas: Ley 25/1992, de 10 de noviembre ....................................................220 [art. 45.I.C) 19.º)] – Acuerdo de cooperación del Estado con la Comisión Islámica de España: Ley 26/1992, de 10 de noviembre ......................................................221 [art. 45.I.C) 20.º)] – Constitución y ampliación de capital de sociedades creadas por administraciones y entes públicos para alienar acciones representativas de su participación en el capital social de sociedades mercantiles: Ley 38/1992, de 28 de diciembre, de impuestos especiales ............................222 [art. 45.I.C) 22.º)] – Fondos de garantía de depósitos del RDL 4/1980, de 28 de marzo, y el RDL 18/1982, de 24 de septiembre ...........................................................223 [art. 45.I.C) 23.º)] – Sociedades de garantía recíproca: Ley 1/1994, de 11 de marzo ...................224 – Subrogación y modificación de préstamos hipotecarios: Ley 2/1994, de 30 de marzo................................................................................................225 [art. 45.I.C) 24.º)] – Adaptación de la legislación española en materia de entidades de crédito a la Segunda directiva de coordinación bancaria y modificaciones del sistema financiero: Ley 3/1994, de 14 de abril ............................................226 – Seguros privados: Ley 30/1995, de 8 de noviembre......................................229 – Disolución y liquidación de sociedades transparentes....................................231 – Emisión de participaciones preferentes y otros instrumentos financieros: DA 2.ª y DT 3.ª de la Ley 13/1985 ....................................................................232 – Otras .............................................................................................................250 – Exención art. 25 Ley 19/1994, de 6 de julio...................................................251 – Exención art. 46 Ley 19/1994, de 6 de julio, Zona Especial Canaria ..............252 – Exención art. 74 Ley 19/1994, de 6 de julio, Registro Especial de Buques ....253 Lunes 4 de enero de 2016 Tipo impositivo 69 Código Boletín Oficial de Canarias núm. 1 a a a a a b a a a a a a a a a a a a a a a a a a a a a a a a a a a a a TG1 TG2 TG3 c c c GS1 GS2 GS3 c c c TS1 TS2 TS3 c c c REGULARIZACIÓN ARTÍCULO 25 – Regularización del concepto TPO por incumplimiento de las condiciones del art. 25 de la Ley 19/1994 ......................... T25 ..... * – Regularización del concepto OS por incumplimiento de las condiciones del art. 25 de la Ley 19/1994...........................O25 1% – Regularización del concepto AJD por incumplimiento de las condiciones del art. 25 de la Ley 19/1994 ......................... A25 ..... * a a a a a * Recuerde que si la fecha del devengo de la operación que se va a regularizar por AJD o por TPO es posterior al 1/1/2013, los tipos impositivos aplicables serán, respectivamente, el 1% o, según se trate de bienes inmuebles o muebles, el 6,5% o el 5,5%. boc-a-2016-001-2 Boletín Oficial de Canarias núm. 1 70 Lunes 4 de enero de 2016 MODELO 600 H-05060066 E Precio público según tarifa vigente aprobada por el Consejero de Economía y Hacienda. Impuesto sobre transmisiones patrimoniales y actos jurídicos documentados https://sede.gobcan.es/cpji/boc boc-a-2016-001-2 Boletín Oficial de Canarias núm. 1 71 Lunes 4 de enero de 2016 Impuesto sobre transmisiones patrimoniales y actos jurídicos documentados 600 Cuestiones generales Este impreso, modelo 600, se utiliza para la autoliquidación de los hechos y actos sujetos al Impuesto sobre Transmisiones Patrimoniales y Actos Jurídicos Documentados (en adelante ITPAJD). Deberá rellenarse empleando letras mayúsculas, a máquina, por grabación informática o con bolígrafo sobre superficie dura, sin enmiendas ni tachaduras. Cumplimente únicamente los recuadros que aparecen en blanco en el impreso. Las presentes instrucciones tienen carácter informativo. Usted puede obtener más información en: • las Oficinas de la Agencia Tributaria Canaria, cuyas direcciones figuran en un anexo a estas instrucciones, • en el servicio de Atención Tributaria en el teléfono 012, • en la página web www.gobiernodecanarias.org/tributos (información Tributaria-Buzón de consultas) • en el correo electrónico: [email protected] El modelo 600 sirve para las siguientes autoliquidaciones: transmisiones patrimoniales onerosas, operaciones societarias y actos jurídicos documentados. Si en el documento se incluyen dos o más hechos sujetos al ITPAJD deberá cumplimentarse un documento de autoliquidación por cada uno de ellos. Ahora bien este modelo permite incluir hasta dos bienes muebles o inmuebles, siempre que: A las operaciones que se autoliquidan se aplique una misma tarifa, o un mismo código de no sujeción, exención o bonificación; las operaciones que se autoliquidan se encuentren formalizadas en el mismo documento, y tengan la misma fecha de devengo; y en el caso de bienes inmuebles, ambos bienes radican en el mismo municipio. El Modelo 600 no sirve para liquidar los actos siguientes: • Transmisión entre particulares de vehículos, aeronaves y embarcaciones usados, para las que se utilizará el Modelo 620. • Pago en metálico del exceso de las letras de cambio superiores a 192.232,87 euros y de las expedidas en el extranjero, que se efectuará en el modelo 630. • Pago en metálico del Impuesto sobre Actos Jurídicos Documentados que grava los recibos y pagarés negociados por entidades de crédito, que se efectuará en el modelo 610. • Pago en metálico del Impuesto sobre Actos Jurídicos Documentados que grava la emisión de documentos mercantiles a los que se refiere el artículo 17.4 de la Ley 7/1996, de 15 de enero, de Ordenación del Comercio Minorista, que se efectuará en el modelo 615. La normativa reguladora básica del ITPAJD se contiene en el Real Decreto Legislativo 1/1993, de 24 de septiembre, por el que se aprueba el Texto Refundido de la Ley del Impuesto sobre Transmisiones Patrimoniales y Actos Jurídicos Documentados y en su Reglamento, aprobado por el Real Decreto 828/1995, de 29 de mayo. Plazos de presentación. La autoliquidación del Impuesto sobre Transmisiones Patrimoniales y Actos Jurídicos Documentados (ITPAJD) se presentará: En el plazo de un mes a contar desde el momento en que se realice el acto o contrato que motiva la autoliquidación. A estos efectos, tanto para la presentación como para el pago de la autoliquidación hay que tener en cuenta que: • el cómputo se realiza de fecha a fecha. • si el último día del plazo para su presentación fuera sábado, domingo o festivo, se entenderá prorrogado al primer día hábil siguiente. Cuando se trate de documentos judiciales, se entenderá realizado el acto o contrato en la fecha de firmeza de la correspondiente resolución judicial. En caso de presentación fuera de plazo procederá ingresar los recargos (casilla 7) e intereses de demora (casilla 8) sobre la cuota declarada, a tenor de lo establecido en el artículo 27 de la Ley General Tributaria. Lugar de ingreso o presentación. El importe de la autoliquidación se ha de ingresar en cualquiera de las entidades colaboradoras. Una vez realizado el ingreso, el impreso ha de presentarse en las oficinas de la Agencia Tributaria Canaria, según las reglas de competencia territorial. Al impreso se ha de acompañar el original y copia simple del documento en el que conste o se relacione el acto o contrato que origine el tributo. Si se trata de una autoliquidación sin ingreso, porque la operación, acto o contrato, esté exenta, no sujeta o goce de algún beneficio fiscal, el impreso ha de presentarse, junto con la documentación necesaria, en las oficinas de la Agencia Tributaria Canaria. Si desea fraccionar el pago, deberá marcar la casilla en el modelo y consignar el código IBAN, y además acompañar a la autoliquidación la solicitud de fraccionamiento y realizar la domiciliación del pago Normas para cumplimentar el modelo 600 Código de la Administración Consigne la Administración Tributaria de la Comunidad Autónoma de Canarias, o, en su defecto, el código de Administración de la provincia donde se presenta el documento (Las Palmas - 35600, Tenerife 38600). Sujeto pasivo Total de sujetos. Indique el número total de sujetos pasivos. Si hay más de uno, deben presentarse tantos modelos como adquirentes existan. (2) Adhiera en el recuadro una etiqueta de identificación: – en las transmisiones patrimoniales onerosas, de la persona que adquiere el bien o a favor de la cual se constituye el derecho; – e n l a s o p e ra c i o n e s s o c i e ta r i a s, l a sociedad (supuestos de constitución, aumento de capital, traslado de la sede de dirección efectiva o del domicilio social y aportaciones de los socios que no supongan un aumento de capital) o los s o c i o s, c o p ro p i e ta r i o s, c o m u n e ro s o partícipes (supuestos de disolución de sociedades y reducciones de capital); – en los actos jurídicos documentados, la persona que adquiere el bien o derecho o que solicita el documento, o bien en interés de la cual se expida. Pueden usarse las etiquetas que facilita la Agencia Tributaria Canaria y, si no se tienen, deben rellenarse los datos que se piden y adjuntar una fotocopia del DNI. https://sede.gobcan.es/cpji/boc Modelo IMPUESTO SOBRE TRANSMISIONES PATRIMONIALES Y ACTOS JURÍDICOS DOCUMENTADOS 600 Código Administración Tributaria Espacio reservado para la Administración Sujeto pasivo Total de sujetos (2) NIF E ETIQU ENT TA ID IFICA (5) Fecha de devengo TIV A / No sujeto Exento o sujeto bonificado Código Código Prescrito / Número Esc. Piso Puerta Municipio Código postal (4) Fecha de nacimiento Provincia País Dirección electrónica Teléfono Porcentaje Transmitente Total de transmitentes NIF Apellidos y nombre o razón social Vía pública Número Esc. Piso Provincia Puerta País Código postal Municipio Fecha de nacimiento Porcentaje Datos del documento Notario o autoridad Número de protocolo Fecha del documento / Notarial Privado Judicial Administrativo Descripción de la operación / Porcentaje de cada sujeto pasivo = 33,3 Resumen de la autoliquidación Núm. última autoliquidación Código de la tarifa B / Cuota ingresada / , A Total a ingresar 6 + 7 + 8 , 9 Representante NIF Apellidos y nombre o razón soc. IDENT UE TA Código postal ETIQMunicipio Vía pública Teléfono A IFIC Número TIV A El sujeto pasivo declara bajo su responsabilidad que, junto al documento original, presenta una copia simple cuyos términos coinciden con los del original y, en su caso, nombra representante a la persona indicada a los efectos del art. 46 de la Ley 58/2003, para actuar con relación a todos los hechos imponibles y procedimientos de gestión que deriven del documento presentado. , Esc. Piso Puerta Provincia País Firma del sujeto pasivo de 20 de Firma del representante Dirección electrónica Ingreso Ingreso efectuado a favor del Tesoro del Gobierno de Canarias Código IBAN: E S H-05060066 E Ejemplo: compra por tres personas a partes iguales de la mitad de un local valorado en 200.000 euros. Lugar de otorgamiento Autoliquidación complementaria Fecha de presentación (4) Fecha de nacimiento. Rellenar esta casilla sólo cuando el sujeto pasivo a quien hace referencia es una persona física. Porcentaje. Indicar en esta casilla el porcentaje sobre la base imponible del impuesto devengado que corresponde a cada uno de los sujetos pasivos de la autoliquidación, de manera que la suma de los porcentajes de todos los sujetos pasivos debe equivaler a 100. Apellidos y nombre o razón soc. (3) Via pública (3) Indicar en este apartado el domicilio del sujeto pasivo, siempre que no coincida con e l d o m i c i l i o q u e c o n s ta e n l a e t i q u e ta identificativa, o bien si no se dispone de esta etiqueta. Entidad colaboradora: en efectivo adeudo en cuenta Importe: pago fraccionado , Aunque cada sujeto pasivo adquiere el 33,3 por 100 del 50 por 100 del local (es decir, e l 1 6 , 6 5 p o r 10 0 d e l i n m u e b l e ) , e l porcentaje sobre la adquisición que corresponde a cada uno de ellos es de un tercio del total de la cuota liquidada. El número de teléfono y la dirección de correo electrónico permiten agilizar los trámites administrativos en beneficio del contribuyente y sólo se usan si es imprescindible. ESTE DOCUMENTO NO SERÁ VÁLIDO SIN LA CERTIFICACIÓN MECÁNICA O, EN SU DEFECTO, FIRMA AUTORIZADA boc-a-2016-001-2 Boletín Oficial de Canarias núm. 1 72 Lunes 4 de enero de 2016 (5) Fecha de devengo. Corresponde, en las transmisiones patrimoniales, con la fecha en que tuvo lugar el acto o el contrato gravado, y en las operaciones societarias y los actos jurídicos documentados, con la fecha en que se formalizó el acto o el contrato. En el caso de transmisiones de bienes cuya efectividad se encuentre suspendida por la concurrencia de una condición, de un plazo, de un fideicomiso o de cualquier otra limitación, la fecha del devengo corresponde a la del día en que estas limitaciones desaparezcan. No sujeto. Marcar con una X si la operación se encuentra incluida en algún supuesto de no-sujeción, de acuerdo con la normativa del impuesto, e indicar el código correspondiente, según la tabla núm. 1 que se encuentra al final de estas instrucciones. Recordar que la tarifa correspondiente a las operaciones no sujetas al impuesto (casilla B) es NSJ. Exento. Marcar con una X si es aplicable a la operación alguno de los supuestos de exención o bonificación previstos en la normativa, e indicar el código correspondiente, según la tabla núm. 2 del final de estas instrucciones. Prescrito. Marcar con una X si ya han transcurrido más de 4 años entre la fecha de finalización del plazo de presentación voluntaria y la fecha de presentación de esta autoliquidación y siempre que no se hayan producido actos que interrumpan el plazo de prescripción. Transmitente Es obligatorio rellenar este apartado para todas las autoliquidaciones, excepto para las correspondientes a las de las tarifas TMP, TED, DRG, PTO, PNF, PNB, OSC, OSA, OST, OSV, O25, AJ0, AJ1, AJ2, AJ3, AJ6, AJ7, AJA, AP0, AJ8, AJ9, AJG, TG1, TG2, TG3, GS1, GS2, GS3, TS1, TS2, TS3 y NSJ de la tabla núm. 3 que se encuentran al final de estas instrucciones. Total de transmitentes. Indicar el número total de transmitentes y, si hay más de uno, rellenar la hoja anexa. Consignar en este apartado los datos de identificación del transmitente. Recordar que en el caso de autoliquidaciones correspondientes a las tarifas OSR y OSD, el transmitente coincide con la sociedad. Autoliquidación complementaria Espacio reservado para la Administración Total de sujetos ICA ENT IF (2) NIF ID UE TA Apellidos y nombre o razón soc. ETIQ Municipio Código postal (5) Fecha de devengo TIV A / No sujeto Exento o sujeto bonificado Código Código Provincia Resumen de la autoliquidación Una vez rellenado el apartado “Autoliquidación” de este impreso, trasladar aquí el importe que se ha consignado en la casilla B , codigo de la tarifa, y en la casilla □ 9, □ total a ingresar. País Dirección electrónica Teléfono Porcentaje Transmitente Total de transmitentes NIF Apellidos y nombre o razón social Vía pública Número Esc. Piso Provincia Puerta País Código postal Representante* Municipio Fecha de nacimiento Porcentaje Datos del documento Porcentaje de cada transmitente = 50 Notario o autoridad Número de protocolo Privado Judicial Administrativo Descripción de la operación Aunque cada titular transmita el 50 por 100 del 50 por 100 del local (es decir, el 25 por 100 del inmueble), el porcentaje sobre la transmisión que corresponde a cada uno de ellos es de la mitad del total de la cuota liquidada. Rellenar los datos del documento en que se ha formalizado la operación que se liquida, c o n s i g n a n d o e l t i p o d e d o c u m e n to , e l nombre del notario/aría o autoridad judicial o administrativa, el número de protocolo o de referencia del documento, su fecha y el lugar de su otorgamiento. / Lugar de otorgamiento Autoliquidación complementaria Si se ha nombrado representante, pegar una etiqueta de identificación de dicha persona o escribir los datos que se piden. Fecha y firma Resumen de la autoliquidación Núm. última autoliquidación Código de la tarifa B / Fecha de presentación Cuota ingresada / , A Total a ingresar 6 + 7 + 8 , 9 Representante NIF Apellidos y nombre o razón soc. IDENT UE TA Código postal ETIQMunicipio Vía pública Datos del documento Fecha del documento / Notarial Si la autoliquidación que ahora se presenta es complementaria de una declaración anterior, consignar en este apartado el número de justificante correspondiente a ésta, la fecha en que se presentó y el importe que se ingresó en concepto de A ). cuota (casilla □ Prescrito / Número Esc. Piso Puerta (3) Via pública (4) Fecha de nacimiento Ejemplo: compra de la mitad de un local valorado en 200.000 euros, de titularidad por partes iguales de dos personas. 600 Código Administración Tributaria Sujeto pasivo Porcentaje. Indicar el tanto por ciento sobre la transmisión que corresponda a cada transmitente, de manera que la suma de porcentajes sea equivalente a 100. Modelo IMPUESTO SOBRE TRANSMISIONES PATRIMONIALES Y ACTOS JURÍDICOS DOCUMENTADOS Teléfono A IFIC Número TIV A El sujeto pasivo declara bajo su responsabilidad que, junto al documento original, presenta una copia simple cuyos términos coinciden con los del original y, en su caso, nombra representante a la persona indicada a los efectos del art. 46 de la Ley 58/2003, para actuar con relación a todos los hechos imponibles y procedimientos de gestión que deriven del documento presentado. , Esc. Piso Puerta Provincia País Firma del sujeto pasivo de 20 de Ingreso Firma del representante Dirección electrónica Ingreso efectuado en la Tesorería de la Comunidad Autónoma Canaria. Ingreso Ingreso efectuado a favor del Tesoro del Gobierno de Canarias Código IBAN: E S H-05060066 E La autoliquidación la debe firmar el sujeto pasivo o la persona que presenta el documento. En todo caso se debe indicar la fecha de presentación. Entidad colaboradora: en efectivo adeudo en cuenta Importe: pago fraccionado , ESTE DOCUMENTO NO SERÁ VÁLIDO SIN LA CERTIFICACIÓN MECÁNICA O, EN SU DEFECTO, FIRMA AUTORIZADA Describir también brevemente la operación que se autoliquida. *El artículo 56.5 del Texto Refundido de la Ley del Impuesto sobre Transmisiones Patrimoniales y Actos Jurídicos Documentados prevé que en las transmisiones de inmuebles “los contribuyentes no residentes en España tendrán su domicilio fiscal, a efectos del cumplimiento de sus o b l i g a c i o n e s t r i b uta r i a s p o r e s t e i m p u e sto , e n e l d o m i c i l i o d e s u representante, (…). Dicho nombramiento deberá ser comunicado a la Administración tributaria competente en el plazo de dos meses desde la fecha de adquisición del inmueble. Cuando no se hubiese designado representante o se hubiese incumplido la obligación de comunicar dicha designación, se considerará como domicilio fiscal del contribuyente no residente el inmueble objeto de la transmisión”. Y, por tanto, serán válidas, en tales casos, las notificaciones realizadas considerando como domicilio el inmueble adquirido. https://sede.gobcan.es/cpji/boc boc-a-2016-001-2 Boletín Oficial de Canarias núm. 1 73 Lunes 4 de enero de 2016 Datos del bien Es obligatorio rellenar este apartado en las tarifas TUB, TRT, TV0, TUF, TUJ, TUM, TUO, TUT, TSU, TED, OSD, OSR, CA1, AUR, AJ0, AJA, AJ1, AJ2, AJ3, AJ4, AJ6, AJ7, AJ8, AJ9, AJG, AJF, AJJ, AJM, AJO y AP0 (según la operación) (mirar la descripción en la tabla núm. 3). Recordar que puede incluirse hasta dos bienes siempre que: • a las operaciones que se autoliquiden se aplique una misma tarifa, o un mismo código de no sujeción, exención o bonificación; • las operaciones que se autoliquiden se encuentren formalizadas en el mismo documento, y tengan la misma fecha de devengo; y • en el caso de bienes inmuebles, ambos bienes radiquen en el mismo municipio. En el caso que alguno de los elementos que determinen la tributación de la operación sea diferente en relación con cada uno de los bienes, deberá utilizar tantos modelos 600 como bienes concurran. Tipos de bienes. Indicar en esta casilla el código correspondiente al bien transmitido, de acuerdo con la tabla siguiente: Municipio. Indicar, en el caso de bienes inmuebles, el municipio de ubicación de los bienes que se describen en los apartados siguientes. Provincia/País. Indicar también, por los bienes inmuebles, la provincia donde radiquen estos, si se encuentran en España. Si los inmuebles radican fuera del Estado, indicar el país de ubicación. Referencia Catastral*. Valor total declarado del bien. Consignar en esta casilla el valor que corresponda a la totalidad del bien (mueble o inmueble) descrito. Valor declarado de la parte adquirida. Indicar en esta casilla el valor de la parte efectivamente adquirida del bien descrito. Tipo de bien Autoliquidación B Código de la tarifa. Indicar el código de □ tres dígitos correspondientes al tipo de acto o contrato que se autoliquide, de acuerdo con la tabla núm. 3 que se encuentra al final de estas instrucciones. 1 Base imponible. Indicar el valor del bien □ transmitido, trasladando en esta casilla el importe consignado en la casilla “Valor declarado de la parte adquirida” del apartado “Datos del bien”, o el valor del derecho que se constituye o se cede. Téngase en cuenta que la base imponible en este impuesto es el valor real o de mercado del bien o derecho. Rellenar, en el caso de bienes inmuebles, los datos que se soliciten, y describirlo brevemente. Consignar su superficie, en metros cuadrados si se trata de bienes de naturaleza urbana, o en hectáreas si se trata de bienes rústicos. Indicar también, si cabe, la referencia catastral de bien. Recordar que sólo se pueden deducir las cargas que disminuyan el valor real de los bienes, pero no las deudas, aunque estén garantizados con una fianza o una hipoteca. En el caso de la constitución de garantías h i p o t e c a r i a s o d e o t ro s d e r e ch o s d e garantía (código de tarifa DRG), rellenar las casillas que componen el desglose de la base imponible, y consignar la suma de estos 1 . conceptos en la casilla □ 2 Reducción. Indicar, si cabe, el porcen□ taje de reducción sobre la base imponible que corresponda aplicar según la normativ a v i g e n t e, a s í c o m o l a c a n t i d a d q u e 1 anterior resulte de multiplicar la casilla □ por el porcentaje indicado. 3 Base liquidable. Es el resultado de □ 2 de la casilla □ 1 . restar la casilla □ 4 Cuota según modalidad. Debe de con□ signarse en esta casilla el importe de la cuota que resulte de aplicar, sobre la base imponible, el tipo impositivo o la tarifa que corresponda. Debe optarse, según la tarifa correspondiente en B ), por una de las l a o p e ra c i ó n ( c a s i l l a □ modalidades de tributación, teniendo en cuenta el siguiente desglose: a , tipo impositivo, se aplica a la modalidad □ las tarifas de la tabla núm.3 para las cuales se indica un tipo unitario. Consignar en la casilla 400 el tipo de gravamen aplicable; □ Código Suelo urbano ........................... SU Suelo urbanizable sin licencia de edificación .............. SS Suelo urbanizable con licencia de edificación .............. SL Plazas de aparcamiento .......... PA Pisos ....................................... HP Viviendas unifamiliares ............ HU Locales comerciales.................. LC Oficinas.................................... OF Almacenes y naves .................. MN Edificios enteros de viviendas. EH Edificios enteros de oficinas .... EO Otras construcciones............... AC Tierras de secano ..................... SE Tierras de bosque.................... BO Tierras de regadío .................. RE Tierras con cultivos diversos.... VC Bienes muebles ....................... BM En el caso de bienes muebles, sólo debe describirse brevemente el bien de que se trata. b , escala de arrendamientos y valores, se aplica la tarifa la modalidad □ para los arrendamientos y la escala para los valores, previstas ambas en el artículo 12 del Real Decreto Legislativo 1/1993 por el que se aprueba el Texto Refundido del Impuesto sobre Transmisiones Patrimoniales y Actos 401 y □ 402 , y consignar su Jurídicos Documentados. Rellenar las casillas □ suma en la casilla “Total”; c , cuota fija, se aplica en la transmisión de grandezas y títulos la modalidad □ nobiliarios. Marcar con una X si la operación tributa por este concepto. 4 , debe aplicarse el tipo consignado sobre el importe Para rellenar la casilla □ 3 , si se opta por la modalidad □ a ; debe trasladarse el importe de la casilla □ b y, si se opta por la de la casilla “Total”, si se opta por la modalidad □ c , debe indicarse el importe que corresponde a la transmisión modalidad □ del título o la grandeza. 5 Bonificación de la cuota. Si así lo determina la normativa vigente, □ indicar el porcentaje de bonificación que se aplica sobre la base imponible 4 por el porcentaje y el importe que resulte de multiplicar la casilla □ indicado. 6 Cuota resultante. Indicar el importe que resulta de minorar la casilla □ 4 en el importe de la casilla □ 5 . Si la liquidación que se presenta es □ 8 Recargo. Si el ingreso voluntario se □ efectúa fuera de plazo pero dentro de los tres, seis o doce meses siguientes a la finalización del plazo, se aplica un recargo único del 5%, 10% o 15%, respectivamente, y sin intereses. Pasado un año, se aplica el recargo del 20%, además de los intereses de demora correspondientes. El importe del respectivo recargo se reducirá en el 25% cuando el ingreso se realice al tiempo de su presentación, en los términos señalados en el artículo 27.5 de la Ley General Tributaria, por lo que el porcentaje que ha de reflejarse en la casilla prevista para el recargo, será el que resulte una vez aplicada dicha reducción. 9 Total a ingresar. El importe total para □ ingresar es el resultado de sumar a la casilla 6 , si cabe, las casillas □ 7 y□ 8 . □ complementaria de una anterior ya presentada, también debe de restarse A del apartado “Liquidación el importe de la cuota ya ingresada (casilla □ complementaria”). 7 Intereses de demora. Si se deben liquidar intereses de demora o □ intereses legales, indicar el importe. Estos intereses se calculan desde la fecha de finalización del plazo de presentación voluntaria hasta la fecha en que se hace el ingreso, salvo lo dispuesto en el párrafo siguiente. Observaciones Utilizar este apartado para formular las aclaraciones que se consideren oportunas. *Obligatoriedad: a tenor del artículo 38 y siguientes del Real Decreto Legislativo 1/2004, de 5 de marzo, por el que se aprueba el texto refundido de la Ley del Catastro Inmobiliario, deberá figurar en los documentos donde consten los actos o negocios relativos al dominio y demás derechos reales sobre bienes inmuebles. Constancia: la referencia catastral se acredita mediante el recibo del I.B.I. (el inmueble objeto de la operación o mediante Certificado expedido por el Catastro). Incumplimiento: artículo 70. Constituirá infracción tributaria simple: el incumplimiento del deber de aportar la referencia catastral a que se refiere el artículo 40 o la aportación de una referencia catastral falsa o falseada, aunque quedan exonerados los obligados cuando dicha referencia no exista o no pueda ser conocida por los medios a los que se refiere el artículo 41.1 de esta Ley, o directamente a través de la oficina virtual del Catastro. Sanción: artículo 71. Régimen sancionador. Las infracciones tipificadas en el artículo anterior se sancionarán con multa de 60 a 6.000 euros, salvo que se trate de la presentación de declaraciones falsas, incompletas o inexactas, o de la conducta prevista en el párrafo d) del citado artículo, en cuyo caso la multa será de 6 a 60 euros por cada dato omitido, falseado o incompleto que debiera figurar en las declaraciones o ser aportado en virtud de los requerimientos efectuados y sin que la cuantía total de la sanción pueda exceder de 6.000 euros. https://sede.gobcan.es/cpji/boc boc-a-2016-001-2