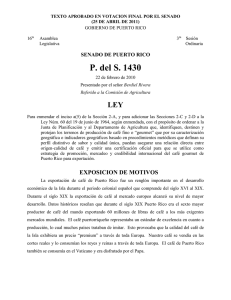

Análisis Prospectivos: De Política Cafetalera

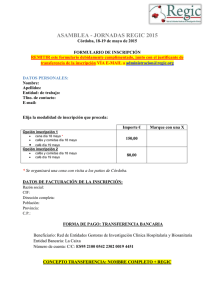

Anuncio