renta. reglas para que las sociedades controladoras que tributan

Anuncio

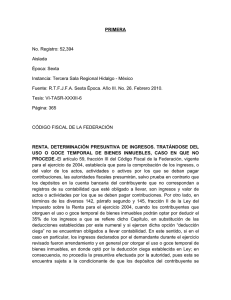

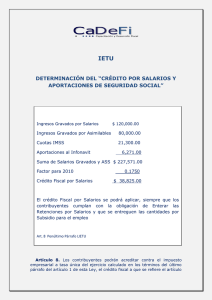

170028. I.4o.A.631 A. Tribunales Colegiados de Circuito. Novena Época. Semanario Judicial de la Federación y su Gaceta. Tomo XXVII, Marzo de 2008, Pág. 1808. RENTA. REGLAS PARA QUE LAS SOCIEDADES CONTROLADORAS QUE TRIBUTAN BAJO EL RÉGIMEN DE CONSOLIDACIÓN FISCAL ACREDITEN EL IMPUESTO RELATIVO PAGADO EN EL EXTRANJERO POR INGRESOS PROVENIENTES DE FUENTE DE RIQUEZA UBICADA FUERA DE MÉXICO (LEGISLACIÓN VIGENTE EN 2002). El artículo 77, cuarto párrafo, de la Ley del Impuesto sobre la Renta vigente en 2002, se refiere al acreditamiento de los pagos enterados por sociedades que tributan bajo el régimen de consolidación fiscal, pero nada prevé sobre el derecho al acreditamiento del impuesto pagado en el extranjero por fuente de riqueza ubicada fuera de México, como sí lo hace el artículo 6o., octavo párrafo, de la citada ley y vigencia; sin embargo, esta última disposición no debe aplicarse de manera aislada, sino en el contexto de las normas que regulan el régimen de consolidación fiscal, cuya finalidad es determinar en un solo resultado fiscal, el gravamen o tributo que debe cubrirse por concepto de impuesto sobre la renta, correspondiente al interés común de la unidad económica integrada por las empresas controladora y controladas, con el propósito de que sólo pueda acreditarse el impuesto hasta por un monto que no rebase el causado en el ejercicio por cada una de las sociedades en la participación consolidable. Lo anterior es así, porque no es posible excluir de las obligaciones consignadas en la Ley del Impuesto sobre la Renta al régimen de consolidación fiscal, pretendiendo la aplicación aislada del artículo 6o. mencionado, el cual se encuentra inmerso en el título I "Disposiciones generales", ya que las disposiciones especiales y específicas que lo regulan, se plasman en el capítulo VI del título II de la comentada legislación, denominado: "Del régimen de consolidación fiscal", las cuales son de aplicación estricta y fueron planeadas para regular tal figura tributaria. En esa tesitura, si el citado artículo 6o., octavo párrafo, indica que puede acreditarse el monto máximo del impuesto acreditable contra el impuesto que le corresponde pagar, ello no debe interpretarse como la posibilidad de eludir los límites y condiciones que específicamente se prevén en el capítulo relativo al acreditamiento del impuesto sobre la renta tratándose de sociedades que tributan bajo el régimen de consolidación fiscal, ya que precisamente el impuesto que les corresponde pagar a las sociedades controladoras es el deducido y determinado al tenor de las reglas aplicables, para llegar así al resultado y utilidad fiscal, que es la base del gravamen, por lo que debe aplicarse la suma de las reglas pertinentes, tanto las de la consolidación fiscal, como las del acreditamiento del impuesto sobre la renta pagado en el extranjero por fuente de riqueza ubicada fuera de México. Además, si se permitiera acreditar el monto del impuesto pagado en el extranjero, sin limitante alguna, podría resultar un saldo a favor en un monto mayor al impuesto que la sociedad tuviese a su cargo en México, obligando al fisco a devolver un impuesto que no percibió sino que fue enterado en el extranjero. CUARTO TRIBUNAL COLEGIADO EN MATERIA ADMINISTRATIVA DEL PRIMER CIRCUITO. Revisión fiscal 209/2007. Administrador de lo Contencioso "2" de la Administración Central de lo Contencioso de Grandes Contribuyentes de la Administración General de Grandes Contribuyentes. 13 de noviembre de 2007. Unanimidad de votos. Ponente: Alfredo A. Martínez Jiménez, secretario de tribunal autorizado por la Comisión de Carrera Judicial del Consejo de la Judicatura Federal para desempeñar las funciones de Magistrado. Secretaria: Claudia Patricia Peraza Espinoza. -1-