2. LEYES FINANCIERAS.

Anuncio

TEMA 1: CONCEPTOS PREVIOS

1. INTRODUCCIÓN.

Se van a analizar los intercambios financieros considerando un ambiente de certidumbre.

El intercambio financiero supone que un agente entrega a otro un capital (o capitales), quedando obligado el agente

que recibe dicho capital a devolverlo, en el plazo acordado. El agente que entrega el capital renuncia a disponer de

ese capital hasta una fecha futura y a cambio va a recibir una compensación. El agente que recibe el capital queda

obligado a devolver, en el plazo acordado, el capital prestado más una cuantía que representa el precio por haber

dispuesto del mismo durante dicho plazo.

Ese precio o recompensa es lo que se denomina interés y puede definirse como la cuantía, expresada en

unidades monetarias, que será necesario pagar por disponer de capitales ajenos durante un determinado

período de tiempo. El interés dependerá del importe del capital dispuesto y del intervalo de tiempo durante

el cual se dispone de dicho capital.

Se introduce el concepto de Capital financiero como una magnitud bidimensional (C, t), donde C representa la

cuantía de dicho capital que se suele expresar en unidades monetarias (euros, dólares, etc.) y t el momento del

tiempo en el que es disponible.

2. LEYES FINANCIERAS.

Una vez admitido que la renuncia a disponer de un capital C en el momento actual t, esto es, (C, t), supone la

obtención de un capital de cuantía superior C+I en un momento futuro tn, la ley financiera se define como la

expresión matemática que permite obtener la cuantía del capital final (C+I, tn).

En la práctica se utilizan fundamentalmente tres leyes financieras: la ley de capitalización simple, la ley de

capitalización compuesta y la ley de descuento simple comercial.

2.1.) Ley de capitalización simple.

En este criterio, el interés I que se pagará por disponer de un capital de cuantía C durante un período de tiempo

dado, n=tn-t, se determina de forma proporcional a la cuantía dispuesta y a la amplitud del período. Esto es:

I = C · i · n = C · i · (tn - t)

[1.]

Siendo i el “tipo de interés” o precio a pagar al final del período por unidad de capital y unidad de tiempo

expresado en la misma unidad en que venga medido el tiempo.

Ejemplo 1. ¿Cuál sería el interés, calculado en capitalización simple, correspondiente a la disposición de un capital

de 6.000 euros durante dos años y utilizando un tipo de interés anual del 4,00%?

De esta forma, la cuantía que se recibirá al final de período, Cn, tendrá la siguiente expresión:

Cn = C + I = C + C · i · n = C (1 + i · n)

[2.]

A partir de [2] la expresión de la ley de capitalización simple será:

L (t, tn)= (1+ i·n), de forma que Cn = C (1+ i·n) = C · L (t, tn)

[3.]

En la práctica, el parámetro i suele expresarse en términos anuales, por lo que el tiempo, n, deberá expresarse en

años o fracción de años. Esto es:

k

k

L( t , t n ) = (1 + i ⋅ n ) = 1 + i ⋅ , con n=

[4.]

m

m

siendo:

k = número de subperiodos comprendidos entre t y tn.

m = fraccionamiento, es decir, el número natural que representa los subperiodos de igual amplitud en que se ha

dividido el año (m=12 meses, m=4 trimestres, m=365 días, etc.)

1

Ejemplo 2. ¿Cuál sería el capital, calculado con capitalización simple, que se recibiría al final del periodo si se

prestara un capital de 5000 euros durante 180 días a un tipo de interés anual del 4,00%? ¿y si el período fuera de 3

meses?

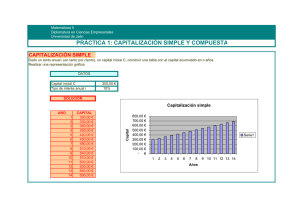

Representación gráfica de la ley de capitalización simple

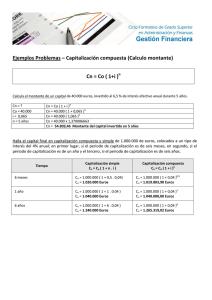

2.2.) Ley de capitalización compuesta.

Si se aplica la expresión anterior, la cuantía que se obtendría por posponer la disposición del capital C durante n

períodos sería:

C n = C ⋅ L( t , t n ) = C ⋅ (1 + i ⋅ n )

[5.]

Sin embargo, puede plantearse una alternativa a esta situación dividiendo la duración total en n subperíodos y

suponiendo que los capitales obtenidos al final de cada subperíodo son reinvertidos durante un subperíodo más:

1º período (amplitud 1)

→ C1 = C ⋅ (1 + i ⋅ 1)

2º período (amplitud 1) → C 2 = C1 ⋅ (1 + i ⋅ 1) = C ⋅ (1 + i ⋅ 1) (1 + i ⋅ 1) = C ⋅ (1 + i )2

...........................................................................................................................

período n (amplitud 1) → C n = C n −1 ⋅ (1 + i ⋅ 1) = C ⋅ (1 + i ⋅ 1) (1 + i ⋅ 1).......(1 + i ⋅ 1) = C ⋅ (1 + i )n

[6.]

siendo i el “tipo de interés”, expresado en la misma unidad en que venga medido el tiempo.

A la ley financiera resultante se la denomina capitalización compuesta y su expresión es:

L( t , t n ) = (1 + i )n y, por tanto, C n = C ⋅ (1 + i )n = C ⋅ L( t , t n )

[7.]

En la práctica, el parámetro i suele expresarse en términos anuales por lo que el tiempo, n, se expresará en años o

fracción de años:

k

L( t , t n ) = (1 + i )n = (1 + i )k / m , con n=

[8.]

m

donde k = número de subperiodos comprendidos entre t y tn y m = fraccionamiento.

Ejemplo 3: ¿Cuál sería el capital, calculado con capitalización compuesta, que se recibiría al final del periodo si se

prestara un capital de 5000 euros durante 180 días a un tipo de interés anual del 4,00%? ¿y si el período fuera de 3

meses?

A su vez, los intereses generados se obtendrían de la expresión:

[

]

I = C n − C = C ⋅ (1 + i ) k / m − 1 y si k / m = 1 → I = C ⋅ i

[9.]

Ejemplo 4: ¿Cuál sería el interés, calculado en capitalización compuesta, correspondiente a la disposición de un

capital de 5.000 euros durante 3 años utilizando un tipo de interés anual del 4,00%? ¿Y en el caso de un periodo de

tres meses utilizando un tipo de interés trimestral del 1%?

2

Representación gráfica de la ley de capitalización compuesta

La idea fundamental de la capitalización compuesta apunta a que los intereses se reinvierten y generan, a su vez,

nuevos intereses. La utilización de este criterio supondría el mismo resultado que la aplicación de la ley de

capitalización simple de forma sucesiva, reinvirtiendo cada vez los capitales generados en el periodo anterior.

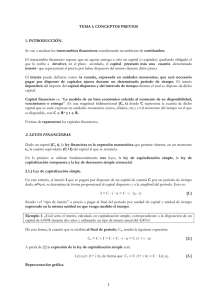

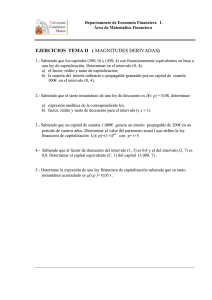

2.3) Comparación de las leyes de capitalización simple y capitalización compuesta.

Ejemplo 5: Obténgase los intereses por periodo y acumulados, con una ley de capitalización simple y con una ley

de capitalización compuesta, considerando un capital de 1.000 euros y un tipo de interés anual del 6%.

n

(a ñ o s )

In te re s e s

a c u m u la d o s

In te re s e s

p o r p e río d o

C a p ita liz a c ió n s im p le

0 .2 5

0 .5

1

2

3

4

5

6

7

8

9

10

11

12

13

In te re s e s

a c u m u la d o s

In te re s e s

p o r p e río d o

C a p ita liz a c ió n c o m p u e s ta

15

30

60

120

180

240

300

360

420

480

540

600

660

720

780

15

15

30

60

60

60

60

60

60

60

60

60

60

60

60

1 4 .6 7

2 9 .5 6

6 0 .0 0

1 2 3 .6 0

1 9 1 .0 2

2 6 2 .4 8

3 3 8 .2 3

4 1 8 .5 2

5 0 3 .6 3

5 9 3 .8 5

6 8 9 .4 8

7 9 0 .8 5

8 9 8 .3 0

1 0 1 2 .2 0

1 1 3 2 .9 3

1 4 .6 7

1 4 .8 9

3 0 .4 4

6 3 .6 0

6 7 .4 2

7 1 .4 6

7 5 .7 5

8 0 .2 9

8 5 .1 1

9 0 .2 2

9 5 .6 3

1 0 1 .3 7

1 0 7 .4 5

1 1 3 .9 0

1 2 0 .7 3

Cuantía intereses

Comparación capitalización simple y compuesta

900

800

700

600

500

400

300

200

100

0

Capitalización

compuesta

Capitalización simple

0

5

10

15

Tiempo (años)

Así, si se comparan los intereses por periodo obtenidos con la aplicación de la ley de capitalización simple con los

obtenidos mediante la capitalización compuesta, se comprueba como en el primer caso la cuantía es constante

mientras que en el segundo dicha cuantía es creciente (efecto de la reinversión de intereses característica de la

capitalización compuesta). Además, la reinversión de los intereses también tiene un considerable efecto en la

cuantía acumulada a medio y largo plazo. Sin embargo, hay que señalar que, en el corto plazo, las dos leyes

producen resultados similares y, más aún, para valores de n entre cero y uno, los intereses generados mediante la

capitalización simple son superiores a los obtenidos con la capitalización compuesta.

3

2.4) Ley de descuento simple.

En ocasiones, el intercambio financiero se plantea desde otro ángulo, concibiéndose como el abono en el

momento actual de una cantidad conocida que debería recibirse en un momento futuro. El adelanto de la

fecha de disponibilidad lleva aparejado que la cantidad recibida hoy sea inferior a la que se recibiría en el momento

futuro. Dicho precio o recompensa se denomina “descuento” (en lugar de interés) y la ley financiera más utilizada

para su cálculo es la ley de descuento simple comercial.

El descuento que se pagará por anticipar un período de tiempo la disponibilidad de un capital C se calcula como:

[10.]

D = C⋅d⋅n

siendo d el “tipo de descuento” o precio a pagar al inicio del período por unidad de capital y unidad de tiempo,

expresado en la misma unidad en que venga medido el tiempo.

Ejemplo 6: ¿Cuál sería el descuento que se produciría, utilizando la ley de descuento simple comercial, si se

adelantase dos meses la disponibilidad de la paga extra de Navidad, sabiendo que su importe es de 2.500 euros y

que el tipo de descuento es del 0,50% mensual?

Por tanto, la cuantía C0 que se recibiría al inicio del período se obtendría de la siguiente expresión:

C 0 = C − D = C − C ⋅ d ⋅ n = C ⋅ [1 − d ⋅ n ]

[11.]

La expresión de la ley de descuento simple comercial es:

A( t 0 , t ) = 1 − d ⋅ n y, por tanto: C 0 = C ⋅ A( t 0 , t )

[12.]

En la práctica, el parámetro d suele expresarse en términos anuales, por lo que el tiempo, n, se expresará en años o

fracción de años. Esto es:

k

k

, con n=

m

m

siendo: k = número de subperiodos comprendidos entre t0 y t y m= fraccionamiento.

A( t 0 , t ) = 1 − d ⋅ n = 1 − d

[13.]

Ejemplo 7: ¿Cuál sería el capital, calculado con descuento simple comercial, que se recibiría al inicio del período si

se procede a descontar un capital de 6.000 euros durante tres meses a un tipo de descuento anual del 6% durante 90

días? ¿y si el período fuera de 6 meses?

Representación gráfica.

3. EQUIVALENCIA FINANCIERA.

Si al comparar dos capitales financieros (C1, t1) y (C2, t2) una o ambas variables son iguales, el criterio de elección es

sencillo y totalmente intuitivo; pero, si t1 < t2 y C1 < C2 ⇒ ?

El principio de preferencia por la liquidez, también llamado “principio de la subestimación de las necesidades

futuras”, recoge el hecho de que los agentes económicos prefieren los bienes económicos presentes a los bienes

económicos futuros o, en otras palabras, que una unidad monetaria disponible hoy será más valiosa, esto es,

será preferida a una unidad monetaria disponible en el futuro.

4

Esto implica que dos capitales financieros con distinto vencimiento serán financieramente equivalentes (o

indiferentes desde el punto de vista financiero) siempre y cuando el de vencimiento más alejado en el tiempo sea de

mayor cuantía, y, como se ha visto en los epígrafes anteriores, la diferencia entre ambos capitales coincida con

lo que se ha denominado interés, obtenido, a su vez, mediante la aplicación de la ley financiera.

Matemáticamente:

(C1, t1) ≈ (C2, t2) ⇔ C2 – C1 = I, con t1 < t2

[14.]

C2 = C1 · L(t1, t2)

[15.]

sabiendo que:

La equivalencia financiera de capitales es un concepto relativo, que dependerá de la ley utilizada.

Ejemplo 8: Utilizando la ley de capitalización compuesta y la ley de capitalización simple, ambas con un tipo de

interés del 3,75% anual, obténgase el capital equivalente el 15/05/03 de los siguientes capitales financieros: (47.500,

15/12/2001), (48.013, 15/03/2003).

4. SUMA FINANCIERA.

En muchas ocasiones, el objetivo es encontrar el capital equivalente a un conjunto de capitales financieros. En este

contexto, el capital suma financiera se define como el capital financiero (S,τ), cuya cuantía S es la suma

aritmética de las cuantías equivalentes en τ a las cuantías de los capitales sumandos.

Dados los capitales financieros (C1, t1) y (C2, t2) y suponiendo que τ > t2 > t1, el capital financiero se determina,

para el caso de una ley de capitalización, como:

[16.]

Sτ = C1 L(t1, τ) + C2 L(t2, τ)

Representación gráfica

Si existen m capitales sumandos, (C1, t1), (C2, t2),...,(Cm, tm) y suponiendo que τ > tm >… >t2 >t1, el capital

financiero se determina, para el caso de una ley de capitalización, como:

Sτ = C1 L ( t1, τ ) + C 2 L ( t 2 , τ ) + ............ + C m L ( t m , τ )

[17.]

El capital suma financiera permite extender el concepto de equivalencia financiera entre capitales a equivalencia

financiera entre conjuntos de capitales. Así, se dice que dos conjuntos de capitales son equivalentes, en base a

una ley financiera, cuando en un mismo momento tienen el mismo capital suma financiera.

Ejemplo 9:

A) Dado el siguiente conjunto de capitales: {( 5.000, t 1 )( 2.000, t 3 )} , obténgase su suma financiera en t4 con la ley

financiera: L( t , t n ) = (1 + 0,05 ) t n −t .

B)Determínese cuánto debe valer X para que el conjunto de capitales del apartado A sea equivalente al conjunto:

{(1.000, t 2 ) ( 3.500, t 3 ) ( X , t 4 )} , con la ley

L( t , t n ) = (1 + 0,05 )t n −t 0 .

5

¿Cómo se pueden sumar capitales si en el caso de una ley de capitalización el vencimiento del capital suma τ no

cumple que τ > tm >… >t2 >t1? Hay dos formas de resolver este problema:

1) Utilizando el factor financiero, que se estudiará en el tema siguiente.

2) Planteando la ecuación en el momento donde venza el último capital y a continuación se despeja la cuantía del

capital suma.

Representación gráfica.

Ejemplo 10:

A) Dado el siguiente conjunto de capitales: {( 5.000, t 1 )( 2.000, t 3 )} , obténgase su suma financiera en t2 con la ley

financiera: L( t , t n ) = (1 + 0,05 ) t n −t .

B) Determínese cuánto debe valer X para que el conjunto de capitales del apartado A sea equivalente al conjunto:

{(1.000, t 2 ) ( X , t 2 ) ( 3.500, t 3 ) }, con la ley,

L( t , t n ) = (1 + 0,05 )t n −t 0 .

5. OPERACIÓN FINANCIERA

La operación financiera se puede definir como el intercambio no simultáneo de capitales financieros pactado

ente dos agentes económicos de forma que se verifique la equivalencia en base a una ley financiera entre

los capitales entregados por uno y otro.

La parte que entrega el primer capital de la operación se denomina prestamista y la parte que lo recibe prestatario.

Asimismo, el conjunto de capitales que entrega el prestamista se llama prestación y el conjunto que entrega el

prestatario contraprestación.

Dado que, en la mayoría de los casos, la prestación y/o la contraprestación están formadas por un conjunto de

capitales, la equivalencia financiera se concretará en la exigencia de que, en cualquier punto, la suma financiera de

los capitales de la prestación debe coincidir con la suma financiera de los capitales de la contraprestación.

6