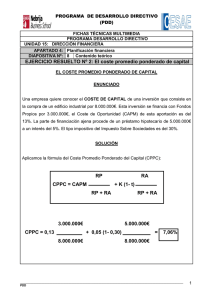

3.4 Modelo de valoración de activos de capital

Anuncio

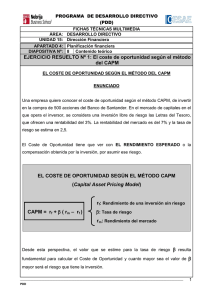

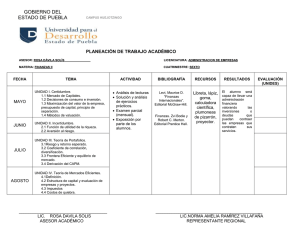

3.4 Modelo de valoración de activos de capital: CAPM Supuestos: i. Inversionistas aversos al riesgo, maximizadores de la utilidad esperada de su riqueza de fin de período. Del concepto de premio por riesgo de mercado, se generan modelos de equilibrio que relacionan riesgo y retorno esperado. ii. Inversionistas tomadores de precios y con expectativas homogénea s respecto de los retornos de los activos y su distribución de probabilidad. Primeras investigaciones: Sharpe (1963, 1964), Treynor (1961), Mossin (1966), Lintner (1965) y Black (1972). iv. Las cantidades de los activos son fijas. Todos los activos son transables y perfectamente divisibles. iii. Existe un activo libre de riesgo tal que los inversionistas pueden prestar o pedir prestado cantidades infinitas a la tasa libre de riesgo. v. Mercados sin fricciones, información sin costo y simultáneamente disponible para todos los inversionistas. vi. No existen imperfecciones de mercado tales como impuestos, regulaciones o restricciones a la venta corta. 3.4 Modelo de Valoración de Activos de Capital: CAPM E(Rp) • Derivación del CAPM – – E(Rm) Condición de equilibrio: portafolio de mercado ≡ portafolio eficiente. Supuesto de expectativas homogéneas está directamente relacionado con lo anterior. Rf I’ σ(Rm ) – – – 3.4 Modelo de Valoración de Activos de Capital: CAPM E(Rp) E(Rm) M: Portafolio de mercado. En equilibrio, oferta activo i = demanda activo i. Curva IMI’: combinaciones de inversión entre el activo riesgoso I y el portafolio de mercado (M). Recta RfM: Recta del mercado de capitales. LMC – I M I’ σ(Rm ) – σ(Rp) 3.4 Modelo de Valoración de Activos de Capital: CAPM Rf – LMC I M σ(Rp) Portafolio de mercado incluye todos los activos existentes en la economía. Ponderación de un activo “i” en el portafolio de mercado: wi = Valor de mercado del activo/Valor de mercado de todos los activos. 3.4 Modelo de Valoración de Activos de Capital: CAPM Un portafolio compuesto por a% invertido en I y (1 – a)% en M tendrá la siguiente media y desviación estándar: E( Rp ) = aE( Ri ) + (1 − a ) E( Rm ) σ( Rp ) = [ a 2σ2 i + (1 − a ) 2 σ2 m + 2a (1 − a )σim ]1 / 2 – – σ2i = Varianza del activo riesgoso I. σ2m = Varianza del portafolio de mercado. – σim = Covarianza entre el activo I y el portafolio M. 3.4 Modelo de Valoración de Activos de Capital: CAPM – Tasa marginal de transformación de riesgo por rentabilidad = ∂E(Rp )/∂σ(Rp): ∂E ( Rp ) ∂a ∂σ( Rp ) ∂a – Condición de equilibrio requiere portafolio M con todos los activos de la economía y con oferta = demanda. = E ( Ri ) − E( Rm ) – 1 2 2 [ a σ i + (1 − a) 2 σ2 m + 2 a(1 − a )σim ] − 1 / 2 2 × [ 2aσ2 i − 2σ2 m + 2 aσ2 m + 2σim − 4aσim ] – De lo anterior: “a” ≡ demanda en exceso sobre el activo riesgoso I. Dada la condición de equilibrio: Demanda en exceso = 0. = 3.4 Modelo de Valoración de Activos de Capital: CAPM – Para encontrar las relaciones de equilibrio entre riesgo y retorno, evaluamos las derivadas cuando a = 0: ∂E ( Rp ) ∂a ∂σ( Rp ) ∂a a= 0 = E( Ri ) − E( Rm ) 3.4 Modelo de Valoración de Activos de Capital: CAPM – Luego, la relación entre riesgo y rentabilidad evaluada en el punto M, es: ∂E( R p ) / ∂a a = 0 ∂σ( Rp ) / ∂a 1 2 −1 / 2 [σ m ] × [ −2σ2 m + 2σim ] a= 0 = 2 σ − σ2 m = im σm – a =0 = E(Ri ) − E(Rm ) ...........(a ) (σim − σ2 m ) / σm Esta relación es igual a la pendiente de la recta del mercado de capitales: RfM. E(Rm ) − R f σm 3.4 Modelo de Valoración de Activos de Capital: CAPM 3.4 Modelo de Valoración de Activos de Capital: CAPM E(Ri ) – Igualando (a) y (b), y despejando para E(Ri), se obtiene el modelo de valoración de activos de capital o CAPM: E( Ri ) = Rf + [ E( Rm ) − R f )] – σim σ2 m Esta ecuación también se conoce como la recta del mercado de activos. 3.4 Modelo de Valoración de Activos de Capital: CAPM .........(b ) E(Rm ) LMA M Rf β(Rm ) = 1 – – – – – βi =σim/σ2m La tasa requerida de retorno para cualquier activo [E(Ri )] es igual a la tasa libre de riesgo más una prima por riesgo. Prima por riesgo = premioriesgo x q riesgo Premio por riesgo = E( Rm ) – Rf Qriesgoi = βi = COV( Ri ,Rm)/VAR(Rm ) β(portafolio de mercado) = 1 3.4 Modelo de Valoración de Activos de Capital: CAPM • Propiedades del CAPM i. Conceptos equivalentes de riesgo: Bajo condiciones de equilibrio, los precios de los activos se ajustan de forma tal que sus tasas de retorno ajustadas por riesgo caen en la línea del mercado de activos. De lo anterior: - Los inversionistas pagan por evitar el riesgo de la economía. Riesgo total de un activo = Riesgo sistemático + Riesgo no sistemático. Riesgo sistemático Riesgo no sistemático Riesgo de la economía Riesgo de los activos (individual) Riesgo no diversificable Riesgo diversificable 3.4 Modelo de Valoración de Activos de Capital: CAPM – 3.4 Modelo de Valoración de Activos de Capital: CAPM Estimación empírica del coeficiente β: Aplicando el operador de varianza sobre la ecuación anterior: ~ ~ R j = a j + b j R m + ε~ j – σ2 j = b 2 j σ2 m + σ2ε El retorno de cualquier activo es una combinación lineal del retorno del mercado más un error aleatorio ε~ j , independiente del mercado. Riesgo sistemático + Riesgo no sistemático b j ≡ βj →Medida apropiada del riesgo de un activo: COEFICIENTE BETA → No es relevante comparar la varianza de un activo con la varianza de un portafolio bien diversificado. 3.4 Modelo de Valoración de Activos de Capital: CAPM ii. Aditividad lineal de los coeficientes beta: El beta de un portafolio es igual a la sumatoria ponderada de los activos individuales que lo conforman: β p = a β x + bβ y .... / a + b = 100% Por lo tanto, para la medición del riesgo sistemático de un portafolio, sólo se necesita conocer los coeficientes beta de los activos individuales. 3.4 Modelo de Valoración de Activos de Capital: CAPM 3.4 Modelo de Valoración de Activos de Capital: CAPM • Validez del CAPM – Teoría apoyada en supuestos fuertes tales como: • • • – Existencia/identificación del portafolio de mercado. Preferencias homogéneas. Acceso irrestricto al mercado de capitales. Investigaciones posteriores han ratificado la validez del modelo, en un caso al levantar algunos de los supuestos y en otros casos, al testear empíricamente la ecuación del CAPM. 3.4 Modelo de Valoración de Activos de Capital: CAPM – – – A pesar de lo anterior, hoy en día no existe consenso respecto de la validez del CAPM. Roll (1977) sostiene que la imposibilidad de observar el portafolio de mercado hace cuestionar la validez de las evaluaciones empíricas del CAPM. En concreto, hoy en día es difícil (imposible) disponer de un índice de mercado que represente a todos los activos de la economía a nivel mundial. – Aspectos de consenso: • El coeficiente beta es una medida apropiada del riesgo sistemático de un activo. • De lo anterior, el riesgo relevante a considerar en la tasa de descuente de un proyecto es el beta y no la varianza. • El trade-off entre riesgo y rentabilidad es positivo. 3.4 Modelo de Valoración de Activos de Capital: CAPM 3.5 Teoría de Valoración por Arbitraje: APT Alternativa al CAPM, desarrollada por Ross (1976). 3.4 Modelo de Valoración de Activos de Capital: CAPM Supuestos: i. Mercados de competencia perfecta y sin fricciones. ii. Preferencias homogéneas de los individuos respecto de los factor es que explican el retorno de los activos riesgosos. iii. El número de activos existentes es mucho mayor que los factores que explican su retorno. Propone que el retorno de un activo es una función lineal de k factores. Sostiene que estos k factores representan el riesgo sistemático que influye sobre el retorno de los activos. 3.5 Teoría de Valoración por Arbitraje: APT ~ E( Ri ) = R f + [δ 1 − R f ]bi1 + [δ 2 − R f ]bi 2 + ..... + [δ k − R f ]bik • Ventajas del APT sobre el CAPM – E(Ri ) = Retorno aleatorio del activo i. – Rf = Retorno del activo libre de riesgo [δk – Rf ] = Premio por riesgo a la exposici ón del retorno del activo ante el k -ésimo factor: δk = Retorno del k -ésimo factor. – b ik = coeficiente de sensibilidad del retorno del activo i con relación al k -ésimo factor: bik = COV(Ri, δk)/VAR(δ k) – 3.5 Teoría de Valoración por Arbitraje: APT – El APT no establece supuestos acerca de la distribución de probabilidad del retorno de los activos. El APT no hace supuestos respecto de la función de utilidad de los individuos. El APT permite que la tasa de retorno de los activos dependa de varios factores, no sólo de uno. No es necesario conocer/cuantificar todos los activos de la economía. No se asigna ningún rol especial al portafolio de mercado. 3.5 Teoría de Valoración por Arbitraje: APT • Aplicación del APT: i. Identificar los factores. Evidencia empírica: – – – Indice de producción industrial. Cambios en el premio por default en mercado de renta fija. Diferencias entre las tasas de corto y largo plazo. – Tasa de inflación. ii. Armar portafolios iii. Estimar coeficientes beta. Problema: ↑k⇒↑ε 3.5 Teoría de Valoración por Arbitraje: APT