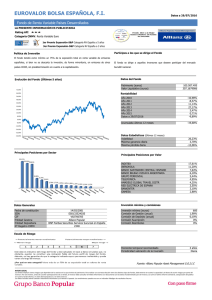

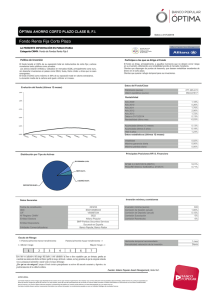

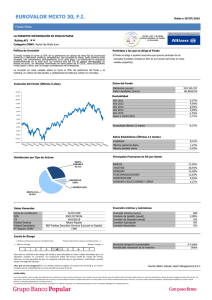

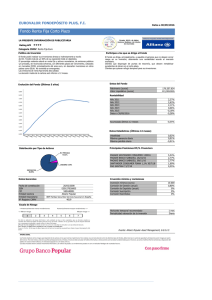

Curso Practico Bolsa

Anuncio