Hay que anticiparse al día en que la presión tributaria

Anuncio

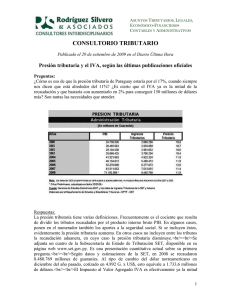

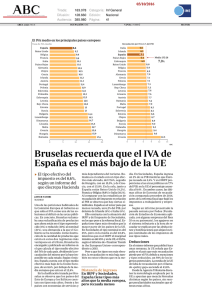

Nota de Actualidad al 11/01/06 Hay que anticiparse al día en que la presión tributaria afecte la creación de empleo1 Jorge Vasconcelos [email protected] Hasta ahora, la elevada presión tributaria no ha sido un obstáculo para la sostenida recuperación del empleo ni para cierto repunte de las inversiones en máquinas y equipos. El gobierno ha sido claro respecto de la prioridad que asigna a contar con una abultada caja fiscal y contra ese principio rebotan todos los reclamos de reducción de impuestos, sin que aparezcan costos visibles en términos de actividad económica. Sin embargo, crear empleo es cada vez más costoso una vez que se agotó la capacidad instalada, al punto que en 2005 se necesitó invertir 94.000 dólares promedio por cada nuevo puesto de trabajo, cuando en 2004 cada nuevo empleo había requerido una inversión paralela de 56.000 dólares. Por eso, es posible que en este 2006 aparezca el conflicto entre presión tributaria y empleo ( ya se plantea con crudeza el problema del financiamiento). Y si fuera así, sería importante no tener que optar entre impuestos y caja fiscal, por la importancia del superávit primario como ancla para las expectativas. La única forma de anticiparse a ese eventual escenario es lograr avances adicionales en la lucha contra la evasión, al tiempo que se modera el incremento del gasto público. Se requieren cada vez más dólares por cada nuevo puesto de trabajo 2003 Creación de empleo (miles) Inversión (Millones US$) Inversión (US$ miles) / empleo generado 763 19.142 25,1 2004 2005 514 28.994 56,4 400 37.778 94,4 Fuente: IERAL de Fundación Mediterránea sobre datos de EPH, Cuentas Nacionales, Encuesta Industrial Mensual, Pesquisa Industrial Mensual El punto es que hoy el debate sobre la presión tributaria está instalado en el sitio equivocado. El gobierno, los empresarios, los sindicalistas (cuando reclaman el aumento del mínimo no imponible en Ganancias) aparecen pulseando por ver quien se apropia del excedente fiscal. En esos términos, la discusión tiene un nítido “ganador” que es el gobierno, que detenta el poder y prefiere el statu quo. Pero si el debate se focaliza en la contribución de la política tributaria a la generación de empleo formal, y en la posibilidad de lograr una reducción de alícuotas impositivas como consecuencia de un blanqueo de la economía, entonces el conflicto con el objetivo de una abultada caja fiscal se torna manejable. El paso adicional es aceptar que la formalización de la economía no puede descansar exclusivamente en la espalda de los inspectores. 1 Nota publicada el día 10/01/06 en el diario El Cronista 1 ¿Cuál es la secuencia óptima?. Para una conclusión firme hay que ver el comportamiento de la recaudación en los últimos años. Es marcado el estancamiento de la performance del IVA- DGI, es decir, el impuesto que surge del valor agregado nacional (el IVA Aduana está en niveles récords). El IVA- DGI está oscilando en torno a 4,4 puntos del PIB desde hace varios años. A mediados de los 90 recaudaba el 200 % de Ganancias y en 2005 colectó sólo el 84 % de ese tributo. No debería sorprender este comportamiento, cuando se repara en el hecho que la fuente de valor agregado, que son los trabajadores, está repartida por mitades entre formales e informales. Adicionalmente, el “monotributo” ha servido para escabullir no pocas responsabilidades en cuanto al IVA. Por estas razones, el IVA-DGI, que recaudó 23,5 mil millones de pesos en 2005, colecta sólo 1.121 millones de pesos por cada uno de los 21 puntos de alícuota. Esta conexión entre informalidad laboral e insuficiente recaudación de IVA (que obviamente da pie para la evasión de otros impuestos, como Ganancias) fue la que dio lugar a la propuesta que hiciéramos en 2004 con Hernan Ruffo del IERAL, de generar un crédito fiscal IVA de suma fija por cada empleado en blanco, apuntando a incentivar la formalización de la economía, facilitando al mismo tiempo las inspecciones (es mucho más sencillo controlar un “stock” –los trabajadores- que un flujo – la facturación-). Un costado atractivo de la idea es que el crédito fiscal es la forma más eficiente de bajar la alícuota de IVA. La medida tiene tres impactos directos: a) puede permitir aumentar salarios de bolsillo, b) mejorar la rentabilidad; c) reducir precios al consumidor. El efecto más probable tendrá una mezcla de los tres. El instrumento es potente. En 2005 las contribuciones patronales sumaron 12,7 mil millones de pesos, lo que significa una carga por trabajador formal de 2.300 pesos/año. Si se asignara un crédito fiscal IVA de 780 pesos/año (60 pesos/mes, computando el sueldo nro 13) por cada trabajador declarado, el costo fiscal inicial sería de unos 4.330 millones de pesos. Obsérvese que esa suma equivale a casi 3 puntos del IVA-DGI. La reforma se autofinancia. Hay que tener en cuenta el siguiente dato: en 1993, el IVA-DGI recaudaba 5,75 % del PIB con una alícuota de 18%, y en 2005 colectó 4,4 % del PIB con el 21 %. El margen de recuperación de la recaudación es enorme, no menos de 1,5 puntos del PIB, equivalente a 8.000 millones de pesos/año , o sea casi el doble del “costo fiscal” inicial. Dado que el crédito fiscal IVA tiene que ver con impuesto coparticipable, se requiere un acuerdo entre Nación y Provincias. ¿Pueden estas jurisdicciones invertir 4.330 millones de pesos/año en una reforma de estas características?. Tanto en 2005 como en 2006 la mejora de recaudación consolidada es una cifra de 25.000 millones de pesos/año, por lo que la incidencia es muy limitada. 2