Riesgos - Gaceta Financiera

Anuncio

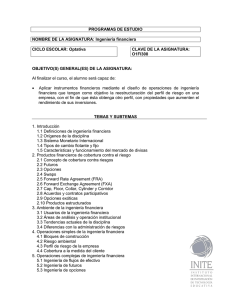

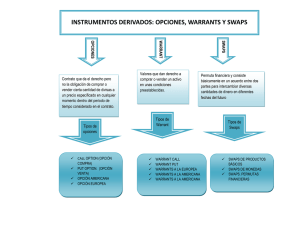

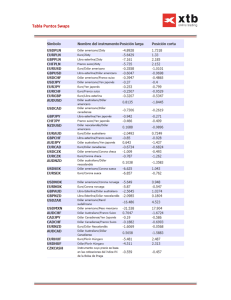

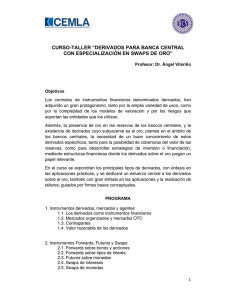

UNIVERSIDAD PONTIFICIA BOLIVARIANA ESCUELA DE CIENCIAS ESTRATÉGICAS – FACULTAD DE ADMINISTRACIÓN EXTENSIÓN ACADÉMICA 1. IDENTIFICACIÓN DEL PROGRAMA CURSO: DURACIÓN: Teoría del Riesgo 28 horas 2. OBJETIVOS GENERALES Desarrollar el concepto de riesgo financiero de la manera mas amplia, dentro de un fuerte soporte económico, que permita realizar una adecuada gestión o gerencia de dichos riesgos. Que los participantes en el programa logren al terminar el curso, una adecuada comprensión de las diferentes herramientas asociadas a la cultura moderna del riesgo financiero y que capten y desarrollen las potencialidades para la gestión del riesgo al interior de los mercados de naturaleza volátil. OBJETIVOS ESPECÍFICOS Desarrollo del concepto del riesgo financiero Presentación y comprensión de los diferentes tipos de riesgos del mercado Mostrar la importancia de la gestión del riesgo Presentación de las diversas metodologías y modelos que materializan el núcleo la cultura moderna de los riesgos financieros Análisis de los supuestos asociados a las diversas metodologías y modelos que materializan el núcleo la cultura moderna de los riesgos financieros Análisis de la validez de las diversas metodologías y modelos presentados en el contexto de los mercados y economía colombiana Desarrollar en los participantes habilidades en los procesos de estrategias de gestión financiera de riesgo 3. CONTENIDO 1. Teoría general del riesgo financiero (8 horas) 1.1 Riesgo sistemático y riesgo específico 1.2 Relación entre rendimiento y riesgo 1.3 Diversificación del riesgo 1.4 Análisis de los principales riesgos El riesgo de inflación El riesgo de la tasa de interés El riesgo de la tasa de cambio El riesgo económico El riesgo de crédito El riesgo de liquidez 1 El riesgo país 2. Conjuntos de varianza mínima y frontera eficiente o teoría de portafolios de inversión (4 horas) 2.1 El modelo de programación cuadrática de Markowitz 2.2 Inclusión de bienes libres de riesgo 2.3 Modelo CAPM (Capital Asset Pricing Model) 2.4 Modelo APT (Arbitrage Pricing Theory) 1. Mercados de derivados financieros (18 horas) 3.1 Mercado de futuros y valoración de contratos de futuros Funcionamiento Valoración de futuros bienes de inversión Valoración de futuros de bienes de consumo Estrategias de cobertura utilizando exclusivamente contratos de futuros 3.2 Mercado y valoración de swaps Swaps de divisas Swaps de tasas de interés 3.3 Mercado y valoración de opciones Factores que afectan el precio de las opciones Paridad Put-Call Modelo binomial de valoración Distribución lognormal de los precios La distribución de la tasa de retorno Estimación de la volatilidad a partir de los datos históricos Formula de valoración de Black Scholes Merton Volatilidad de los precios y sus causas 2. Dificultades y potencialidades de los mercados de derivados financieros en Colombia (2 horas) 2