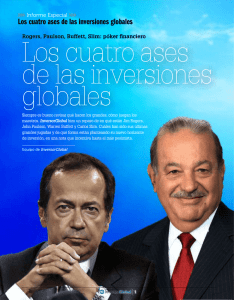

Los cuatro ases de las inversiones globales

Anuncio

MEDIO: REVISTA INVERSOR GLOBAL – NOTA DE TAPA FECHA: MARZO DE 2012 Los cuatro ases de las inversiones globales Siempre es bueno repasar qué hacen los grandes, cómo juegan los maestros. InversorGlobal hizo un repaso de en qué están Jim Rogers, John Paulson, Warren Buffett y Carlos Slim. Cuáles han sido sus últimas grandes jugadas y de qué forma están planteando su nuevo horizonte de inversión, en una nota que incentiva hasta al más pesimista. Equipo de InversorGlobal Cuatro hombres diferentes, con cuatro realidades diferentes, con cuatro planes diferentes, pero una misma ambición: pelear en las grandes ligas de los mayores inversores del mundo. Jim Rogers, John Paulson, Warren Buffet y Carlos Slim han dejado claro que existen muchos caminos que llevan a un mismo destino. Hoy InversorGlobal repasa en qué están algunos los más ricos y admirados inversores del mundo. Pero no nos quedaremos en anécdotas y detalles de vida sino que intentaremos dar un paso más allá. Ver cómo funciona su estrategia de inversión, cómo están compuestas sus carteras y qué podemos esperar a futuro. Además, cómo seguirlos y, lo más importante, a quién conviene seguir dependiendo el tipo de inversor que somos. A continuación, un repaso por cuatro grandes estrellas financieras. Jim Rogers, señor commodity Como lector de InversorGlobal ya sabrá muchas cosas sobre Jim Rogers. Que creció financieramente al lado de George Soros o que es un aventurero que dio la vuelta al mundo junto a su esposa en un Mercedes Benz adaptado para la proeza. Pero también, que es un apasionado por los commodities, a los que considera tal vez el mejor vehículo de inversión. Rogers compra activos como algodón o azúcar porque considera que sus precios están bastante estables y espera que estos crezcan en el largo plazo. Su perspectiva de inversión se basa principalmente en mirar los precios en función de la sinergia de la oferta y la demanda, ya que como dice en su blog, “en el mundo real, los precios reales son los que brindan la verdadera oferta que hay en el mercado”. En pocas palabras, es un hombre que apoya un régimen con los pies puestos en la tierra. Si se pide por algo hoy, le ponemos un precio hoy y lo compramos y lo vendemos hoy. Sin vueltas. Composición del Rogers International Commodity Index (RICI) Commodity Índice de referencia Ponderación en el RICI Con respecto a la teoría de Rogers, el titular de HF Global, Gabriel Holand, dice que “Jim Rogers es de los que opinan que no existen ‘activos paraíso’ para resguardarse en caso de crisis, ni siquiera el cash”. Holand recalca un caso que había mencionado Rogers, donde el gurú de las materias primas recalcó la volatilidad de las monedas al subrayar que “quienes tenían moneda de Islandia pasaron de la gloria a la depresión en pocos meses”. Para que no queden dudas con respecto a su apasionamiento por los commodities, sepa que el gurú creó su propio índice, el Rogers International Commodity Index (RICI), que nuclea 37 materias primas de trece índices internacionales. La lista que comprende este índice es armada por el comité ejecutivo de éste e incluye aquellos commodities que juegan un papel significante a nivel global. El RICI está compuesto por tres subíndices que son el RICI Agriculture (commodities relacionados al agro), el RICI Energy (distintos tipos de energía) y el RICI Metals (distintos metales preciosos). Al ser un inversor que tiene casi todas sus posesiones en commodities, afirma que estos activos son por antonomasia la mejor inversión que uno puede hacer actualmente. Desde 2007, el inversor estadounidense se ha posicionado en algodón, azúcar (la considera una gran opción de inversión dado que está 60% por debajo de su pico histórico), café y metales preciosos como plata y paladio. Rogers considera que estos activos tienen precios que se encuentran estables y es muy optimista con sus prospectos. En 2008, el hombre de las corbatas de moñito dijo que estimaba que el mercado alcista de los commodities seguirá al menos hasta 2020. Con respecto al rally del oro, apunta que si bien espera que el metal amarillo siga por una corriente alcista, habrá que tener cuidado con ésta. Aunque Rogers acepta que en el corto plazo los precios de los commodities pudieron ser negativos, sigue apostando a que en el largo plazo seguirán siendo una gran oportunidad ya que asegura que esta tendencia alcista continuará por mucho tiempo más. En relación a los mercados emergentes, considera que en 2009 y 2010 tuvieron un alza muy pronunciada y que por esa razón, actualmente, se encuentra apostando a la baja tras varios años de bonanza. Particularmente en los casos de Brasil e India, Rogers apunta que son países maravillosos y con mucho potencial de crecimiento en el caso del sudamericano. No obstante, considera que Brasil e India históricamente han sido mal administrados por sus distintos líderes políticos. Con respecto a los metales preciosos, considera que en 2012 tendrán una suba interesante, impulsados en gran parte por un contexto de elecciones presidenciales en Estados Unidos y la posibilidad de que se lance un tercer paquete de estímulo para la economía estadounidense. Rogers ha dicho que, a pesar de que los metales preciosos estuvieron entre los peores activos de 2011 (sin contar el oro, claro), no los venderá ya que espera que en 2012 los precios de éstos sorprendan con un rebote que va a dejar atónito al mercado y su bolsillo lleno de dólares. Considera que los que están afuera del mercado de estos metales mediten la posibilidad de entrar, dado que en años electorales los políticos se encargan de inundar la economía de billetes, para deleitar a los inversores. Con respecto al mercado de divisas, teniendo en cuenta su reconocida pasión por las inversiones en Asia, calificó al yuan como la mejor moneda y al dólar como un mero instrumento de corto plazo. En relación a este punto, Holand dice que cree “en monedas alternativas como el yuan, el yen y el franco suizo porque ve la debilidad del dólar a largo plazo”. Aún así, no todos coinciden. Agustín Trella, Portfolio Manager de Puente Sociedad de Bolsa, se muestra en una postura opuesta a la de Rogers: “dado que aún la incertidumbre en torno a Europa es elevada, y que además es improbable que la Reserva Federal amplíe aún más la oferta monetaria, creo que la divisa americana podría continuar siendo atractiva”. John Paulson, Goldfinger De los cuatro gurúes de esta nota, el único más aventajado desde la partida fue Paulson. Su padre era CEO de Rudder Finn, un gigante de las relaciones públicas, por lo que desde pequeño tuvo contacto con el mundo de los negocios a escala mayor. Paulson es un hombre cuya principal estrategia de inversión fue ser contrario al mercado y ver las bajas y subas de determinados activos en momentos bisagra. Su fortuna multimillonaria la hizo apostando a la baja a los títulos de hipotecas luego de pronosticar que se venía el estallido de la burbuja inmobiliaria, que derivó en la crisis subprime. Luego de sacar US$ 3.500 millones por este movimiento, derivó parte del capital a la compra de acciones de bancos estadounidenses pensando en la recuperación del sistema financiero en 2009 a la salida de la crisis, donde hizo otro tanto. Paulson también estableció su propio hedge fund de arbitraje de fusiones y adquisiciones corporativas para poder sacar rédito durante el proceso en que una compañía que cotiza en Bolsa oficializa la compra de otra empresa. Es así que obtiene los papeles a un precio determinado durante el proceso de aprobación de la adquisición para luego aprovechar una potencial alza del papel cuando se oficialice su absorción por parte de otra compañía. En ese sentido, podemos mencionar que recientemente el gurú compró acciones de Motorola aprovechando que la compra de Google aún no se ha terminado de concretar. Actualmente posee 9 millones de acciones de la firma de telefonía móvil que equivalen a US$ 340.020, pero que podrían convertirse en una suma mayor cuando se anuncie oficialmente la compra por parte del gigante de los buscadores. En 2011 decidió vender un cuarto de su paquete de acciones de Citigroup y Wells Fargo e incrementar su participación en Bank of America (algo que también hizo el Mago de Omaha, Warren Buffett). Sumado a esto, compró acciones de la firma china Sino-Forest, una empresa que, acusada por fraude en el mercado financiero, le dio muchos dolores de cabeza. Aunque no todo es color de rosa: en septiembre de 2011, Paulson Advantage, su principal fondo, cayó 40% por algunas malas maniobras en sus transacciones. Sin embargo, al mismo tiempo que su fondo caía abruptamente en materia de acciones, revertía estos pasivos con la compra de oro. En apenas un año, ganó US$ 3.100 millones con posiciones en el ETF GLD, siendo el mayor tenedor de este fondo. Sin embargo, a mediados de noviembre de 2011, el gurú vendió un tercio de su posición en metal amarillo (que alcanzaba los US$ 3.500 millones) argumentando que el oro estaba acumulando una ganancia de 25% contra el movimiento neutro de los índices de referencia como el S&P 500, que en 2011 tuvo un rendimiento de 0%. No fue desconfianza, dicen los analistas, sino una “simple” toma de ganancias. De miles de millones. Al contrario de Rogers, en su entorno muchos dicen que Paulson seguiría desprendiéndose de sus activos dorados, quizás porque presagia que el 2012 no será tan turbulento para los mercados. Por esta razón, los inversores no tendrían necesidad de acudir a lo que es el refugio por excelencia en épocas de incertidumbre. Con respecto a la cartera de Paulson, Trella está de acuerdo en los sectores que predominan dentro de su portafolio. Y va un paso más allá al recomendar que “los ETF son el mejor mecanismo para invertir en dichos sectores. Con Paulson coincidimos que los principales son el XLF (financiero), el XLK (tecnología), el XLV (salud) y el XLY (consumo)”. Warren Buffet, el Mago No podía faltar. Se trata tal vez del más querido y carismático gurú de las inversiones del mundo y el segundo hombre más rico del mundo. Para Warren Buffett, la clave está en comprar acciones de reconocidas empresas a buenos precios y, aún cuando por un período el precio de ellas esté cayendo, retenerlas por el máximo de tiempo posible. “Si no puede ver caer un 50% de su inversión sin pánico, no invierta en el mercado de valores”, dice impávido el CEO de Berkshire Hathaway, su firma de inversión. La filosofía de inversión de Buffet se centra en adquirir buenos negocios a largo plazo, mediante la compra de compañías que presentan una ventaja competitiva estable, duradera en el tiempo y a futuro, con excelentes resultados a nivel operativo de manera continuada; negocios que sean fácilmente entendibles y analizables (y que él conozca muy bien, lo que él llama su “círculo de competencia”), que cuenten con un equipo de dirección y management excepcional (integridad, inteligencia y energía) y que dichas acciones coticen a un precio atractivo, inferior o con un “margen de seguridad” respecto a su “valor intrínseco” o precio objetivo. Aunque no descarta también comprar acciones de empresas pagando un costo premium si una buena empresa promete mejorar. Buffett aconseja no adquirir más de seis u ocho empresas como máximo al año, ya que piensa que cuando uno encuentra un buen negocio no debe diversificar con otras firmas sino centrarse en adquirir más acciones de “la elegida”. A la hora de elegir las empresas, el CEO de Berkshire Hathaway aconseja hacerlo sólo en firmas cuyos negocios se entiendan bien y que el precio a pagar sea inferior a su valor real. Es decir, el valor de una firma está relacionado con lo que será capaz de ganar en el tiempo, y de forma estable, sin estar apegado a lo que marca el mercado en ese momento. Además, aconseja no tomar seriamente los resultados trimestrales y ni siquiera anuales, sino los promedios de cuatro o cinco años. Es por eso que siempre considera importante conocer muy bien la calidad de una empresa antes de tomar decisiones de compra. En este sentido, Trella es partidario de seguir la visión de Buffett. “Es una forma que pueden utilizar los inversores al analizar acciones de una compañía en la actualidad. Hoy gracias a Internet se puede tener mucha información de empresas y análisis de las mismas que le permiten al inversor hacer un buen análisis y saber a dónde destinar su dinero”. Otra de las estrategias que llevó a Buffett al éxito y que todo inversor debería tener en mente es: evitar invertir en todo aquello que desconoce y no participar en situaciones de alto riesgo, como eventuales burbujas. Por ejemplo, Warren Buffet no tuvo ninguna acción de empresas tecnológicas durante la burbuja de Internet, ni cuando subieron ni cuando bajaron. Eso supone renunciar a los posibles –pero arriesgados- beneficios de la subida a cambio de tener a salvo el patrimonio cuando llega la bajada. “La estrategia de inversión de Buffet debería servir de guía para aquel inversor que se deja llevar por la euforia de mercado y generalmente compra activos de los cuales desconoce su valor intrínseco. Seguir este proceso emocional de comprar cuando todos compran y vender cuando todos venden, generalmente no da buenos resultados”, aconseja Javier Schrager, actuario de Loyalty Secured. Además, parte del éxito de Buffett se debe a que apuesta a negocios sencillos y preferentemente fabricantes de monoproductos. Por lo general, el mago de Omaha recomienda apostar a empresas que venden productos altamente preferidos por el público con mercados amplios, con fuerte imagen de marca y consumidores fieles. “Siguiendo ese parámetro, podemos encontrar hoy compañías como Hewlett-Packard (HPQ) con una caída en su cotización cercana al 30% en lo que va del año, pero con un Free Cashflow de US$ 9 mil millones en 2011”, dice Franco Gallo, economista y CIIA de Loyalty. “La consigna es clara: pocas compañías, lideres en su industria y con buenos fundamentos”, agrega. El porfolio de Warren refleja este lema. El 21,6% de su acciones está invertido en activos de Coca Cola (KO), 19.56% en Wells Fargo (WFC), 12,28 % en American Express (AXP), 9,83% en Procter & Gamble (PG), 6,34% en Kraft Foods (KFT) y hasta tiene 1,51% de acciones del Washington Post (WPO) que compró a precio de ganga a principios de los años ’70. Sus últimas grandes jugadas dejaron boquiabiertos a muchos: en septiembre de 2011 gastó US$ 5 mil millones en acciones preferidas de Bank of America y dos meses después desembolsó el doble en el 5% de las acciones totales de IBM, en lo que es su primera incursión en una empresa relacionada al mundo tecnológico. “Cuanto más baratas son las acciones, más me gusta comprarlas”, ha dicho el famoso inversionista. Comprar acciones de reconocidas empresas a buenos precios y retenerlas por el máximo de tiempo posible, su clave. Se estima que la fortuna personal de Buffett es de US$ 52 mil millones. Forbes lo identificó como la persona más rica del mundo a partir del 11 de febrero de 2008, aunque fue destronado de este título por Bill Gates el 17 de septiembre del mismo año después de una baja en las acciones Berkshire Hathaway. Ya pasó al creador de Microsoft. Pero alguien los pasó a ambos. Carlos Slim, power mexicano Quien hoy es el hombre más rico del mundo es el magnate mexicano Carlos Slim. “Mi padre solía decir que el dinero que sale de una compañía se evapora. Creo que la clave está en el trabajo y reinversión; inversión y reinversión”, ha dicho el multimillonario, trazando parte de su estrategia de inversión. Es de esta manera que Carlos Slim aprendió que tener un buen negocio no es suficiente y lo único que se necesita para ser millonario. Para él, es fundamental saber invertir el dinero. “Cualquiera que no está invirtiendo en este momento se está perdiendo de una tremenda oportunidad”, dice. En este sentido, el ABC de las finanzas para el dueño de una de las empresas de telefonía móvil más grandes es diversificar la cartera. El portafolio de Slim tiene acciones de real estate, hoteles, bancos, tabaquerías y hasta de periódicos. Su poder e influencia están en todas partes. De acuerdo a documentos de la Securities and Exchange Commission, el organismo regulador del mercado de valores de Estados Unidos, posee a título personal 8,2% de las acciones preferenciales, con derecho a voto, de AT&T, la mayor compañía de telecomunicaciones del mundo, cuyas ventas globales ascienden a alrededor de US$ 125 mil millones anuales. Posee, además, 10% de las acciones preferenciales en la cadena Saks y más del 10% de las acciones ordinarias, sin derecho a voto, del periódico The New York Times. Por si eso no fuera suficiente, Slim compró 58,7 millones de acciones ordinarias que representan el 2% de BlackRock, una de las principales firmas de gestión y creación de activos del mundo. La fortuna de Carlos Slim se disparó gracias al alza de 26,5% que registraron las acciones de América Móvil, la empresa de telefonía celular más grande de América Latina y donde el magnate tiene una participación de 27,56% del total. Y aunque este no sea un inversor tradicional, que haga su dinero comprando y vendiendo en los distintos mercados, en 1997 compró un 3% de Apple a US$ 17 dólares cada acción. Esto fue a pocos días de que Steve Jobs volviera a la compañía y se centrara en el lanzamiento de la iMac. Un año más tarde, vendió cada papel a US$ 100 cada uno. Haga usted las cuentas. Pero para el hombre más rico del mundo el secreto de su fortuna es uno: reinvertir las utilidades. Es de esta manera que parecería que Carlos Slim encontró la perfecta combinación: tener un buen negocio que da ganancias y saber cómo invertirlas para que sus valores aumenten sostenidamente. A diferencia de lo que está pasando con varios inversores, y tal vez por haber salido de allí y conocerlos al dedillo, es que Slim sigue teniendo entre ceja y ceja a los mercados emergentes y cree que apostar a ellos es la mejor manera de seguir ganando dinero. Y sus proyectos van en ese sentido. “En los próximos años las inversiones en Latinoamérica pueden estar en el orden de los US$ 10 mil millones”, dijo en una entrevista con Reuters en octubre del año pasado. Brasil es uno de los países en donde Carlos Slim tiene previsto posicionarse fuerte. Según cuenta la Folha de São Paulo, invertirá 10 mil millones de reales (unos US$ 5 .555 millones) durante 2012, principalmente en sus empresas de telecomunicaciones. “Slim parece dispuesto a capitalizar el crecimiento de uno de los países con mayor potencial a nivel mundial. Lo interesante es que él lo plantea desde la economía real y no desde la economía financiera, dos caminos que no siempre coinciden”, explica Schrage. En cuanto a la inversión en los países emergentes, Trella dice que “hay que ver en qué medida estas economías se verán afectadas si Europa finalmente entra en recesión y se recrudece la crisis. Es por ello que nosotros recomendamos más activos de renta fija que renta variable de países emergentes”. Actualmente, según la revista Forbes, Carlos Slim es, con una fortuna de US$ 74.000 millones, el hombre más rico del mundo. RECUADRO De magnates, gurúes e inversiones Diego Martínez Burzaco, supervisor económico de revista InversorGlobal Las historias de estos cuatro multimillonarios son apasionantes y nos brindan muchas lecciones a partir de la diversidad de sus estrategias y sus modos de encarar las inversiones. Cada uno de ellos tiene su estilo, su manera de actuar, pero detrás apuntan al mismo objetivo: sacar el mayor rendimiento para su portafolio. Es interesante notar que muchas veces las estrategias aplicadas por estos gurúes van en contra de las máximas de las finanzas globales, algo que puede desorientarnos en un primer momento. A modo de ejemplo, y en concordancia con lo anterior, Jim Rogers no es de aquellas personalidades que aplique a rajatabla la noción de la diversificación. Fiel a su estilo, sus inversiones están volcadas casi en su totalidad en una sola categoría: commodities. Si bien dentro de este rubro sus apuestas están diversificadas, sorprende que la frontera de inversiones no se expanda a otros activos que presentan potencialidad, como pueden ser los bonos o las acciones. También llama la atención la estrategia de Warren Buffett cuando señala su mayor interés por compañías que tienden a tener un “monoproducto”, en contra de la lógica de la diversificación. Sin embargo, la estrategia del Oráculo de Omaha tiene cierta racionalidad: sólo invierte en empresas donde entiende lo que hacen, cuál es su cadena productiva y cómo comercializa sus productos; cuanto menos compleja la organización y menos productos fabrique, más fácil es el trabajo para analizar la empresa. De lo anterior se desprende una enseñanza muy atractiva: invertir entendiendo. Suena simple y sencillo, pero muchas veces, como inversor minorista, no es una pauta que tendamos a cumplir. Muchas veces nos guiamos por modas, tendencias y la euforia de los mercados llevando a cabo inversiones en empresas que difícilmente sepamos con exactitud a qué se dedican, y eso nos puede llevar a errores estratégicos muy grandes, exponiéndonos a potenciales pérdidas. Cuando analizamos el comportamiento del hombre más rico del mundo, Carlos Slim, hay un detalle clave que no podemos dejar pasar por alto: la reinversión de las utilidades. No es un dato menor. Reinvertir las utilidades implica sentar las bases de generación de riqueza en el futuro. En la regla general de los inversores minoristas, siempre se prioriza a aquellas compañías que nos pagan dividendos para tener un flujo de fondos periódico y sentir que la inversión está generando los ingresos previamente estimados. Si bien esto cierto, esconde una verdad relativa: muchas veces las empresas que distribuyen altos dividendos lo hacen porque no encuentran proyectos rentables atractivos para invertir en el futuro, situación que socavaría la posibilidad de crecimiento de sus ganancias en los años subsiguientes. A tener cuidado con esto. De John Paulson, el “rey” del oro, se puede deducir una interesante enseñanza a partir de un hecho que ocurrió hace tan sólo unos meses. La venta de un tercio de su posición de oro en momentos cuando el commodity alcanzaba su máximo precio nominal histórico en septiembre de 2011 es una clara lección de “saber cuándo vender y entender la dinámica de la euforia de los mercados”. Con años de experiencia sobre sus espaldas, Paulson entendió dos cosas primordiales que todos los inversores debemos tener presentes: reconoció que un activo como el oro había entrado en una vertiginosa mini tendencia positiva que había llevado los precios del metal a niveles poco sostenibles para el corto plazo impulsado por la euforia de los inversores. Además, adquirió la convicción de ejecutar la venta parcial de su posición en el metal amarillo y evitar incrementar su tenencia cuando muchos analistas coincidían en que los precios debían seguir subiendo. En este sentido, a las claras hay conceptos claros que aprender y considerar: vender cuando todos compran y confiar en nuestras convicciones más allá de lo que la mayoría piense. En algunas oportunidades ser contrario a la tendencia del mercado tiene sus beneficios y sino echemos un vistazo a cómo John Paulson incrementó su fortuna antes del estallido del mercado inmobiliario en los Estados Unidos. Pensar a futuro Si bien hasta el momento he destacado algunas cosas propias y particulares de las estrategias de estos cuatro multimillonarios, existe un punto de contacto entre todos ellos: el horizonte temporal de inversión es de largo plazo. Mientras Jim Rogers habla de la tendencia alcista de los commodities hasta el año 2020, Warren Buffett señala que es necesario ver las ganancias de las compañías por lo menos haciendo un promedio de los últimos cinco años para descifrar la proyección futura de los negocios de la compañía. Asimismo, Carlos Slim reinvierte sus ganancias en proyectos que deberían alcanzar su etapa de maduración dentro de los próximos diez años y John Paulson ve al oro con una mayor valoración en el largo plazo. Existe un claro patrón de comportamiento que los inversores individuales deben tener presente: un portafolio de inversiones se construye con una gran proporción de la cartera invertida para el largo plazo mientras que una porción mínima puede destinarse al trading de corto plazo. No hay recetas mágicas, solamente invertir de manera estratégica en activos con buenos fundamentos y mantener la paciencia y la serenidad para ver los frutos que surjan de nuestras estrategias con el correr del tiempo.