cx4t04

Anuncio

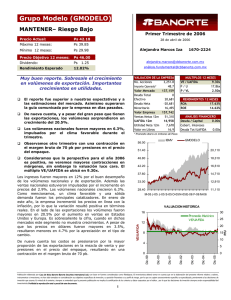

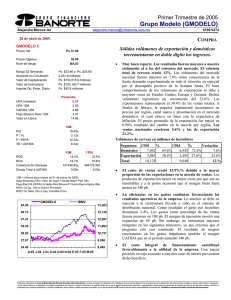

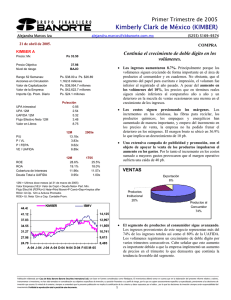

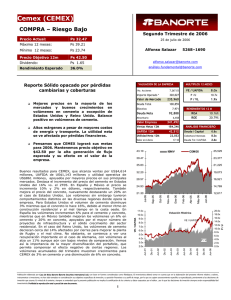

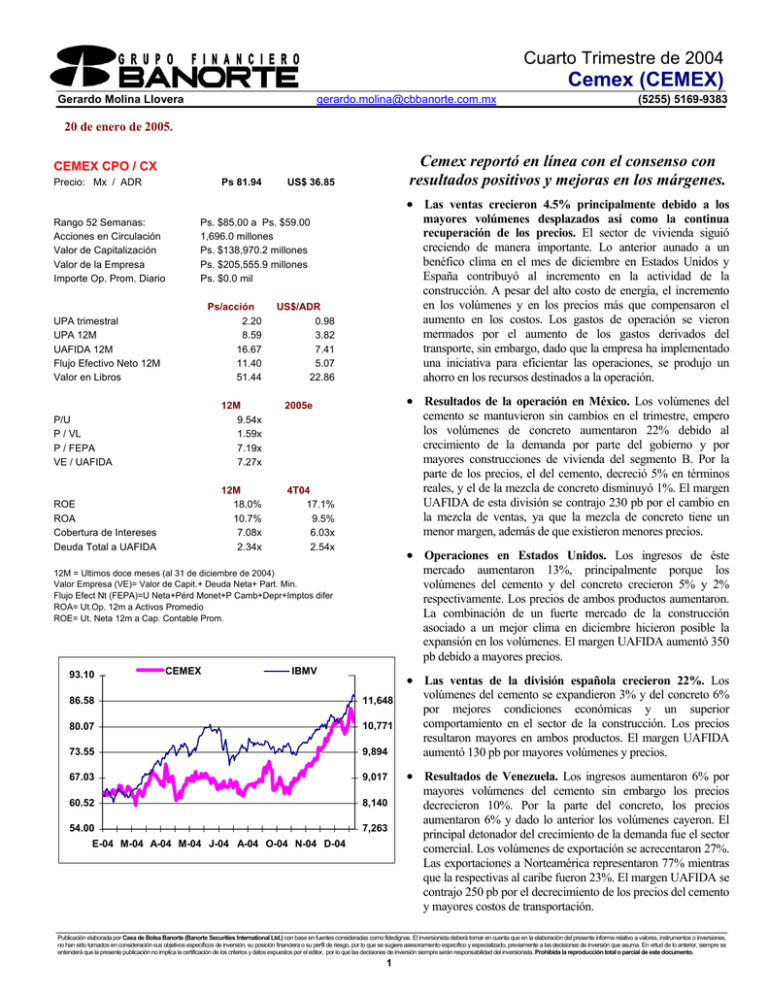

Cuarto Trimestre de 2004 Cemex (CEMEX) Gerardo Molina Llovera [email protected] (5255) 5169-9383 20 de enero de 2005. Cemex reportó en línea con el consenso con resultados positivos y mejoras en los márgenes. CEMEX CPO / CX Precio: Mx / ADR Ps 81.94 US$ 36.85 • Las ventas crecieron 4.5% principalmente debido a los Rango 52 Semanas: Acciones en Circulación Valor de Capitalización Valor de la Empresa Importe Op. Prom. Diario mayores volúmenes desplazados así como la continua recuperación de los precios. El sector de vivienda siguió creciendo de manera importante. Lo anterior aunado a un benéfico clima en el mes de diciembre en Estados Unidos y España contribuyó al incremento en la actividad de la construcción. A pesar del alto costo de energía, el incremento en los volúmenes y en los precios más que compensaron el aumento en los costos. Los gastos de operación se vieron mermados por el aumento de los gastos derivados del transporte, sin embargo, dado que la empresa ha implementado una iniciativa para eficientar las operaciones, se produjo un ahorro en los recursos destinados a la operación. Ps. $85.00 a Ps. $59.00 1,696.0 millones Ps. $138,970.2 millones Ps. $205,555.9 millones Ps. $0.0 mil Ps/acción 2.20 8.59 16.67 11.40 51.44 UPA trimestral UPA 12M UAFIDA 12M Flujo Efectivo Neto 12M Valor en Libros US$/ADR 0.98 3.82 7.41 5.07 22.86 2005e P/U P / VL P / FEPA VE / UAFIDA 12M 9.54x 1.59x 7.19x 7.27x ROE ROA Cobertura de Intereses Deuda Total a UAFIDA 12M 18.0% 10.7% 7.08x 2.34x 4T04 17.1% 9.5% 6.03x 2.54x • Resultados de la operación en México. Los volúmenes del cemento se mantuvieron sin cambios en el trimestre, empero los volúmenes de concreto aumentaron 22% debido al crecimiento de la demanda por parte del gobierno y por mayores construcciones de vivienda del segmento B. Por la parte de los precios, el del cemento, decreció 5% en términos reales, y el de la mezcla de concreto disminuyó 1%. El margen UAFIDA de esta división se contrajo 230 pb por el cambio en la mezcla de ventas, ya que la mezcla de concreto tiene un menor margen, además de que existieron menores precios. • Operaciones en Estados Unidos. Los ingresos de éste mercado aumentaron 13%, principalmente porque los volúmenes del cemento y del concreto crecieron 5% y 2% respectivamente. Los precios de ambos productos aumentaron. La combinación de un fuerte mercado de la construcción asociado a un mejor clima en diciembre hicieron posible la expansión en los volúmenes. El margen UAFIDA aumentó 350 pb debido a mayores precios. 12M = Ultimos doce meses (al 31 de diciembre de 2004) Valor Empresa (VE)= Valor de Capit.+ Deuda Neta+ Part. Min. Flujo Efect Nt (FEPA)=U Neta+Pérd Monet+P Camb+Depr+Imptos difer ROA= Ut.Op. 12m a Activos Promedio ROE= Ut. Neta 12m a Cap. Contable Prom. 93.10 CEMEX IBMV • Las ventas de la división española crecieron 22%. Los 86.58 11,648 80.07 10,771 73.55 9,894 volúmenes del cemento se expandieron 3% y del concreto 6% por mejores condiciones económicas y un superior comportamiento en el sector de la construcción. Los precios resultaron mayores en ambos productos. El margen UAFIDA aumentó 130 pb por mayores volúmenes y precios. 67.03 9,017 • Resultados de Venezuela. Los ingresos aumentaron 6% por 60.52 8,140 54.00 7,263 E-04 M-04 A-04 M-04 J-04 A-04 O-04 N-04 D-04 mayores volúmenes del cemento sin embargo los precios decrecieron 10%. Por la parte del concreto, los precios aumentaron 6% y dado lo anterior los volúmenes cayeron. El principal detonador del crecimiento de la demanda fue el sector comercial. Los volúmenes de exportación se acrecentaron 27%. Las exportaciones a Norteamérica representaron 77% mientras que la respectivas al caribe fueron 23%. El margen UAFIDA se contrajo 250 pb por el decrecimiento de los precios del cemento y mayores costos de transportación. Publicación elaborada por Casa de Bolsa Banorte (Banorte Securities International Ltd.) con base en fuentes consideradas como fidedignas. El inversionista deberá tomar en cuenta que en la elaboración del presente informe relativo a valores, instrumentos o inversiones, no han sido tomados en consideración sus objetivos específicos de inversión, su posición financiera o su perfil de riesgo, por lo que se sugiere asesoramiento específico y especializado, previamente a las decisiones de inversión que asuma. En virtud de lo anterior, siempre se entenderá que la presente publicación no implica la certificación de los criterios y datos expuestos por el editor, por lo que las decisiones de inversión siempre serán responsabilidad del inversionista. Prohibida la reproducción total o parcial de este documento. 1 Cuarto Trimestre de 2004 Cemex (CEMEX) Gerardo Molina Llovera [email protected] (5255) 5169-9383 20 de enero de 2005. • ESTADO DE RESULTADOS (millones de pesos al 31 de diciembre de 2004) Ventas Netas Utilidad Bruta Gastos de Operación UAFIDA Utilidad de operación Costo Intgral. de Finan. Intereses Pagados Intereses Ganados Pérd. (Ganancia) Camb. Pérd. (Ganancia) Monet. Otros Gastos Financ. Util. antes de Impuestos Impuestos Subs. no Consolidadas Gtos. Extraordinarios Part. Minoritaria Utilidad Neta 2004 90,784 39,692 19,064 28,276 20,628 -150 4,032 261 378 -4,299 4,055 16,723 2,374 446 0 233 14,562 2003 85,553 36,234 18,857 25,173 17,377 2,482 4,433 199 2,162 -3,913 6,165 8,729 1,273 415 0 363 7,508 var.% 4T04 4T03 6.1% 22,303 21,338 9.5% 9,618 9,045 1.1% 5,002 4,966 12.3% 6,508 6,100 18.7% 4,616 4,079 #N/A -538 357 -9.1% 1,092 1,119 30.9% 72 30 -82.5% -421 347 9.9% -1,136 -1,080 -34.2% 786 2,535 91.6% 4,367 1,187 86.5% 822 268 7.5% 154 207 #N/A 0 0 -35.8% -26 35 93.9% 3,725 1,091 Margen Bruto Margen UAFIDA Margen Operativo Margen Neto 43.7% 31.1% 22.7% 16.0% 42.4% 29.4% 20.3% 8.8% 43.1% 29.2% 20.7% 16.7% 38 50 43 7.3% 45 53 43 4.6% Dias Cuentas por Cobrar Dias de Inventarios Dias Cuentas por Pagar Cap. de Trabajo a Vtas. var.% 4.5% 6.3% 0.7% 6.7% 13.2% #N/A -2.4% 142.3% #N/A 5.2% -69.0% 268.1% 206.7% -25.8% #N/A #N/A 241.5% 42.4% 28.6% 19.1% 5.1% • BALANCE • (millones de pesos al 31 de diciembre de 2004) Activo total Efectivo y valores Otros Activos Circ. Largo plazo Fijo (Neto) Diferido Otros Activos Pasivo total Deuda con costo C.P. Otros pasivos C.P. Deuda con costo L. P. Otros Pasivos Capital Contable Interés Minoritario Dec-04 193,623 3,814 17,928 20,548 107,094 44,240 0 102,056 11,627 15,247 54,439 20,743 91,567 4,333 Sep-04 194,170 12,174 17,309 10,689 104,582 49,417 0 107,711 15,356 18,625 51,005 22,725 86,459 4,269 Dec-03 191,250 3,480 18,330 9,548 110,642 49,251 0 110,453 15,870 17,916 54,176 22,491 80,797 6,352 0.9x 23.1% 72.6% 62.7% 124.6% 0.6x 22.7% 76.4% 82.4% 136.7% • ANALISIS FINANCIERO Liquidez Deuda CP/Deuda Total Pvo mon extr a Ptotal Deuda Nta a Cap Cont PTotal a Cap Cont 0.8x 17.6% 73.2% 68.0% 111.5% • Operaciones en Colombia. Los ingresos se vieron favorecidos por el incremento en los volúmenes del cemento que en el trimestre crecieron 9%, sin embargo los precios fueron menores 18%. Los precios del concreto aumentaron 8% sin embargo dicho aumento afectó a los volúmenes ya que en el trimestre decrecieron 5%. El margen UAFIDA bajó 770 pb por los mayores costos del combustible y los menores precios del cemento. Los ingresos de Centroamérica y el Caribe aumentaron 7% derivado del crecimiento de los volúmenes del cemento y del concreto. En Egipto los ingresos y la UAFIDA se incrementaron 18% y 16% respectivamente, sin embargo el aumento se debe únicamente por el aumento en los precios del 23% ya que los volúmenes de ésta región bajaron porque existió una menor demanda por parte del gobierno. No obstante lo anterior, las exportaciones menguaron parcialmente por la baja en los volúmenes. Las operaciones de Asia se vieron muy beneficiadas por la mejoría en los precios y por la reducción en gastos de operación. Resultado de esto el margen UAFIDA creció 150 pb. Los resultados consolidados se vieron positivamente influenciados por todas las regiones. El margen UAFIDA aumentó 60 pb dado que en la mayoría de los mercados existió un aumento de precios. La utilidad neta para el trimestre aumentó de manera significativa ya que e registró una posición cambiaria positiva, aunado a las ganancias que resultaron de las posiciones que mantiene la empresa en productos derivados. La perspectiva para la empresa en el 2005 es positiva. Se espera que los volúmenes crezcan alrededor del 4% ya que el sector de vivienda del segmento B aumentará, así como la demanda por parte del gobierno. Probablemente dada la competencia en algunas regiones tales como Venezuela y el Caribe los precios se vean presionados. Por la parte de los márgenes esperamos que sean similares a los reportados en el 2004. Para la UAFIDA se espera un crecimiento de alrededor del 6%. Dado lo anterior, creemos que el año será bueno para la empresa más no esperamos resultados extraordinarios. El múltiplo EV/EBITDA cotiza en los rangos altos (7.2x) por lo que creemos que la valuación podría a parecer cara. Sin embargo lo que determinará el desempeño del precio de la acción será la consolidación de RMC y las sinergias que se obtengan con su adquisición. Publicación elaborada por Casa de Bolsa Banorte (Banorte Securities International Ltd.) con base en fuentes consideradas como fidedignas. El inversionista deberá tomar en cuenta que en la elaboración del presente informe relativo a valores, instrumentos o inversiones, no han sido tomados en consideración sus objetivos específicos de inversión, su posición financiera o su perfil de riesgo, por lo que se sugiere asesoramiento específico y especializado, previamente a las decisiones de inversión que asuma. En virtud de lo anterior, siempre se entenderá que la presente publicación no implica la certificación de los criterios y datos expuestos por el editor, por lo que las decisiones de inversión siempre serán responsabilidad del inversionista. Prohibida la reproducción total o parcial de este documento. 2