kimber2t05

Anuncio

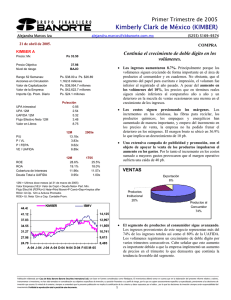

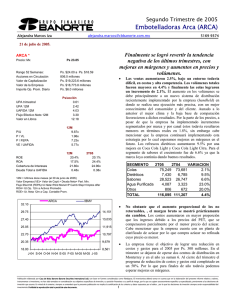

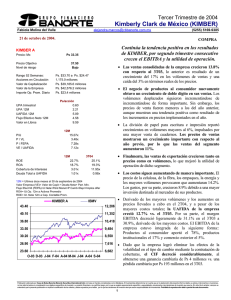

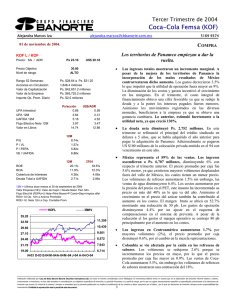

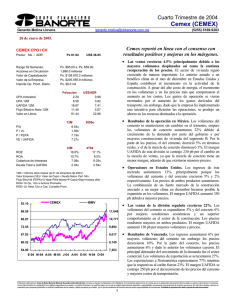

Segundo Trimestre de 2005 Kimberly Clark de México (KIMBER) Alejandra Marcos Iza [email protected] (5255) 5169-9374 21 de julio de 2005. COMPRA KIMBER A Precio: Mx A pesar de la entrada de un competidor mas fuerte en el mercado, el aumento en los volúmenes de Kimberly parece no tener fin. Ps 38.00 Precio Objetivo Nivel de riesgo 43.00 BAJO Rango 52 Semanas: Acciones en Circulación Valor de Capitalización Valor de la Empresa Importe Op. Prom. Diario UPA trimestral UPA 12M UAFIDA 12M Flujo Efectivo Neto 12M Valor en Libros Ps. $38.99 a Ps. $27.31 1,161.1 millones Ps. $44,121.3 millones Ps. $47,874.1 millones Ps. $23.4 millones Ps/acción 0.54 2.55 5.48 3.32 9.25 P/U P / VL P / FEPA VE / UAFIDA 12M 14.88x 4.11x 11.45x 7.53x ROE ROA Cobertura de Intereses Deuda Total a UAFIDA 12M 26.9% 19.7% 12.31x 0.82x • Los ingresos aumentaron 10%. El principal detonador de este resultado es el aumento en los volúmenes ya que en el trimestre fueron mayores en 11%. La empresa anunció que paulatinamente incrementaría precios, (6% en términos reales), sin embargo debido a que los competidores no siguieron su iniciativa solo se logró un ligero aumento y en resumen los precios fueron menores descontando la inflación. Integración de las ventas Comercio Exterior 7% Productos Industriales 22% Productos al consumidor 71% 2T05 23.5% 22.2% 13.37x 0.75x 12M = Ultimos doce meses (al 30 de junio de 2005) Valor Empresa (VE)= Valor de Capit.+ Deuda Neta+ Part. Min. Flujo Efect Nt (FEPA)=U Neta+Pérd Monet+P Camb+Depr+Imptos difer ROA= Ut.Op. 12m a Activos Promedio ROE= Ut. Neta 12m a Cap. Contable Prom. • Kimberly se consolida como líder del sector en el segmento de productos al consumidor. Esta división que representa el 71% de las ventas continúa mostrando fuertes crecimientos en los volúmenes (mas de 15%) ya que todos los productos que integran su portafolio han dado buenos resultados principalmente pañales y papel higiénico. Los ingresos de este segmento fueron mayores en 12%. 42.28 14,196 39.07 13,116 35.85 12,036 • Productos industriales representa el 22% de los ingresos. El volumen se mantuvo sin cambios, sin embargo la mejoría en precios y una óptima mezcla de ventas resultó en un crecimiento del 7% en los ingresos, que a la postre se tradujo en una mejora en el margen operativo de 50 pb. El volumen de papel mostró una disminución que fue compensada por los volúmenes de cuadernos. Cabe señalar que para los dos productos los precios fueron mayores que los registrados el año anterior. 32.63 10,956 • 29.42 9,876 26.20 J-04 S-04O-04N-04 E-05 F-05M-05M-05 J-05 8,796 KIMBER IBMV 45.50 A pesar del incremento en los costos por los energéticos y los químicos, la celulosa empieza a mostrar signos de debilidad en el ciclo, por lo que los costos crecieron en menor proporción que los ingresos y por lo tanto existió una expansión en el margen bruto de 40pb. Lo anterior es importante ya que los márgenes de la empresa se han caracterizado por ser de los mas altos del sector incluyendo KCC. Publicación elaborada por Casa de Bolsa Banorte (Banorte Securities International Ltd.) con base en fuentes consideradas como fidedignas. El inversionista deberá tomar en cuenta que en la elaboración del presente informe relativo a valores, instrumentos o inversiones, no han sido tomados en consideración sus objetivos específicos de inversión, su posición financiera o su perfil de riesgo, por lo que se sugiere asesoramiento específico y especializado, previamente a las decisiones de inversión que asuma. En virtud de lo anterior, siempre se entenderá que la presente publicación no implica la certificación de los criterios y datos expuestos por el editor, por lo que las decisiones de inversión siempre serán responsabilidad del inversionista. Prohibida la reproducción total o parcial de este documento. 1 Segundo Trimestre de 2005 Kimberly Clark de México (KIMBER) Alejandra Marcos Iza [email protected] 21 de julio de 2005. COMPRA • La utilidad de operación creció 13% motivado por las eficiencias obtenidas por los volúmenes adicionales de venta, así como la contención de costos y gastos que se han implementado en toda la empresa. Por su parte la UAFIDA aumentó en 11%. El margen operativo se expandió 60 pb y el UAFIDA en 20 pb. ESTADO DE RESULTADOS (millones de pesos al 30 de junio de 2005) Ventas Netas Utilidad Bruta Gastos de Operación UAFIDA Utilidad de operación Costo Intgral. de Finan. Intereses Pagados Intereses Ganados Pérd. (Ganancia) Camb. Pérd. (Ganancia) Monet. Otros Gastos Financ. Util. antes de Impuestos Impuestos Subs. no Consolidadas Gtos. Extraordinarios Part. Minoritaria Utilidad Neta 6m05 10,655 4,014 1,461 3,199 2,553 466 260 43 281 -31 -2 2,089 811 0 0 0 1,278 6m04 9,727 3,647 1,334 2,950 2,314 118 260 32 -44 -67 -4 2,200 942 0 0 0 1,259 Margen Bruto Margen UAFIDA Margen Operativo Margen Neto 37.7% 30.0% 24.0% 12.0% 37.5% 30.3% 23.8% 12.9% 87 50 56 8.7% 93 47 49 16.8% Dias Cuentas por Cobrar Dias de Inventarios Dias Cuentas por Pagar Cap. de Trabajo a Vtas. var.% 9.5% 10.0% 9.5% 8.4% 10.3% 296.9% -0.1% 34.8% #N/A -53.3% -41.0% -5.1% -13.9% #N/A #N/A #N/A 1.6% 2T05 5,566 2,134 733 1,724 1,401 382 130 16 268 -1 -1 1,020 390 0 0 0 630 2T04 5,045 1,913 676 1,555 1,237 134 132 20 26 -3 -1 1,105 483 0 0 0 622 38.3% 31.0% 25.2% 11.3% 37.9% 30.8% 24.5% 12.3% var.% 10.3% 11.5% 8.4% 10.9% 13.2% 185.3% -1.1% -21.8% 947.5% -68.8% -38.1% -7.7% -19.3% #N/A #N/A #N/A 1.4% • El costo integral de financiamiento fue mayor debido a que existió un aumento significativo en la pérdida cambiaria ya que la empresa mantiene coberturas que vencen hasta el 2007. • La utilidad neta aumentó únicamente 1.4% debido a la mayor posición del CIF. Sin embargo la tasa efectiva de impuestos se ubicó en 38% 600 pb menos que el año anterior, esto es el resultado de los cambios fiscales aplicables a partir de este año. • En el trimestre la caja ascendió a Ps. 1,444 millones, que muestra una disminución 47%, lo anterior se debe a los dividendos pagados (aproximadamente Ps. 3,124 millones). Aunado a lo anterior, se liquidaron préstamos bancarios por Ps. 667 millones, además de la inversión realizada en CAPEX por Ps. 641 millones. Lo anterior demuestra que la empresa tiene una fuerte capacidad para generar efectivo y continuar haciendo inversiones, así como pagar un dividendo atractivo. • La perspectiva es positiva. A pesar de que la fortaleza en el tipo de cambio afectará a las exportaciones, el segmento de productos al consumidor deberá de crecer de manera importante por los volúmenes así como por ligeros aumentos en los precios. Aunado a lo anterior y a pesar del constante aumento en los costos de los productos derivados de los energéticos no esperamos deterioro en los márgenes. A través de la intensa campaña de promoción y publicidad que ha realizado estimamos que los volúmenes seguirán creciendo fuertemente. La valuación luce cara, el múltiplo VE/UAFIDA cotiza a 7.53x, sin embargo consideramos que se justifica por los buenos crecimientos reportados en los ingresos y en la UAFIDA en los últimos trimestres así como por la sana estructura financiera. La recomendación es COMPRA riesgo bajo ya que a los precios actuales el rendimiento es de 18%. Nuestro precio objetivo a doce meses es de Ps. 43.00 mas un dividendo de Ps. 2.08. BALANCE (millones de pesos al 30 de junio de 2005) Activo total Efectivo y valores Otros Activos Circ. Largo plazo Fijo (Neto) Diferido Otros Activos Pasivo total Deuda con costo C.P. Otros pasivos C.P. Deuda con costo L. P. Otros Pasivos Capital Contable Interés Minoritario Jun-05 Mar-05 25,300 25,598 1,444 2,233 7,002 6,378 0 0 16,854 16,987 0 0 0 0 14,558 15,425 96 659 6,590 6,524 5,100 5,242 2,771 3,001 10,742 10,173 0 0 Jun-04 26,518 2,121 6,606 0 17,791 0 0 15,238 115 5,452 6,254 3,417 11,279 0 ANALISIS FINANCIERO Liquidez Deuda CP/Deuda Total Pvo mon extr a Ptotal Deuda Nta a Cap Cont PTotal a Cap Cont (5255) 5169-9374 1.3x 1.2x 1.6x 1.9% 11.2% 1.8% 31.1% 31.4% 35.5% 34.9% 36.1% 37.7% 135.5% 151.6% 135.1% Publicación elaborada por Casa de Bolsa Banorte (Banorte Securities International Ltd.) con base en fuentes consideradas como fidedignas. El inversionista deberá tomar en cuenta que en la elaboración del presente informe relativo a valores, instrumentos o inversiones, no han sido tomados en consideración sus objetivos específicos de inversión, su posición financiera o su perfil de riesgo, por lo que se sugiere asesoramiento específico y especializado, previamente a las decisiones de inversión que asuma. En virtud de lo anterior, siempre se entenderá que la presente publicación no implica la certificación de los criterios y datos expuestos por el editor, por lo que las decisiones de inversión siempre serán responsabilidad del inversionista. Prohibida la reproducción total o parcial de este documento. 2