cx1t06

Anuncio

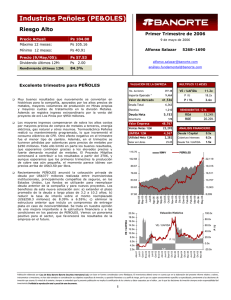

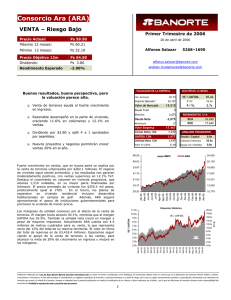

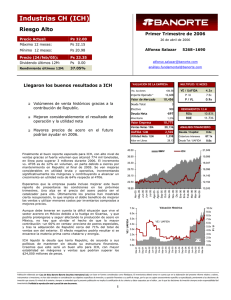

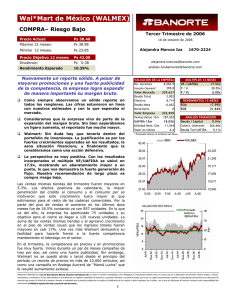

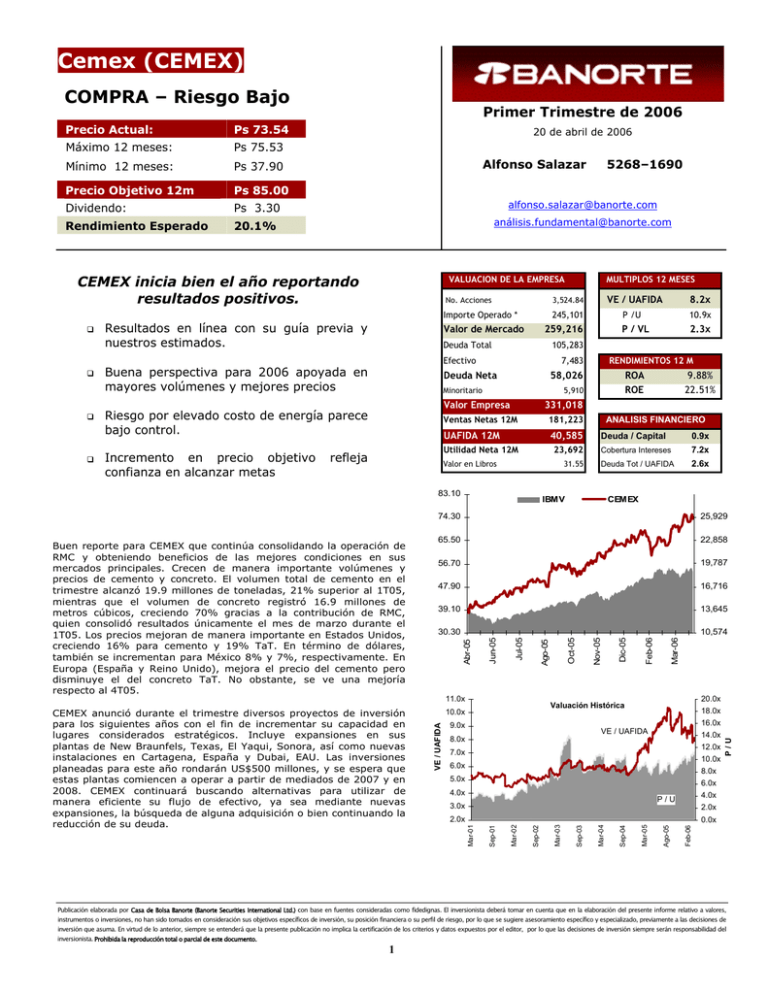

Cemex (CEMEX) COMPRA – Riesgo Bajo Primer Trimestre de 2006 Precio Actual: Ps 73.54 Máximo 12 meses: Ps 75.53 Mínimo 12 meses: Ps 37.90 Precio Objetivo 12m Ps 85.00 Dividendo: Ps 3.30 [email protected] Rendimiento Esperado 20.1% aná[email protected] 20 de abril de 2006 Alfonso Salazar CEMEX inicia bien el año reportando resultados positivos. VALUACION DE LA EMPRESA Resultados en línea con su guía previa y nuestros estimados. No. Acciones 3,524.84 245,101 Valor de Mercado 7,483 P / VL 2.3x RENDIMIENTOS 12 M ROA ROE 5,910 Valor Empresa 9.88% 22.51% 331,018 Ventas Netas 12M 181,223 UAFIDA 12M 40,585 Utilidad Neta 12M 23,692 Valor en Libros 31.55 83.10 ANALISIS FINANCIERO Deuda / Capital 0.9x Cobertura Intereses 7.2x Deuda Tot / UAFIDA 2.6x CEMEX IBMV 47.90 16,716 39.10 13,645 30.30 10,574 Mar-06 Nov-05 Ago-05 11.0x Feb-06 19,787 Dic-05 56.70 Oct-05 22,858 Jul-05 65.50 Jun-05 25,929 Abr-05 74.30 20.0x Valuación Histórica 10.0x 18.0x VE / UAFIDA 14.0x 8.0x 12.0x 7.0x 10.0x 6.0x P/U 16.0x 9.0x 8.0x 5.0x 6.0x 4.0x 4.0x P/U 3.0x 2.0x 2.0x Feb-06 Ago-05 Mar-05 Sep-04 Mar-04 Sep-03 Mar-03 Sep-02 Mar-02 Sep-01 0.0x Mar-01 VE / UAFIDA CEMEX anunció durante el trimestre diversos proyectos de inversión para los siguientes años con el fin de incrementar su capacidad en lugares considerados estratégicos. Incluye expansiones en sus plantas de New Braunfels, Texas, El Yaqui, Sonora, así como nuevas instalaciones en Cartagena, España y Dubai, EAU. Las inversiones planeadas para este año rondarán US$500 millones, y se espera que estas plantas comiencen a operar a partir de mediados de 2007 y en 2008. CEMEX continuará buscando alternativas para utilizar de manera eficiente su flujo de efectivo, ya sea mediante nuevas expansiones, la búsqueda de alguna adquisición o bien continuando la reducción de su deuda. 10.9x 58,026 Minoritario Buen reporte para CEMEX que continúa consolidando la operación de RMC y obteniendo beneficios de las mejores condiciones en sus mercados principales. Crecen de manera importante volúmenes y precios de cemento y concreto. El volumen total de cemento en el trimestre alcanzó 19.9 millones de toneladas, 21% superior al 1T05, mientras que el volumen de concreto registró 16.9 millones de metros cúbicos, creciendo 70% gracias a la contribución de RMC, quien consolidó resultados únicamente el mes de marzo durante el 1T05. Los precios mejoran de manera importante en Estados Unidos, creciendo 16% para cemento y 19% TaT. En término de dólares, también se incrementan para México 8% y 7%, respectivamente. En Europa (España y Reino Unido), mejora el precio del cemento pero disminuye el del concreto TaT. No obstante, se ve una mejoría respecto al 4T05. 8.2x P /U 105,283 Deuda Neta refleja VE / UAFIDA 259,216 Efectivo Riesgo por elevado costo de energía parece bajo control. MULTIPLOS 12 MESES Importe Operado * Deuda Total Buena perspectiva para 2006 apoyada en mayores volúmenes y mejores precios Incremento en precio objetivo confianza en alcanzar metas 5268–1690 Publicación elaborada por Casa de Bolsa Banorte (Banorte Securities International Ltd.) con base en fuentes consideradas como fidedignas. El inversionista deberá tomar en cuenta que en la elaboración del presente informe relativo a valores, instrumentos o inversiones, no han sido tomados en consideración sus objetivos específicos de inversión, su posición financiera o su perfil de riesgo, por lo que se sugiere asesoramiento específico y especializado, previamente a las decisiones de inversión que asuma. En virtud de lo anterior, siempre se entenderá que la presente publicación no implica la certificación de los criterios y datos expuestos por el editor, por lo que las decisiones de inversión siempre serán responsabilidad del inversionista. Prohibida la reproducción total o parcial de este documento. 1 Cemex (CEMEX) COMPRA – Riesgo Bajo Primer Trimestre de 2006 Precio Actual: Ps 73.54 Máximo 12 meses: Ps 75.53 Mínimo 12 meses: Ps 37.90 Precio Objetivo 12m Ps 85.00 Dividendo: Ps 3.30 [email protected] Rendimiento Esperado 20.1% aná[email protected] RESULTADOS TRIMESTRALES Mar-06 20 de abril de 2006 Alfonso Salazar Mar-05 ∆ Dic-05 Millones de Pesos al 30 Sep 05 Ventas Netas 42,447 14,606 9,177 42,745 15,376 9,327 28,603 11,583 6,712 6,049 593 6,617 1,067 95 0 149 4,871 955 5,613 737 69 0 33 4,912 1.44 11.9% UPA 5,496 1.56 0.11 2,613 0.74 UAFIDA (EBITDA) 8,904 7,006 27.1% 9,603 Resultado Bruto Gastos de Operación Utilidad de Operación Costo Financiamiento Resultado Antes de Impuestos Impuestos Resultado Inversiones Permanentes Otros Interés Minoritario Utilidad Neta MARGENES Mar-06 Mar-05 49.4% 32.8% 39.0% 24.2% -38.0% 17.9% 44.8% 37.2% 343.9% ∆ 5,429 -168 2,782 538 471 0 102 Dic-05 Margen Bruto 36.0% 40.5% -4.52% 34.4% Margen UAFIDA 24.5% 17.0% -3.66% Margen Operativo 20.8% 14.2% -2.88% 22.6% 12.8% Margen Neto 12.9% 17.2% -4.31% 6.2% RESUMEN DEL BALANCE Mar-06 Mar-05 5268–1690 Vemos una perspectiva positiva para el 2006. La empresa espera importantes crecimientos de volúmenes en sus mercados principales, además de condiciones que sustenten precios atractivos para el productor. Respecto al riesgo por el alto costo de energéticos, CEMEX considera que el incremento en precio deberá más que compensar el mayor costo de energía. Sin embargo, la empresa continuará la implementación de sus políticas para reducir el gasto de energía en sus instalaciones europeas. Directivos de la empresa siguen optimistas respecto a los resultados para 2006, mostrando confianza en superar su meta de US$4,000 millones en UAFIDA y alcanzar US$2,500 millones en flujo libre de efectivo, en parte gracias a los ahorros esperados tras la integración de RMC que serán mayores durante este año. Estamos incrementando nuestro precio objetivo pues creemos que dichas metas son asequibles bajo el panorama que presenta hoy el entorno global, aunque cabe el riesgo de posibles complicaciones políticas y mayor volatilidad en los precios del petróleo, que podrían jugar en contra del crecimiento económico mundial. Dic-05 Millones de Pesos al 30 Sep 05 Activo Total Activo Circulante Efectivo Cuentas por Cobrar Inventarios Activo Fijo (Neto) Activo Diferido Pasivo Total Pasivo Circulante Deuda CP Deuda LP Pasivo Diferido Otros Pasivos Capital Contable Capital Minoritario Capital Mayoritario 296,469 292,872 47,844 56,419 7,483 14,345 17,079 18,575 12,274 13,170 169,467 150,734 57,677 67,580 286,691 44,633 6,443 17,061 11,110 166,484 58,872 0 0 179,351 197,158 44,827 65,009 14,989 24,607 90,294 75,048 291 1,543 28,949 30,951 0 175,781 44,066 12,757 88,769 26,471 3,718 0 117,118 5,910 111,208 0 110,910 5,662 105,249 0 95,714 6,103 89,612 Publicación elaborada por Casa de Bolsa Banorte (Banorte Securities International Ltd.) con base en fuentes consideradas como fidedignas. El inversionista deberá tomar en cuenta que en la elaboración del presente informe relativo a valores, instrumentos o inversiones, no han sido tomados en consideración sus objetivos específicos de inversión, su posición financiera o su perfil de riesgo, por lo que se sugiere asesoramiento específico y especializado, previamente a las decisiones de inversión que asuma. En virtud de lo anterior, siempre se entenderá que la presente publicación no implica la certificación de los criterios y datos expuestos por el editor, por lo que las decisiones de inversión siempre serán responsabilidad del inversionista. Prohibida la reproducción total o parcial de este documento. 2