Televisa3T10

Anuncio

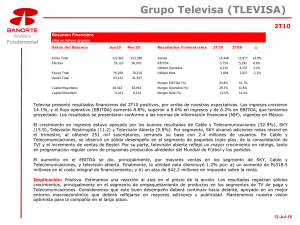

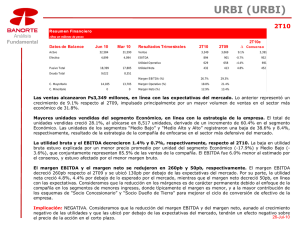

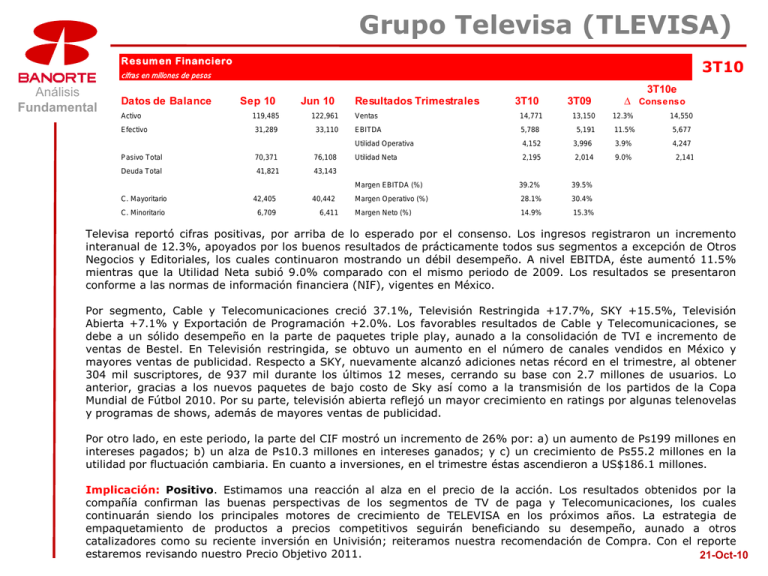

Grupo Televisa (TLEVISA) R es um en Financiero 3T10 cifras en millones de pesos Análisis Fundamental Datos de Balance Activo Efectivo Sep 10 Jun 10 119,485 122,961 31,289 33,110 Pasivo Total 70,371 76,108 Deuda Total 41,821 43,143 Resultados Trimestrales Ventas 14,771 42,405 C. Minoritario 6,709 40,442 6,411 3T09 3T10e ∆ Consenso 13,150 12.3% 14,550 5,191 EBITDA 5,788 11.5% 5,677 Utilidad Operativa 4,152 3,996 3.9% 4,247 Utilidad Neta 2,195 2,014 9.0% 39.2% 39.5% Margen Operativo (%) 28.1% 30.4% Margen Neto (%) 14.9% 15.3% Margen EBITDA (%) C. Mayoritario 3T10 2,141 Televisa reportó cifras positivas, por arriba de lo esperado por el consenso. Los ingresos registraron un incremento interanual de 12.3%, apoyados por los buenos resultados de prácticamente todos sus segmentos a excepción de Otros Negocios y Editoriales, los cuales continuaron mostrando un débil desempeño. A nivel EBITDA, éste aumentó 11.5% mientras que la Utilidad Neta subió 9.0% comparado con el mismo periodo de 2009. Los resultados se presentaron conforme a las normas de información financiera (NIF), vigentes en México. Por segmento, Cable y Telecomunicaciones creció 37.1%, Televisión Restringida +17.7%, SKY +15.5%, Televisión Abierta +7.1% y Exportación de Programación +2.0%. Los favorables resultados de Cable y Telecomunicaciones, se debe a un sólido desempeño en la parte de paquetes triple play, aunado a la consolidación de TVI e incremento de ventas de Bestel. En Televisión restringida, se obtuvo un aumento en el número de canales vendidos en México y mayores ventas de publicidad. Respecto a SKY, nuevamente alcanzó adiciones netas récord en el trimestre, al obtener 304 mil suscriptores, de 937 mil durante los últimos 12 meses, cerrando su base con 2.7 millones de usuarios. Lo anterior, gracias a los nuevos paquetes de bajo costo de Sky así como a la transmisión de los partidos de la Copa Mundial de Fútbol 2010. Por su parte, televisión abierta reflejó un mayor crecimiento en ratings por algunas telenovelas y programas de shows, además de mayores ventas de publicidad. Por otro lado, en este periodo, la parte del CIF mostró un incremento de 26% por: a) un aumento de Ps199 millones en intereses pagados; b) un alza de Ps10.3 millones en intereses ganados; y c) un crecimiento de Ps55.2 millones en la utilidad por fluctuación cambiaria. En cuanto a inversiones, en el trimestre éstas ascendieron a US$186.1 millones. Implicación: Positivo. Estimamos una reacción al alza en el precio de la acción. Los resultados obtenidos por la compañía confirman las buenas perspectivas de los segmentos de TV de paga y Telecomunicaciones, los cuales continuarán siendo los principales motores de crecimiento de TELEVISA en los próximos años. La estrategia de empaquetamiento de productos a precios competitivos seguirán beneficiando su desempeño, aunado a otros catalizadores como su reciente inversión en Univisión; reiteramos nuestra recomendación de Compra. Con el reporte estaremos revisando nuestro Precio Objetivo 2011. 21-Oct-10 Certificación de los Analistas. Nosotros, Carlos Hermosillo, Marisol Huerta, Juan Carlos Alderete y Olivia Colín, certificamos que los puntos de vista que se expresan en este documento son reflejo fiel de nuestra opinión personal sobre la(s) compañía(s) o empresa(s) objeto de este reporte, de sus afiliadas y/o de los valores que ha emitido. Asimismo certificamos que no hemos recibido, no recibimos, ni recibiremos compensación directa o indirecta alguna a cambio de expresar una opinión en algún sentido específico en este documento. Declaraciones relevantes. Conforme a las leyes vigentes y los manuales internos de procedimientos, los Analistas tienen permitido mantener posiciones largas o cortas en acciones o valores emitidos por empresas que cotizan en la Bolsa Mexicana de Valores y que pueden ser el objeto del presente reporte. Sin embargo, los Analistas Bursátiles tienen que observar ciertas reglas que regulan su participación en el mercado con el fin de prevenir, entre otras cosas, la utilización de información privada en su beneficio y evitar conflictos de interés. Los Analistas se abstendrán de invertir ni podrán celebrar operaciones con valores o instrumentos derivados sobre los que sea su responsabilidad la elaboración de recomendaciones. Remuneración de Analistas. La remuneración de los Analistas se basa en actividades y servicios que van dirigidos a beneficiar a los clientes inversionistas de Casa de Bolsa Banorte y de sus filiales. Dicha remuneración se determina con base en la rentabilidad general del la Casa de Bolsa y del Grupo Financiero y en el desempeño individual de los Analistas. Sin embargo, los inversionistas deberán advertir que los Analistas no reciben pago directo o compensación por transacción específica alguna en banca de inversión o en las demás áreas de negocio. Actividades de las áreas de negocio durante los últimos doce meses. Casa de Bolsa Banorte, Grupo Financiero Banorte y sus filiales, a través de sus áreas de negocio, brindan servicios que incluyen, entre otros, los correspondientes a banca de inversión y banca corporativa, a un gran número empresas en México y en el extranjero. Es posible que hayan prestado, estén prestando o en el futuro brinden algún servicio como los mencionados a las compañías o empresas objeto de este reporte. Casa de Bolsa Banorte o sus filiales reciben una remuneración por parte de dichas corporaciones en contraprestación de los servicios antes mencionados. Casa de Bolsa Banorte, en el transcurso de los últimos doce meses, ha obtenido compensaciones por los servicios prestados por parte de la banca de inversión o por alguna de sus otras áreas de negocio de las siguientes empresas o sus filiales, alguna de las cuales podría ser objeto de análisis en el presente reporte. Actividades de las áreas de negocio durante los próximos tres meses Casa de Bolsa Banorte, Grupo Financiero Banorte o sus filiales esperan recibir o pretenden obtener ingresos por los servicios que presta banca de inversión o de cualquier otra de sus áreas de negocio, por parte de compañías emisoras o sus filiales, alguna de las cuales podría ser objeto de análisis en el presente reporte. Tenencia de valores y otras revelaciones. Casa de Bolsa Banorte, Grupo Financiero Banorte o sus filiales mantienen inversiones, al cierre del último trimestre, directa o indirectamente, en valores o instrumentos financieros derivados, cuyo subyacente sean valores, objeto de recomendaciones, que representen el 10% o mas de su cartera de valores o portafolio de inversión o el 10% de la emisión o subyacente de los valores emitidos por las siguientes emisoras: ICH, CEMEX, GMEXICO, CIDMEGA. Ninguno de los miembros del Consejo, directores generales y directivos del nivel inmediato inferior a éste de Casa de Bolsa Banorte, Grupo Financiero Banorte, funge con alguno de dichos caracteres en las emisoras que pueden ser objeto de análisis en el presente documento. La información contenida en el presente reporte ha sido obtenida de fuentes que consideramos como fidedignas, pero no hacemos declaración alguna respecto de su precisión o integridad. La información, estimaciones y recomendaciones que se incluyen en este documento son vigentes a la fecha de su emisión, pero están sujetas a alteraciones y cambios sin previo aviso; Casa de Bolsa Banorte, Grupo Financiero Banorte y sus filiales no se comprometen a comunicar los cambios y tampoco a mantener actualizado el contenido de este documento. Casa de Bolsa Banorte, Grupo Financiero Banorte y sus filiales no aceptan responsabilidad alguna por cualquier pérdida que se derive del uso de este reporte o de su contenido. Sin previa autorización escrita por parte de Casa de Bolsa Banorte, Grupo Financiero Banorte, este documento no puede fotocopiarse, no puede ser citado, ni divulgado, ni utilizado, ni reproducido total o parcialmente.