PRECIO OBJETIVO(2007): P$42.6 Buenos Resultados

Anuncio

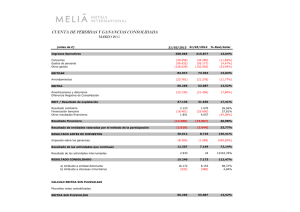

Latin American Equity Research México – Análisis Ciudad de México, Octubre 27 2006 GRUMA Buenos Resultados Consolidados Rentabilidad en Gruma Corp COMPRA PRECIO OBJETIVO(2007): P$42.6 3T06. Estabilizando la Noticias/Análisis: El 25 de octubre, Gruma reportó un EBITDA del 3T06 de P$751 millones, 1% por arriba de nuestro pronóstico, reflejando una fuerte recuperación año a año en Gruma Corp. El crecimiento del EBITDA fue 4% AaA en pesos reales, impulsado principalmente por un robusto incremento en las ventas consolidadas año a año, una contracción del margen menor a la esperada en Gruma Corp., y buenos resultados en Venezuela. El crecimiento de las ventas en Gruma Corp. fue 15% AaA, apoyado en el crecimiento del volumen de 5% (en línea con el crecimiento de la industria, según nuestras estimaciones), así como un incremento de 10% en el precio promedio año a año. Los mayores gastos de venta reflejaron el 4% de incremento en precios en marzo y abril de 2006 en Mission Foods y Azteca, una mejor mezcla de ventas en tortillas (particularmente trigo), probablemente de la planta de Pennsylvania, y en nuestra opinión, una pequeña parte del segundo incremento en precios de 6% que se implementó en el 3T06 en Mission Foods. Este crecimiento en ventas, aunado a menores precios del gas natural, fue parcialmente neutralizado por mayores precios de la harina de trigo y los persistentes gastos de construcción de infraestructura. El crecimiento del EBITDA de Gruma Corp. fue plano AaA, versus nuestra estimación de un pequeño decremento. Más importante aún, el EBITDA aunque haya permanecido sin cambios, representa una importante recuperación después de decrementos en base anual en EBITDA de 27% y 23% en el 1T06 y 2T06, respectivamente, y sugiere que los gastos en construcción están disminuyendo. En Venezuela, el crecimiento de las ventas de 5% en el 3T06 reflejó principalmente un 9% de incremento en precio al principio del año. El EBITDA venezolano de P$45 millones fue mayor a nuestra estimación de P$39 millones y representó el cuarto trimestre consecutivo de crecimiento positivo en EBITDA. Gimsa (Maseca) logró un EBITDA menor al esperado, o un decremento de 14% AaA, debido a que los mayores precios del maíz llevaron a una contracción peor a la esperada del margen bruto de 210 puntos base. Molinera continuó reportando pérdida a nivel EBITDA pero mostró una menor pérdida que la del 2T06. Centroamérica registró otro fuerte trimestre, con un crecimiento real de 11% en EBITDA, gracias principalmente a un volumen 20% mayor AaA (el volumen incluyó la adquisición de una planta de harina de maíz en el 4T05). La utilidad neta fue significativamente mayor a nuestro pronóstico, principalmente debido a impuestos menores a los esperados, reflejando la reversión de provisiones y la desincorporación de algunos activos de Molinera. Separadamente, la compañía anunció que el 3 de octubre, adquirió una fábrica de tortilla y pita en Newcastle, Inglaterra por US$38 millones, o 0.95 veces ventas. Esto representa un incremento de 2.5% en las ventas anuales de Gruma Corp. Creemos que esta transacción fue parcialmente financiada por la venta del 6% de participación accionaria de la compañía en Banorte, que Gruma anunció completó durante el 3T06. El acuerdo consolida la posición de Gruma en Reino Unido, donde ya poseía una planta e apoya su participación de mercado en Europa a un 33% estimado de 23% previamente. Entendemos que la compañía adquirida tiene un EBITDA positivo y esperamos que la compañía aplique las lecciones aprendidas en adquisiciones anteriores. Las inversiones incrementales deberán ser mínimas, en nuestra opinión. Conclusiones: Creemos que los resultados del 3T06 anuncian el inicio de una recuperación de las utilidades de Gruma Corp. Esperamos que esta recuperación sea aún más evidente en el 4T06, debido a que Gruma Corp deberá beneficiarse del efecto completo del 6% de incremento en el precio de las tortillas en el 3T06, menores precios del gas natural, volumen incremental de sus operaciones en Pennsylvania, menores gastos en construcción de infraestructura, y precios cubiertos de la harina de trigo en el 4T06. México – Comentario de empresas Valuación y Riesgos a Nuestra Tesis de Inversión: Nuestro precio objetivo está basado en un análisis de FED de suma de las partes. Proyectamos flujos de efectivo separados para Gruma Corp. y los otros negocios y descontamos cada uno de ellos con un CCPP ajustado por riesgo país para representar el riesgo relativo de cada flujo de efectivo. Los riesgos incluyen una presión mayor a la esperada en el margen bruto (por costos de granos y energía), una intensificación de la competencia proveniente de los pequeños productores de tortilla en Estados Unidos, y riesgos políticos en Venezuela. Gruma - Resultados al Tercer Trimestre 2006 (Millones de Pesos Constantes a a Septiembre 2006) Ventas Utilidad Operativa EBITDA Margen EBITDA Utilidad Neta UPA a 3T06 7,905 463 751 9.5% 502 1.04 SI Estimado. 7,828 459 741 9.5% 306 0.63 Vs SI Estimado.% 1.0% 0.9% 1.3% NA 64.1% 64.1% 3T05 7,130 446 724 0.102 408 0.9 Cambio A / A % 10.9% 3.8% 3.7% NA 23.0% 23.0% Excepto datos por acción/ADR. . NA no aplica. Fuentes: Reporte de compañías y estimaciones de Santander. Alexander Robarts / Joaquín Ley / Alonso Aramburu El presente informe ha sido preparado por el Departamento de Análisis de Grupo Financiero Santander , mismo que forma parte de Santander Central Hispano (Grupo Santander) y se facilita sólo a efectos informativos. Bajo ninguna circunstancia deberá usarse ni considerarse como una oferta de venta ni como una petición de una oferta de compra. Cualquier decisión de compra, por parte del receptor deberá adoptarse teniendo en cuenta la información pública existente sobre ese valor y, en su caso, atendiendo al contenido del prospecto proporcionado a la Comisión Nacional Bancaria y de Valores y a la Bolsa Mexicana de Valores correspondiente, así como a través de las propias entidades emisoras. Queda prohibida la distribución del presente informe en los Estados Unidos, Reino Unido, Japón y Canadá. En los últimos doce meses, Grupo Santander o sus filiales han participado como coordinador, colocador o asegurador en una oferta pública de venta de Sare, Ica, Cemex, América Móvil, Alsea y Ara. En los últimos doce meses, Grupo Santander ha recibido compensación por servicios de banca de inversión de América Móvil e Ica, Cemex, Sare y Alsea. En los próximos tres meses, Grupo Santander espera recibir o intentará recibir compensación por servicios de banca de inversión por parte de América Móvil, Cemex, Ica, Sare, Telmex, Guisa, Alsea y Ara. La información que se incluye en el presente informe se ha obtenido en fuentes consideradas como fiables, pero si bien se ha tenido un cuidado razonable para garantizar que la información que incluye el presente informe no sea incierta ni equívoca en el momento de su publicación, no manifestamos que sea exacta y completa y no debe confiarse en ella como si lo fuera. Todas las opiniones y las estimaciones que figuran en el presente informe constituyen nuestra opinión en la fecha del mismo y pueden ser modificados sin previo aviso. Grupo Financiero Santander , sus filiales o subsidiarias y cualquiera de sus funcionarios y/o consejeros podrán en cualquier momento tener una posición o estar directa o indirectamente interesados en valores, opciones, derechos o warrants referenciados a las compañías aquí mencionadas. Grupo Financiero Santander o sus filiales podrán en cualquier momento prestar servicios de banca de inversiones, banca comercial, banca corporativa o de cualquier otro tipo, o solicitar operaciones de banca de inversión, banca comercial, banca corporativa o de cualquier otro tipo a cualquier compañía citada en el presente informe, lo anterior buscando en todo momento evitar cualquier conflicto de interés. Ni Grupo Financiero Santander ni sus sociedades filiales o subsidiarias, así como ninguno de los funcionarios que laboran para las mismas aceptan responsabilidad alguna por pérdidas directas o emergentes que se deban al uso del presente informe o del contenido del mismo. El presente informe no podrá ser reproducido, distribuido ni publicado por los receptores del mismo con ningún fin. 2