El Volumen En EU Se Contrae

Anuncio

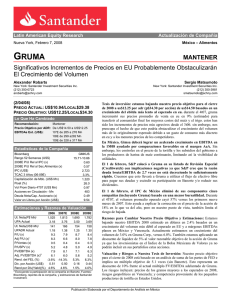

Latin American Equity Research México – Análisis Ciudad de México, Febrero 22, 2008 GRUMA MANTENER PRECIO OBJETIVO: P$34.3 Molinera Impulsa Fuerte EBITDA Del 4T; El Volumen En EU Se Contrae; Renuncia el Director Ejecutivo Noticias/Análisis: El 20 de febrero, Gruma reportó su EBITDA consolidado del 4T07 de US$92 millones, 10.7% superior a nuestra estimación y 11.8% superior al del año pasado en el mismo periodo (a pesar del decremento de 3% AaA en el EBITDA de Gruma). La mayor sorpresa positiva fue el incremento de 42% en el precio por tonelada en el activo mexicano de harina de trigo de Gruma, Molinera de México (esperábamos un incremento de 7%). A pesar del decremento de 3% en el volumen, el EBITDA de Molinera creció a P$76 millones en el trimestre versus la pérdida del año pasado en el mismo periodo. Otro factor secundario fue el EBITDA mayor al esperado en Venezuela, el cual refleja mayores precios de venta. Sobre una base anual, estos factores, aunados a la tendencia de un crecimiento más débil al esperado en el primer renglón en EU, no deberán tener un impacto importante en nuestras estimaciones consolidadas para 2008. En EU, el EBITDA de Gruma Corp estuvo 5% por debajo de nuestra estimación reflejando principalmente una reducción de 2% en el volumen de ventas del harina de maíz y la tortilla, versus nuestra estimación de un crecimiento de 2%. La contracción en el volumen y los mayores precios del trigo y maíz dieron como resultado una contracción de 170 pb en el margen bruto. Sin embargo, los gastos de venta fueron menores a los esperados. Por lo tanto, el margen EBITDA del 4T07 se contrajo 100 pb a 10.2% y el EBITDA decreció 3% AaA. Este es el segundo trimestre consecutivo que Gruma Corp presenta un decremento en EBITDA AaA. Gruma también anunció que su director ejecutivo, Jairo Senise, renunció por motivos personales después de haber estado al mando por dos años. El presidente del consejo, Roberto González Barrera, quien era el director ejecutivo anteriormente, asumirá este puesto. Cuando en enero de 2006, el Sr. Senise se convirtió en director ejecutivo fue un evento bien recibido por el mercado ya que era la primera vez que una persona no relacionada con la familia dueña de las acciones controladoras asumiera el rol el mando ejecutivo. Conclusiones: Los resultados del 4T07 enfatizan nuestra preocupación sobre Gruma, por su “anémico” crecimiento en EBITDA de sus principales activos de harina de maíz y tortilla en EU causado principalmente por la contracción en el volumen de ventas. En nuestro punto de vista, el 1T08 deberá presentar una tendencia negativa similar en el volumen ya que Gruma Corp implementó en el 4T07 los incrementos más agresivos de precios desde el 3T06 (un incremento promedio estimado de 9%). Favor de ver nuestro reporte reciente de Gruma publicado el 7 de febrero, 2007. También hay que señalar que la operatividad promedio ha decrecido significativamente, por tal motivo La Bolsa Mexicana de Valores la sacó del IPC el 28 de enero, 2007. Sin embargo, con los actuales niveles de valuación existe muy poco riesgo de bajada en el precio. Sostenemos nuestra recomendación de Mantener sobre las acciones. Valuación y Riesgos a Nuestra Tesis de Inversión: Nuestro precio objetivo para el cierre de 2008 está basado en un análisis de suma de las partes de FED. Los riesgos incluyen: precios de los granos mayores a los esperados en 2008, riesgos geopolíticos en Venezuela; y competencia proveniente de los pequeños productores de tortilla en Estados Unidos. México – Comentario de empresas Gruma - Resultados al 4 Trimestre 2007 (Millones de Pesos Constantes a Diciembre 2007*) Ventas Utilidad Operativa EBITDA Margen EBITDA Utilidad Neta UPA 4T07 9,775 740 1,003 10.3% 677 1.41 SI Estimado. 9,607 619 906 9.4% 402 0.83 Vs SI Estimado.% 1.7% 19.5% 10.7% 83 bps 68.3% 68.7% 4T06 8,649 595 897 10.4% 320 0.66 Cambio A / A % 13.0% 24.4% 11.8% -11 bps 111.6% 112.0% Fuentes: Reporte de compañías y estimaciones de Santander. Alexander Robarts, Sergio Matsumoto El presente informe ha sido preparado por el Departamento de Análisis de Grupo Financiero Santander, mismo que forma parte de Santander Central Hispano (Grupo Santander) y se facilita sólo a efectos informativos. Bajo ninguna circunstancia deberá usarse ni considerarse como una oferta de venta ni como una petición de una oferta de compra. Cualquier decisión de compra, por parte del receptor deberá adoptarse teniendo en cuenta la información pública existente sobre ese valor y, en su caso, atendiendo al contenido del prospecto proporcionado a la Comisión Nacional Bancaria y de Valores y a la Bolsa Mexicana de Valores correspondiente, así como a través de las propias entidades emisoras. Queda prohibida la distribución del presente informe en los Estados Unidos, Reino Unido, Japón y Canadá. En los últimos doce meses, Grupo Santander o sus filiales han participado como coordinador, colocador o asegurador en una oferta pública de venta de Sare, Ica, Cemex, América Móvil, Alsea y Ara. En los últimos doce meses, Grupo Santander ha recibido compensación por servicios de banca de inversión de América Móvil e Ica, Cemex, Sare, Alsea y Gap. En los próximos tres meses, Grupo Santander espera recibir o intentará recibir compensación por servicios de banca de inversión por parte de América Móvil, Cemex, Ica, Sare, Telmex, Gissa, Alsea, Ara, Liverpool, Geo, Mexichem, Gruma, Comerci, Televisa, Kimberly Clark, Famsa y Lamosa. La información que se incluye en el presente informe se ha obtenido en fuentes consideradas como fiables, pero si bien se ha tenido un cuidado razonable para garantizar que la información que incluye el presente informe no sea incierta ni equívoca en el momento de su publicación, no manifestamos que sea exacta y completa y no debe confiarse en ella como si lo fuera. Todas las opiniones y las estimaciones que figuran en el presente informe constituyen nuestra opinión en la fecha del mismo y pueden ser modificados sin previo aviso. Grupo Financiero Santander, sus filiales o subsidiarias y cualquiera de sus funcionarios y/o consejeros podrán en cualquier momento tener una posición o estar directa o indirectamente interesados en valores, opciones, derechos o warrants referenciados a las compañías aquí mencionadas. Grupo Financiero Santander o sus filiales podrán en cualquier momento prestar servicios de banca de inversiones, banca comercial, banca corporativa o de cualquier otro tipo, o solicitar operaciones de banca de inversión, banca comercial, banca corporativa o de cualquier otro tipo a cualquier compañía citada en el presente informe, lo anterior buscando en todo momento evitar cualquier conflicto de interés. Ni Grupo Financiero Santander ni sus sociedades filiales o subsidiarias, así como ninguno de los funcionarios que laboran para las mismas aceptan responsabilidad alguna por pérdidas directas o emergentes que se deban al uso del presente informe o del contenido del mismo. El presente informe no podrá ser reproducido, distribuido ni publicado por los receptores del mismo con ningún fin. 2