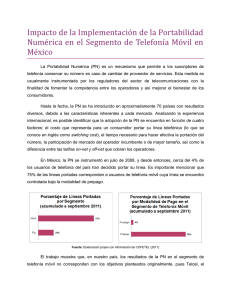

Documento de consulta pública – Portabilidad numérica en

Anuncio