tVAzteca1t06

Anuncio

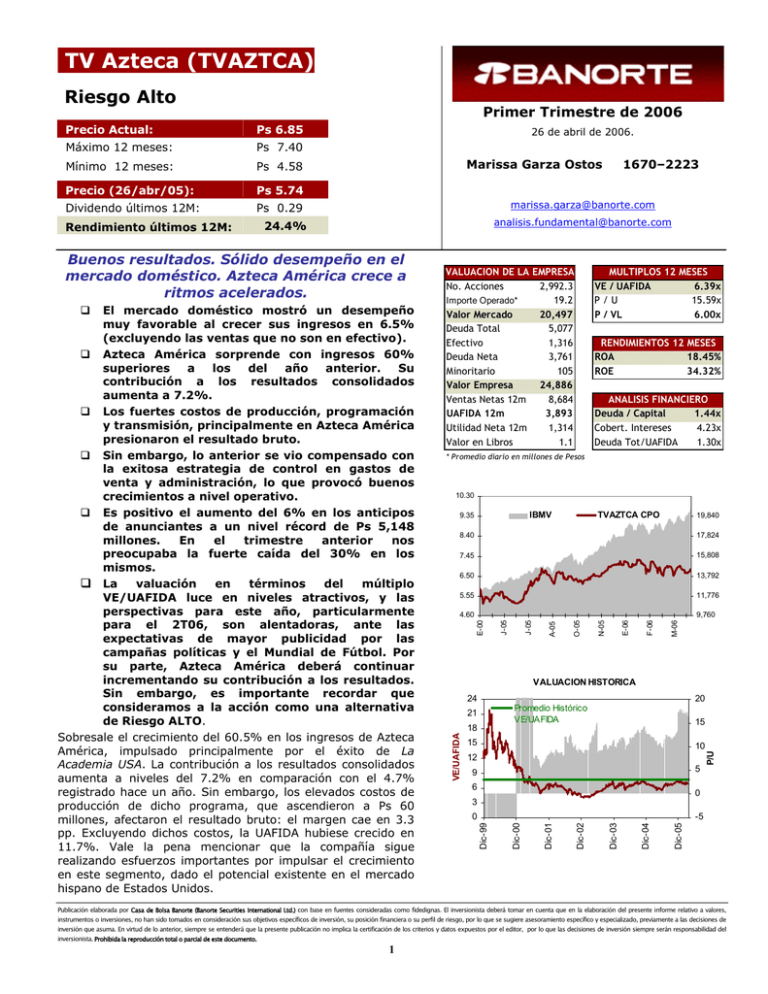

TV Azteca (TVAZTCA) Riesgo Alto Primer Trimestre de 2006 [email protected] 24.4% MULTIPLOS 12 MESES VE / UAFIDA 6.39x P/U 15.59x P / VL 6.00x RENDIMIENTOS 12 MESES ROA 18.45% ROE 34.32% ANALISIS FINANCIERO Deuda / Capital 1.44x Cobert. Intereses 4.23x Deuda Tot/UAFIDA 1.30x * Promedio diario en millones de Pesos 10.30 IBMV 9.35 TVAZTCA CPO 19,840 7.45 15,808 6.50 13,792 5.55 11,776 4.60 9,760 M-06 17,824 F-06 8.40 E-00 VALUACION HISTORICA 20 24 Promedio Histórico VE/UAFIDA 21 18 15 15 5 9 6 P/U 10 12 0 3 -5 Dic-05 0 Dic-04 El mercado doméstico mostró un desempeño muy favorable al crecer sus ingresos en 6.5% (excluyendo las ventas que no son en efectivo). Azteca América sorprende con ingresos 60% superiores a los del año anterior. Su contribución a los resultados consolidados aumenta a 7.2%. Los fuertes costos de producción, programación y transmisión, principalmente en Azteca América presionaron el resultado bruto. Sin embargo, lo anterior se vio compensado con la exitosa estrategia de control en gastos de venta y administración, lo que provocó buenos crecimientos a nivel operativo. Es positivo el aumento del 6% en los anticipos de anunciantes a un nivel récord de Ps 5,148 millones. En el trimestre anterior nos preocupaba la fuerte caída del 30% en los mismos. La valuación en términos del múltiplo VE/UAFIDA luce en niveles atractivos, y las perspectivas para este año, particularmente para el 2T06, son alentadoras, ante las expectativas de mayor publicidad por las campañas políticas y el Mundial de Fútbol. Por su parte, Azteca América deberá continuar incrementando su contribución a los resultados. Sin embargo, es importante recordar que consideramos a la acción como una alternativa de Riesgo ALTO. Sobresale el crecimiento del 60.5% en los ingresos de Azteca América, impulsado principalmente por el éxito de La Academia USA. La contribución a los resultados consolidados aumenta a niveles del 7.2% en comparación con el 4.7% registrado hace un año. Sin embargo, los elevados costos de producción de dicho programa, que ascendieron a Ps 60 millones, afectaron el resultado bruto: el margen cae en 3.3 pp. Excluyendo dichos costos, la UAFIDA hubiese crecido en 11.7%. Vale la pena mencionar que la compañía sigue realizando esfuerzos importantes por impulsar el crecimiento en este segmento, dado el potencial existente en el mercado hispano de Estados Unidos. VALUACION DE LA EMPRESA No. Acciones 2,992.3 Importe Operado* 19.2 Valor Mercado 20,497 Deuda Total 5,077 Efectivo 1,316 Deuda Neta 3,761 Minoritario 105 Valor Empresa 24,886 Ventas Netas 12m 8,684 UAFIDA 12m 3,893 Utilidad Neta 12m 1,314 Valor en Libros 1.1 Dic-99 Buenos resultados. Sólido desempeño en el mercado doméstico. Azteca América crece a ritmos acelerados. VE/UAFIDA Rendimiento últimos 12M: [email protected] E-06 Ps 0.29 N-05 Dividendo últimos 12M: 1670–2223 Dic-03 Ps 5.74 O-05 Precio (26/abr/05): Marissa Garza Ostos Dic-02 Ps 4.58 A-05 Mínimo 12 meses: 26 de abril de 2006. Dic-01 Ps 7.40 J-05 Máximo 12 meses: J-05 Ps 6.85 Dic-00 Precio Actual: Publicación elaborada por Casa de Bolsa Banorte (Banorte Securities International Ltd.) con base en fuentes consideradas como fidedignas. El inversionista deberá tomar en cuenta que en la elaboración del presente informe relativo a valores, instrumentos o inversiones, no han sido tomados en consideración sus objetivos específicos de inversión, su posición financiera o su perfil de riesgo, por lo que se sugiere asesoramiento específico y especializado, previamente a las decisiones de inversión que asuma. En virtud de lo anterior, siempre se entenderá que la presente publicación no implica la certificación de los criterios y datos expuestos por el editor, por lo que las decisiones de inversión siempre serán responsabilidad del inversionista. Prohibida la reproducción total o parcial de este documento. 1 TV Azteca (TVAZTCA) Riesgo Alto Primer Trimestre de 2006 Precio Actual: Ps 6.85 Máximo 12 meses: Ps 7.40 Mínimo 12 meses: Ps 4.58 Precio (26/abr/05): Ps 5.74 Dividendo últimos 12M: Ps 0.29 1T06 Marissa Garza Ostos 1T05 [email protected] ∆ Las ventas que no son en efectivo, y que representaron el 5.5% de los ingresos consolidados de TV Azteca (vs. 8.8% hace un año), se vieron afectadas al contraerse en alrededor del 35%, principalmente por la ausencia de Todito.com. Recordemos que en el 1T05 se concluyó el contrato de servicios por cinco años por el que TV Azteca adquirió el 50% de Todito.Com, y en el 2T05 se aprobó un acuerdo mediante el cual Grupo Todito se dividió en dos compañías independientes, con lo que ahora TV Azteca controla el 100% de la red de sitios en Internet a través de Azteca Web. Este trimestre los ingresos Azteca Web no son significativos. 4T05 (millones de pesos al 31 de marzo de 2006) Ventas Netas Resultado Bruto Gastos de Operación Utilidad de Operación Costo Financiamiento Resultado Antes de Impuestos Impuestos Subsidiarias No Consolidadas Gastos Extraordinarios Interés Minoritario Utilidad Neta UPA UAFIDA (EBITDA) MARGENES 1,801 845 262 582 162 356 45 8 0 22 297 0.10 668 1T06 1,725 867 316 551 187 262 47 -7 0 0 209 0.07 652 1T05 4.4% -2.5% -16.8% 5.7% -13.3% 35.5% -3.4% #N/A #N/A #N/A 41.9% 2.5% 2,458 1,442 251 1,191 242 769 148 -6 472 53 90 0.03 1,254 46.9% 50.2% 58.7% Margen UAFIDA 37.1% 37.8% 51.0% Margen Operativo 32.3% 31.9% 48.5% Margen Neto 16.5% 12.1% 3.7% Mar-06 Mar-05 El crecimiento del 42% en la Utilidad Neta es resultado del desempeño operativo y de los menores costos financieros. 4T05 Margen Bruto RESUMEN DEL BALANCE Continuando con el plan de TV Azteca de realizar distribuciones en efectivo por un monto superior a los US$ 500 millones, y reducir su deuda en alrededor de US$ 250 millones en seis años a partir del 2003, en la asamblea del 20 de febrero del 2006, se acordó distribuir entre los accionistas US$ 88 millones este año. Esto equivale a alrededor de US$ 0.03 / Ps 0.32 por CPO, (o el 4.5% sobre el precio actual). La distribución se realizará de la siguiente forma: US$ 66 millones (US$ 0.023 / Ps 0.24 por CPO) el 23 de mayo y US$ 22 millones (US$ 0.0076 / Ps 0.08 por CPO) el 22 de noviembre. Hasta la fecha, el monto acumulado de distribuciones en efectivo (incluyendo los US$ 88 millones que se distribuirán este año), asciende a US$ 493 millones. Dic-05 (millones de pesos al 31 de marzo de 2006) Activo Total Activo Circulante Efectivo Cuentas por Cobrar Inventarios Activo LP Inmuebles, Planta y Equipo Activo Diferido 19,330 18,864 7,336 6,416 1,316 1,099 5,188 4,830 831 487 3,318 3,624 2,523 2,326 4,755 5,281 18,477 6,616 1,354 4,653 610 3,267 2,463 4,844 Pasivo Total Pasivo Circulante Deuda CP Pasivo Largo Plazo Deuda LP Pasivo Diferido Otros Pasivos 15,811 14,620 3,796 2,812 1,473 1,853 4,916 4,836 3,604 3,438 7,088 6,928 10 43 0 0 3,519 4,244 105 0 3,414 4,244 14,329 3,272 2,029 5,328 5,328 5,722 8 0 4,148 83 4,064 Capital Contable Capital Minoritario Capital Mayoritario 1670–2223 [email protected] 24.4% Rendimiento últimos 12M: RESULTADOS TRIMESTRALES 26 de abril de 2006. NOTA: La acción es considerada como una inversión de riesgo ALTO, ya que las investigaciones y demandas aún pendientes de resolverse en EEUU, podrían tener un impacto negativo en los resultados futuros de la compañía, como mencionan en el reporte 20-F, lo cual en consecuencia pudiese deteriorar los resultados de la empresa y continuar ocasionando y hasta acrecentando un sentimiento negativo entre los inversionistas. Publicación elaborada por Casa de Bolsa Banorte (Banorte Securities International Ltd.) con base en fuentes consideradas como fidedignas. El inversionista deberá tomar en cuenta que en la elaboración del presente informe relativo a valores, instrumentos o inversiones, no han sido tomados en consideración sus objetivos específicos de inversión, su posición financiera o su perfil de riesgo, por lo que se sugiere asesoramiento específico y especializado, previamente a las decisiones de inversión que asuma. En virtud de lo anterior, siempre se entenderá que la presente publicación no implica la certificación de los criterios y datos expuestos por el editor, por lo que las decisiones de inversión siempre serán responsabilidad del inversionista. Prohibida la reproducción total o parcial de este documento. 2