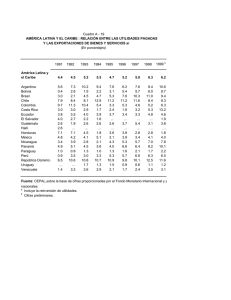

Análisis de la Participación de los Trabajadores en las Utilidades en el Régimen del Impuesto a la Renta Apuntes sobre su estado actual desde un enfoque integral

Anuncio