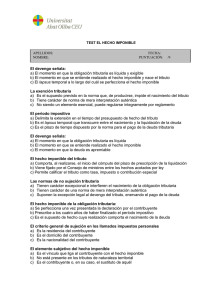

Marco Legal De La Empresa Docente: Ernesto Lince Olguín Actividad 1 Unidad 1: -ensayo Alumna: Alejandra Vite Juárez No.Control: 203S0181 Carrera: Ingeniería Electrónica Periodo: Feb – Jul 2022 Fecha: 12 de Marzo de 2021 El ensayo presentado a continuación trata de los temas vistos durante la unida 1 de la materia Marco Legal de la Empresa los cuales son: - Personas físicas y morales: Contribuciones y su clasificación Obligación tributaria En el subtema Personas físicas y morales describimos que significa ser cada una, al igual que sus atributos, derechos y obligaciones para con la nación. En la parte de contribuciones y su clasificación describimos que son, así mismo sus características, clasificación y como son cada partes de ellas, los impuestos y derechos federales, estatales y municipales, la aportaciones de seguridad social y accesorios de las contribuciones. En el subtema obligación tributaria vimos su definición, la relación tributaria, el objeto y la fuente del tributo, el hecho imponible. El nacimiento, determinación y la época de pago de la obligación fiscal. El sujeto activo y pasivo, la clasificación de este. Persona física y moral Una persona física es el ser humano, hombre o mujer que, por el hecho de serlo, cuenta con una serie de derechos y obligaciones legales para con la sociedad. Las personas físicas tienen la capacidad de desarrollar actividades comerciales, políticas y sociales dentro de su entorno social, ayudándose de la legislación para la defensa de sus derechos e intereses como individuo. Las personas físicas tienen atributos, los cuales son los siguientes: Capacidad Estado Civil: Es el conjunto de las cualidades que la ley toma en consideración para atribuirles efectos jurídicos. Patrimonio: Es el conjunto de bienes o riquezas que corresponden a una persona o familia y están regulados en el libro primero, titulo noveno del patrimonio de la familia. Nombres: Es el signo que distingue a una persona de las demás en sus relaciones jurídicas y sociales. El nombre civil se compone del nombre propio y del nombre de familia o apellidos. El nombre como atributo de la personalidad es, en términos generales, inmutable, el nombre se encuentra protegido por el derecho y en este sentido se dice que toda persona tienen derecho al nombre, como lo establece el código civil que dispone que en el acta de nacimiento de la persona física deben constar, necesariamente, el nombre y apellidos Domicilio: El domicilio de la persona física es el lugar en que reside con el propósito de establecerse en él, a falta de éste, el lugar en que tiene el principal asiento de sus negocios, y a falta de uno y otro, el lugar en que se halle. El Código Civil presume el propósito de establecerse en un lugar de las circunstancias de que se resida en él por más de seis meses. Existen tres tipos de domicilio: - Domicilio voluntario:- es aquel que la persona elige y puede cambiar a su arbitrio. - Domicilio Legal:- de una persona es el lugar donde la ley fija su residencia para el ejercicio de sus derechos y el cumplimiento de sus obligaciones, aunque de hecho no esté allí presente. - Domicilio convencional: es aquel que designa alguna autoridad para el cumplimiento de determinadas obligaciones, estas facultadas por el Código Civil. Nacionalidad: Son mexicano por nacimiento los que nazcan en territorio de la República Mexicana, sea cual sea la nacionalidad de sus padres. Los atributos mencionados son constantes y necesarios en toda persona física Las personas morales son todos todas aquellas entidades formadas para la realización de los fines colectivos y permanentes de los hombres, a las que el derecho reconoce capacidad para tener derechos y obligaciones. El fundamento de las personas morales se encuentra en la necesidad de su creación para el cumplimiento de fines que el hombre, por si solo con su actividad puramente individual, no podría realizar de manera satisfactoria, y en la inclinación natural que siente de agruparse con sus semejantes. La Federación, los Estados, Los Municipios, y las demás instituciones de carácter público reconocidas legalmente, las sociedades civiles y mercantiles, los sindicatos, las asociaciones profesionales, las sociedades cooperativas y socialistas, las asociaciones y fundaciones temporales o perpetúas constituidas para algún fin o por algún motivo de utilidad pública y particular, son consideradas personas morales También todas aquellas distintas a las enumeradas, que se propongan fines políticos, científicos, artísticos, de recreo o cualquier otro fin lícito, siempre que no fueran desconocidas por la ley. Las personas Morales tienen los mismos atributos que la Físicas, salvo el del estado, Capacidad, Patrimonio, Denominación o razón Social, Domicilio, y Nacionalidad. La Denominación o razón social de las personas morales, equivale al nombre de las personas físicas. CONTRIBUCIONES Y SU CLASIFICACIÓN Contribuciones son prestaciones en dinero o en especie establecidas en la ley unilateralmente por el Estado, a cargo de las personas físicas y las morales, para sufragar los gastos públicos, cuando se encuentren en la situación jurídica o de hecho prevista por la misma. Características: Es una prestación La prestación debe ser cubierta en dinero o en especie, según lo disponga la ley fiscal respectiva. Son a cargo de las personas físicas o morales Se debe realizar la situación jurídica o de hecho Deben estar establecidas en una ley. Deben ser generales y obligatorias. La contribución encuentra su fundamento jurídico en el poder fiscal Las contribuciones deben ser justas La finalidad es para sufragar los gastos públicos. Las contribuciones están clasificados en: Impuestos: Son las contribuciones establecidas en la ley que deben pagar las personas físicas o morales incluidas las unidades económicas, que se encuentren en la situación jurídica o de hecho prevista por la misma, y que sean distintas de las aportaciones de seguridad social, contribuciones de mejoras y derechos. Aportaciones de seguridad social: Son las contribuciones establecidas en la ley a cargo de personas que son sustituidas por el Estado en el cumplimiento de obligaciones por la ley en materia de seguridad social o de las personas que se beneficien en forma especial por servicios de seguridad social proporcionados por el mismo Estado. Contribuciones de mejoras: Son las establecidas en la ley a cargo de las personas físicas y morales que se beneficien de manera directa por obras públicas. Derechos: Son las contribuciones establecidas en ley por el uso o aprovechamiento de los bienes del dominio público de la Nación, así como por recibir servicios que presta el Estado en sus funciones de derecho público, excepto cuando se presten por organismos descentralizados u órganos desconcentrados cuando, en este último caso, se trate de contraprestaciones que no se encuentren previstas en la Ley Federal de los Derechos. También son derechos las contribuciones a cargo de los organismos públicos descentralizados por prestar servicios exclusivos del Estado. Existen 3 tipos de impuestos los cuales son: Impuestos Federales: Impuestos del D.F. Predial Sobre adquisiciones de inmuebles Sobre espectáculos públicos Sobre lotería, rifas, sorteos y concursos Sobre nóminas Tenencia o uso de vehículos Prestación de servicios de hospedaje Impuesto estatales: Ingresos mercantiles Sobre expendio de bebidas alcohólicas Sobre compraventa o permuta de ganado Sobre venta de gasolina y demás derivados del petróleo Sobre nóminas Sobre hospedaje Sobre ganado y aves que se sacrifiquen Por obtención de premios Impuestos municipales: Sobre el ejercicio de actividades mercantiles Predial Adquisición de inmuebles Diversiones y espectáculos públicos Juegos permitidos A la adquisición de cítricos Impuesto sobre el aumento del valor y mejoría específica de la propiedad Los derechos humanos son una serie de reivindicaciones que rigen para todas las personas por su sola condición de individuo., al igual que los impuestos también existen los federales, estatales y municipales. Derechos Federales: Derechos por el uso o aprovechamiento de bienes del dominio público de la Nación: Por percibir ingresos por servicios que presta el Estado en funciones de derecho público. Por la prestación de servicios exclusivos del Estado a cargo de organismos descentralizados. Por el uso o aprovechamiento de bienes del dominio público. Derecho sobre la extracción de petróleo. Derecho extraordinario sobre la extracción de petróleo. Derecho adicional sobre la extracción de petróleo. Derecho sobre hidrocarburos Derechos por los servicios prestados por el Estado, en sus funciones de derecho público, por las siguientes dependencias: La secretaría de Gobernación La secretaría de Relaciones Exteriores La secretaría de Hacienda y Crédito Público La secretaría de Marina La secretaría de Seguridad Pública La secretaría de Desarrollo Social La secretaría de Medio Ambiente y Recursos Naturales La secretaría de Energía La secretaría de Economía La secretaría de Agricultura, Ganadería, Desarrollo Rural, Pesca y Alimentación La secretaría de Comunicaciones y Transportes La secretaría de Contraloría y Desarrollo Administrativo La secretaría de Educación Pública La secretaría de Salud La secretaría de la Reforma Agraria La secretaría de Turismo La secretaría de la Defensa Nacional Organismos descentralizados por prestar servicios exclusivos del Estado Comisiones nacionales o federales de las diversas secretarías Servicios de Administración como órganos desconcentrados de las diversas secretarías Derechos por el Uso y Aprovechamiento de Bienes del Dominio Público de la Nación: Bosques Pesca Puerto y Atraque Muelles, Embarque y Desembarques Sal Carreteras y Puentes Aeropuertos Agua Caza Deportiva Espacio Aéreo Hidrocarburos Minería Uso o Goce de Inmuebles Uso o Aprovechamiento de Bienes del Dominio Público de la Nación como Cuerpos Receptores de Descargas de Aguas Nacionales. Por racionalizar el Uso o Aprovechamiento del Espacio Aéreo Derechos Estatales: Por servicios prestados por la Secretaría General de Gobierno Por servicios prestados por la Secretaría de Educación Por servicios prestados por la Secretaría de Finanzas y Tesorería General del Estado Por servicios prestados por diversas dependencias Accesorio y rezagos Derechos Municipales: Por cooperación para Obras Públicas Por Servicios Públicos Por Construcciones y Urbanizaciones Por Certificaciones, Autorizaciones, Constancias y Registros Por Inscripción y Refrendo Por Expedición de Cédula de Empadronamiento y Patente Mercantil Por Revisión, Inspección y Servicios Por la Expedición de Licencias Por Limpieza de los Lotes Baldíos Por Limpia y Recolección de Desechos Industriales y Comerciales. Por ocupación de la Vía Pública Por Nuevos Fraccionamientos, Edificaciones y Subdivisiones en materia urbanística Diversos Accesorios de las contribuciones: 1) Recargos: Se pagan en concepto de indemnización al fisco federal por la falta de pago oportuno de créditos fiscales, a su favor, conforme a una tasa que será del 50% mayor a tasa que mediante la ley fije anualmente el Congreso de la Unión. 2) Sanciones: Son la consecuencia de la violación de las disposiciones fiscales, que cuando consisten en prestaciones económicas, reciben el nombre de multas. 3) Gastos de ejecución: Son las erogaciones ordinarias y extraordinarias, que realizan las autoridades fiscales, con motivo de la aplicación del procedimiento administrativo de ejecución, para obtener coactivamente el pago de los créditos fiscales no pagados o garantizados dentro de los plazos legales. 4) Indemnizaciones del 20%: Es el tanto por ciento se aplica sobre el importe de los cheques presentados oportunamente para su cobro por las autoridades fiscales y que no son cubiertos por las instituciones de crédito, por causas imputables al contribuyente. OBLIGACION TRIBUTARIA La obligación tributaria es el vínculo jurídico en virtud del cual el estado, denominado sujeto activo exige un deudor, denominado sujeto pasivo, el cumplimiento de una prestación pecuniaria excepcionalmente en especie. La realización del presupuesto legal conocido como hecho imponible, surge una relación jurídica que tiene la naturaleza de una obligación, en cuyos extremos se encuentran los elementos personales: un acreedor y un deudor y en el centro un contenido que es la prestación del tributo. ж La relación Tributaria: Al dedicarse una persona a actividades que se encuentran gravadas por una ley fiscal, surge de inmediato entre ella y el estado relaciones de carácter tributario; se deben una y otra una serie de obligaciones que serán cumplidas aun cuando la primera nunca llegue a coincidir en la situación prevista por la ley para que nazca la obligación fiscal, por lo tanto, la relación tributaria impone obligaciones a las dos partes a diferencia de la obligación fiscal que solo está a cargo del sujeto pasivo, nunca del sujeto activo. ж El objeto del tributo: ► Toda ley tributaria debe señalar cual es el objeto del gravamen, o sea, lo que grava. ► Es frecuente observar que se confunde el significado del concepto objeto del tributo con el de la finalidad del tributo; cuando se habla de objeto de tributo, se está haciendo referencia a lo que grava la ley tributaria y no al fin que busca con la imposición. Podemos definir el objeto del tributo como la realidad económica sujeta a imposición. ► El objeto del tributo quedara precisado a través del hecho imponible. ж La fuente del tributo: La fuente del tributo es la actividad económica gravada por el legislador, en la cual se pueden precisar diversos objetos y hechos imponibles; por ejemplo tomando a la actividad industrial como la fuente del tributo podemos obtener entre otros, los siguientes: a producción, la distribución la compra-venta de primera mano, otras compra-ventas ulteriores, el consumo general, etcétera de bienes materiales. ж El hecho imponible: La legislación fiscal establece una serie de presupuestos de hecho o hipótesis a cuya realización asocia el nacimiento de la obligación fiscal. A ese presupuesto de hecho o hipótesis configurado en las normas jurídicas tributarias en forma abstracta e hipotética, se le ha dado llamar, HECHO IMPONIBLE. Respecto a este hecho imponible nos dicen que el presupuesto de hecho comprende todos los elementos necesarios para la producción de un determinado efecto jurídico y solo esos elementos, lo cual trae aparejada una triple consecuencia: ► Que en ausencia de una cualquiera de los elementos que concurren a formar parte del presupuesto, el efecto jurídico en cuestión no se produce; ► Que no es posible establecer una distinción entre los varios elementos del presupuesto en cuento se refiere a la casualidad jurídica existente entre cada uno de esos elementos singulares y el efecto jurídico producido y ► Que dos presupuestos distintos deben contener, al menos, un elemento diverso, que es precisamente el que cualifica el presupuesto posible. ж El nacimiento de la obligación fiscal El hecho imponible es una hipótesis normativa a cuye realización se asocia el nacimiento de la obligación fiscal y el hecho generador es el hecho material que se realiza en a vida real que actualiza esa hipótesis normativa, por lo tanto, la obligación fiscal nace en el momento en que se realiza el hecho imponible, es decir, cuando se da el hecho generador, pues en ese momento se coincide con la situación abstracta prevista por la ley. ж Determinación de la obligación fiscal La determinación de la obligación fiscal consiste en la constatación de la realización del hecho imponible o existencia del hecho generador y la precisión de la deuda en cantidad líquida. El estado tiende a un fin único y predominante: hacer cierta y realizable su pretensión, transformar la obligación abstracta y genérica de los contribuyentes para el pago de los gastos públicos, en una obligación individual y concreta de una prestación determinada. ж Época de pago de la obligación fiscal La época de pago de la obligación fiscal es el plazo o el momento establecido por la ley para que se satisfaga la obligación; por lo tanto, el pago debe hacerse dentro del plazo o en el momento que para ese efecto señale la ley. Se distinguen dos casos: El gravamen se paga en el instante en que nace la obligación fiscal. El gravamen se paga después de que nace la obligación fiscal ж Exigibilidad de la obligación fiscal La exigibilidad de la obligación fiscal es la posibilidad de hacer efectiva dicha obligación, aún en contra de la voluntad del obligado, en virtud de que no se satisfizo durante la época de pago, por lo tanto, mientras no se venza o transcurra o transcurra la época de pago la obligación fiscal no es exigible por el sujeto activo. ж Sujeto Activo En el derecho tributario, existe un solo sujeto activo de dicha obligación y es el estado, pues solamente el, como ente soberano está investido de la potestad tributaria que es uno de los atributos de esa soberanía. En los estados organizados políticamente como federaciones no solo el estado federal posee soberanía, sino también las entidades federativas la poseen en lo concerniente a su régimen interior y la ejercen con plena independencia del poder central, con las limitaciones impuestas por la constitución de la federación de donde se sigue que también están investidas de la protestad tributaria. En México, constitucionalmente, el único sujeto activo de la obligación fiscal es el estado, ya que el artículo 31 fracción IV de la constitución política del país, al establecer la obligación de contribuir para los gastos públicos, únicamente menciona a la federación, los estados y municipios y no se prevé en la ley fundamental a ninguna otra persona individual o colectiva como sujeto activo ni se prevé tampoco la facultad del estado para delegar el ejercicio de su potestad tributaria. ж Sujeto pasivo El sujeto pasivo de la obligación fiscal es la persona que conforme a la ley debe satisfacer una prestación determinada a favor del fisco, ya sea propia o de un tercero o bien se trate de una obligación fiscal sustantiva o formal. Sin olvidar la existencia de los dos tipos de obligación fiscal, estudiaremos al contribuyente, por considerar que se trata de la obligación fiscal más importante. Hay varias clasificaciones de sujetos pasivos: ► Sujetos pasivos por deuda propia, con responsabilidad directa. Es el caso del deudor directo del tributo a su causahabiente “Mortis causa” o “Inter. Vivos”, es decir, herederos, legatarios o donatarios a titulo universal y se trata de personas morales, la que subsiste o se crea por fusión. ► Sujetos pasivos por deuda de carácter mixto con responsabilidad directa. Es el caso de las personas que, conforme a la ley pueden disponer libremente no solo de sus bienes, sino también de los de terceros, por lo tanto, la ley designa como responsable directo a quien tiene esa facultad, aunque el hecho generador lo haya realizado el tercero. ► Sujetos pasivos, en parte por deuda propia y en parte por deuda ajena, con responsabilidad parcialmente directa y parcialmente solidaria. Es el caso de copropietarios y coherederos, ya que cada uno se puede exigir el total del adeudo y no solo la parte que le corresponde. ► sujetos pasivos por deuda ajena con responsabilidad sustituta. Es el caso de sustitutos legales del deudor directo, ya sea voluntarios o por ministerio de la ley, a quienes se respeta su derecho a repetir contra el deudor directo. ► Sujetos pasivos por deuda ajena con responsabilidad solidaria. Es el caso de determinados funcionarios públicos a quienes la ley impone ciertas obligaciones de carácter formal que no fueron cumplidas, la cual trate como consecuencia un perjuicio al fisco, como por ejemplo el notario que no verifica que por el acto que ante él se otorga se satisfaga el tributo causado. ► Sujetos pasivos por deuda ajena con responsabilidad objetiva. Es el caso de las personas que adquieren bienes afectos al pago de un tributo que no fue satisfecho en su oportunidad y respecto el cual el bien constituye la garantía objetiva. ж EL SUJETO PASIVO EN LA LEGISLACIÓN MEXICANA En México solo las personas físicas o morales pueden ser sujeto pasivo de la obligación fiscal, pues solamente ellas están previstas como contribuyentes, tanto por l Código Fiscal de la Federación, en su artículo 1° dispone que las personas físicas y morales están obligadas a contribuir para los gastos públicos conforme a las leyes fiscales respectivas, como por las leyes específicas que establecen cada uno de los tributos. Llegamos a la conclusión de que las personas físicas y/o morales tienen los mismos atributos, derechos y obligaciones, pagan impuestos que marca la ley, y se conocen así por que están reconocidas por la misma. Ninguna persona física se salvara de los impuestos, aunque se trate de evitar uno siempre habrá otro, y el más conocido de ellos es el IVA que por más que queramos evadirlo es imposible, ya que este va en todos los productos que compramos.