DOCTRINA. Efectos de la pesificación asimétrica en entidades financieras

Anuncio

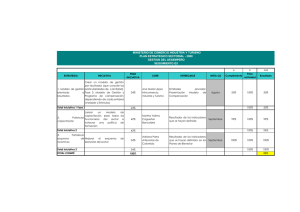

Usuario: GUSTAVO GONZALEZ CHAUL PREFERENCIAS MIS CARPETAS MIS ALERTAS GUARDADAS ACTUALIZAR PERFIL ONEPASS DESCARGAS IR A CHECKPOINT CERRAR SESIÓN Inicio / Lista de resultados - Doctrina / Documento Buscar Texto: CONTENIDO RELACIONADO VOCES Buscar EFECTOS DE LA PESIFICACIÓN ASIMÉTRICA EN ENTIDADES FINANCIERAS. TRATAMIENTO EN EL IMPUESTO SOBRE LOS INGRESOS BRUTOS Tonina, Pablo F. Caracciolo, Daniel H. Publicado en: Jurisprudencia Argentina Cita: TR LALEY 0003/70064649-1 SUMARIO: I. Introducción.- II. Reseña de acontecimientos y marco normativo de la pesificación.- III. Cálculo de la compensación en bonos otorgada por el decreto 905/2002.- IV. Registración de la compensación con contrapartida en resultados y en patrimonio neto.- V. La pretensión fiscal respecto de los efectos de la pesificación asimétrica y su compensación.- VI. Análisis del tratamiento de la pérdida por pesificación asimétrica y de su compensación en bonos.- 1. Pérdida y compensación en resultados.- 1.1. Análisis asociado de la pérdida por pesificación y su compensación.- 2. Análisis disociado de la pérdida por pesificación y su compensación.- 2.1. Naturaleza de la compensación.- 2.2. Diferencias de cambio pasivas.- 3. Compensación en patrimonio neto (diferencia de valuación no realizada).- VII. Resumen y conclusiones I. Introducción La salida del régimen de convertibilidad a principios del año 2002, que implicó el abandono de un régimen monetario que regía en nuestro país desde hacía más de diez años, trajo aparejada la sanción de nuevas disposiciones legales que modificaron de manera muy profunda las relaciones jurídicas, tanto de derecho público como privado, y afectaron el funcionamiento de la economía argentina en su conjunto, dando origen a múltiples conflictos jurídicos, muchos de los cuales aún hoy mantienen actualidad. Una de estas cuestiones pendientes de resolución es la referida al tratamiento en el impuesto sobre los ingresos brutos en la Ciudad de Buenos Aires de las consecuencias económicas derivadas del denominado "proceso de pesificación asimétrica" en las entidades financieras. En el presente artículo nos referiremos a esta temática, desde la perspectiva de sus implicancias económicas y su correlato contable, procurando describir sintéticamente, dada su extrema complejidad y extensión, los efectos de dicho proceso, la registración contable que dispuso el BCRA y las cuestiones que se encuentran actualmente en discusión con el Fisco de la Ciudad de Buenos Aires, en particular las relativas al tratamiento que corresponde aplicarles en el impuesto sobre los ingresos brutos. II. Reseña de acontecimientos y marco normativo de la pesificación Hacia fines del año 2001 se desencadena en el país una gravísima crisis económico-financiera, que desemboca en otra de carácter políticoinstitucional sin precedentes. En noviembre de 2001 se convoca al canje "voluntario" de los títulos de deuda pública por préstamos garantizados. En diciembre de 2001, ante la acelerada fuga de depósitos y pérdida de reservas del sistema financiero, se establece el denominado "corralito", que imponía a los depositantes restricciones para el retiro de dinero de sus cuentas. En los primeros días de 2002, ya con nuevas autoridades a cargo del gobierno nacional se declara la emergencia pública en materia social, económica, administrativa, financiera y cambiaria a través de la sanción de la Ley de Emergencia Pública y Reforma del Régimen Cambiario (ley 25561 ). Por dicha ley se delega en el Poder Ejecutivo nacional (PEN) la facultad de establecer la relación de cambio entre el peso y las divisas extranjeras. El 6/1/2002, a través del decreto 71 , se establece la relación de cambio de $ 1,40 por cada unidad de dólar. El 4/2/2002, el PEN dicta la denominada "pesificación" general de la economía, a través del decreto 214 (ratificado por la ley 25967 ), que dispone la transformación a pesos de todas las obligaciones de dar sumas de dinero expresadas en moneda extranjera. Condiciones de uso y políticas de privacidad Inicio / Lista de resultados - Doctrina / Documento Respecto de los créditos y deudas con el sistema financiero, la "pesificación" se aplica con un mecanismo particular, al que habitualmente se CHAUL Usuario: GUSTAVO GONZALEZ denomina pesificación "asimétrica": los depósitos en dólares se convierten a razón de $ 1,40 por cada dólar y los préstamos otorgados en dólares lo hacen a la relación de $ 1 por U$S 1, ambos originalmente ajustables por un coeficiente de estabilización de referencia (CER). PREFERENCIAS ACTUALIZAR PERFIL MIS CARPETAS ONEPASS MISdepósitos ALERTAS DESCARGASse Para solventar el desequilibrio en el sistema financiero resultante de la diferente relación de cambio establecida para y préstamos, GUARDADAS IR A CHECKPOINT dispone la emisión de un bono con cargo a los fondos del Tesoro nacional. CERRAR SESIÓN El 13/3/2002 se publica el decreto 471 que dispone la pesificación de las obligaciones del sector público nacional, provincial y municipal denominadas en moneda extranjera y sujetas a legislación local, entre las cuales se encuentran los préstamos garantizados, convirtiéndolos a la relación de cambio $ 1,40 por cada dólar, con más el ajuste por CER. Buscar Texto: Buscar De esta manera la situación patrimonial de las entidades financieras se ve claramente comprometida ya que mientras gran parte de sus pasivos se pesificaron al cambio de $ 1,40 por dólar, los activos se convirtieron en parte a $ 1,40 (préstamos al sector público) y en parte a $ 1 (préstamos al sector privado). Adicionalmente, las líneas de crédito con el exterior quedaron denominadas en dólares, por lo cual el pasivo se incrementó aún más, al ritmo de la devaluación del peso. Para contrarrestar los efectos de la pesificación asimétrica dispuesta por el gobierno, el 1/6/2002 se dicta el decreto 905 (ratificado por ley 25827 ), que determina en su cap. VI la magnitud de la compensación para las entidades financieras, ya anticipada por el decreto 214/2002 . En los considerandos de este decreto se señala que "...la gravedad de la crisis que atraviesa el país desde hace años ha tenido un claro reflejo en los mercados financieros, con un impacto importante para los ahorristas y depositantes, para las entidades financieras, y consiguientemente para la economía y para la sociedad en su conjunto", reconociendo que "...la situación estructural del sistema financiero se mantiene, y por lo tanto requiere la adopción de medidas de carácter excepcional y urgente, alineadas con el bien común, y el respeto al Estado de derecho, y destinadas a reconstituir los saldos transaccionales a un nivel compatible con la liquidez existente y un programa monetario sostenible y otorgar a los ahorristas un instrumento de ahorro que les permita preservar el valor de sus depósitos originales y acceder a una renta". Asimismo, se dispone "...tomar medidas para contrarrestar los efectos de la conversión a pesos de las deudas en moneda extranjera con el sistema financiero dispuesta por el art. 3 , decreto 214/2002, siendo menester establecer con precisión la magnitud de dicha compensación....", y "Que en tal sentido, el art. 7 , decreto 214/2002, dispone la emisión de un bono con cargo a los fondos del Tesoro nacional para solventar el desequilibrio en el sistema financiero, resultante de la diferencia de cambio establecida en el art. 3 del citado decreto. Que es por ende menester determinar las condiciones financieras de los títulos públicos a emitirse para solventar el referido desequilibrio en el sistema financiero, estableciendo que serán utilizados los mismos títulos que se crean para opción de los depositantes, de manera de asegurarles valor de mercado". En el art. 28 de dicho decreto 905/2002 se establece que la compensación que entregará el gobierno nacional lo será "para resarcir de manera total, única y definitiva a tales entidades los efectos patrimoniales negativos generados por la transformación a pesos a diferentes tipos de cambio de los créditos y obligaciones denominados en moneda extranjera". Por su parte, se delega en el BCRA la reglamentación del procedimiento según los criterios que establece el propio decreto y sobre la base de la situación patrimonial de las entidades financieras al 31/12/2001. III. Cálculo de la compensación en bonos otorgada por el decreto 905/2002 A través de la Comunicación "A" 3650, el BCRA reguló el mecanismo de cálculo de la compensación de la pesificación asimétrica a las entidades financieras. En ella se estableció el siguiente procedimiento: a) El patrimonio neto que surja de los saldos al 31/12/2001 -con determinadas incorporaciones y deducciones- se ajustará en el importe que resulte de considerar el efecto de aplicar a la posición neta en moneda extranjera -que surge de tomar en cuenta a esa fecha la totalidad de las partidas comprendidas del activo y del pasivo en moneda extranjera- la relación de pesos uno con cuarenta centavos ($ 1,40) por cada dólar estadounidense ("dólar"). b) El monto a compensar con bonos en pesos será el que resulte de la diferencia positiva entre el patrimonio neto ajustado determinado según lo indicado en el párrafo anterior y el patrimonio neto final, calculado este último convirtiendo a pesos los activos y pasivos al 31/12/2001, de acuerdo con la normativa de conversión a pesos vigente o, en el caso de operaciones canceladas a la fecha, la normativa vigente en oportunidad de cancelarse, en este último caso sin que pueda excederse la relación de $ 1,40 por cada dólar. Los activos y pasivos comprendidos, originalmente en moneda extranjera, no "pesificados" serán computados a la relación de $ 1,40 por cada dólar. Las entidades financieras podrán solicitar el canje de bonos en pesos a que se refiere el apartado b) anterior por bonos en dólares hasta el importe de la posición neta negativa en moneda extranjera, al tipo de cambio de pesos uno con cuarenta ($ 1,40) por cada dólar o su equivalente en otras monedas extranjeras. A fin de determinar la citada posición neta negativa en moneda extranjera se computarán los activos y pasivos comprendidos al 31/12/2001 -con las pautas que se establece- respecto de los cuales no corresponda la conversión a pesos en función de las disposiciones del decreto 214/2002 , ajustada respecto de ciertas operaciones. Resumiendo, el procedimiento para determinar la cuantía del bono compensador consistió en comparar el patrimonio neto (en moneda extranjera) de la entidad que habría resultado si hubiera podido convertir sus activos y pasivos a $ 1,40 contra el patrimonio neto (en moneda extranjera) que efectivamente resultó de la conversión a las paridades de $ 1 o $ 1,40, según correspondiera. El ejemplo expresado en el cuadro que sigue ilustra el mecanismo de determinación del importe a recibir como compensación por parte de una entidad financiera sujeta a la pesificación asimétrica: Ver cuadro en RDFI 2008-3-30 Condiciones de uso y políticas de privacidad Como puede observarse en el ejemplo, el importe compensado por el Estado a través de la entrega de bonos es de $ 40. Esto responde a que la aplicación de las normas de pesificación asimétrica se traduce en una disminución del patrimonio de la entidad financiera, desde un importe de Inicio / Lista de resultados - Doctrina / Documento patrimonio neto inicial de $ 112 a un patrimonio final de $ 72; esto es, una variación patrimonial negativa de $ 40. Usuario: GUSTAVO GONZALEZ CHAUL PERFIL Estrictamente, la magnitud de la pérdida compensada es equivalente al 0,40 de los activos (préstamos) en moneda extranjera que por ACTUALIZAR disposición ONEPASS0,40 de del Estado no se convirtieron a la relación general de 1,40 sino 1 a 1, neta de ciertos pasivos que también se pesificaron a 1 (en el ejemplo, DESCARGAS los préstamos hipotecarios de $ 100). PREFERENCIAS MIS CARPETAS MIS ALERTAS GUARDADAS IV. Registración de la compensación con contrapartida en resultados y en patrimonio neto IR A CHECKPOINT CERRAR SESIÓN Desde el punto de vista de la imputación contable, las entidades financieras registraron la conversión de sus activos y pasivos por pesificación a 1,40 con contrapartida en resultados del ejercicio, en la cuenta Diferencias de Cotización de Oro y Moneda Extranjera (nro. 515.027). Buscar Texto: Buscar En el ejemplo citado, la entidad registró una pérdida neta(1) por diferencia de cambio negativa en un importe de $ 8, equivalente al 0,40 del exceso de pasivos sobre activos convertidos a la paridad de 1,40 (0,40 de [120 - 100] = 8). Asimismo, se registró la compensación a recibir, lo cual implicó como contrapartida de la cuenta del activo por los bonos a recibir (en el ejemplo $ 40) la registración en el haber de la misma cuenta contable (Diferencias de Cotización de Oro y Moneda Extranjera, nro. 515.027) por un importe equivalente a la diferencia de cambio negativa compensada (en el ejemplo, $ 8) y el remanente en una cuenta de patrimonio neto (en el ejemplo, por $ 32 registrado en la cuenta Diferencia de Valuación no Realizada). De esta forma, el efecto en resultados fue cero, ya que la pérdida por diferencia de cambio de 0,40 sobre el excedente de pasivos sobre activos convertibles a 1,40 se neutralizó con la registración en sentido inverso, en la misma cuenta y por idéntico importe, de la compensación a recibir en bonos de parte del Estado nacional. En síntesis, la pérdida reflejada en resultados fue la que surgía de comparar el patrimonio neto en moneda extranjera antes de la pesificación con activos y pasivos a 1 (en el ejemplo, $ 80), contra el patrimonio neto en moneda extranjera que en definitiva resultó de la pesificación asimétrica (en el ejemplo, $ 72). La diferencia entre este importe de pérdida en resultados y el importe total de la compensación a recibir no se registró en resultados sino en el patrimonio neto, en una cuenta creada al efecto por el BCRA denominada "Diferencia de Valuación no Realizada" (Com. "A" 3703). Nótese, por lo tanto, que habiendo una única causa para la compensación, cual fue la de "resarcir de manera total, única y definitiva a tales entidades los efectos patrimoniales negativos generados por la transformación a pesos a diferentes tipos de cambio de los créditos y obligaciones denominados en moneda extranjera...", a efectos de su cuantificación se tuvieron en cuenta dos diferentes categorías de pérdidas: 1. Una pérdida producto de comparar el patrimonio neto (en moneda extranjera) que tenía la entidad antes de la sanción de las normas de pesificación con el que en definitiva resultó producto de la conversión. Esta pérdida quedó registrada en los resultados ($ 8). 2. Una pérdida producto de no haber podido reexpresar los préstamos en dólares a 1,40 en la porción de éstos que excedían los pasivos en dicha moneda. Esta pérdida no tuvo reflejo en los resultados del ejercicio, ya que, en rigor, responde a un menor ingreso futuro, que surge a consecuencia de quedar obligado a cobrar las cuotas futuras de los préstamos convertidas a 1 en lugar de a 1,40. Por lo tanto, de alguna manera, la compensación por este concepto se relaciona más con el resarcimiento por un lucro cesante de la entidad financiera. La compensación referida a esta cuestión fue registrada en patrimonio neto ($ 32). V. La pretensión fiscal respecto de los efectos de la pesificación asimétrica y su compensación Como hemos visto, la denominada "pesificación asimétrica" provocó en las entidades financieras una pérdida patrimonial que el Estado compensó mediante la entrega de bonos. En relación con este tema, en general algunas jurisdicciones del país -en forma a nuestro juicio correcta-, han analizado la cuestión desde una perspectiva integral. No obstante ello, en otros casos no se han seguido dichos parámetros. En particular nos referiremos a los criterios sostenidos por la Dirección de Rentas de la Ciudad de Buenos Aires en relación con el tratamiento aplicable al impuesto sobre los ingresos brutos específicamente en lo relativo a los efectos de la pérdida por pesificación asimétrica y su compensación. En líneas generales el Fisco de la ciudad ha sostenido los siguientes criterios (informe 532/SDGAF/02; informe técnico 456 DAT-DTT-DGR/2006): a) La ganancia producida por el ingreso al patrimonio de los bonos integra el haber de las cuentas de resultado y está gravado. b) Las diferencias de cambio negativas locales no resultan deducibles de la base imponible del impuesto sobre los ingresos brutos en las entidades financieras. A continuación describiremos nuestra visión de este complejo tema: creemos que el desarrollo efectuado por las autoridades fiscales omite la consideración integral de las normas que dieron origen al proceso de pesificación asimétrica. VI. Análisis del tratamiento de la pérdida por pesificación asimétrica y de su compensación en bonos 1. Pérdida y compensación en resultados Condiciones de uso y políticas de privacidad Inicio / Lista de resultados - Doctrina / Documento El análisis del tratamiento impositivo en el impuesto sobre los ingresos brutos de la pérdida por pesificación asimétricaUsuario: y de la compensación GUSTAVO GONZALEZ CHAUL recibida del Estado puede ser realizada de una manera asociada, considerando la interdependencia de ambas cuestiones, o de una manera disociada, independizando el tratamiento fiscal de la pérdida del de la compensación. PREFERENCIAS ACTUALIZAR PERFIL MIS CARPETAS ONEPASS DESCARGAS Adelantamos que en nuestra opinión el enfoque más apropiado para este análisis es el que asocia la compensación aMIS laALERTAS pérdida que tuvo por GUARDADAS IR A CHECKPOINT propósito resarcir. CERRAR SESIÓN 1.1. Análisis asociado de la pérdida por pesificación y su compensación Tal como resulta de los decretos 214/2002 y 905/2002 , la compensación en bonos que este último dispuso consistió en un resarcimiento total, único y Buscar definitivo de los efectos patrimoniales negativos Texto: Buscar generados a las entidades por la transformación a pesos a diferentes tipos de cambio de los créditos y deudas en moneda extranjera. En otras palabras, existe una interdependencia económica de ambos conceptos, ya que sin el impacto negativo de la pesificación asimétrica no existe el derecho al bono compensador. Ahora bien, como se indicó precedentemente, la pérdida en resultados por pesificación asimétrica se reflejó contablemente por disposición del BCRA en la misma cuenta (Diferencia de Cotización Oro y Moneda Extranjera, # 515.027) que, con signo contrario, registró, por el mismo importe, el ingreso del bono compensador, siendo el resultado neto entre ambas registraciones cero, lo cual es obvio en el marco de la operación de compensación descripta. Desde nuestra perspectiva, sobre la base de la interdependencia absoluta de la pérdida con su compensación, ambas registradas en la misma cuenta contable y por idéntico importe, la incidencia a nivel de base imponible del impuesto por este concepto debiera ser también cero. Los siguientes fundamentos avalan esta posición: A) Desde el punto de vista de la realidad económica, siguiendo los lineamientos del art. 10, CF (t.o. 2002), donde se establece que "En la interpretación de este Código y de las disposiciones sujetas a su régimen se ha de atender al fin de las mismas y a su significación económica" y de la doctrina que establece que "...la consideración económica no es una interpretación opuesta a la jurídica; es un criterio jurídico que sugiere al intérprete tener en cuenta el contenido económico de los hechos para encuadrarlos en las normas materiales"((2), resulta evidente que el contenido económico de la compensación se corresponde con el propósito de resarcir la pérdida. Asimismo, el efecto de ambas fue dispuesto por medidas tomadas por el Estado nacional, al cual las entidades tuvieron que adherir por imperio de la ley. Por lo tanto, su encuadre en las normas del impuesto debe hacerse asociando ambos conceptos, y, dado que su resultado económico es compensado entre sí, no puede derivarse impacto alguno a nivel de base imponible del tributo. B) Desde el punto de vista de la integración de la base imponible del impuesto, dado que las normas que establecen la base imponible especial de las entidades financieras le otorgan virtualidad al spread como índice de capacidad contributiva (diferencia entre el haber de las cuentas de resultado y los intereses y actualizaciones pasivos más ingresos por servicios y utilidades diversas), si de la secuencia pérdida /compensación no surge ningún spread positivo, como es el caso, no puede considerarse efecto alguno a nivel de base imponible para la entidad. Nótese especialmente que en este caso particular no existe siquiera intermediación financiera dado que sólo se ha producido la materialización de una pérdida compensada por el Estado. El criterio de análisis asociado es, en nuestra opinión, el que debe primar claramente al abordar el estudio de esta cuestión. En esencia, este criterio refleja la voluntad del legislador al instrumentar el mecanismo de compensación, por el cual se resarce la pérdida por pesificación registrada en resultados. El efecto de ello, por lo tanto, debe ser cero en la liquidación, como lo fue en los resultados de las entidades. La aplicación de un impuesto sobre la compensación alteraría sustancialmente la ratio legis que dio origen a la compensación. Ahora bien, aun bajo la hipótesis -que desde ya no compartimos- de efectuar un análisis disociado de ambos conceptos (pérdida compensada y compensación registrada en resultados), entendemos que deben realizarse las consideraciones que detallamos a continuación. 2. Análisis disociado de la pérdida por pesificación y su compensación La consideración disociada de ambos conceptos conlleva un análisis aislado de cada uno de ellos para determinar su tratamiento en el impuesto. En primer término abordaremos la compensación y luego las diferencias de cambio compensadas. 2.1. Naturaleza de la compensación Si de este análisis por separado de la pérdida y de su compensación se arriba, como hace el Fisco capitalino, a la hipótesis de que la pérdida por pesificación asimétrica no es deducible y su compensación está gravada, esto implica lisa y llanamente pretender que el importe de la compensación esté sujeto al impuesto local sobre los ingresos brutos. Esta pretensión merece, en primer lugar y desde nuestra visión, un serio cuestionamiento de orden constitucional, ya que implicaría la intromisión de una jurisdicción local en una materia de índole federal (principio de inmunidad fiscal). En efecto, al pretender ejercer el poder tributario sobre los efectos de cuestiones regidas exclusivamente por normas federales, como son las medidas adoptadas a partir de la sanción de la Ley de Emergencia Económica y del cambio del régimen de moneda, el Fisco local intenta apropiarse de una parte de la indemnización acordada por el Estado a las entidades, cuyo objetivo fue resarcirlas de manera total, única y definitiva de las pérdidas que les causara la pesificación asimétrica dispuesta por el mismo Estado nacional. No es el propósito del presente adentrarnos en detalle en esta cuestión, la cual, dada su extrema especificidad y complejidad jurídica, debería ser objeto de una consideración más extensa que excede el marco de esta colaboración, pero que -entendemos-, de ninguna manera puede soslayarse y debe ser considerada por las autoridades. Condiciones de uso y políticas de privacidad Inicio / Lista de resultados - Doctrina / Documento Asimismo, en nuestra opinión, no cabe duda alguna de que dicha compensación por el mecanismo que hemos detalladoUsuario: constituye un GONZALEZ subsidio CHAUL o GUSTAVO subvención del Estado nacional, exento del impuesto sobre la base de lo dispuesto por el art. 162 , CF (t.o. 2002). Este punto será desarrollado en extenso más adelante, al referirnos a la compensación registrada en patrimonio neto. PREFERENCIAS ACTUALIZAR PERFIL MIS CARPETAS ONEPASS Por último, debe advertirse que no se ha configurado hecho imponible alguno por parte de las entidades financierasMIS deALERTAS acuerdo con loDESCARGAS GUARDADAS IR A CHECKPOINT contemplado por las normas fiscales, por lo que la pretensión del Fisco de la ciudad configura una violación al principio de legalidad. También este CERRAR SESIÓN punto será desarrollado en extenso al referirnos a la compensación registrada en patrimonio neto. 2.2. Diferencias de cambio pasivas Aun a riesgo deTexto: ser reiterativos, debemos recordar que las pérdidas reflejadas en resultados por la pesificación asimétrica responden a la Buscar Buscar aplicación del coeficiente de conversión de 0,40 sobre la posición neta pasiva (exceso de depósitos por sobre activos) en moneda extranjera. El decreto 214/2002 en su art. 7 se refiere a estas pérdidas calificándolas como "diferencias de cambio". Por su parte, el decreto 905/2002 en los considerandos las caracteriza como "efectos de la conversión". El Código Fiscal de la Ciudad de Buenos Aires (t.o. 2002 ) establecía la base imponible para las entidades financieras en su art. 150 : "En las operaciones realizadas por las entidades financieras comprendidas en la ley nacional 21526 , se considera ingreso bruto a los importes devengados, en función del tiempo, en cada período. La base imponible está constituida por la diferencia que resulta entre el total de la suma del haber de las cuentas de resultado y los intereses y actualizaciones pasivos. Cuando se realizan operaciones comprendidas en el art. 127, inc. 2 y 8 , los intereses y actualizaciones pasivos deben computarse en proporción a los intereses y actualizaciones activos alcanzados por el impuesto". La cuestión radica, por lo tanto, en analizar si las "diferencias de cambio" originadas por "efectos de conversión" de pasivos están comprendidas en el concepto de "actualización" y por ende resultan deducibles de la base imponible del impuesto. Desde el punto de vista del Fisco, como detallaremos a continuación, la respuesta es negativa. 2.2.1. Opinión del Fisco de la Ciudad de Buenos Aires En el informe técnico 456 DAT-DTT-DGR/2006 se consigna que, en relación con las diferencias de cambio locales, su deducción no es procedente ya que, según expresa, de acuerdo con el art. 164 , "...de la base imponible no pueden efectuarse otras deducciones que las expresamente enunciadas en el presente Código...". Por su parte, en el informe técnico 532/SDGAF/02, en respuesta a una consulta cursada por la Asociación de Bancos de la Argentina, la Subdirección de Análisis Fiscal de la DGR se expide en relación con ciertas cuestiones. Una de ellas consistió en el tratamiento a aplicar a las diferencias de cambio pasivas generadas por obligaciones en moneda extranjera, refiriéndose a aquellas originadas en financiaciones del exterior, no alcanzadas por los procesos de pesificación. Al respecto, según su opinión, estas diferencias de cambio no resultan deducibles por "vulnerar el principio de territorialidad al haber sido contraídas en el extranjero y porque no pueden ser asimiladas a una actualización pasiva". Posteriormente, dicho informe 532 es tomado como base argumental para el informe técnico 456, el cual instruye los criterios a ser aplicados en las fiscalizaciones. En dicho informe se expresa: "La asimilación de 'diferencia de cambio' a 'actualización' resulta improcedente, habida cuenta la distinta naturaleza de dichos conceptos. Mientras que la actualización es la reexpresión de un mismo valor sujeto a factores de corrección internos de la economía, la diferencia de cambio constituye una auténtica ganancia o pérdida producida por el aumento o disminución del valor de una moneda extranjera a la cual voluntariamente los bancos sometieron sus préstamos o créditos, pérdida que en este segundo caso no deviene deducible por no estar expresamente mencionada en el segundo párrafo del ya aludido art. 150 ". Nótese que en la opinión del Fisco una actualización es "la reexpresión de un mismo valor sujeto a factores de corrección internos de la economía". Pues bien, entonces, dada esta definición, no puede caber duda alguna de que las "diferencias de cambio" originadas por "efectos de conversión" se asimilan perfectamente a ella. Precisamente, estos resultados surgen exclusivamente como consecuencia de reexpresar los valores de los activos y pasivos en moneda extranjera de las entidades financieras a partir de la aplicación de las normas sancionadas por el Congreso y por el PEN. Es decir, y más allá de los antecedentes de jurisprudencia y regulatorios del BCRA que se describen a continuación y que confirman la asimilación de las diferencias de cambio con una forma de "actualización", desde la propia opinión del Fisco se deja sentada la base para concluir que dicha asimilación es completamente aplicable. 2.2.2. Argumentos a favor de la deducción de las diferencias de cambio pasivas a) Jurisprudencia en la Ciudad Autónoma de Buenos Aires En la causa "Algodonera Santa Fe S.A", del 5/8/2005, tramitada ante la sala 1ª de la Cámara de Apelaciones en lo Contencioso Administrativo y Tributario de la Ciudad Autónoma de Buenos Aires, se discutía si las diferencias de cambio provenientes de facturación en moneda extranjera integran la base imponible del impuesto. Condiciones de uso y políticas de privacidad Inicio / Lista de resultados - Doctrina / Documento El propio gobierno de la ciudad sostuvo su postura expresando que "una compraventa cuyo precio se ha pactado en moneda encubre Usuario:extranjera GUSTAVO GONZALEZ CHAUL una actualización y que la ordenanza fiscal incluye a las actualizaciones en la base imponible del impuesto en cuestión" (fs. 62/82). PREFERENCIAS ACTUALIZAR PERFIL MIS CARPETAS ONEPASS Nótese que la propia Dirección General de Rentas de la Ciudad afirmó que las diferencias de cambio son una actualización (en ese caso para MIS ALERTAS DESCARGAS gravarlas) y en el informe 456 sostiene exactamente lo contrario, que las diferencias de cambio no pueden ser asimiladas a una actualización. GUARDADAS IR A CHECKPOINT CERRAR SESIÓN El voto en mayoría avalando el criterio del Fisco capitalino sostuvo que "las diferencias de cambio se encuentran estrechamente vinculadas a la actividad gravada habida cuenta de que, en tanto recomponen el valor del precio oportunamente facturado, modifican el precio final de los bienes intercambiados en el ejercicio de aquella actividad. "Más aún, de laTexto: Ordenanza Fiscal no surge que las actualizaciones monetarias posean alguna característica distintiva que las excluya del concepto Buscar Buscar de ingresos brutos". Como se desprende de lo allí resuelto, el tribunal utiliza la terminología de actualización monetaria para encuadrar el tratamiento de la diferencia de cambio. De la afirmación efectuada por el mencionado tribunal se concluye de manera indefectible que las diferencias de cambio se encuentran estrechamente vinculadas a la actividad gravada, tanto para integrar la base imponible como para ser deducidas de ella en caso de que sean negativas. A través de este antecedente, la Dirección General de Rentas de la ciudad fija su posición respecto de la conceptualización de las diferencias de cambio como actualizaciones, siendo ello un precedente contundente como acto propio del criterio de la Administración. Asimismo, la Cámara se refiere a las diferencias de cambio como una actualización monetaria. b) Otros precedentes de jurisprudencia Como indica antigua jurisprudencia, refiriéndose a la analogía entre la cláusula por la cual se estipula la entrega de oro en especie (el mismo razonamiento vale para una moneda extranjera, v.gr., el dólar estadounidense) y la denominada "cláusula valor oro" (o, en el ejemplo, equivalente a la "cláusula dólar"), mediante la cual se estipula el pago de la obligación en moneda de curso legal pero ajustada en su extensión según el valor del oro en el mercado, "se patentiza así la identidad conceptual de ambas cláusulas y el mismo sentido que exteriorizan en orden a la función económica que cumplen"((3), haciendo remisión a calificada doctrina del derecho monetario internacional(4). Este plus (en el caso de la desvalorización o de la devaluación(5) del peso) o en su caso el menor valor (supuesto de revalorización o revaluación del peso) es una carga (o beneficio) de la operación financiera directa, que se agrega al interés, siendo su complemento(6). La Corte Suprema de Justicia de la Nación ha sostenido (en relación con la definición de los denominados "gastos financieros" en el IVA -cfr. art. 10 , párr. 5°, apart. 2°), ley del IVA-, que si bien están compuestos por conceptos disímiles entre sí -en cuanto a su naturaleza jurídica- ostentan la característica común de consistir en erogaciones financieras, vinculadas a la operación que genera la obligación fiscal, consistentes -además de los intereses- en "otras erogaciones que vinculadas a la misma operación, se originan en la financiación, por diferimientos en el pago, por su modalidad"((7), pudiendo destacarse nuevamente que las diferencias de cambio derivadas de la fluctuación de la relación de cambio entre una moneda extranjera y la moneda de curso legal, y con causa en un pasivo financiero, conforman, en la tesis de la Corte, un "gasto financiero", al reputarse como una erogación o carga vinculada con la misma operación (el préstamo del exterior) y diferente sólo en cuanto a su modalidad tanto del interés como de la actualización. c) Las diferencias de cambio son actualizaciones para el BCRA El propio BCRA dispone en la CONAU-1 (Com. "A" 7 del 20/1/1981) que las cuentas 515.027 (Ingresos Financieros. Diferencias de cambio) y 525.036 (Egresos Financieros. Diferencias de cambio) deben incluir los resultados provenientes de la actualización mensual de activos y pasivos en oro y moneda extranjera. La propia autoridad regulatoria considera comprendido el concepto de diferencia de cambio en una actualización y no puede soslayarse que la terminología utilizada para establecer la base imponible del impuesto se ha basado fuertemente en conceptos regulatorios (haber de las cuentas de resultados, intereses pasivos, etc.). d) Naturaleza económica de las diferencias de cambio La normativa del impuesto no establece distinciones de ninguna índole en cuanto al tipo, modalidad o forma que asume la actualización, los índices o módulos utilizados, su base de cálculo, etc., por lo que se puede concluir sin dificultad que no es válido efectuar ningún tipo de distinción o establecer exclusiones de determinadas "actualizaciones" del alcance de la norma. Ello por aplicación del criterio de exégesis normativa que indica que allí donde la ley no distingue no cabe al intérprete hacerlo, so pena de exceder la letra y el espíritu de la norma, cuando ésta es objetivamente clara. En tal sentido, y a manera de ejemplo, de preverse una obligación expresada en moneda de curso legal pero sujeta a la "cláusula dólar" (que implica que la obligación es pagadera en pesos pero de acuerdo con la evolución del tipo de cambio entre el peso y el dólar entre la fecha de constitución y la fecha de liquidación), o sujeta a cualquier "módulo de valor", v.gr., una mercadería cotizada en mercados externos (los denominados commodities), y cuya evolución respecto del contravalor en pesos obedeciera a un hecho externo al valor intrínseco de la moneda de curso legal respecto de los precios relativos de economía interna, no por ello esta cláusula y lo que de su aplicación se derive dejan de ser una actualización. Se aprecia que en el caso de obligaciones nominadas en moneda extranjera, la exposición a la fluctuación de la cotización de dicha moneda respecto de la moneda de curso legal, o sea la variación en la relación o tipo de cambio (de cuya fluctuación se derivan las diferencias de cambio), en el caso de las entidades financieras de la ley 21526 , implica un "ajuste al capital" del pasivo que incide directamente en el resultado bruto de la actividad, es decir es costo directo del insumo básico la actividad financiera, el dinero. Condiciones de uso y políticas de privacidad En efecto, aun existiendo una diferenciación desde el régimen de las obligaciones entre aquellas constituidas en moneda (nacional o extranjera) y Inicio / Lista de resultados - Doctrina / Documento las de valor, desde el punto de vista sustancial de la actividad financiera, la naturaleza económica de toda variación en el tiempo en elGONZALEZ contravalor Usuario: GUSTAVO CHAUL en pesos del monto del capital de las obligaciones (sea por efecto de diferencias de cotización de la moneda o de la evolución del índice de ajuste o corrección por actualización) es idéntica. PREFERENCIAS ACTUALIZAR PERFIL MIS CARPETAS ONEPASS MIS ALERTAS DESCARGAS Inclusive, tampoco se aprecia una diferencia esencial con los intereses pasivos, a poco que se observe que éstos pueden conllevar implícitamente GUARDADAS IR A CHECKPOINT una expectativa de inflación o de desvalorización monetaria futura. CERRAR SESIÓN 3. Compensación en patrimonio neto (diferencia de valuación no realizada) Recordemos que esta parte de la compensación tuvo como propósito resarcir a las entidades financieras por los menores flujos futuros de ingresos, como consecuencia de no haberle permitido reexpresar Buscar Texto: Buscar sus préstamos a 1,40 sino 1 a 1, y en la medida del exceso de éstos sobre los pasivos en moneda extranjera (diferencia positiva entre el patrimonio neto al 31/12/2001 y el que surja de ajustar la posición neta en moneda extranjera convertida a pesos al tipo de cambio de $ 1,40 por cada dólar estadounidense). Desde nuestra perspectiva, cuando el Fisco pretende incluir esta parte de la compensación dentro de la base imponible del impuesto, se advierten los mismos serios cuestionamientos de orden constitucional ya mencionados precedentemente para la compensación en resultados. Pero además se agregan otros agravios de orden local: a) Violación al principio de legalidad en materia tributaria: el Fisco intenta establecer un impuesto sin una ley que lo autorice, dado que la base imponible se constituye, tal como reza el art. 150 , CF (t.o. 2002), con el "haber de las cuentas de resultados" y esta compensación no integra, definitivamente, dichas cuentas de resultados. b) Existencia de exenciones específicas para los subsidios: el art. 162, CF (t.o. 2002), específicamente excluye de la base imponible a "...Los subsidios y subvenciones que otorgue el Estado nacional y el gobierno de la Ciudad de Buenos Aires..." (inc. 4 ). Como hemos adelantado precedentemente, el bono compensador representa un verdadero "subsidio" otorgado por el Estado nacional de acuerdo con lo establecido en el art. 75, inc. 18 , CN. Resulta innegable, en una recta interpretación de las disposiciones contenidas en el cap. VI, decreto PEN 905/2002 , que la compensación instrumentada como medio de "resarcir de manera total, única y definitiva a tales entidades la posición neta negativa en moneda extranjera resultante de su transformación a pesos" fue verdaderamente un subsidio o, en todo caso, un hecho potestativo del Estado nacional -hecho del príncipe-, vinculado con una política de Estado delineada para resolver una emergencia debidamente declarada por el Congreso de la Nación. En efecto, en función de la etimología del término, cabe reconocer el verdadero carácter de "subsidio"((8) que ha tenido el bono otorgado a las entidades financieras, por las razones que hemos expuesto y graficado. A los fines del razonamiento que debe imperar, existe una asimilación entre los conceptos de compensación y subsidio, más allá de que se ha tratado de compensar una pérdida real y concreta. Esta compensación o subsidio encuentra sustento no sólo en las normas de emergencia dictadas por el gobierno federal, sino también en las atribuciones que posee por el art. 75, inc. 18 , CN, para proveer lo conducente a la prosperidad del país, por lo cual la Nación actúa con plena jurisdicción y en ejercicio de un derecho emanado de su naturaleza constitucional, fundado a su vez en el deber de promover el bienestar general establecido en el Preámbulo. En este sentido, la Corte Suprema de Justicia de la Nación ha expresado que "Por ello, las facultades provinciales no pueden amparar una conducta que interfiera en la satisfacción de un interés público nacional (Fallos 263:437), ni justifique la prescindencia de la solidaridad requerida por el destino común de la Nación toda (Fallos 257:159 ; 270:11). El sistema federal importa asignación de competencias a las jurisdicciones federal y provincial; ello no implica subordinación de los Estados provinciales al gobierno central, pero sí coordinación de esfuerzos y funciones dirigidos al bien común general, tarea en la que ambos han de colaborar, para la consecución eficaz de aquel fin. Sostener lo contrario, por otro lado, implicaría aceptar que una actividad gubernativa propia del Estado nacional (la concesión de subsidios) podría quedar sometida a la incidencia directa (direct burden) de un tributo local [...]; representaría, además del desconocimiento del principio de solidaridad federal ya citado, una palmaria interferencia del poder provincial sobre el federal, junto a una inadmisible limitación de su independencia"((9). Esta interpretación está además en línea con la establecida doctrina de la Corte Suprema respecto de la exégesis de este tipo de normas: "Las normas tributarias no deben entenderse con el alcance más restringido que su texto admita, sino de forma tal que el propósito de la ley se cumpla conforme a los principios de una razonable y discreta interpretación"((10). De esta razonable y discreta interpretación debemos concluir que la entrega de compensaciones constituyó un subsidio o subvención, y que -en virtud de la exención prevista en el propio Código Fiscal de la Ciudad (art. 162, inc. 4 )- cualquier pretensión de gravabilidad constituiría una flagrante violación al principio de legalidad, rector en materia tributaria. c) Inexistencia de hecho imponible: el impuesto sobre los ingresos brutos en la Ciudad de Buenos Aires se aplica, de acuerdo con lo establecido por el art. 131 , CF (t.o. 2002), "Por el ejercicio habitual y a título oneroso en la Ciudad de Buenos Aires del comercio, industria, profesión, oficio, negocio, locaciones de bienes, obras y servicios o de cualquier otra actividad a título oneroso, cualquiera sea el resultado obtenido y la naturaleza del sujeto que la preste...". Nótese que en el caso de la mentada compensación no ha existido ejercicio de actividad alguna por parte de las entidades financieras: se trató de una conducta de las autoridades nacionales que debe ser entendida en el contexto del reconocimiento de la consolidada jurisprudencia de la Corte de que "quien tiene el deber de procurar determinado fin, tiene el derecho de procurar los medios para su logro efectivo (Fallos 304:1186 y 322:2624 )"((11). Debe advertirse entonces que no se ha configurado en el caso de las entidades financieras hecho imponible alguno que sea descripto por las normas fiscales, por lo que la pretensión del Fisco de la ciudad configura una violación al principio de legalidad. VII. Resumen y conclusiones Condiciones de uso y políticas de privacidad En el marco de la gravísima crisis económica e institucional que se desencadenó en nuestro país a fines del año 2001 y comienzos del 2002, se Inicio / Lista de resultados - Doctrina / Documento sanciona la ley 25561 declarando la emergencia pública en materia social, económica, administrativa, financiera y cambiaria. Usuario: GUSTAVO GONZALEZ CHAUL PREFERENCIAS ACTUALIZAR PERFIL Conforme a los lineamientos de la citada ley, se dictó una serie de decretos, muchos posteriormente ratificados por ley, que establecieron, entre CARPETAS ONEPASS otras cuestiones, la transformación a pesos de todas las obligaciones de dar sumas de dinero expresadas en dólares MIS estadounidenses (u otras MIS ALERTAS DESCARGAS monedas extranjeras). GUARDADAS IR A CHECKPOINT CERRAR SESIÓN Respecto de los préstamos y depósitos en el sistema financiero se estableció una relación de cambio particular, a la que se denominó comúnmente "pesificación asimétrica", por la cual los depósitos se convirtieron a la paridad de $ 1,40 por cada dólar, mientras que los préstamos con el sector privado se mantuvieron a la relación $ 1 por cada dólar. Asimismo, paraTexto: contrarrestar los efectos de la pesificación asimétrica, el Estado nacional dispuso reconocer una compensación a las entidades Buscar Buscar financieras, con el objeto de "resarcir de manera total, única y definitiva a tales entidades los efectos patrimoniales negativos generados por la transformación a pesos a diferentes tipos de cambio de los créditos y obligaciones denominados en moneda extranjera...". Esta compensación se estableció en bonos y por un importe equivalente a la diferencia entre el patrimonio neto (en moneda extranjera) de la entidad que hubiera resultado si hubiera podido convertir todos sus activos y pasivos a 1,40 contra el patrimonio neto (en moneda extranjera) que efectivamente resultó de la conversión a las paridades de 1 o 1,40, según correspondiera. El Banco Central de la República Argentina reglamentó el esquema de registración contable para las entidades, estableciendo que una parte de la compensación se debía registrar en resultados del ejercicio y otra en patrimonio neto. Así, se dispuso que en la cuenta de resultados # 515.027 se debía reflejar la pérdida por un importe equivalente al que surgía de comparar el patrimonio neto (en moneda extranjera) antes de la pesificación (con activos y pasivos a 1) contra el patrimonio neto (en moneda extranjera) que en definitiva resultó de la pesificación asimétrica. Por otra parte, se debía registrar en esta misma cuenta de resultados, por el mismo importe, pero en sentido inverso, la compensación a recibir del Estado, de modo que el efecto neto en resultados fuera cero. La otra parte de la compensación se debía registrar en la cuenta "Diferencia de Valuación no Realizada" dentro del patrimonio neto, por el importe equivalente a la diferencia positiva entre el patrimonio neto al 31/12/2001 y el que surgía de ajustar la posición neta en moneda extranjera convertida a pesos al tipo de cambio de $ 1,40 por cada dólar estadounidense). De esta manera, la denominada compensación por pesificación asimétrica tuvo una sola causa (el resarcimiento mencionado), pero a efectos de su cuantificación se tuvieron en cuenta dos diferentes categorías de pérdidas: 1. Una pérdida producto de comparar el patrimonio neto (en moneda extranjera) que tenía la entidad antes de la sanción de las normas de pesificación con el que en definitiva le resultó producto de la conversión. Esta pérdida quedó registrada en resultados y fue equivalente al 0,40 del exceso de pasivos sobre activos convertidos a 1,40. 2. Una pérdida producto de no haber podido reexpresar los préstamos en dólares a 1,40 en la porción que excedían los pasivos en dicha moneda. Esta pérdida no tuvo reflejo en los resultados del ejercicio, ya que, en rigor, responde a un menor ingreso futuro, que surge a consecuencia de quedar obligado a cobrar las cuotas futuras de los préstamos convertidas a 1 en lugar de a 1,40. Por lo tanto, sostenemos que la compensación por este concepto y registrada en patrimonio neto se relaciona más con un subsidio originado en el resarcimiento de una suerte de lucro cesante de la entidad financiera. A efectos del análisis del tratamiento impositivo de la pérdida por pesificación asimétrica y de su compensación, éste puede ser llevado a cabo a partir de un enfoque asociado de ambos conceptos, o considerando de manera independiente ambas cuestiones. En nuestra opinión, la forma más apropiada de analizar esta materia es la primera, es decir, considerando como un todo asociado tanto los efectos de la pesificación asimétrica como los de su compensación, ya que ambas cuestiones son el fruto de un conjunto de medidas de excepción dictadas por el gobierno nacional y existe una interdependencia absoluta entre ellas. Por lo expuesto, creemos que éste debe ser el enfoque a aplicar a esta cuestión, de lo que resulta: 1. La pérdida por pesificación asimétrica y su correlativa compensación, registradas ambas en resultados, no tienen efecto neto en la base imponible del impuesto sobre los ingresos brutos ya que el resultado neto de ambas es cero. 2. La compensación registrada en patrimonio neto no debe integrar la base imponible del impuesto, sucintamente, por los siguientes motivos: a) no integra el haber de las cuentas de resultado, por lo que no se conforma el presupuesto de base imponible; b) por su naturaleza de subsidio, concepto exento del impuesto; c) por la inexistencia de hecho imponible; d) por constituir una violación del principio de inmunidad fiscal del Estado; Como veremos a continuación, los argumentos b) c) y d) resultan asimismo de aplicación para la porción de compensación registrada en resultados en caso de adoptarse una visión disociada de ambos conceptos. Condiciones de uso y políticas de privacidad El otro enfoque posible, considerando por un lado la pérdida y por otro la compensación, e intentando el encuadre tributario de cada concepto por separado, es el que ha utilizado el Fisco de la Ciudad de Buenos Aires opinando que las pérdidas por diferencias de cambio locales no resultan Inicio / Lista de resultados - Doctrina / Documento deducibles y que la compensación (tanto la parte en resultados como en patrimonio neto) se encuentra gravada por el impuesto. Usuario: GUSTAVO GONZALEZ CHAUL PREFERENCIAS ACTUALIZAR PERFIL Tal como apuntamos precedentemente, no compartimos este enfoque disociado de ambos conceptos ya que no refleja la naturaleza y origen MIS CARPETAS ONEPASS integral de este proceso y su realidad económica de la situación, pero además presenta, en nuestra opinión, las siguientes críticas técnicas: MIS ALERTAS DESCARGAS GUARDADAS IR A CHECKPOINT 1. Tal como mencionamos precedentemente, dado que la compensación tuvo su origen en un acto potestativo del Estado o "hecho del príncipe", CERRAR SESIÓN cual fue el de resarcir a las entidades de manera total, única y definitiva por los perjuicios patrimoniales causados por las normas de emergencia y de modificación en el régimen de moneda dispuestas por el Estado, la pretendida imposición local sobre esta compensación significaría una verdadera intromisión del Fisco local en una materia de índole exclusivamente federal, afectando gravemente principios de orden constitucional. 2. DichaBuscar compensación Texto: tiene el carácter de un subsidio Buscar o subvención, concepto exento de impuesto. 3. No se materializa intermediación alguna o actividad generada de spread, presupuesto de capacidad contributiva. 4. En relación con las diferencias de cambio, ellas resultan deducibles de la base imponible por encontrarse comprendidas en el concepto de actualizaciones pasivas, criterio que se ve sustentado por variada jurisprudencia (inclusive en el ámbito de la Ciudad de Buenos Aires), la normativa del BCRA en su plan de cuentas y su propia naturaleza económica. Como corolario, reiteramos, el análisis de la incidencia del impuesto sobre los ingresos brutos en el proceso de pesificación y compensación a las entidades financieras debe ser efectuado considerando el origen y las consecuencias de este fenómeno extraordinario priorizando lo que hemos denominado un efecto asociado o integrado de la cuestión por sobre un enfoque segregado o disociado que puede llevar a ciertas hipótesis que, además de los serios cuestionamientos técnicos de índole local y federal descriptos, resulten absolutamente irrazonables en sus consecuencias tributarias. NOTAS: (1) La registración en la cuenta #515.027 incluyó una ganancia por $ 40, correspondiente al 0.40 de los préstamos garantizados (resultado exento en el impuesto sobre los ingresos brutos de acuerdo con lo dispuesto por la resolución SHyF 2596/2001 GCBA), y una pérdida por $ 48, correspondiente al 0.40 de los depósitos en moneda extranjera. (2) Jarach, Dino, Curso de derecho tributario, Cima, Buenos Aires, 1980, p. 217. (3) Sup. Corte Bs. As., 26/9/1967, "Bentivoglio, Luis v. Arana de Jordán, L.". (4) Nussbaum, Arthur, Derecho monetario nacional e internacional, 1954, p. 327 y nota 420. (5) Según responda a un cambio externo en el valor de la moneda (caso de la relación de cambio de pesos uno con cuarenta [$ 1,40] por cada dólar estadounidense [u$s 1] dispuesta por decreto 71/2002), o bien a un cambio interno (mercado libre de cambios). (6) Trib. Fiscal Nac., 10/6/1976, "Sergi, Antonio J.". (7) Corte Sup., 3/9/1991, "Artcasas S.R.L". (8) Para el Diccionario de la Lengua Española, Real Academia Española, 21ª ed., Espasa Calpe, Madrid, 2000, p. 1912, en su primera acepción, "subsidio: (del lat. subsidium.) m. Socorro, ayuda o auxilio extraordinario de carácter económico", coincide esencialmente con el concepto de "compensar", en su segunda acepción, que es: "Dar alguna cosa o hacer un beneficio en resarcimiento del daño, perjuicio o disgusto que se ha causado" (p. 522). (9) Del dictamen del procurador general que la Corte hace suyo en "Camuzzi Gas del Sur S.A v. Provincia de Tierra del Fuego", sentencia del 16/11/2004, siguiendo la doctrina de Fallos 18:162; 23:560; 173:128; 186:170; 224:267; 226:408; 246:237; 247:325; 249:292; 250:666; 319:998; y 320:1302. (10) Fallos 223:63; 232:254; 243:204; 252:209; 254:362; 255:192, entre muchos otros. (11) Conf. Corte Sup., 15/6/2004, "Yacylec S.A v. Corrientes, Provincia de s/Acción declarativa" Condiciones de uso y políticas de privacidad Usuario: GUSTAVO GONZALEZ CHAUL Inicio / Lista de resultados - Doctrina / Documento PREFERENCIAS MIS CARPETAS MIS ALERTAS GUARDADAS Buscar Texto: Condiciones de uso y políticas de privacidad Buscar ACTUALIZAR PERFIL ONEPASS DESCARGAS IR A CHECKPOINT CERRAR SESIÓN