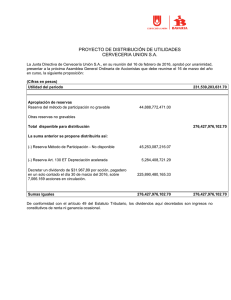

lOMoARcPSD|5695626 0tema 2 el proceso de inversi n en la empresa-patatabrava Dirección Financiera I (Universidad Rey Juan Carlos) StuDocu no está patrocinado ni avalado por ningún colegio o universidad. Descargado por ALBERTO RUBINA ([email protected]) lOMoARcPSD|5695626 Descargado en: patatabrava.com DIRECCION FINANCIERA I (URJC) TEMA 2 - EL PROCESO DE INVERSIÓN EN LA EMPRESA PROF. 16-17 Descargado por ALBERTO RUBINA ([email protected]) lOMoARcPSD|5695626 TEMA 2 - EL PROCESO DE INVERSIÓN EN LA EMPRESA 1. CONCEPTO Y CLASIFICACIÓN DE LAS INVERSIONES El concepto de invertir es un acto a través del cual un sujeto destina unos determinados recursos financieros a un objeto de inversión con la esperanza de una recompensa futura renunciando hoy a una satisfacción inmediata y cierta. Para hablar de coste de oportunidad (lo que dejo de ganar como consecuencia de la inversión elegida) es necesario que exista una similitud entre las alternativas, es decir, que tengan un perfil de riesgo y plazo de rentabilidad similares. El fondo de rotación de una empresa depende del sector empresarial y de la situación macroeconómica del país en ese momento determinado. CLASIFICACIÓN DE LAS INVERSIONES: Según la función que desempeñan las inversiones dentro de la empresa: (puede una inversión pertenecer a varias e incluso mezclar todas) Inversiones de renovación o reemplazo: Se llevan a cabo con el objeto de sustituir un equipo o elemento productivo antiguo por otro nuevo. Inversiones de expansión: Son las que se efectúan para hacer frente a una demanda creciente. Por ejemplo adquirir una máquina nueva. Inversiones de modernización o innovación: Son las que se hacen para mejorar los productos existentes o para la puesta a punto y lanzamiento de productos nuevos. Por ejemplo adquirir tecnología novedosa. Inversiones estratégicas: Son aquellas que tratan de reafirmar la empresa en el mercado, reduciendo los riesgos que resultan del progreso técnico y de la competencia. Por ejemplo una nueva línea de producto, entrar en otro segmento, país, etc. Por ejemplo, cuando Terra cotizó en Bolsa se considera una inversión de expansión, estratégica y de innovación. Según los efectos de las inversiones en el tiempo: Inversiones a corto plazo (18 meses) Inversiones a medio plazo (18 meses – 3 años) Inversiones a largo plazo (+ 3 años) Según la relación que existe entre las inversiones: Inversiones complementarias: Hacer una facilita realizar otra. Por ejemplo, si amplio una nave facilita a tener más maquinaria, pero esa ampliación de la nave no es necesaria para tener más maquinaria. Inversiones acopladas: Una inversión exige (implica) realizar otra. Inversiones sustitutivas: Una inversión dificulta realizar otra. Inversiones incompatibles: Hacer una excluye realizar otra. Inversiones independientes: Cuando no existe relación entre los proyectos de inversión (no se condicionan de ninguna manera). 1 de 9 Descargado por ALBERTO RUBINA ([email protected]) lOMoARcPSD|5695626 Según la corriente de cobros y pagos que genera la inversión: n -A: Desembolso inicial -A Q1 (C1 – P1) Q2 (C2 – P2) Q3 (C3 – P3) Qn (Cn – Pn) Q: Flujos de caja (Cobros menos pagos) o Flujos de caja positivos o Flujos de caja positivos y negativos o Flujos de caja negativos 2. LA DIMENSIÓN FINANCIERA DE LA INVERSIÓN PRODUCTIVA Toda inversión se puede definir por la corriente de cobros y pagos que origina. Es necesario conocer los datos a partir de los que se va a valorar una inversión: Desembolso inicial (A): Recursos financieros que se emplean (capital, financiación). Ningún recurso es gratuito, siempre tiene un coste de oportunidad (aunque salga de mi bolsillo), y recibe el nombre de coste de capital, tasa de actualización o descuento de mis capitales. Coste de capital (K): Tasa de actualización o descuento. Me va a permitir trasladar todos los capitales al momento actual. Para actualizar los capitales se usa el tipo de interés, coste de capital o coste de oportunidad. Por ejemplo, en un desembolso inicial de 6.000 €, sabiendo que el banco cobra un 8% por el préstamo (financiación) ¿Cuánto cuesta descontar o actualizar el mismo? Un 8% puesto que este será mi coste de capital (k), y si estableciera una tasa menor sería irrealista y el VAN estaría inflado porque parecería que pago menos al banco pero realmente pago ese 8%. Tipo de Interés: Para cada producto financiero podemos usar un tipo de interés diferente perteneciente al mercado, pero para saber cuál es mejor hay que valorar el riesgo que va a suponer el proyecto. Inconvenientes: no se sabe cuál escoger y es un dato ajeno al proyecto. Ventajas: no tengo que calcular el tipo de interés y la accesibilidad a la información. Coste de Oportunidad: La rentabilidad de la inversión alternativa, es decir, lo que dejamos de ganar por rechazarlo para invertir en otra cosa. Desde el punto de vista financiero es el ideal. Inconveniente: el coste de oportunidad es un dato absolutamente subjetivo y muy difícil de acceder a él. Coste de Capital: Todos los capitales, sin excepción, tienen un coste que puede ser coste explícito y coste implícito. Se puede obtener el capital: con préstamos del banco o del mercado financiero, a través de las acciones, a través de las reservas de la empresa (dinero al que los accionistas renuncian con la esperanza de que la empresa siga creciendo), estas reservas deberían ser mejor o igual pagadas que el capital social o las acciones. El accionista asume mayor riesgo que el acreedor, por eso tiene que estar mejor pagado. Es la mejor acepción de capital que podemos utilizar, ya que es lo que en realidad nos está costando el capital invertido. Venga de donde venga el dinero tiene su coste. La dificultad del coste de capital es que lo tengo que calcular. Si las empresas no cotizan en bolsa el capital social y las reservas son imposibles de deducir. Flujos de caja (Qn): Diferencia entre los cobros y los pagos que se van generando a lo largo de un periodo concreto. Duración de la inversión (n): Puede ser finita (por ejemplo una jubilación) o infinita (únicamente en los casos de valorar una empresa, comprar una empresa, valorar acciones o comprar acciones). 2 de 9 Descargado por ALBERTO RUBINA ([email protected]) lOMoARcPSD|5695626 DIFERENCIA ENTRE “COBROS E INGRESOS” y “PAGOS Y GASTOS”: Los flujos netos de caja (FC = C – P) no son lo mismo que el beneficio (Bº = I – G). La diferencia es que un ingreso todavía no tiene por qué haberse hecho efectivo (puede que en caja no haya entrado el dinero aún), mientras que un cobro sí. Un gasto tampoco tengo por qué haberlo pagado, pero un pago sí. 3. ESTIMACIÓN DE LOS FLUJOS NETOS DE CAJA [Flujos de Caja = Cobros – Pagos] que genera un proyecto de inversión a lo largo del tiempo. Los Flujos Netos de Caja no son lo mismo que el beneficio, que es “ingresos – gastos”, porque hay ingresos que no llegan a cobrarse y gastos que no llegan a pagarse. La información que necesita el financiero para estimar los flujos de caja se sacará del balance, cuenta de resultados y estado de flujo de efectivo. El Flujo Neto de Caja puede definirse como: el Beneficio Después de Impuestos + Amortización (lo encontramos en la cuenta de resultados). FNC = BDI + Amortizaciónr La amortización, que es una dotación, se tiene en cuenta porque no existe una salida de caja, es un gasto pero no un pago. CUENTA DE RESULTADOS SIMPLIFICADA Ingresos por ventas - Coste de ventas BENEFICIO DE EXPLOTACIÓN - Gastos generales - Amortización BENEFICIO BRUTO - Intereses BENEFICIO ANTES DE IMPUESTOS - Impuestos BENEFICIO DESPUÉS DE IMPUESTOS - Dividendos BENEFICIO RETENIDO (reservas) Pasamos a definir lo que se llama el Flujo de Caja libre, que es lo que genera las actividades operativas de la empresa o el proyecto de inversión (Flujo de Caja Bruto), y que quedará disponible (o libre) para ser distribuido entre todos los proveedores de capital de la empresa (accionistas y acreedores) una vez cubiertas las necesidades de inversión (IB). Se calcula restado al flujo de caja bruto la Inversión Bruta. FCL = FCB – IBr FCB (Flujo de Caja Bruto): Lo que genera las actividades operativas de la empresa o el proyecto de inversión. Lo sacamos de la cuenta de resultados. IB (Inversión Bruta): Necesidades de inversión. Lo sacamos del balance. Para calcular el FCL lo podemos hacer desde el punto de vista del activo, lo que genera para pagar intereses, y del pasivo, lo que tenemos que pagar. Ambos tienen que dar el mismo resultado. 3 de 9 Descargado por ALBERTO RUBINA ([email protected]) lOMoARcPSD|5695626 DESDE EL LADO DEL ACTIVO FCL = FCB - IB FCB: Beneficio Explotación * Tasa de Impuestos (1 – t; no es el dato de la cuenta de resultados, sino el porcentaje que nos dé) + Amortización. IB = -Variación de activos no corrientes. -Variación de las necesidades operativas de financiación [Variaciones en activo corriente (existencias, tesorería y cuentas a cobrar) y pasivo corriente (proveedores)]. EJERCICIO EJEMPLO: FCB = 870 Año 0 Año 1 Variación Existencia 50 70 -20 Tesorería 30 20 +10 Cuentas a cobrar 60 65 -5 Activos no corrientes 1100 1200 -100 Proveedores 60 70 +10 Créditos a c.p 600 500 -100 Capital social 800 950 +150 Notas Más existencias, implica gasto Si la tesorería baja, tenemos más dinero para repartir a los socios. Más cuentas a cobrar, menos dinero disponible. (por que nos deben más dinero) Todavía disponemos de ese dinero, al no haber pagado a proveedores, por eso es positivo. Ha salido dinero de la empresa por eso es negativo. Ha entrado dinero a la empresa por eso es positivo FCL = 870 – 100 – 20 + 10 - 5 + 10 = 765 Si la variación del ANC es solo por dotar amortización, no se incluye en la Inversión Bruta. Del FCB: ¿Cuánto tenemos para dar a nuestros acreedores y accionistas? A ello le restamos las inversiones realizadas en el periodo (Inversión Bruta) y así obtenemos el FCL. DESDE EL LADO DEL PASIVO: Variaciones FCL = - Intereses DI [intereses * (1-t)] – dividendos ± Variación Capital Social - Deuda 4 de 9 Descargado por ALBERTO RUBINA ([email protected]) lOMoARcPSD|5695626 4. COSTE DE CAPITAL (K) El coste de capital es lo que le cuesta a la empresa utilizar los recursos financieros. Todos los capitales (recursos financieros) de los que dispone la empresa tienen un coste. Por ejemplo, en el descuento por pronto pago de un 5% el coste de capital sería de 5%. Normalmente, la deuda a largo plazo es más costosa que a corto. Como consecuencia del riesgo el coste de capital de la deuda a largo plazo es mayor. El capital propio es más caro que el financiado por el acreedor, ya que el accionista participa activamente en la gestión de la empresa y ese dinero forma parte de su patrimonio por lo que tiene más riesgo, y si la empresa quiebra es el último en recibir su dinero invertido; entonces ya hemos dicho que a mayor riesgo mayor rentabilidad. El capital más caro entre reserva y capital social (las reservas son la rentabilidad que sale del dinero del accionista que se queda la empresa sin repartir como dividendos), las reservas son el coste de capital más alto de la empresa. Kr Coste de las reservas. Ke Coste de capital social. Ki Coste de la deuda a largo plazo. Por tanto, Kr > Ke > Ki Normalmente el coste de la deuda a corto plazo no se incluye porque supone un montante relativamente bajo en comparación con el resto. Para calcular el coste total o coste capital medio ponderado (Ko) es necesario ponderar cada coste, es decir, el porcentaje del coste de capital por el capital financiado en cada uno de los pasivos y PN. Ki – Coste de la deuda a Largo Plazo La financiación a largo plazo puede ser en forma de préstamo (disponibilidad total de un dinero pagando intereses desde el principio independientemente del dinero utilizado) o líneas de créditos (se pagan intereses a medida que se va utilizando el capital), que son ofrecidos por el banco, o también pueden ofrecerlo las empresas (mercado) en forma de empréstito como obligaciones y bonos. Ejemplo 1 (para n = 1 año): Ki +1000 -5 VN = 1000€ i = 5% Gastos = 0,5% n = 1 año 0 𝑽𝑵 − 𝒈𝒂𝒔𝒕𝒐𝒔 = -1000 -50 1 𝑽𝑵 + (𝑽𝑵 · 𝒊) 1050 1050 => 995 = → 1 + 𝑘𝑖 = → 𝟓, 𝟓𝟐% 𝟏 + 𝑲𝒊 1 + 𝑘𝑖 995 Ejemplo 2 (Para n = 2 años): n= 2 años ; i = 6% 1.000 − 5 = 60 1060 + 1 + 𝑘𝑖 (1 + 𝑘𝑖)2 995 = 60𝑥 + 1060𝑥 2 → 1060𝑥 2 + 60𝑥 − 995 = 0 ⇒ 𝑋 = 0,9410 ⟹ 1 1+𝑘𝑖 =𝑋 → 1 1+𝑘𝑖 = 0′ 9410 → 𝑘𝑖 = 1 0,9409 − 1 ⟹ 𝑘𝑖 = 0,0627 → 6′ 27% Descargado por ALBERTO RUBINA ([email protected]) Cambio de variable: 1 =𝑥 1 + 𝑘𝑖 5 de 9 lOMoARcPSD|5695626 Hay algunos bonos que son bonos cupón 0, que+1000 consiste en que los cupones que deberían darte por el -1000 Ki camino lo capitalizan al final. -5 -110 0 995 = Ejemplo 3 (Para n > 2 años): VN = 1.000€ Gastos = 0’5% n = 5 años i = 8% 𝒌𝒊 = 2 1110 1110 √ → 𝑘𝑖 = − 1 ⟹ 𝑘𝑖 = 0,056 (1 + 𝑘𝑖)2 995 995 = 𝑽𝑵 − 𝑽𝑬 ) 𝒏 𝑽𝑵 + 𝑽𝑬 𝟐 𝑰+( 1 80 80 80 80 80 + + + + 2 3 4 (1 + 𝑘𝑖) (1 + 𝑘𝑖) (1 + 𝑘𝑖)5 1 + 𝑘𝑖 (1 + 𝑘𝑖) 995 = 80 · 𝑎5¬ 𝑘𝑖 + 1000 (1 + 𝑘)𝑛 − 1 ¬ → 𝑎 𝑘𝑖 = 5 (1 + 𝑘𝑖)5 𝐾 (1 + 𝑘𝑖)𝑛 1000 − 995 ) 5 = 0,0812 ⇒ 𝑘𝑖 = 8,12% 1000 + 995 2 80 + ( Ejemplo 4 (incluimos impuesto de sociedades): La empresa emite un bono a 20 años con un valor nominal de 1000 € a la par obteniendo de la emisión un ingreso neto de 940 €. El tipo (i) al que emite el bono es al 8% y el impuesto de sociedades (t) es del 25%. 𝑉𝑁 − 𝑉𝐸 1000 − 940 ) ) 𝐼+( 80 + ( 𝑛 20 𝑘𝑖 = = = 0,0856 ⇒ 𝑘𝑖 = 8,56% (𝑎𝑛𝑡𝑒𝑠 𝑑𝑒 𝑖𝑚𝑝𝑢𝑒𝑠𝑡𝑜𝑠) 𝑉𝑁 + 𝑉𝐸 1000 + 940 2 2 A la par: VN = VE 𝒌̅𝒊 = 𝟎, 𝟎𝟖𝟓𝟔 · (𝟏 − 𝟎, 𝟐𝟓) = 𝟔, 𝟒𝟐% (𝒅𝒆𝒔𝒑𝒖é𝒔 𝒅𝒆 𝒊𝒎𝒑𝒖𝒆𝒔𝒕𝒐𝒔) Ejemplo 5 (incluimos impuesto de sociedades): Una empresa emite bonos a 7 años cuyo valor nominal es 1000€, pero actualmente los vende a 800 € (VE), el bono paga un interés del 12% una vez al año y el tipo impositivo (t) es del 25%. Los 200 € significa que lo emite por debajo y se compensa la pérdida del valor en el tiempo dándole 1000 €. 𝑉𝑁 − 𝑉𝐸 1000 − 800 𝐼+( ) 120 + ( ) 𝑛 7 𝑘𝑖 = = = 0,1651 ⇒ 𝑘𝑖 = 16,51% (𝑎𝑛𝑡𝑒𝑠 𝑑𝑒 𝑖𝑚𝑝𝑢𝑒𝑠𝑡𝑜𝑠) 𝑉𝑁 + 𝑉𝐸 1000 + 800 2 2 𝒌̅𝒊 = 𝟎, 𝟏𝟔𝟓𝟏 · (𝟏 − 𝟎, 𝟐𝟓) = 𝟏𝟐, 𝟑𝟖 % (𝒅𝒆𝒔𝒑𝒖é𝒔 𝒅𝒆 𝒊𝒎𝒑𝒖𝒆𝒔𝒕𝒐𝒔) 6 de 9 Descargado por ALBERTO RUBINA ([email protected]) lOMoARcPSD|5695626 Kp - Coste de las acciones preferentes Las acciones preferentes son aquellas acciones que se emiten con preferencia para los accionistas de la empresa, es decir, con derecho de suscripción preferente. 𝑉𝐴𝑁 = −𝐴 + 𝑄 𝐾 → −𝑃𝑚 + 𝐷 𝑘𝑝 = 0 ⇒ 𝑠𝑖 𝑑𝑒𝑠𝑝𝑒𝑗𝑎𝑚𝑜𝑠 𝑛𝑜𝑠 𝑞𝑢𝑒𝑑𝑎 𝑙𝑎 𝑠𝑖𝑔𝑢𝑖𝑒𝑛𝑡𝑒 𝑓ó𝑟𝑚𝑢𝑙𝑎: 𝑲𝒑 = Ejemplo 6: 𝑫 𝑷𝒎 En caso de que el Dividendo sea constante. Una empresa tiene emitidas acciones preferentes pagando 13 €, el precio de mercado es 100 €. Si el coste de suscripción de las mismas es del 3% sobre el precio de venta. ¿Cuál es el coste de estas acciones para la empresa? 13 𝑲𝒑 = = 13,40% 100 · 0′97 Ke - Coste de las acciones ordinarias En caso de las acciones ordinarias al soportar mayor riesgo aportan más rentabilidad. Al estar por detrás del accionista preferente, tendrá un mayor coste. Ahora consideramos que el dividendo va aumentando a razón de una tasa acumulativa, a la que llamamos f, que es la tasa acumulativa de crecimiento del dividendo. Si el dividendo pasa de constante a creciente, la fórmula del VAN también se transforma. Tenemos 3 métodos para calcular Ke: Primer método Gordon El primer método para estimar Ke es el modelo de Gordon. 𝑉𝐴𝑁 = −𝐴 + 𝑄(1+𝑓) 𝐾−𝑓 → −𝑃𝑚 + 𝑲𝒆 = 𝐷(1+𝑓) 𝑘𝑒−𝑓 = 0 ⇒ 𝑠𝑖 𝑑𝑒𝑠𝑝𝑒𝑗𝑎𝑚𝑜𝑠 𝑛𝑜𝑠 𝑞𝑢𝑒𝑑𝑎 𝑙𝑎 𝑠𝑖𝑔𝑢𝑖𝑒𝑛𝑡𝑒 𝑓ó𝑟𝑚𝑢𝑙𝑎: 𝑫(𝟏 + 𝒇) +𝒇 𝑷𝒎 La tasa de crecimiento de las acciones ordinarias (f) viene relacionado con el crecimiento del negocio. Ejemplo 7 (método de Gordon): Supongamos que el precio de las acciones de la empresa es 40€, el dividendo es de 4 €/acción y se espera que crezca a una tasa anual constante del 6%. ¿Cuál es el coste de las acciones de esta empresa? 4 · (1+0,06) 𝜎𝑖𝑀 𝑲𝒆 = + 0′06 ⇒ 16,6% 𝛽= 2 40 𝜎𝑀 Segundo método CAPM (Capital Asset Pricing Model) Existe una segunda forma de estimar el coste de las acciones, que es el CAPM. A mayor riesgo, mayor rentabilidad. La rentabilidad mínimo que exijo tener de una acción es lo que me darían por algo seguro, más una prima de riesgo. Esa prima de riesgo del mercado es la diferencia entre la rentabilidad del mercado y la rentabilidad del activo seguro. β es la variabilidad de la acción en cuanto al IBEX. A mayor β, mayor riesgo, por lo tanto, mayor plus pediré por la acción. 𝑲𝒆 ⟹ 𝑹 = 𝑅𝑓 + (𝑅𝑚 − 𝑅𝑓 ) · 𝛽 β = Índice de volatilidad, variabilidad. Es un número, no un porcentaje; Rf = Rentabilidad que ofrecen los bonos. Rm = Rentabilidad de mercado. 7 de 9 Descargado por ALBERTO RUBINA ([email protected]) lOMoARcPSD|5695626 Ejemplo 8 (método CAPM): Los bonos ofrecen una rentabilidad del 3%, en el mercado existe una rentabilidad del 11% y la volatilidad es de 3. 𝑲𝒆 = 𝑹 = 0,03 + (0,11 − 0,03) · 3 = 0′ 27 = 27% El 27% es la rentabilidad que le tenemos que dar al accionista y también es lo que me cuesta tener las acciones en el mercado. Ejemplo 9 (método CAPM): Si la rentabilidad del activo sin riesgo es del 7% y la rentabilidad del mercado es del 13%. ¿Cuál será el coste de las acciones de la empresa cuya β es de 1,5? Tercer método 𝑲𝒆 = 𝑹 = 0,07 + (0,13 − 0,07) · 1,5 = 0,16 = 16% Existe una tercera forma de estimar el coste de las acciones. 𝑲𝒆 = 𝑘𝑖 · (1 − 𝑡) + 𝑃𝑅𝐼𝑀𝐴 𝐷𝐸 𝑅𝐼𝐸𝑆𝐺𝑂 IMPORTANTE: El método más fiable es el segundo. Kr - Coste de las reservas El coste de las reservas (Kr) es mayor que el coste de las acciones ordinarias (Ke), pero a efectos prácticos se estima que es igual → Kr = Ke Ko - Coste medio ponderado El coste medio ponderado se puede calcular de dos formas diferentes, aunque el resultado debe de ser el mismo: ∑ 𝐶𝑎𝑛𝑡𝑖𝑑𝑎𝑑𝑒𝑠 · 𝑐𝑜𝑠𝑡𝑒𝑠 𝐾0 = 𝐾0 = ∑ 𝑃𝑒𝑠𝑜𝑠 (%) · 𝐶𝑜𝑠𝑡𝑒𝑠 𝑇𝑜𝑡𝑎𝑙 𝑑𝑒 𝑐𝑎𝑛𝑡𝑖𝑑𝑎𝑑𝑒𝑠 Ejemplo 10 (K0) Una empresa tiene emitidos bonos por 20 millones a un coste de 5,14%, acciones preferentes de 5 millones a un coste de 13,4%, acciones ordinarias de 20 millones a un coste de 17,11% y reservas de 5 millones. Calcular el coste medio ponderado. Tipo Cantidad Coste Bonos 20M€ 5’14% Acciones 5M€ 13’14% Acciones 20M€ 17’11% ordinarias Reservas 5M€ 17’11% 50M€ 𝐾0 = 20 · 0,0514 + 5 · 0,134 + 20 · 0,1711 + 5 · 0,1711 = 11,95% 50 8 de 9 Descargado por ALBERTO RUBINA ([email protected]) lOMoARcPSD|5695626 Ejemplo 11 (K0) La empresa dispone de unos bonos por los que paga un 7% de interés por un importe de 300.000€, dispone de acciones preferentes por las que paga un dividendo de 5 € por importe de 240.000€, dispone a su vez de acciones ordinarias por valor de 360.000 y reservas por valor de 300.000. El dividendo actual de las acciones ordinaras es de 3 €/acción, y se espera que crezca a un ritmo constante de 6%, su precio de mercado es de 40 €, mientras que el de las acciones preferentes es de 50 €, además el coste de emisión de nuevas acciones ordinarias es del 10%; respecto a los bonos el interés se paga una vez al año y el tipo impositivo es del 40%. Ki (Coste de la deuda a Largo Plazo) Cuando no hay más datos que el porcentaje, Ki es el tipo de interés. Hay que estar pendiente de si es semestral, trimestral, etc. No tiene coste de emisión, por lo que ki = 0,07 · 0,6 = 4,2% (después de impuestos). Kp (Coste de las acciones Preferentes) 𝑲𝒑 = Ke (Coste de las acciones ordinarias) 𝐷 5 = = 10% 𝑃𝑚 50 Vamos a asumir que Ke = Kr 𝒌𝒓 = 𝑲𝒆 = 𝑫(𝟏 + 𝒇) 3 · (1 + 0,06) +𝒇= + 0,06 = 14,83 𝑷𝒎 40 − (40 · 0,1) K0 (Coste medio ponderado) 𝑲𝟎 = 300.000 · 0,042 + 240.000 · 0,10 + 360.000 · 0,1483 + 300.000 · 0,1483 = 𝟏𝟏, 𝟐𝟏% 1.200.000 Tipo Bonos Acciones preferentes Acciones ordinarias Reservas Cantidad 300.000 240.000 PESOS 25% 20% 360.000 30% 300.000 1.200.000 25% 𝑲𝟎 = 0′ 25 · 0′ 042 + 0′ 20 · 0′ 10 + 0′ 30 · 0′ 1483 + 0′ 25 · 0′ 1483 = 𝟏𝟏, 𝟐𝟏% 9 de 9 Descargado por ALBERTO RUBINA ([email protected])