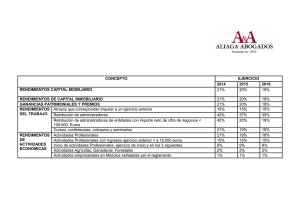

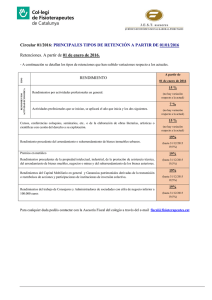

Unidad 1 La inversión bursátil y el riesgo INTRODUCCIÓN La pregunta sobre la que reflexionarás en esta unidad es: ¿La rentabilidad de la inversión en activos financieros que cotizan en bolsa, compensa adecuadamente el riesgo en que se incurre? Invertir recursos en los mercados bursátiles ha sido desde siempre muy atractivo, pero también muy arriesgado. Hay personas que en su búsqueda de mejores rendimientos aceptan invertir en activos negociados en una bolsa de valores, pero olvidan considerar que la naturaleza de la inversión bursátil es la toma de riesgo. Esto tampoco significa que quien invierte a través de una bolsa de valores, acepta incurrir en pérdidas. Lo que necesita comprender el inversionista, máxime el inexperto, es que todas las inversiones representan riesgos, pero con distinto nivel. Si el inversionista desea evitar los riesgos, debe seleccionar activos libres de riesgo; si lo que quiere es obtener un rendimiento atractivo, debe seleccionar activos agresivos, asumiendo que conllevan riesgos. Ante las facilidades materiales y tecnológicas que los mercados globales presentan, es sencillo imaginar porque se dan con cada vez mayor frecuencia las corridas especulativas en contra de algún mercado en particular. La presencia de la volatilidad es un elemento característico de los mercados actuales, resultado en gran medida de tales eventos. ¿Qué es la volatilidad? Es la razón de cambio en el precio de un activo financiero, en términos generales, es la tasa relativa al que el precio de un activo sube o baja, si el precio del tal activo sube o baja con mucha frecuencia en periodos cortos de tiempo, se dice que es muy volátil, caso contrario, si no se mueve con gran rapidez, se dice que es poco volátil. Se calcula analizando la desviación estándar de los cambios en el precio. La volatilidad es una importante fuente del riego ya que conlleva un factor de impredictibilidad. ¿Qué es el riesgo? El riesgo esta directamente relacionado con la incertidumbre y esta definido como la probabilidad de ocurrencia de un evento no deseado, en términos financieros, este evento no deseado se entiende como una pérdida. El riesgo se mide estadísticamente, sin embargo, no hay que dejar de reconocer que las herramientas estadísticas tienen sus límites, por ende, la medición del riesgo también esta sujeta a estas limitantes, los métodos estadísticos clásicos están basados en supuestos de aleatoriedad y de estacionalidad estocástica, lo cual significa que las variables aleatorias permanecen estables, el riesgo es aleatoriedad los suficiente estable para ser cuatificada. Lectura Finanzas corporativas. (Berk, J., 2008). Revisa el capítulo 10 titulado: Los mercados de capital y el establecimiento del precio del riesgo, de la página 283 a la 314. Donde se explica cómo medir y comparar los riesgos de las oportunidades de inversión. Una institución financiera y, en general, cualquier empresa, existe con el propósito de darle ganancias a sus accionistas. Los rendimientos provienen del riesgo que la empresa esta dispuesta a tomar en el mercado. La interdependencia en materia de flujos de capital y mercados financieros ha marcado una serie constante: la volatilidad en los precios y el constante riesgo que estas mismas fluctuaciones prestan para los agentes económicos. Esto ha generado una cantidad considerable de desastres financieros. Por ello, los tomadores de decisiones al interior de las instituciones deben de contar con la mejor capacitación para desempeñar una labor digna que oriente a sus organizadores hacia la ruta del progreso y la competitividad. Lo anterior no podrá ser alcanzado en la medida en que, en primera instancia, no se reconozca que el entorno afecta el desenvolvimiento habitual de las empresas (precisamente por el efecto globalizador) y, en segunda instancia, en la medidas en que no se cuente con el instrumental teórico y analítico para realizar tal toma de decisiones. Los rendimientos/riesgos esperados son diferentes según el tipo de valor financiero en el cual se va invertir. Un bono rendirá de acuerdo con la probabilidad de que pague los cupones fijos y el principal en las fechas predeterminadas, así como de la tasa de interés. Ya que como se sabe hay una relación inversa entre el rendimiento del bono y la tasa de interés. Los rendimientos de una acción dependen de los rendimientos futuros. En paralelo es preciso saber calcular el riesgo de las acciones. El rendimiento de un activo es la diferencia entre el rendimiento de un periodo siguiente respecto a un dado periodo y su relación con respecto a este último período.