BBVA Rendimiento Europa Positivo II, FI

Anuncio

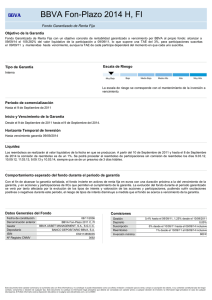

BBVA Rendimiento Europa Positivo II, FI FONDO DE INVERSIÓN - COMUNICACIÓN PUBLICITARIA Antes de invertir es necesario que lea el documento de “Datos Fundamentales para el Inversor” (DFI) Código ISIN: ES0114212006 / Número de registro de la CNMV: 5002 Escala de Riesgo Menor 1* 2 3 4 ¿Qué tipo de fondo es? 5 6 7 Mayor *En caso de reembolsar las participaciones antes del vencimiento de la cartera, el indicador seria 5 en vez de 1. Plazos Contratación: Hasta el 22 de julio de 2016 (incluido) o antes si se alcanza un patrimonio de 275 millones de euros. Vencimiento Estrategia de Inversión: 30 de enero de 2024 Inversión mínima 600 € Comisiones Sobre patrimonio, desde el 23/07/2016, (incluido): • Comisión de gestión : 0,50% anual. • Comisión de depósito : 0,05% anual. Sobre importe suscrito o reembolsado: • Comisión de suscripción : Hasta el 22 de julio de 2016 o cuando el patrimonio 0% (incluido) del fondo alcance 275 millones de euros, si ocurre antes. Entre el 23 de julio 2016 (incluido) o cuando el patrimonio del fondo 5% alcance 275 millones de euros (si esto ocurre antes) y el 30 de enero de 2024 (incluido). el 31 de enero de 2024 0% Desde (incluido). • Comisión de reembolso : Hasta el 22 de julio de 2016 o cuando el patrimonio 0% (incluido) del fondo alcance los 275 millones de euros, si ocurre antes. 5% 0% Documento elaborado en base a la información legal a 13/05/2016 Entre el 23 de julio de 2016 (incluido) o cuando el patrimonio del fondo alcance 275 millones de euros (si esto ocurre antes) y el 29 de enero de 2024 (incluido). Se podrá retirar el dinero antes del vencimiento sin gastos de reembolso, los días: 25 de enero, abril, julio y octubre, o día laborable siguiente, comprendidos entre el 25/10/2016 y el 25/10/2023 (ambos incluidos) y siempre que se dé un preaviso de, al menos, 3 días laborables. Desde el 30 de enero de 2024 (incluido). Es un fondo de inversión que cuenta con un objetivo de rentabilidad estimado no garantizado a un plazo de 7 años y 6 meses. La estructura y la gestión de este fondo es similar a la de un fondo garantizado de renta variable con una diferencia: ESTE FONDO NO TIENE GARANTÍA DE UN TERCERO POR LO QUE NI EL CAPITAL INVERTIDO NI LA RENTABILIDAD ESTÁN GARANTIZADOS. ¿Qué rentabilidad ofrece el fondo? La rentabilidad está ligada a la evolución del índice Eurostoxx50® (índice de referencia de la bolsa de los países de la zona euro). Anualmente, el partícipe recibirá un pago del 0,20% bruto de la inversión inicial o mantenida (mediante reembolso de participaciones). Este pago se realizará los días 19 de enero (o día hábil siguiente) de los años 2018 al 2023. A la fecha de vencimiento, el 30 de enero de 2024, el objetivo del fondo es recuperar el 100,20% del capital invertido a 22 de julio de 2016 más el 45% de la revalorización media de las observaciones mensuales del índice Eurostoxx50® (índice de referencia de la bolsa de los países de la zona euro). Para calcular la revalorización del índice no se tendrán en cuenta las observaciones que resulten inferiores al valor inicial, serán sustituidas por el valor inicial fijado del índice. Esto supone una TAE MÍNIMA NO GARANTIZADA de entre el 0,19% y TAE máxima ilimitada, si mantiene su capital en el fondo hasta la fecha de vencimiento. ¿Cómo se calcula la rentabilidad del fondo? Se calcula la Revalorización de la Media de las observaciones Mensuales (RMM) del índice Eurostoxx50® Price, utilizando los siguientes valores: • Valor Inicial: máximo precio de cierre del índice entre el 27 de julio de 2016 y el 26 de agosto de 2016, ambos incluidos. • Valor Final en las fechas de observación mensual: media aritmética de los precios de cierre del índice los días 9 de cada mes (89 observaciones). Si una observación es menor que el Valor Inicial se sustituirá por éste. (Para más información sobre las fechas consulte el DFI o el Folleto del Fondo) A modo de ejemplo presentamos la rentabilidad que se podría obtener con este fondo, con una inversión inicial de 10.000€, en el siguiente escenario ficticio: Pago anual del 0,20% bruto de la inversión inicial o mantenida (mediante reembolso de participaciones). Rentabilidad del fondo si RMM del índice* = 14,70% 19 enero 2018 21 enero 2019 20 enero 2020 19 enero 2021 19 enero 2022 19 enero 2023 A vencimiento: 30 de enero de 2024 0,20% x 10.000€ 0,20% x 10.000€ 0,20% x 10.000€ 0,20% x 10.000€ 0,20% x 10.000€ 0,20% x 10.000€ (0,20% + 45% RMM) x 10.000€ 20€ brutos 20€ brutos 20€ brutos 20€ brutos 20€ brutos 20€ brutos (0,20% + (45% x 14,70%)) x 10.000€ = 681,5€ TAE 1,03% * RMM del índice: revalorización de la media de las observaciones mensuales del índice Eurostoxx 50 Price, con límite mínimo para el cálculo del valor final. El contenido del ejemplo es meramente ilustrativo y no representa una simulación ni una previsión del comportamiento futuro. Consultar Glosario en la última página del documento. Elaborado a fecha 19/05/2016 Página 1 de 4 BBVA Rendimiento Europa Positivo II, FI ¿En qué invierte este fondo? Durante la estrategia invierte en una cartera de Renta Fija e instrumentos financieros derivados. La cartera de Renta Fija está compuesta por deuda pública y privada de emisores de países de la OCDE (sobre todo en deuda española) y liquidez. La duración media de la cartera igual o similar al vencimiento de la estrategia. Los activos tendrán una calidad crediticia igual o superior a calidad media (mínimo BBB-) o el rating del Reino de España, si fuera inferior. (Para más información consulte el DFI o el Folleto del Fondo). ¿A quién va dirigido? A inversores que tengan un horizonte de inversión en torno a 7 años y 6 meses, con perfil conservador, y que busquen recuperar al vencimiento de la estrategia el 100% del capital invertido, más una rentabilidad fija anual del 0,20% y más una rentabilidad adicional ligada a la revalorización de Eurostoxx50®, ambos no garantizados. ¿Cuál es el perfil de riesgo de este fondo y los riesgos asociados? Nivel de riesgo: el nivel de riesgo de este fondo es 1, es decir, tiene un perfil de riesgo muy bajo. Potencialmente menor rendimiento Menor riesgo 1 2 Potencialmente mayor rendimiento Mayor riesgo 3 4 5 6 7 Este dato es indicativo del riesgo del fondo y puede variar a lo largo del tiempo. Está calculado en base a datos simulados que, no obstante, pueden no constituir una indicación fiable del futuro perfil de riesgo del fondo. En el cálculo del indicador de riesgo sólo se ha considerado el riesgo del resultado de la estrategia para una inversión mantenida hasta vencimiento. En caso de reembolsar las participaciones antes del vencimiento de la cartera, el indicador sería 5 en vez de 1. Riesgos asociados : como en cualquier otro producto de inversión, invertir en fondos implica asumir un determinado nivel de riesgo. Cada fondo, en función de sus características específicas y de los activos en los que invierte, implicará un mayor o menor nivel de riesgo. Los riesgos del fondo BBVA Rendimiento Europa Positivo II, FI, que invierte en activos de renta fija y derivados, son los siguientes: • Si se mantiene la inversión hasta la fecha de vencimiento de la estrategia, los principales riesgos asociados que podrían afectar al valor de la inversión serían: -- De crédito: en caso de deteriorarse la calidad crediticia de los activos en los que se invierte. -- De contraparte -- De inversión en derivados • En caso de retirar el dinero antes de la fecha de vencimiento de la estrategia, los principales riesgos que afectarían al valor liquidativo del fondo, además de los enunciados en el apartado anterior serían: -- De mercado: sobre todo por la variación de los tipos de interés. (Para más información consulte el Folleto del Fondo) Reproducción de los escenarios incluidos en el DFI Escenario RMM del índice* Suma pagos fijos anuales Importe fijo a vencimiento Rentabilidad = 45% RMM + pago fijo (anual/vencimiento) TAE a vencimiento Desfavorable 0,00% 1,20% 0,20% Medio 2,22% 1,20% 0,20% Favorable 22,43% 1,20% 0,20% 1,40% 2,40% 11,49% 0,19% 0,32% 1,46% Se estima en un 50% la probabilidad Se estima en un 90% la probabilidad La probabilidad de obtener de que la rentabilidad sea inferior a la de que la rentabilidad sea inferior a la una TAE igual a 0,19% es de un 15,63% indicada en este escenario indicada en este escenario (con un límite de 0,19% TAE) (con un límite de 0,19% TAE) * RMM del índice: revalorización de la media de las observaciones mensuales del índice Eurostoxx 50 Price, con límite mínimo para el cálculo del valor final. • La rentabilidad de los escenarios corresponde a simulaciones efectuadas por la sociedad gestora, no existiendo certeza sobre su ocurrencia. • En dichas simulaciones no se ha tenido en consideración el riesgo de crédito de las inversiones del fondo, ni el riesgo de contraparte de los instrumentos financieros derivados. En caso de materializarse estos riesgos, el partícipe incurrirá en pérdidas adicionales. Página 2 de 4 vencimiento) vencimiento) TAE 0,19% vencimiento) TAE 0,32% TAE 1,46% * RMM del índice: revalorización de la media de las observaciones mensuales del índice Eurostoxx 50 Price, con límite mínimo paraRendimiento el cálculo del valor final Positivo II, FI BBVA Europa Se estima en un 50% la probabilidad de que la rentabilidad sea inferior a la indicada en este escenario (con límite de 0,19% TAE) La probabilidad de obtener una TAE igual a 0,19% es de un 15,63% Se estima en un 90% la probabilidad de que la rentabilidad sea inferior a la indicada en este escenario (con límite de 0,19% TAE) La rentabilidad de los escenarios presentados corresponde a simulaciones efectuadas por la Sociedad Gestora, no existiendo certeza sobre su ocurrencia. En dichas simulaciones no se ha tenido en consideración el riesgo de crédito de las inversiones del fondo, ni el riesgo de contraparte de los instrumentos financieros derivados. En caso de materializarse estos riesgos elGráfico: partícipe incurriría en pérdidas adicionales. evolución histórica de la TAE • Se advierte que rentabilidades pasadas no presuponen rendimientos futuros. Gráfico: Evolución histórica de la TAE • El gráfico refleja el resultado en términos de TAE que hubiera obtenido el inversor a vencimiento si el lanzamiento del fondo se Se advierte quedurante rentabilidades pasadas presuponen rendimientos futuros hubiera producido semanalmente los últimos 10no años. 3,0% 2,5% 2,0% 1,5% 1,0% 04/04/2016 04/10/2015 04/04/2015 04/10/2014 04/04/2014 04/10/2013 04/04/2013 04/10/2012 04/04/2012 04/10/2011 04/04/2011 04/10/2010 04/04/2010 04/10/2009 04/04/2009 04/10/2008 04/04/2008 04/10/2007 04/04/2007 04/10/2006 0,0% 04/04/2006 0,5% El gráfico refleja el resultado en términos de TAE que a vencimiento hubiera obtenido el inversor si el lanzamiento del fondo se hubiera producido semanalmente durante los últimos 10 años. En BBVA velamos por la claridad y la transparencia en la información que le ofrecemos. Todos nuestros gestores le facilitarán explicaciones claras y fáciles de comprender sobre las características del producto. Este documento contiene información comercial y es independiente de la documentación que legalmente estamos obligados a entregarle antes de suscribir el fondo, por lo que no sustituye ni modifica al DFI/Folleto del fondo. La puesta a disposición de esta información no implica que le estemos presentando el servicio de asesoramiento en materia de inversión, al no haber tenido en cuenta sus circunstancias personales. Antes de suscribir el fondo, lea atentamente su DFI/folleto de fecha 13/05/2016, que está disponible en www.cnmv.es, así como en www.bbvaassetmanagement.com. En caso de discrepancia entre la información contenida en este documento y la información legal del fondo, prevalecerá esta última. Puede que con posterioridad a elaboración del presente documento se haya modificado, mediante la publicación de un Hecho Relevante, algún elemento no esencial del DFI/Folleto del fondo, de ser así estaría disponible para su consulta en www.cnmv.es. Le recordamos que el valor liquidativo del fondo de inversión puede fluctuar en contra del interés del inversor y suponer pérdida de la inversión inicial. Entidad gestora: BBVA ASSET MANAGEMENT, S.A., SGIIC. El índice Eurostoxx 50® y las marcas utilizadas en el nombre del índice son- propiedad industrial de STOXX límite, Zúrich, Suiza y/o sus licenciantes. El índice se usa bajo licencia de STOXX. Los valores (o instrumentos financieros, u opciones u otro término técnico) basados en este índice no están patrocinados, aprobados, vendidos o promocionados de ninguna manera por STOXX o sus licenciantes y ni STOXX ni sus licenciantes tendrán responsabilidad alguna con respecto a ello. Oficinas BBVA (de lunes a viernes de 8:30 a 14:15 h). Línea BBVA 902 22 44 66 Apps para Smartphone y IPad @BBVAresponde bbva.es Red de Cajeros BBVA BBVA Contigo facebook.com/BBVAresponde Página 3 de 4 BBVA Rendimiento Europa Positivo II, FI ¿Sabía que...? • Hay una gran variedad de fondos de inversión con perfiles de riesgo muy diversos. • Los fondos permiten invertir en distintos tipos de activos, zonas geográficas, monedas… Usted podrá escoger aquel/ aquellos fondos que mejor se ajusten a sus objetivos y necesidades. • Los fondos de inversión permiten el acceso a las ventajas de una gestión profesional desde importes muy pequeños (en este caso, desde tan solo 600 euros). • Este fondo cuenta con ventanas de liquidez trimestrales. Esto significa que usted podrá vender participaciones en las fechas señaladas, sin comisión de reembolso. • De acuerdo con la legislación vigente, usted sólo deberá tributar cuando venda todo o parte de su fondo de inversión. Para personas físicas con residencia fiscal en España, los traspasos de un fondo de inversión a otro no tienen impacto fiscal en IRPF (las plusvalías no tributan ni las minusvalías se deducen mientras no se produzca el reembolso definitivo). • Es muy importante que usted se informe bien y entienda el funcionamiento del fondo antes de invertir. Glosario • Objetivo de rentabilidad estimado no garantizado: en el caso de los fondos de esta gama, consiste en lograr en el momento del vencimiento 100% del valor liquidativo inicial más una rentabilidad adicional, ligada a la evolución de uno o varios activos de renta variable, ambos no garantizados. • Comisión de depósito: porcentaje que se cobra sobre el patrimonio del fondo por la administración y custodia de los activos. • Comisión de gestión: porcentaje que se cobra sobre el patrimonio del fondo por la gestión de los activos. • Comisión de suscripción/reembolso: porcentaje que cobra la sociedad gestora del fondo de inversión cuando el cliente quiere comprar o vender los activos fuera de las fechas establecidas. • OCDE: Organización para la Cooperación y el Desarrollo Económico. Está compuesta por 34 países y su objetivo es coordinar sus políticas económicas y sociales. • Calidad crediticia (rating): valoración de una empresa o emisión de un activo que permite saber la capacidad de la empresa para pagar en el futuro sus obligaciones. Se hace en base a una escala, que va desde la calificación crediticia máxima (AAA) pasando por BBB- (intermedia) hasta llegar a la calidad crediticia mínima (CCC). Cuanto más baja es la calidad crediticia, se exige un tipo de interés mayor para compensar el riesgo que asume el inversor. • Riesgos asociados: -- De crédito: riesgo de que el emisor de un activo no atienda sus obligaciones de pago en la fecha establecida. -- De contraparte: cuando el valor liquidativo esté garantizado o dependa de uno o más contratos con una contraparte, existe el riesgo de que ésta incumpla con sus obligaciones de pago. -- De inversión en derivados: los derivados financieros son instrumentos que se basan en el precio de otro activo (llamados subyacentes). Se pueden utilizar para cubrir el riesgo del precio de un activo o para rentabilizar su variación. La inversión conlleva el riesgo de que la cobertura no sea perfecta, ya que permite tener una exposición al subyacente mayor que la cantidad invertida (denominado apalancamiento).También existe riesgo de incumplimiento en el pago de una de las partes que intervienen en la transacción. -- De mercado: la variación de los precios de los activos en los que invierte el fondo (renta variable, tipos de interés, monedas, etc.) puede afectar negativamente a su rentabilidad. -- De tipo de interés: variación que puede sufrir el precio de un activo por cambios del tipo de interés. Existe una relación inversa entre tipos de interés y precio de los títulos de renta fija, como por ejemplo los bonos (cuando los tipos de interés suben, el precio del activo baja y viceversa). Página 4 de 4