Rescates y reestructuración bancaria en España

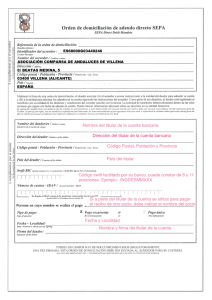

Anuncio

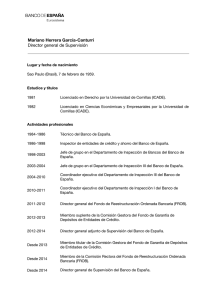

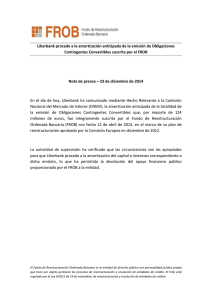

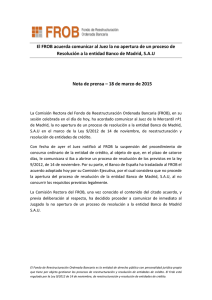

Rescates y reestructuración bancaria en España Versión para imprimir Page 1 of 2 Imprimir TRIBUNA: Empresas & sectores ALFONSO GARCÍA MORA Y DANIEL MANZANO Rescates y reestructuración bancaria en España ALFONSO GARCÍA MORA Y DANIEL MANZANO (Son socios-directores de Analistas Financieros Internacionales (Afi)) 05/07/2009 Con evidente retraso respecto del resto de principales países de nuestro entorno, mediante la reciente creación del denominado Fondo de Reestructuración Ordenada Bancaria (FROB) el Gobierno desarrolla el marco jurídico y de actuación que se aprobó en octubre, dentro del Plan de Acción concertado en el seno de la Eurozona, para recapitalizar entidades financieras. Es cierto, que el caso español constituye una excepción entre las mayores economías por la fortaleza relativa mostrada por sus entidades financieras en la primera fase de la crisis. Aun cuando, como en la mayoría de los países, bancos y cajas españolas han gozado del apoyo del sector público en forma de financiación directa o avales para la emisión de títulos en los mercados, no han requerido aún dicho apoyo público para el reforzamiento de sus recursos propios. No es menos cierto, sin embargo, que la primera fase de la crisis del sector financiero, determinada por las cuantiosas pérdidas generadas en las principales entidades internacionales debido al hundimiento de los precios del "crédito estructurado" (activos tóxicos) y al estrangulamiento de los mercados mayoristas, está dando paso a una severa corrección de la actividad económica en una segunda fase en todo el mundo y, por ende, al aumento de la morosidad y el deterioro de los balances y resultados del sector que el FMI en su último Informe de Estabilidad Financiera cuantifica en dos billones de dólares en el sistema financiero mundial. Dado el modelo de negocio de las entidades españolas y la especificidad de la crisis en nuestro país, a diferencia del mucho más limitado impacto que tuvo la primera fase en España, los efectos de segunda ronda se prolongarán en el tiempo con especial intensidad. En esta crisis, los rescates bancarios que han exigido la inyección pública de capital, tanto convencional (acciones) como mediante instrumentos híbridos aceptables en la regulación actual como recursos propios regulatorios (participaciones preferentes), presentan dos elementos diferenciales respecto a los rasgos que potencialmente pueden definir el caso español. El primero es que la citada inyección de capital público ha sido sobrevenida, sin gozar apenas los gobiernos y supervisores correspondientes de margen de maniobra para poner en marcha mecanismos alternativos de ordenación y/o racionalización del sector. El segundo es que el grueso de las entidades afectadas han sido principalmente, por las propias características de la génesis de la crisis, de gran tamaño y muy activas internacionalmente; en otras palabras, entidades "sistémicas": Citigroup, Bank of America, AIG, RBS, Commerzbank, BNP, UBS o ING, por citar algunas. Dichos rasgos son expresamente subrayados en la exposición de motivos del FROB en lo que parece un claro deseo de que se visualice que los grupos bancarios españoles de carácter sistémico no son a priori destinatarios del mismo, así como que el salvamento aislado de entidades medianas o pequeñas sería en su caso una excepción, en el marco de un evidente deseo y objetivo de las autoridades porque se produzca un proceso de concentración de este segmento de entidades, mucho más vulnerables en la actual coyuntura. A ello hay que añadir además, que el grueso de dicho segmento está constituido por el subsector de cajas, 40% de los activos bancarios españoles frente al poco más del 10% de la banca mediana y pequeña, siendo a su vez aquéllas las principales canalizadoras de crédito a las familias y pymes. La especial y más compleja naturaleza jurídica e institucional de las cajas constituye un rasgo diferencial adicional de la crisis bancaria en España, que probablemente explica, pero no justifica, el retraso con el que se ha puesto en marcha este mecanismo, comparativamente con otros países. El FROB contempla tanto en su configuración como incluso en su nombre, un marcado carácter "estructural", que responde a la situación del sistema bancario español. En efecto, mas allá de las tensiones e impactos que pueda generar la crisis en las cuentas de resultados y ratios de capital de las http://www.elpais.com/articulo/empresas/Rescates/reestructuracion/bancaria/Espana/e... 06/07/2009 Rescates y reestructuración bancaria en España Page 2 of 2 entidades en los próximos dos años, lo cierto es que nos encontramos ante un cambio estructural histórico, que tendrá repercusiones muy notables en la configuración del modelo bancario. La combinación del inevitable proceso de desapalancamiento de la economía española, con el incremento de las primas de riesgo y el menor crecimiento potencial de las economías desarrolladas, configuran un entorno complejo a medio plazo y define un marco de actuación para las entidades muy distinto del vivido durante las últimas décadas. Piénsese al respecto que el modelo productivo de la empresa bancaria se podría aproximar a partir de una función en la que el Valor Añadido Bruto (VAB) generado -suma del margen de activo, margen de pasivo, comisiones y otros ingresos financieros-, debe ser igual a la suma de los siguientes cuatro factores: pérdida esperada en función del riesgo asumido; remuneración del factor trabajo; gastos de explotación y administración; y beneficio neto generado, o remuneración del capital. Durante los últimos 15 años, el VAB generado por el sector con respecto al volumen de activos gestionados ha ido disminuyendo de forma considerable. Si en 1992 la rentabilidad media era superior al 3,5%, en 2008 apenas superaba el 2%; diferencia de la que se han beneficiado los clientes vía abaratamiento del crédito o mayor remuneración del ahorro. Sin embargo, a pesar de la caída de la rentabilidad obtenida por los activos gestionados, ésta se produjo sin merma de la retribución del capital, gracias a una considerable disminución de los costes de transformación con respecto al volumen de activos gestionados. Así, las ganancias de eficiencia del sector -merced a las economías de escala- permitieron absorber la menor rentabilidad unitaria. Sin embargo, en el entorno que cabe esperar para los próximos años, caracterizado por la reducción del crecimiento del negocio, la lentitud con la que previsiblemente se va a recomponer el margen de activo, junto a la presión que van a soportar los márgenes de pasivo, determinará la disminución del VAB del sector con el consiguiente impacto en la rentabilidad del capital, a menos que se lleven a cabo los ajustes necesarios para disminuir la capacidad instalada. Si asumimos que la rentabilidad tendencial del capital del sector financiero debe mantenerse en un umbral mínimo del 8-10%, la capacidad instalada en nuestro país debería disminuir, según nuestras estimaciones, en más de un 25%. Aceptando la necesidad de disminuir la capacidad instalada del sector en una de las economías más bancarizadas del mundo, como es la española, es un acierto que el FROB contemple también la posibilidad de que la reordenación no implique necesariamente procesos de fusión y permita que dicha transformación -con los apoyos pertinentes si fuera necesario- se produzca bien mediante modelos de integración "menos traumáticos" o bien mediante procesos de adelgazamiento que no impliquen necesariamente una operación de integración. Sin embargo, en el contexto de una reestructuración del calado señalado, no queda suficientemente expedito el camino que facilite los procesos de consolidación interterritorial dentro del subsector de cajas; lo que hubiera sido muy deseable para que la optimización del mapa bancario español se lleve a cabo de acuerdo con criterios de mayor racionalidad económica. © EDICIONES EL PAÍS S.L. - Miguel Yuste 40 - 28037 Madrid [España] - Tel. 91 337 8200 http://www.elpais.com/articulo/empresas/Rescates/reestructuracion/bancaria/Espana/e... 06/07/2009