Estudio Mundial de Pricing 2014

Anuncio

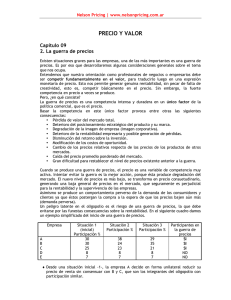

ESTUDIO MUNDIAL DE PRICING 2014(1) ¿Innovar en tiempos de crisis? El 74% de los nuevos productos fracasan … … al no lograr sus objetivos de beneficio. El pricing se integra demasiado tarde en el desarrollo de nuevos productos Septiembre 2014 Madrid office Serrano 16 - 3º Dcha 28001 Madrid, Spain Tel. +34 91 328 93 70 [email protected] (1) Alrededor de 1,600 directivos – incluyendo más de 600 altos directivos – de mas de 40 países participaron en el Estudio Mundial de Pricing de este año. Simon-Kucher & Partners en colaboración con la Professional Pricing Society (PPS) lleva a cabo este estudio cada 2 años. www.simon-kucher.com Índice Resumen Principales conclusiones Metodología y muestra Simon-Kucher & Partners Estudio Mundial de pricing 2014 – Resultados del estudio 1 Resumen ¿Por qué se habla de crisis de la innovación? La mayoría de los nuevos productos no alcanzan las expectativas de beneficio. La razón: las compañías obvian ciertas actividades esenciales de pricing en el desarrollo de nuevos productos. Los bajos beneficios de éstos dificultan invertir a largo plazo en el desarrollo de nuevos productos y ponen en riesgo la supervivencia de la compañía. ¿Qué revela el estudio? La elevada intensidad competitiva en los mercados obliga a las empresas a buscar nuevas oportunidades de beneficio, por ejemplo, lanzando nuevos productos. La mayoría de éstos no alcanzan su beneficio objetivo. Solo las “mejores” empresas ( ̴10% de la muestra) lanzan productos innovadores, prosperando pese a las condiciones opresivas del mercado, porque gestionan su proceso de manera diferencial. ¿Por qué las “mejores” empresas logran éxitos superiores al “resto”? Estas empresas integran desde el primer momento pricing, producto y valor al desarrollar innovaciones. La alta dirección proporciona directrices estratégicas de pricing claras para apoyar dicho proceso. Además, utilizan herramientas y software ajustados a sus necesidades que les permiten medir y entender el valor aportado por los nuevos productos antes y mejor. ¿Qué recomendamos a la alta dirección? 1. Priorice conjuntamente pricing e innovación. Compensa financieramente 2. Incluya expertos de pricing, valor percibido y mercado en el equipo de desarrollo de nuevos productos 3. Destine presupuesto a medir la disposición a pagar y el valor percibido por el cliente 4. Participe en reuniones clave en el proceso de desarrollo de productos 5. Incentive a su equipo a eliminar nuevos productos si está claro que no alcanzarán su beneficio objetivo (elimine algunos usted mismo) Fuente: Estudio Mundial de Pricing 2014 Estudio Mundial de pricing 2014 – Resultados del estudio 2 Índice Resumen Principales conclusiones Metodología y muestra Simon-Kucher & Partners Estudio Mundial de pricing 2014 – Resultados del estudio 3 1º conclusión: Las condiciones opresivas de mercado obligan a buscar nuevas oportunidades de beneficio 1. La presión sobre precios continúa aumentando hasta niveles sin precedentes España Presión sobre el precio: 92% de empresas dicen que la presión sobre el precio es creciente Guerras de precio: 70% de las empresas españolas se encuentran en guerras de precio ¿Competidores irracionales? el 89% acusan a sus competidores de comenzar la guerra de precios Condiciones opresivas: la dinámica del mercado tiende a presionar los precios a la baja 2. El Pricing Power – capacidad de una empresa para lograr precios superiores – ha alcanzado su nivel más bajo en los últimos 5 años Mucha intención, pero poco impacto: las empresas quieren subir precios, pero la mayoría no lo logran. De media, sólo un tercio de los incrementos de precios planeados se implementan La menor tasa de implementación jamás medida: hace 2 años, se conseguía subir de media la mitad de la subida de precio planeada (Estudio Mundial de Pricing 2012), este año un 39% 3. El lanzamiento de nuevos productos es, de lejos, la mejor opción para escapar a la presión del mercado y aumentar beneficios Creación de nuevas oportunidades: 76% de las empresas consideran la innovación/diferenciación de productos la mejor medida contra la elevada presión en precios Crecer mejor que recortar: las empresas consideran otras medidas, como la reducción de costes, mucho menos atractivas Estudio Mundial de pricing 2014 – Resultados del estudio 4 2ª conclusión: La mayoría de nuevos productos no alcanzan el beneficio objetivo arriesgando la supervivencia de la empresa a L/P 1. El 74% de los nuevos productos lanzados no alcanzan su beneficio objetivo España Incluso peor: en un 18% de las compañías ninguno de los nuevos productos alcanzó el objetivo La principal causa: el proceso de desarrollo de productos no tiene en cuenta actividades de pricing ni de marketing tales como la medición del valor aportado al cliente o las políticas de fijación de precios Esfuerzo puntual vs. esfuerzo continuo: la mayor parte de las compañías (77%) sólo tienen en cuenta el pricing y marketing en un momento puntual del proceso, frecuentemente justo antes del lanzamiento Un ejemplo destacable: tras años de dedicación al desarrollo de un producto, un cliente nos contactó una semana antes del lanzamiento: “¿podríais ayudarme a determinar a qué precio vender mi producto?” La buena noticia: estos errores se pueden solucionar 2. Estos errores provocan pérdida de beneficio a corto plazo y de capacidad de financiación de futuros proyectos de innovación para continuar siendo competitiva Estancamiento del beneficio: el 43% de las empresas españolas no han logrado aumentar sus márgenes pese a haber intentado subir precios Asfixia de las futuras innovaciones: a largo plazo, el estancamiento de beneficios deja a las empresas sin recursos para financiar innovaciones. Esto, junto a un mercado altamente competitivo y con una elevada presión sobre los precios, puede amenazar la supervivencia de la empresa Estudio Mundial de pricing 2014 – Resultados del estudio 5 3ª conclusión: Las “mejores” empresas lanzan productos rentables y prosperan pese a las condiciones opresivas del mercado 1. El riesgo (en beneficio y supervivencia) es evitable. Las “mejores” empresas demuestran que es posible prosperar cuando la presión sobre el precio y la competencia están en niveles máximos Quién prospera: solo el 10% de las empresas del estudio están entre las “mejores” Cómo se identifica a las “mejores”: conocen en profundidad el valor que sus innovaciones aportan al mercado y desarrollan su estrategia de pricing de acuerdo con ese valor. Así consiguen: Beneficios superiores: beneficios un 25% superior (medido por margen de EBITDA) Pricing Power superior: 41% mejor en alcanzar sus objetivos de subidas de precio “Tasa de éxito" en productos nuevos superior: el ratio de logro de los objetivos de beneficios en nuevos productos es un 45% superior 2. Tres factores de éxito que diferencian a las “mejores” del “resto” Innovación, valor y gestión de precios son objetivos de la alta dirección: la alta dirección proporciona directrices estratégicas de pricing claras y convierte estos objetivos en alta prioridad. El interés por el cliente y el valor entregado está impregnado en la cultura corporativa en mayor grado que en el “resto” (68% vs. 39%) Atención continua al pricing, producto y valor: se integra estos elementos en el desarrollo de nuevos productos desde el principio hasta el lanzamiento (27% más frecuentemente que el “resto”) Herramientas y software personalizados: las “mejores” usan estas tecnologías un 40% más frecuentemente que el “resto”. Miden el valor que se aporta al cliente, su disposición a pagar, tienen mayor transparencia en su proceso de innovación y toman mejores decisiones sobre qué productos lanzar y a qué precio Estudio Mundial de pricing 2014 – Resultados del estudio 6 Presión sobre el precio: La presión a la baja de los precios continúa ascendiendo España ¿Ha experimentado una mayor presión del mercado para bajar precios en los dos últimos años? No 8% ¿Por qué? 3 razones principales* Competencia low-cost / Nuevos competidores Sí 92% Mayor transparencia de precios Mayor poder de negociación del cliente 59% 40% 31% *Respuesta múltiple Fuente: Estudio Mundial de Pricing 2014 – Mercado español Estudio Mundial de pricing 2014 – Resultados del estudio 7 Presión sobre el precio: La mayoría de empresas inmersas en guerras de precio España ¿Está su empresa inmersa en una guerra de precios actualmente? 100% Hay guerra de precios, pero nosotros no estamos envueltos 23% No hay guerra de precios en la industria 7% ¿Quién comenzó la guerra de precios? Nosotros – por accidente Nosotros – intencionadamente 80% 60% Sí 70% Competidores 40% 20% 0% Fuente: Estudio Mundial de Pricing 2014 – Mercado español Estudio Mundial de pricing 2014 – Resultados del estudio 8 Excelencia en pricing: La excelencia en pricing reduce las guerras de precios España Porcentaje de empresas en guerras de precio 100% Correlación entre el grado de excelencia en pricing y la capacidad para evitar guerras de precio 88% 75% 50% 50% 25% 0% Grado de excelencia en pricing En guerra de precios El 50% de las empresas con alto grado de excelencia en pricing evitan las guerras de precios El 88% de las empresas con bajo grado de excelencia en pricing están inmersas en guerras de precio Sin guerra de precios Fuente: Estudio Mundial de Pricing 2014 – Mercado español Estudio Mundial de pricing 2014 – Resultados del estudio 9 Bajo Pricing Power: Las empresas quieren subir precios pero la mayoría no lo logra España Tasa de implementación media de subidas de precio (vs. planificado) 46% 39% Las empresas logran únicamente el 39% de las subidas de precios planeadas En números: Una empresa que planea subir un 5% los precios, consigue de media un 1,9% Supone la menor tasa de implementación jamás medida en el Estudio Mundial de Pricing 2012 2014 Hace dos años, las empresas conseguían de media el 46% de sus subidas planeadas, un 18% más que este año Excluidos: Participantes que no tenían conocimiento sobre la implementación de precios o que bajaron precios Fuente: Estudio Mundial de Pricing 2014 – Mercado español Estudio Mundial de pricing 2014 – Resultados del estudio 10 Bajo Pricing Power: Tasa de implementación baja para subidas altas España Tasa de implementación media de subidas de precio (vs. planificado) 74% Especialmente para nuevos productos, son necesarios aumentos de precio mayores del 10% 71% 56% Si no se consiguen los aumentos de precios planificados, los nuevos productos fracasan 0% to 3% > 3% to 5% > 5% to 10% 13% 12% > 10% to 20% > 20% Aumento de precios planificado Fuente: Estudio Mundial de Pricing 2014 – Mercado español Estudio Mundial de pricing 2014 – Resultados del estudio 11 Nuevas oportunidades de beneficios: El lanzamiento de nuevos productos es la mejor opción España Top 5 opciones para escapar de un mercado opresivo* Introducir nuevos productos innovadores y diferenciados 76% 48% Reducir costes fijos y variables Cambiar la percepción de los clientes sobre el precio y el valor 46% Fortalecer las funciones de marketing para apoyar la comunicación del valor Comunicar al mercado nuestra lógica de precios 36% 25% % de respuestas* * Respuesta múltiple Fuente: Estudio Mundial de Pricing 2014 – Mercado español Estudio Mundial de pricing 2014 – Resultados del estudio 12 El reto: El 74% de innovaciones no alcanza el beneficio objetivo España ¿Alcanzan los nuevos productos el beneficio objetivo? De media, tan sólo el 26% de los productos nuevos alcanzan su beneficio objetivo Sí 26% No 74% Más de un quinto de los participantes españoles admiten que ninguno de sus productos nuevos alcanzó el beneficio objetivo % de productos nuevos Fuente: Estudio Mundial de Pricing 2014 – Mercado español Estudio Mundial de pricing 2014 – Resultados del estudio 13 ¿Por qué sucede esto? Las empresas descuidan las actividades de pricing España Porcentaje de productos nuevos* que alcanzan el beneficio objetivo 42% Tener en cuenta el pricing durante todo el proceso de desarrollo multiplica por 5 la tasa de éxito de nuevos productos + 500% 8% El pricing se considera sólo antes del lanzamiento El pricing se considera durante todo el proceso de desarrollo * Menos de 5 años de antigüedad Fuente: Estudio Mundial de Pricing 2014 – Mercado español Estudio Mundial de pricing 2014 – Resultados del estudio 14 ¿Por qué importa esto? Un margen estancado conlleva una erosión del beneficio España En general, ¿consiguió su empresa mejorar el margen porcentual el año pasado? ¿Por qué no? 3 razones principales* No hubo aumento de precios Sí 57% No 43% 57% El aumento de costes variables absorbió la subida de precios 26% La caída de los costes variables fue menor que la caída de precios 26% *Respuesta múltiple Fuente: Estudio Mundial de Pricing 2014 – Mercado español Estudio Mundial de pricing 2014 – Resultados del estudio 15 Las “mejores” compañías prosperan a pesar de las condiciones opresivas del mercado EBITDA en los últimos tres años Mejor Resto 15,9% 25% 12,8% …EBITDA 25% superior EBITDA Implementación de precios Productos innovadores Pricing de nuevos productos Ratio medio de logro de incremento de precios (vs. plan) Cuota de productos en mercado con menos de 5 años de vida Cuota de nuevos productos que cumplen los objetivos de beneficio Mejor Resto 51% Mejor Resto 23% 18% Mejor Resto 41% 36% … 27% superior en cuota de productos innovadores en el portafolio 27% 39% 27% … 41% de mejora del ratio de logro de incremento de precios 45% …45% superior en el lanzamiento de nuevos productos La clasificación de los “mejores” comprende el 10% de todas las compañías participantes en el estudio. Estas compañías comprenden el valor aportado a sus clientes a través de las innovaciones y por tanto son más exitosas que el “resto”. Fuente: Estudio Mundial de Pricing 2014 – Mundial Estudio Mundial de pricing 2014 – Resultados del estudio 16 Factores de éxito clave para las “mejores”: La involucración /directrices de los altos directivos es prioritario para el pricing ¿Cuál es su prioridad en el pricing? Liderazgo & estrategia: Rumbo claro, directrices y ownership de pricing dictado por la alta dirección Organización: Responsabilidades y roles claros para los mandos intermedios 68% Mejor Resto 39% 34% 26% Habilidad: Habilidades comerciales y conciencia mejorada Procesos: Dedicación creciente al pricing Herramientas: Herramientas y metodologías superiores 33% 29% 25% 19% 17% 17% La innovación, el valor y la gestión del precio es un objetivo de la alta dirección y es un factor clave de éxito en las “mejores” compañías Los mandos intermedios sienten que el desarrollo de una organización de pricing y la mejora de los procesos de pricing también debería ser una prioridad de la alta dirección % de encuestados Múltiples respuestas posibles Fuente: Estudio Mundial de Pricing 2014 – Mundial Estudio Mundial de pricing 2014 – Resultados del estudio 17 Claves del éxito de las “mejores”: Pricing/marketing desde el inicio de la innovación Integración del pricing y marketing en el desarrollo de nuevos productos Al inicio del proceso (o anterior) 33% Resto La primera evaluación de una idea de producto incluye un análisis del valor percibido y disposición a pagar del cliente 6% Tras el lanzamiento Desconocido 42% Mejor 10% 1% 5% % de respuestas Mejores Las “mejores” son más propensas a realizar trabajos intensos de pricing y marketing (producto y valor) al inicio de su proceso de innovación Resto Este trabajo previo implica que las “mejores” requieren realizar menor número de correcciones y ajustes después del lanzamiento *Respuesta múltiple Fuente: Estudio Mundial de Pricing 2014 – Mundial Estudio Mundial de pricing 2014 – Resultados del estudio 18 Claves del éxito de las “mejores”: Tienden a utilizar herramientas y software personalizado Uso de herramientas/software 34% Mejores Herramientas y software personalizado Ninguno 24% Resto Miden el valor entregado al cliente y la disposición a pagar, generan mayor transparencia en su proceso de innovación y toman mejores decisiones sobre qué productos lanzar y a qué precio 11% 25% % de respuestas Mejores Resto Las “mejores” usan herramientas y software personalizado un 40% más frecuentemente que el “resto” 25% del “resto" no usan ninguna herramienta o software Fuente: Estudio Mundial de Pricing 2014 – Mundial Estudio Mundial de pricing 2014 – Resultados del estudio 19 Recomendaciones: Seis acciones a implementar por la alta dirección Cómo utilizar la innovación para escapar de la presión de precios e impulsar el beneficio Prioridades: priorice conjuntamente pricing e innovación. Compensa financieramente Personas: incluya expertos de pricing, valor percibido y mercado en el equipo de desarrollo de nuevos productos Inversión: destine presupuesto a medir la disposición a pagar y el valor percibido por el cliente Presencia personal: participe en reuniones clave en el proceso de desarrollo de productos Criterio: Incentive a su equipo a eliminar nuevos productos si está claro que no alcanzarán su beneficio objetivo Liderazgo: elimine uno o varios nuevos productos usted mismo (si no hay expectativas de alcance de los objetivos de beneficios) Fuente: Estudio Mundial de Pricing 2014 Estudio Mundial de pricing 2014 – Resultados del estudio 20 Índice Resumen Principales conclusiones Metodología y muestra Simon-Kucher & Partners Estudio Mundial de pricing 2014 – Resultados del estudio 21 Preparación y metodología del Estudio Mundial de Pricing Metodología Encuesta online 32 preguntas relacionadas con entorno empresarial, practicas y rendimiento del pricing Fecha Mayo y Junio 2014 Participantes Más de 40 países, principalmente de Europa, América y Asia Todo tipo de industria 39% alta dirección, 48% cargos intermedios Clientes de Simon-Kucher & Partners y miembros de la Professional Pricing Society (PPS) Tamaño de la muestra 1,615 participantes válidos Fuente: Estudio Mundial de Pricing 2014 Estudio Mundial de pricing 2014 – Resultados del estudio 22 Distribución geográfica y por industria Más de 40 países De las principales industrias Industrias Otros* Alemania Singapur 217 China 250 36 38 Chile 41 UK 57 216 Italia 63 Bélgica 70 Polonia 159 70 Japón USA 85 94 Francia 112 107 Holanda Suiza España % del total** Bienes de consumo y retail 12% Banca y servicios financieros 12% Construcción (incl. materiales) 10% Maquinaria 7% Automóvil 6% Venta al por mayor y distribución 6% Químicos 5% Tecnologías médicas 5% Telecomunicación, media, e-commerce 4% Transporte y logística 3% Electrónica 3% Viajes y hotelería 3% Servicios industriales 3% Software 2% Materias primas Energía y utilities 2% 2% * Incluye participantes con responsabilidades regionales y Mundiales ** no incluye “Otros” Fuente: Estudio Mundial de Pricing 2014 Estudio Mundial de pricing 2014 – Resultados del estudio 23 Perfil de los participantes y de sus empresas España Posición en la empresa Facturación de las empresas en $m* >= 1,000 Otros 17% 500 a 1,000 Alta dirección (C-level) 36% Cargos medios 47% 200 a <500 100 a <200 26% 9% 12% Tanto B2B como B2C 29% B2B 36% 7% 50 a <100 15% 10 a <50 14% <10 Distribución por tipo de actividad B2C 35% 16% *Hasta 100%: no respondieron esta pregunta Fuente: Estudio Mundial de Pricing 2014 Estudio Mundial de pricing 2014 – Resultados del estudio 24 Índice Resumen Principales conclusiones Metodología y muestra Simon-Kucher & Partners Estudio Mundial de pricing 2014 – Resultados del estudio 25 Simon-Kucher & Partners Mejor consultora en marketing, pricing, ventas y CRM Líder mundial en pricing World leader in giving advice to companies on how to price their products The world’s leading pricing consultancy BusinessWeek The Economist Pricing strategy specialists In pricing you offer something nobody else does Professor Peter Drucker The Wall Street Journal Presencia Global Toronto Boston Ámsterdam Barcelona Bonn Bruselas Colonia Copenhague São Paulo Frankfurt Estambul Santiago de Chile Londres Nueva York 1 2 3 brand eins Thema2) Marketing y pricing Ventas y CRM Simon-Kucher & Partners Simon-Kucher & Partners Simon-Kucher & Partners Boston Consulting Group Boston Consulting Group Boston Consulting Group McKinsey & Company McKinsey & Company McKinsey & Company . . . . . . >2,000 proyectos en los últimos 3 años 28 oficinas a nivel mundial, 700 empleados €152m en facturación en 2013 San Francisco manager magazin1) Marketing y ventas Estrategia > 400 Marketing > 500 Pekín Luxemburgo Madrid Dubái Milán Múnich Paris Varsovia Viena Zúrich Estrategias competitivas y de crecimiento (Re)diseño del portafolio de productos Tokio Excelencia en pricing Singapur Sídney Gestión de la relación con los clientes y del valor del cliente Ventas > 500 Pricing > 1,000 Estrategias comerciales y optimización de los canales comerciales 1) Fuente: manager magazin survey of top managers en Alemania, Agosto 2007 y 2011/IMB ; 2) Fuente: brand eins Thema/Statista encuestas a1,426 socios y líderes de proyectos de consultoras así como a 1,300 C-level managers de compañías alemanas, Mayo 2014 Estudio Mundial de pricing 2014 – Resultados del estudio 26 Gracias Amsterdam Beijing Barcelona Bonn Boston Brussels Cologne Copenhagen Dubai Frankfurt Istanbul London Luxembourg Madrid Milan Munich New York Paris San Francisco Santiago de Chile São Paulo Singapore Sydney Tokyo Toronto Vienna Warsaw Zurich Serrano 16 - 3º Dcha 28001 Madrid, España Tel. +34 91 328 93 70 www.simon-kucher.com