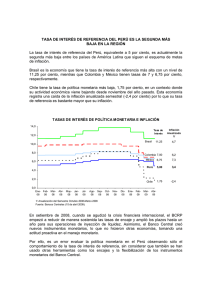

El Observatorio Financiero - Universidad Externado de Colombia

Anuncio