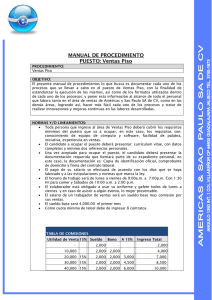

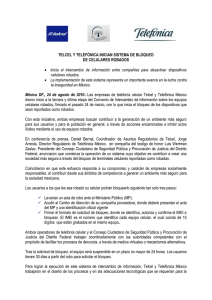

américa móvil, sab de cv - Superintendencia de Valores y Seguros

Anuncio