6 SECCIÓN AUDITORíA 7 SECCIÓN AUDITORíA

Anuncio

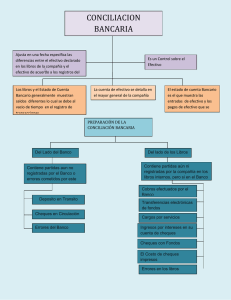

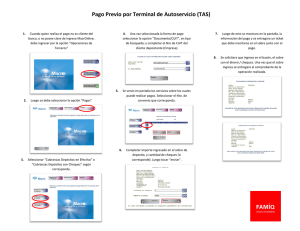

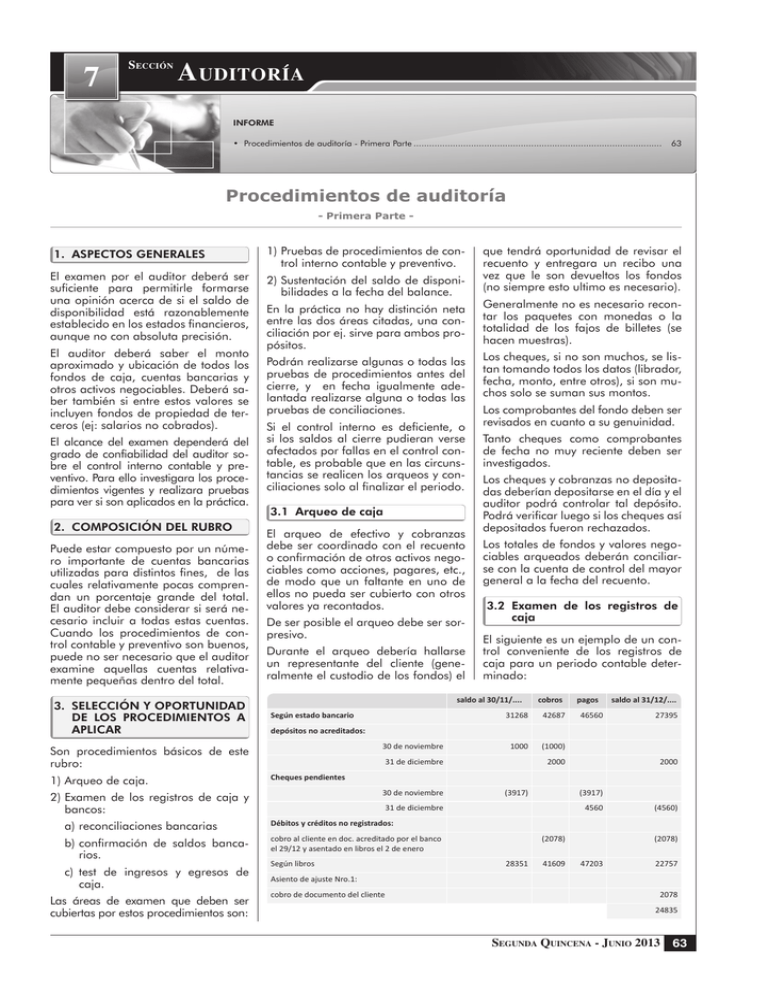

76 S ección A uditoría INFORME • Procedimientos de auditoría - Primera Parte................................................................................................ 63 Procedimientos de auditoría - Primera Parte - 1. ASPECTOS GENERALES El examen por el auditor deberá ser suficiente para permitirle formarse una opinión acerca de si el saldo de disponibilidad está razonablemente establecido en los estados financieros, aunque no con absoluta precisión. El auditor deberá saber el monto aproximado y ubicación de todos los fondos de caja, cuentas bancarias y otros activos negociables. Deberá saber también si entre estos valores se incluyen fondos de propiedad de terceros (ej: salarios no cobrados). El alcance del examen dependerá del grado de confiabilidad del auditor sobre el control interno contable y preventivo. Para ello investigara los procedimientos vigentes y realizara pruebas para ver si son aplicados en la práctica. 2. COMPOSICIÓN DEL RUBRO Puede estar compuesto por un número importante de cuentas bancarias utilizadas para distintos fines, de las cuales relativamente pocas comprendan un porcentaje grande del total. El auditor debe considerar si será necesario incluir a todas estas cuentas. Cuando los procedimientos de control contable y preventivo son buenos, puede no ser necesario que el auditor examine aquellas cuentas relativamente pequeñas dentro del total. 3. SELECCIÓN Y OPORTUNIDAD DE LOS PROCEDIMIENTOS A APLICAR 1)Pruebas de procedimientos de control interno contable y preventivo. 2)Sustentación del saldo de disponibilidades a la fecha del balance. En la práctica no hay distinción neta entre las dos áreas citadas, una conciliación por ej. sirve para ambos propósitos. Podrán realizarse algunas o todas las pruebas de procedimientos antes del cierre, y en fecha igualmente adelantada realizarse alguna o todas las pruebas de conciliaciones. Si el control interno es deficiente, o si los saldos al cierre pudieran verse afectados por fallas en el control contable, es probable que en las circunstancias se realicen los arqueos y conciliaciones solo al finalizar el periodo. 3.1 Arqueo de caja El arqueo de efectivo y cobranzas debe ser coordinado con el recuento o confirmación de otros activos negociables como acciones, pagares, etc., de modo que un faltante en uno de ellos no pueda ser cubierto con otros valores ya recontados. De ser posible el arqueo debe ser sorpresivo. Durante el arqueo debería hallarse un representante del cliente (generalmente el custodio de los fondos) el 30 de noviembre Los comprobantes del fondo deben ser revisados en cuanto a su genuinidad. Tanto cheques como comprobantes de fecha no muy reciente deben ser investigados. Los cheques y cobranzas no depositadas deberían depositarse en el día y el auditor podrá controlar tal depósito. Podrá verificar luego si los cheques así depositados fueron rechazados. Los totales de fondos y valores negociables arqueados deberán conciliarse con la cuenta de control del mayor general a la fecha del recuento. 3.2 Examen de los registros de caja El siguiente es un ejemplo de un control conveniente de los registros de caja para un periodo contable determinado: cobros 31268 42687 1000 (1000) 31 de diciembre pagos 46560 saldo al 31/12/.... 27395 2000 2000 Cheques pendientes 30 de noviembre (3917) (3917) 31 de diciembre a)reconciliaciones bancarias Débitos y créditos no registrados: b)confirmación de saldos bancarios. cobro al cliente en doc. acreditado por el banco el 29/12 y asentado en libros el 2 de enero Las áreas de examen que deben ser cubiertas por estos procedimientos son: Los cheques, si no son muchos, se listan tomando todos los datos (librador, fecha, monto, entre otros), si son muchos solo se suman sus montos. depósitos no acreditados: 2)Examen de los registros de caja y bancos: c) test de ingresos y egresos de caja. Generalmente no es necesario recontar los paquetes con monedas o la totalidad de los fajos de billetes (se hacen muestras). saldo al 30/11/.... Según estado bancario Son procedimientos básicos de este rubro: 1)Arqueo de caja. que tendrá oportunidad de revisar el recuento y entregara un recibo una vez que le son devueltos los fondos (no siempre esto ultimo es necesario). Según libros 4560 (2078) 28351 41609 (4560) (2078) 47203 22757 Asiento de ajuste Nro.1: cobro de documento del cliente 2078 24835 Segunda Quincena - Junio 2013 63 Sección Auditoría Mientras esta prueba proporciona un resumen de las partidas de conciliación al principio y al final del mes, los procedimientos de auditoría que se detallan a continuación se limitan generalmente a la conciliación de fin de mes. alcance de las pruebas sustantivas de créditos y deudas). a)Reconciliaciones bancarias: EXPOSICIÓN: Al ordenarse el activo por grado de liquidez, será el primero que aparece. La reconciliación puede consistir en: • Una revisión de la conciliación de fin de mes del cliente. • Un test sobre dicha conciliación. • Una conciliación independiente por parte del auditor. b)Revisión de las conciliaciones del cliente: Consiste en: -comparición de montos con los estados bancarios, registros de caja y mayor general; -prueba de la exactitud matemática de la conciliación; y -obtención de balances de periodos subsiguientes para verificar por ej. que los cheques pendientes se presentaron al cobro. c)Test sobre las conciliaciones del cliente: Además de la revisión comentada el auditor suele realizar algunas pruebas parciales sobre las conciliaciones del cliente. 4. CAJA Y BANCOS Incluye el dinero en efectivo en caja y bancos del país y del exterior, y otros valores de poder cancelatorio y liquidez similar. Las cuentas de plazo fijo y de cajas de ahorro son “inversiones transitorias” porque el objetivo es obtener una renta. Los cheques diferidos no son utilizables en forma inmediata por lo que seria un crédito. El rubro debe representar el monto disponible al cierre, por lo que: • No debe descontarse de la existencia el monto de los cheques emitidos y no entregados al cierre del ejercicio; • No deben sumarse al saldo las cobranzas a disposición de la empresa pero no recibidas al cierre del ejercicio;... RIESGO: El saldo de caja y bancos tiene escasa importancia en la estructura patrimonial del ente, pero por estas cuentas pasa todo el movimiento financiero y por lo tanto existe un riesgo importante. Un fraude afectara los saldos de créditos, pasivos, o resultados, más que a caja y bancos. Entonces debe considerar el área de operaciones que genera el saldo de caja y bancos (ej: mayor 64 Asesor Empresarial En cuanto a los riesgos de disponibilidades propiamente dichas, estos se refieren exclusivamente al objetivo de existencia. VALUACIÓN: A valores nominales. De ser ME se valúa al tipo de cambio al cierre. OBJETIVOS (fines de auditoría): Verificar para cada uno de los activos que componen el saldo del rubro al cierre: • • • • • Existencia, Propiedad, Inexistencia, Valuación, Exposición 5. VINCULACIÓN DEL RUBRO CON LOS FLUJOS DE OPERACIONES Los flujos de operaciones que afectan al rubro son los ingresos y egresos de fondos, por lo que existe una gran cantidad de transacciones relacionadas con este rubro: INGRESOS EGRESOS Créditos comerciales y financieros Pago a proveedores Venta de bienes de uso Pago de impuestos, aportes, etc Ventas al contado de mercaderías Pago de sueldos y salarios Cobranzas de cuenta corriente Cancelación de prestamos Cobranzas de documentos Compra de bienes de uso Bancos, moneda Bancos, moneda extranjera, cajas extranjera, cajas auxiliares auxiliares 6. SISTEMAS Y SUBSISTEMAS Los sistemas involucrados en el movimiento de fondos son: • • • Ingresos Custodia Egresos Tipos de encubrimientos: A) De retención (en un solo acto): 1)Omisión de registrar: Es un ocultamiento generalmente temporario, salvo que pueda evadir los controles. Las personas que reciban fondos antes de la registración (cajero, cobrador, etc.) lo pueden efectuar. Si se ha hecho una cobranza a un crédito y se ha retenido, la retención puede ser descubierta cuando se le reclame el pago al deudor (control). 2)Manipulación de registros: A fines de encubrir un faltante, como por ejemplo disminuyendo el saldo de caja, contabilizando la cobranza como un gasto. En este caso quien cobra debe tener acceso a la registración contable. 3)Manipulación de documentos: Quien no puede registrar puede realizar este tipo de encubrimientos, modificando la cifra del recibo o emitiendo una nota de crédito por devoluciones, rebajas o descuentos, o dar de baja por incobrables a un deudor que ha pagado. Evasión de los procedimientos de control. B) De traslado (sistemático): • Realizable por cualquiera de los 4 métodos vistos. Consiste en utilizar fondos cubriendo el faltante con cobranzas posteriores. Lo que se cobra nunca será igual a lo que se deposita, por lo que una forma de control sería comparar los recibos con las boletas de depósito, o mediante la comparación (vía circularización) entre la fecha de contabilización de la empresa y de los clientes. En cuanto a los pagos pueden producirse: -pagos duplicados, -pagos por compras inexistentes. Se producen cuando el control es débil, o fallas como la no contemplación de la separación de funciones entre el que paga y el que registra. Cada uno se divide en subsistemas específicos (que son las operaciones en si). 7. IRREGULARIDADES Pueden consistir en una intercepción de fondos definitiva o en una retención de fondos que se van sustituyendo periódicamente (para obtener una ventaja financiera hasta que el control lo detecte). Autor: Gutiérrez Narváez, Henrry W. Contador Público, Miembro del Staff de la Revista Asesor Empresarial.