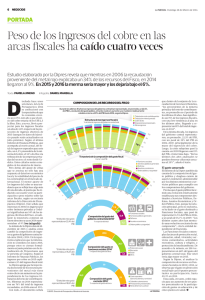

Política de Balance Estructural: Resultados y Desafíos tras

Anuncio