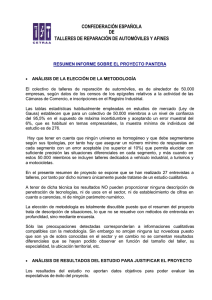

Décimo Quinto Catastro Nacional sobre Obstáculos Externos al

Anuncio