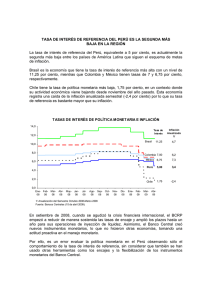

Informe sobre la Inflación

Anuncio