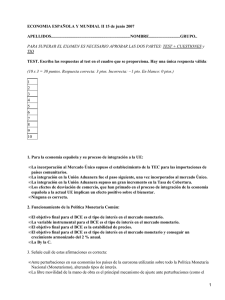

análisis de la gestión monetaria del bce desde un enfoque endógeno

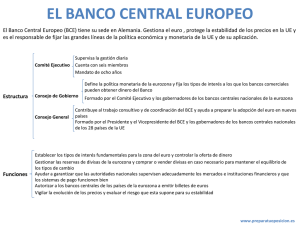

Anuncio