Sesión Nro. 1: EL SISTEMA FINANCIERO PERUANO Y LAS

Anuncio

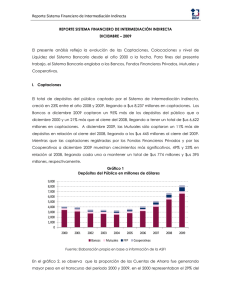

Sesión Nro. 1: EL SISTEMA FINANCIERO PERUANO Y LAS OPERACIONES BANCARIAS 1. La intermediación Financiera Es un sistema conformado por mecanismos e instituciones que permiten canalizar los excedentes de recursos (Superavitarios o excedentarios) hacia los agentes económicos que requieren de estos (deficitarios) . El mercado Financiero por tanto es aquel donde las personas naturales y jurídicas ofertan o demandan recursos financieros y realizan las diferentes transacciones dentro del marco legal vigente para cada uno de ellos. Los agentes económicos que lo componen son: Los Intermediarios Financieros Las empresas ,entre ellas las Mypes Las personas naturales y familias El gobierno. Bajo este sistema los intermediarios financieros captan dinero de los agentes económicos que tienen excedentes de liquidez para colocarlos en aquellos agentes económicos que demandan liquidez por ese proceso pagan y cobran intereses ,respectivamente ,generando ganancias de la diferencia entre tasas pagadas y cobradas ,lo cual es conocido como margen o “spread” financiero . 2. Clases de intermediación a. Intermediación Directa Es cuando el agente superavitario asume el riesgo directamente que implica otorgar los recursos al agente deficitario, utilizando diferentes medios e instrumentos del Mercado de capitales en el que se negocian títulos y valores . El mercado de capitales esta normado por D.L 861 (Ley del mercado de valores ) al mercado Primario y Secundario . Participan organismos como : SMV : Ordenamiento y reglamentación del mercado de valores Sociedad agente de Bolsa (SABs) intermediación de valores ,tanto en lo bursátil o extrabursátil La Bolsa de valores, asociación Civil sin fines de lucro, cuyo objetivo es prestar el servicio público de centralizar las compras y ventas de valores inscritos en sus registros ,cuya emisión y colocación se encuentran autorizadas por la SMV . Empresas emisoras : emiten acciones representativas de capital o toman deuda via emisión de bonos . Banco de inversión : intermediario directo entre empresas emisoras y el inversionistas de desea adquirir valores ofertados b. Intermediación Indirecta Se da a través de instituciones financieras especializadas ( bancos comerciales, empresas financieras y otras instituciones de operaciones múltiples). Esta regida por la Ley Nº 26702 “Ley General del Sistema Financiero ,de Seguros y orgánica SBS ” El análisis de riesgo es realizado por las mismas empresas intermediarias Principales entidades son : Banco central de reserva del Perú Banco de la Nación Las empresas de operaciones múltiples : Empresas Bancarias: Cuyo negocio principal es recibir dinero del publico en depósitos o bajo cualquier modalidad contractual y utilizarlo conjuntamente con su capital u otra fuente de financiamiento y conceder créditos en las diversas modalidades o aplicarlos a operaciones sujetas a riesgos de mercado . Empresas Financieras : Es aquella que capta recursos del público y cuya especialidad consiste en facilitar las colocaciones de primeras emisiones de valores ,operar con valores mobiliarios y brindar asesoría de carácter financiero. Caja Municipal de ahorro y Crédito : Capta recursos del público y cuya especialización consiste en realizar operaciones de financiamiento preferentemente a las MYPES . Empresas de Desarrollo de la pequeña y microempresa EDPYME ,es aquella cuya especialidad consiste en otorgar financiamiento preferentemente a los empresarios de la pequeña y microempresa . Cooperativas de ahorro y crédito ,autorizadas a captar recursos del publico según ley .Estas pueden operar con recursos del público ,entendiéndose por tal a las personas ajenas a sus accionistas ,si adoptan la forma jurídica de sociedades cooperativas con acciones . Empresas especializadas: Empresas de arrendamiento financiero o Leasing : Cuya especialidad consiste en la adquisición de bienes muebles e inmuebles los que serán cedidos en uso a una persona natural o jurídica a cambio de una renta periódica y con la opción de comprar dichos bienes . Empresas factoring, cuya especialidad consiste en la adquisición de facturas conformadas, títulos y valores y en general cualquier valor mobiliario representativo de deuda. Empresa afianzadora cuya especialidad consiste en otorgar afianzamientos para garantizar a personas naturales o jurídicas ante otras empresas del sistema financieros o ante empresas del extranjero ,en operaciones vinculadas con el comercio exterior Empresas de servicio fiduciario cuya espacialidad consiste en actuar como fiduciario en la administración de patrimonios autónomos fiduciarios ,o en cumplimiento de encargos fiduciarios de cualquier naturaleza . COFIDE TALLER DE CAJA CON SIMULADOR CARRERA DE GESTIÓN & NEGOCIOS Sesión Nro. 1: EL SISTEMA FINANCIERO PERUANO Y LAS OPERACIONES BANCARIAS Este mercado orienta principalmente sus esfuerzos a la venta de productos financieros emitidos por el propio intermediario ,el análisis de riesgo lo efectua los propios intermediarios que evalúan a sus clientes para clasificarlos y otorgarle o denegarle crédito Instrumentos utilizados son : De Captación de recursos ,diversas modalidades de depósitos De colocación de recursos ,diversas modalidad de préstamos o créditos De prestación de garantías, avales y cartas fianza. De prestación de Servicios. 3. Operaciones Bancarias Se puede diferenciar en los negocios que realizan los bancos en dos grandes grupos, uno en base al criterio central de referencia utilizado el crédito, y el otro corresponde a las demás funciones que la ley otorga a los bancos; dando origen a la división de : Operaciones Bancarias: Son aquellos negocios con los que el banco cumple su función de intermediación crediticia .Recibe dinero a crédito pagando intereses y da dinero a crédito cobrando intereses. Servicios Bancarios: Son Aquellos negocios en los que no se efectiviza la intermediación crediticia ,negocios en los que el Banco cobra comisiones pero no recibe ni da crédito . Las operaciones Bancarias fundamentales o Típicas se clasifican: a. Operaciones Pasivas : Son aquellas formas mediante las cuales los bancos recolectan fondos, obtienen capitales o recursos ajenos ,de los cuales resulatn deudores y por tal motivo quedan expresadas en las diferentes cuentas pasivas de sus balances . Dentro las principales podemos nombrar : Depósitos de Ahorros: Fondos provenientes en su mayor parte del sector laborista de la población , quienes toman parte de sus ingresos para formarse un capital o invertirlos a futuro. Depósitos a la Vista o Cta Cte : Captaciones provenientes del comercio ,industria y particulares ,quienes aportan diversas sumas de dinero para su propia comodidad y seguridad, además son de libre disponibilidad de sus propietarios y sus saldos permanecen en forma constante . Depósitos a Plazos : Son los mismos sectores los que realizan depósitos que no van a requerir durante un cierto tiempo requerirlos ,además de su seguridad obtienen renta en forma de interés anual . Redescuento Pasivo Transferencias ,giros ,cheques de gerencia b. Operaciones Activas : Son aquellos negocios ,mediante los cuales los bancos utilizan los fondos captados a través de las diversas modalidades de depito y aportes de capital propio para facilitar apoyo financiero a su clientela ,exigiendo para ello las garantías necesarias .El banco resulta acreedor ,por lo que estas operaciones quedan registradas en las diversas cuentas del activo. Principales modalidades de créditos o colocaciones tenemos: Avances en Cuenta Corriente : Mediante las cuales el cliente puede girar sobre su cuenta corriente aun cuando no tenga los fondos suficientes hasta llegar un máximo determinado en el respectivo contrato de crédito. Descuentos de Pagaré : Modalidad mediante la cual los Bancos conceden un crédito directo al solicitante ,quien firma un documento llamado apgaré ,en el cual se estipulan todas las condiciones del crédito .Tiene un vencimiento fijo , en cuyo día el deudor debe cancelarlo totalmente o renovarlo con o sin amortización ,previo acuerdo con el banco . Descuento de Letras : A través de este sistema se concede un crédito en base al documento denominado letra de cambio ,que podrá ser uno o mas documentos.Su tratamiento es similar al de los pagares ,debiendo tenerse presente que en el caso de la letra de cambio la responsabilidad es compartida por el aceptante y descontante del documento Préstamos: personales ,de consumo, automotriz, hipotecario . Factoring Leasing El segundo grupo lo denominamos complementarias o accesorias ,son aquellas que no se ve la materialización directa de la intermediación crediticia . c. Operaciones Conexas o Contingentes: Aval ,carta fianza ,crédito documentario. Operaciones por cuenta de terceros : Cobranzas en MN y ME ,intermediación de cobros (recaudación de cuotas ,tributos ,servicios) ; Compra y venta de títulos y valores ,custodia de valores ,compra y venta de dólares ,caja de seguridad ,intermediación pago de planillas ,Certificación de Cheques venta de talonarios y/o otros formularios . 4. El dinero: órgano emisor y regulador. a) Banco central de Reserva del Perú La constitución establece que la finalidad del BCR es preservar la estabilidad monetaria .Para cumplir este mandato constitucional, el BCR orienta sus acciones para asegurar que la tasa de inflación se mantenga baja y estable . TALLER DE CAJA CON SIMULADOR CARRERA DE GESTIÓN & NEGOCIOS Sesión Nro. 1: b) EL SISTEMA FINANCIERO PERUANO Y LAS OPERACIONES BANCARIAS El BCR es una institución autónoma ,esta condición le permite tomar acciones para cumplir el mandato de preservar la estabilidad monetaria que la constitución establece . La ley orgánica le concede : Conceder financiamiento al Tesoro Público Conceder financiamiento a instituciones financieras estatales de fomento Asignar recursos para la constitución de fondos especiales que tengan como objeto promover alguna actividad económica no financiera . Imponer coeficientes sectoriales o regionales en la composición de carteras de colocaciones de las instituciones financieras Establece regímenes de tipos de cambio multiples o tratamientos discriminatorios en las disposiciones cambiarias Funciones : Regula la moneda y el crédito del sistema financiero Administra las reservas internacionales Emite billetes y monedas El Banco central regula la liquidez a través de sus instrumentos de control monetario los cuales se dividen : Instrumento de mercado : Permite regular la liquidez mediante la colocación de certificados de depósitos del Banco Central (CDBCRP) para lograr una trayectoria de la cuenta corriente de las empresas bancarias ,subastándolas entre ellas . Instrumento de Ventanilla : Al cierre de operaciones cada dia las entidades financieras pueden obtener liquidez del BCRP ,a través de la compra temporal de moneda extranjera (Swaps) ; o créditos de regulación monetaria conocidos como redescuentos y se destinan para cubrir desequilibrios transitorios de las entidades financieras , al elevar la tasa de interés de estos fondos ,desalentando la toma de fondos del BCRP y favoreciendo los préstamos interbancarios, buscando que el sistema financiero acuda al BCRP solo como prestamista de última instancia. Requerimiento de Encaje. Las empresas del sistema financiero debe mantener por disposición de las autoridades pertinentes BCRP como respaldo de los depósitos recibidos y para fines de regulación monetaria; la tasa de encaje mínimo legal de 6 a 7 por ciento. Superintendencia de Banca y Seguros La Superintendencia de Banca, Seguros y AFP es el organismo encargado de la regulación y supervisión de los Sistemas Financiero, de Seguros y del Sistema Privado de Pensiones, así como de prevenir y detectar el lavado de activos y financiamiento del terrorismo. Su objetivo primordial es preservar los intereses de los depositantes, de los asegurados y de los afiliados al SPP. La SBS es una institución de derecho público cuya autonomía funcional está reconocida por la Constitución Política del Perú. Sus objetivos, funciones y atribuciones están establecidos en la Ley General del Sistema Financiero y del Sistema de Seguros y Orgánica de la Superintendencia de Banca, Seguros y AFP (Ley 26702 Una supervisión especializada significa que la SBS pretende implementar un enfoque de supervisión por tipo de riesgo. Ello implica contar con personal especializado en la evaluación de los diversos tipos de riesgo, tales como riesgo crediticio, de mercado, de liquidez, operacional y legal. Asimismo, la SBS se orienta hacia una supervisión integral que genere una apreciación sobre la administración de los riesgos por parte de las empresas supervisadas. Finalmente, una supervisión discrecional se refiere a que el contenido, alcance y frecuencia de la supervisión debe estar en función del diagnóstico de los riesgos que enfrenta cada empresa supervisada. La estrategia de supervisión de la SBS se desarrolla en dos frentes. El primero consiste en la supervisión que ejerce directamente sobre las empresas y el segundo se basa en participación de los colaboradores externos, tales como los auditores, las empresas clasificadoras de riesgo, supervisores locales y de otros países. Con relación a la supervisión directa, ésta se desarrolla bajo dos modalidades: la supervisión extra-situ y la supervisión in-situ. La primera consiste en analizar en forma permanente la información brindada por las empresas supervisadas e identificar los temas que sean de preocupación y que merezcan un examen más profundo. La segunda se ocupa de verificar en la propia empresa supervisada los aspectos identificados previamente en la labor de análisis extrasitu. Respecto de la colaboración de agentes externos, desde su propia perspectiva estas entidades ejercen un cierto tipo de monitoreo de las empresas que se encuentran dentro del ámbito de la Superintendencia. La estrategia de la SBS es buscar que su participación sea permanente y consistente con la regulación. En el caso de los auditores y clasificadoras de riesgo se busca que, adicionalmente a las labores que realicen estos agentes, se pronuncien sobre la calidad de la administración de riesgos de las empresas. En el caso de los supervisores locales y de otros países, la estrategia se basa en propiciar la cooperación y el intercambio de información. TALLER DE CAJA CON SIMULADOR CARRERA DE GESTIÓN & NEGOCIOS