plan de exportacion y mercadeo de panela

Anuncio

PLAN DE EXPORTACION Y MERCADEO DE PANELA

GRANULADA EN EL REINO UNIDO

LAURA CONSTANZA PARDO RUEDA

Proyecto de grado para optar por el titulo de Ingeniero Industrial

Director

IVAN DARIO URIBE

UNIVERSIDAD DE LA SABANA

FACULTAD DE INGENIERIA

PROGRAMA DE INGENIERIA INDUSTRIAL

SANTAFÉ DE BOGOTA, D.C.

2005

99

UNIVERISDAD DE LA SABANA

FACULTAD DE INGENIERIA

Coordinación de Proyectos de Grado

Presentación de Proyecto de Grado

Fecha:

Ref: Ingeniería Industrial.

Titulo:

Plan de Exportación y Mercadeo de Panela Granulada en el Reino Unido.

Autor:

Laura Constanza Pardo Rueda.

Director De Proyecto:

Iván Darío Uribe.

Área o Línea de Investigación:

Mercadeo y Negocios Internacionales.

Nota de Aprobación:

______________________

V.B Director

__________________

Autor

100

Nota de aceptación:

_____________________

_____________________

_____________________

_____________________

_____________________

_____________________

___________________________

Firma del presidente del jurado

___________________________

Firma del jurado

___________________________

Firma del jurado

Santa fe de Bogotá. D.C.

101

CONTENIDO

Pág.

MARCO TEORICO

HIPOTESIS

INTRODUCCION

1

1. CARACTERISTICAS ESPECÍFICAS DEL PRODUCTO

2

1.1 PANELA GRANULADA

1.1.2. Diagrama de Flujo del proceso productivo

2

4

1.2 PROPIEDADES FISICOQUIMICAS DE LA PANELA GRANULADA

1.2.1. Acidez Iónica (pH)

1.2.2. Acidez Titulable

1.2.3. Contenido de Humedad

1.2.4. Valor Calórico

6

6

6

7

7

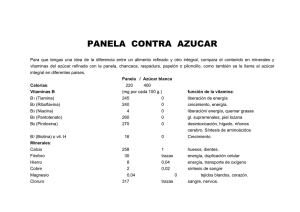

1.3 COMPOSICION NUTRICIONAL DE LA PANELA GRANULADA

1.3.1. Contenido de proteína

1.3.2. Contenido de Azucares

1.3.3. Contenido de Minerales

1.3.3.1. Calcio

1.3.3.2. Cobre

1.3.3.3. Fósforo

1.3.3.4. Hierro

1.3.3.5. Magnesio

1.3.3.6 Potasio

1.3.3.7 Sodio

1.3.3.8. Zinc

1.3.4 Contenido de Vitaminas

7

7

8

8

9

10

10

10

11

11

11

11

12

1.4 ANALISIS DEL SECTOR PANELERO EN COLOMBIA

1.4.1 Importancia económica y social

1.4.2 Cultivos

1.4.3 Balanza comercial de la Panela

14

14

19

22

102

1.4.4 Organismos de apoyo al sector Panelero

1.4.5 Consumo aparente de la panela

23

24

1.5 COMERCIO EXTERIOR COLOMBIA

1.5.1 Exportaciones

1.5.2 Importaciones

1.5.3 Balanza Comercial

1.5.4 Competitividad

1.5.5 Mercados con esquemas preferenciales

26

26

31

32

32

33

1.6 PRECIOS

34

1.7 ATRACTIVO COMERCIAL

36

2. GENERALIDADES DEL MERCADO EN EL REINO UNIDO

38

2.1 AMBIENTE CULTURAL Y ECONOMÍA

2.1.1. Balanza Comercial

39

41

2.2 COMERCIO DEL REINO UNIDO

2.2.1. Balanza comercial bilateral

2.2.2. Acuerdos comerciales

2.2.3. Cámara de comercio Británico-colombiana

42

42

43

45

2.3 ANALISIS DEL MERCADO PANELERO EN EL REINO UNIDO

2.3.1. Perfil del consumidor

2.3.2. Importaciones

2.3.3. Exportaciones

2.3.4. Condiciones de acceso al mercado

2.3.5. Tramites arancelarios

46

46

46

47

48

48

2.4. ANALISIS DE COMPETENCIAS

2.4.1. India

2.4.2. Mauricio

2.4.3. Fiji

51

51

53

54

2.5 INCENTIVOS DE COLOMBIA PARA EL SECTOR

2.5.1. Líneas especiales de crédito

2.5.2. Seguro de crédito a las exportaciones

2.5.3. Proexport

2.5.4. Fiducoldex

2.5.5 Expopymes

2.5.6. Otros instrumentos de promoción

55

55

56

57

57

57

57

103

3. CALIDAD DEL PRODUCTO

60

3.1 NORMAS DE CALIDAD

3.1.1. HACCP

3.1.2. La EUREPGAP

65

68

70

3.2 REQUERIMIENTOS

3.2.1. Licencias de importación

3.2.2. Cuotas

3.2.3. Certificado fitosanitario

3.2.4. Prohibiciones

70

70

70

71

71

4. DISTRIBUCION FISICA INTERNACIONAL

72

4.1 NORMAS PARA EL EMPAQUE Y EMBALAJE

74

4.2 EMPAQUE Y ETIQUETADO

4.2.1. Material para empaque

4.2.2. Análisis del producto a empacar y embalar

4.2.3. Manipulación del producto

4.2.4. Etiqueta del empaque

4.2.5. Empaque

4.2.6. Desarrollo de la caja master (embalaje)

4.2.7. Embalaje

75

75

78

79

81

83

86

87

4.3 TRANSPORTE

4.3.1. Transporte marítimo

4.3.1.1. Servicios y tarifas

4.3.2. Transporte Aéreo

4.3.2.1. Servicios y tarifas

4.3.3. Transporte de muestra sin valor comercial

89

90

92

93

93

94

4.4 REQUISITOS PARA EL IMPORTADOR

94

5. MODELO DE EXPORTACION

97

5.1 PLAN DE EXPORTACION GENERAL

5.1.1. Muestra sin valor comercial

5.2 TERMINOS DE VENTA, INCOTERM

98

104

105

6. CONCLUSIONES Y RECOMENDACIONES

108

BIBLIOGRAFIA

111

ANEXOS

113

104

CARTA PRESENTACION

IMPORTADORES EN EL REINO UNIDO

PRINCIPALES PRODUCTOS IMPORTADOS POR EL REINO UNIDO

AÑO 2003

PRINCIPALES PRODUCTOS EXPORTADOS POR EL REINO UNIDO

AÑO 2003

PRINCIPALES SOCIOS COMERCIALES

DIAGRAMA EXPLICATIVO DE LOS PASOS PARA EXPORTAR

EXPORTACION DE MUESTRAS SIN VALOR COMERCIAL

PRINCIPALES PAISES IMPORTADORES DE 170111

LISTA DE PAISES IMPORTADORES DEL PRODUCTO EN 2002

LISTA DE PAISES EXPORTADORES DEL PRODUCTO EN 2002

TABLA DE COMPORTAMIENTO DEL PRODUCTO

IMPORTACIONES MUNDIALES

LISTA DE MERCADO PROVEEDORES DE UN PRODUCTO IMPORTADO

POR EL REINO UNIDO EN 2002

LISTA DE MERCADO IMPORTADORES DE UN PRODUCTO IMPORTADO

POR EL REINO UNIDO EN 2002

LISTA DE MERCADO IMPORTADORES PARA UN PRODUCTO

EXPORTADO POR COLOMBIA EN 2002

PRODUCCION DE PANELA EN COLOMBIA

CONSUMO PERCAPITA DE PANELA EN COLOMBIA

EXPORTACIONES DESDE INDIA

EXPORTACIONES DESDE MAURITIUS

105

114

115

117

118

120

122

124

126

127

128

129

130

131

132

133

134

135

136

137

LISTA DE TABLAS

Pág.

Tabla 1. Descripción del producto Panela Granulada

3

Tabla 2. Valores de pH, Acidez, Cenizas, Humedad y Energía de la panela

Granulada de tres regiones colombianas

6

Tabla 3. Proteínas y Azucares en muestras de panela granulada

7

Tabla 4. Contenido de Minerales en muestras de panela granulada

9

Tabla 5. Contenido de sustancias minerales en miligramos por 100 gr.

12

Tabla 6. Vitaminas presentes en las muestras de panela granulada

12

Tabla 7. Indicadores de panela para Colombia (periodo 1991 – 2000)

15

Tabla 8. superficie cultivada, producción y rendimiento de caña panelera

en Colombia distribución por departamentos en 2002

22

Tabla 9. Estimación del consumo aparente de panela en Colombia

25

Tabla 10. Exportaciones colombianas totales según los sectores

28

Tabla 11. Exportaciones colombianas totales

30

Tabla 12. Balanza comercial relativa 1994 – 2002

32

Tabla 13. Exportaciones de panela por bloque comercial 1994 – 2003

34

Tabla 14. Balanza comercial 2001 – 2003

41

Tabla 15. Balanza comercial bilateral 2001 – 2003

42

Tabla 16. Valores en Dólares de los 10 países mas importantes importadores

de azúcar morena de caña

47

Tabla 17. Aranceles de acuerdos comerciales según países

49

106

Tabla 18. Comparación de precios FOB por kilo

55

Tabla 19. Tipos de defectos de la panela

60

Tabla 20. Análisis de peligros en todas las etapas de producción

61

Tabla 21. Reporte de medidas preventivas

62

Tabla 22. Resultados de estudios de peligros en la producción

64

Tabla 23. Características del empaque

80

Tabla 24. Tarifas de Referencia Terrestre

92

Tabla 25. Tarifas de Referencia Aéreo

94

Tabla 26. Productos y requisitos para vistos buenos

101

Tabla 27. Descripción del producto FOB

106

Tabla 28. Valor del Producto FOB

106

Tabla 29. Precio de la panela según INCOTERMS

107

107

TABLA DE FIGURAS

Pág.

Figura 1. Área, Producción y rendimiento de caña panelera total del

Territorio Nacional

19

Figura 2. Área de caña panelera total del territorio Nacional

20

Figura 3. Rendimiento en Kg. Por hectárea de caña panelera total del

Territorio Nacional

20

Figura 4. Balanza comercial de panela en Colombia (Tm)

23

Figura 5. Exportaciones 1994 – Marzo 2003

26

Figura 6. Destino de las exportaciones

27

Figura 7. Importaciones 1994 – Marzo 2003

31

Figura 8. Índice de precios al consumidor

35

Figura 9. Comportamiento estacional del precio al productor de panela

En Colombia

36

Figura 10. Presentación de panela en la India

52

Figura 11. Panela nuevas presentaciones

79

Figura 12. Caja Master

80

Figura 13. Etiqueta sobres 6gr.

82

Figura 14. Etiqueta caja de 48 cubos

82

Figura 15. Etiqueta dispensadores de 25 sobres

83

Figura 16. Caja por 48 cubos, el frente

84

Figura 17. Caja por 48 cubos, el lado

84

108

Figura 18. Dispensador de 25 sobres

85

Figura 19. Bolsas de 500gr

86

Figura 20. Caja Master

87

Figura 21. Pallet armada

88

Figura 22. Distribución pallet para exportación

88

Figura 23. Contenedor tipo estándar

89

109

MARCO TEORICO

En las décadas 50 y 60^s se presentó el apogeo de la mercadotecnia de masas,

en los 70^s se comenzó a utilizar la mercadotecnia de segmentaciones y

ampliaciones de línea de los productos y posteriormente en los años 80^s se

aplicó la mercadotecnia de los nichos, fragmentando los mercados en grupos más

pequeños y específicos de consumidores. Actualmente, está comenzando el auge

de la mercadotecnia personalizada, en la que a cada consumidor se le entrega lo

más parecido a su sueño de satisfacer una necesidad o un deseo. En este nuevo

entorno, los productores deben conocer muy de cerca sus consumidores, conocer

sus nombres, gustos, familia, ingresos, marcas preferidas y su estilo de vida, sin

importar donde y como ha adquirido los productos.

Hay que conocer los consumidores de todo el mercado: los actuales para generar

retención, los de la competencia para acapararlos ofreciéndoles mayor valor

agregado y los potenciales, para motivarlos a consumir, ya sea ampliando los

usos del producto o facilitando el acceso.

Actualmente, el mercado se ha desmasificado. La tradicional familia compuesta

por madre, padre y cuatro hijos ha desaparecido. Ahora las madres ya no se

encuentran en caso y el padre ha comenzado a recorrer los supermercados para

comprar víveres; se han comenzado a utilizar nuevas formas de comprar y pagar,

una gran red mundial esta cambiando la forma de publicitar y vender un producto.

Internet se está convirtiendo en el mayor escenario publicitario del mundo y el

consumidor tiene a su disposición un medio en el que puede investigar diferentes

opciones a la hora de satisfacer una necesidad. los consumidores cada vez son

más cultos y conocen mejor los mercados, dificultando la labor de mercadotecnia

por el elevado valor agregado que se debe ofrecer.

Los ingredientes para orientar las empresas y por ende a los productos hacia el

cambiante mercado son:

Ψ Conocer muy bien al consumidor

Ψ Apropiarse de la tecnología y de la información

Ψ Maximizar el impacto de la publicidad

Ψ Crear nuevos productos

Ψ Ofrecer servicio al cliente antes, durante y después de la venta

Ψ Utilizar canales de distribución creativos

Ψ Entender las características del nuevo mercado.

110

La elaboración de cualquier producto se ve afectado directamente por la forma

como se está desempeñando la economía del país donde se está produciendo.

Las políticas de comercio exterior, fiscal, crediticio y monetario así como la

inflación, el desempleo, el crecimiento, la taza de interés y los demás indicadores

económicos repercuten sobre la producción, comercialización y el consumo de

cualquier producto nacional o internacional.

Era de esperarse que la economía iba a llegar a un ciclo recesivo post aperturista

por consecuencia de la forma como se manejo la “internacionalización” de la

economía colombiana.

Los industriales han tenido que comenzar a reducir costos, buscar mercados

externos, diseñar nuevos productos, incrementar la productividad, hace mercadeo

agresivo y reducir márgenes. Sin embargo, hay muchas oportunidades de

mercado que están sin aprovechar como el caso de la panela en polvo. Además,

cuando el país está en crisis, salen adelante los empresarios que hagan las cosas

bien, los empresarios que trabajen el doble para ocupar esas oportunidades que

a veces parecen agotarse, y es por eso que las decisiones se deben tomar

basadas en estudios serios, que estén acordes con la situación del momento.

La metodología utilizada par le plan exportador planteado en el desarrollo del

proyecto se encuentra basado en el Plan exportador de proexport.

La realidad social de las zonas paneleras se ve reflejada en el desplazamiento

de familias enteras, hacia zonas agronómicamente aptas para establecer cultivos

ilícitos, buscando el fácil enriquecimiento que le permitan mejorar su nivel de vida.

Dicha situación trae como consecuencia un deterioro de la calidad de vida en

dichas regiones y ala vez un desplazamiento de los cultivos lícitos tradicionales,

esto ha sido característico de regiones como el sur del Tolima, sur occidente y

oriente del Cauca.

En 1985 los gobiernos de Colombia y Holanda establecieron un Convenio de

Cooperación para el mejoramiento de la agroindustria panelera en Colombia. El

propósito de este Convenio fue el de contribuir al mejoramiento de las condiciones

de vida de las familias que devengan sus ingreso del cultivo de caña y la

elaboración de la panela, mediante la generación, ajuste y difusión de tecnología

apropiada a las condiciones agro ecológicas y socioeconómicas de las regiones

paneleras de Colombia.

La caña para la producción de panela está dispersa en todas las ecorregiones del

país, debido al amplio rango de adaptación de la especie, que le permite

desarrollarse en alturas comprendidas entre el nivel del mar y los 2000 m.s.n.m.

El análisis de los procesos de adopción muestra que el trabajo realizado en los

últimos doce años por el CIMPA en la región de la Hoya del Río Suárez se refleja

en un significativo cambio técnico en las actividades de cultivo de la caña,

elaboración de panela y utilización de los subproductos.

111

Cerca del 76% de las unidades finca-trapiche adoptaron alguna de las tecnologías

desarrolladas, la cual influye en más del 80% de la producción panelera de la

región. En Cundinamarca, donde el trabajo de Corpoica fue más reciente, se

observa que sólo el 19% de los trapiches adoptaron alguna de las tecnologías

recomendadas y que éstas influyen en el 22% de la producción de la región.

Las tecnologías de mayor adopción en la Hoya del Rió Suárez (HRS)

corresponden a aquellas que requieren una menor inversión de capital. Por otro

lado, las tecnologías más intensivas en capital presentan menores tasas de

adopción. En general, estas tecnologías fueron adoptadas por productores con

una mayor capacidad económica. Sin embargo, a pesar de que esta tecnología

intensiva en capital no fue adoptada ampliamente (24% de adopción), lo

productores que lo hicieron tiene una participación de casi el 40% de la producción

de panela en la región.

El impacto económico de la tecnología a nivel de las unidades productivas se

refleja especialmente en la reducción de los costos de producción de panela y en

la generación de nuevos ingresos derivados de la producción de mieles. Se pudo

calcular que aquellos productores con mayor adopción de tecnología logran una

reducción de costos equivalente al 37%, y un aumento en los beneficios totales del

110% con respecto a aquellos que no adoptaron ninguna tecnología. La tecnología

generada por Corpoica-CIMPA tuvo un sesgo hacia el ahorro de trabajo y hacia el

uso intensivo de capital, el cual respondió a los patrones de creciente escasez de

mano de obra en las regiones paneleras.

En un análisis más amplio a nivel de país, se estima que las actividades de

investigación y desarrollo realizadas por Corpoica-CIMPA entre 1985 y 1998

generaron beneficios equivalentes a 92.000 millones de pesos colombianos (63.1

millones de dólares americanos) con una tasa de retorno a la inversión del 76%.

En cuanto a la distribución de estos beneficios se estima que el 45% de éstos

llegaron a los productores que adoptaron la tecnología y el 55% a los

consumidores de panela. La distribución de los beneficios recibidos por los

productores entre las diferentes regiones del país, muestra que los productores del

la HRS tuvieron una participación del 56% de los beneficios totales, mientras que

los del occidente de Cundinamarca solo recibieron el 5.5%. Por otro lado, los

productores de las otras regiones del país que no adoptaron la tecnología tuvieron

una pérdida equivalente a 14.700 millones de pesos colombianos (9.8 millones de

dólares americanos), al recibir un menor precio por la panela, sin haber disminuido

los costos de producción.

Los dueños de caña sin trapiche y los aparceros adoptaron también la tecnología

de producción, y el sistema de maquila que utilizan les permitió beneficiarse de las

instalaciones de los trapiches mejorados ya que les permiten reducir sus costos de

procesamiento y aumentar sus rendimientos. Por otro lado, debido a que a los

trabajadores de molienda, y en ciertos casos a los de cultivo, se les paga por

destajo

(volúmenes

producidos),

éstos

aumentaron

sus

ingresos

112

considerablemente al trabajar en trapiches con niveles altos de tecnología, a pesar

de que en algunas actividades se aumentó la carga de trabajo.

La evaluación del impacto ambiental de la tecnología mostró que incorporación de

hornillas mejoradas permitió reducir la emisión de contaminantes como el

monóxido de carbono, los gases nitrogenados y las partículas sólidas u hollín. De

igual manera, el aumento en la eficiencia energética de las hornillas permitió la

reducción o eliminación del uso de leña y caucho, disminuyendo la presión sobre

el recurso forestal y la producción de gases azufrados, que en altas

concentraciones puede originar lluvias ácidas. Los efluentes líquidos del

procesamiento de panela muestran parámetros de contaminación más altos en las

unidades de baja adopción de tecnología, lo cual indica que la tecnología favorece

la disminución de la contaminación de aguas.

De acuerdo con el concepto de los productores, los mayores problemas que

afronta la agroindustria panelera colombiana, están relacionados con el mercadeo

y la comercialización, la falta de asistencia técnica, los problemas de cultivo y

proceso, la falta de organización de los productores, los altos costos de los

insumos, la falta de incentivos por parte del Estado, la falta de seguridad social

para productores y trabajadores y la deficiente infraestructura de vías de acceso a

las finca.

A continuación se muestran los diferentes municipios que conforman las zonas

paneleras del país:

Ψ Hoya del Río Suárez: Ubicado en los departamentos de Boyacá y Santander.

el primero pertenecen los municipios de Chitaraque, Moniquirá, Santana, San

José de Pare y Toguí , y al segundo: Aguada, Albania, Barbosa, Chipata, Florian,

Gambita, Guabatá, entre otros.

Ψ Eje cafetero: Localizado en los departamentos de Caldas, Quindío, Risaralda y

Valle. Abarca los siguientes municipios: Aguadas, Anselma, Aranzazu, Balalcazar,

Chinchiná, Filadelfia, La Dorada, La Merced, Manizales, Manzanares, Marquetalia,

Neira, Palestina, Rio Sucio, Risaralda, Salamina, Samaná, Supia, Victoria, Villa

María y Viletvo en el Departamento de Caldas. Armenia, Circacia, La Tebaida,

Montenegro y Quimbaya en el departamento el Quindio. Apía, Marsella, Mistrató,,

Pereira, Pueblo Rico y Santuario en el departamento de Risaralda. Andalucia,

Bolivar, Buga, Buga la Grande, Caicedónia, Candelaria, Cartago, Darien, El

Aguila, El Cairo, Florida, Ginebra, Guacarí, Jamundi, Palmira, Tulúa, Jumbo y

Zarzal entre otros en el departamento del Valle.

Ψ Huila: Baraya, Garzon, Isnos, Palermo, Pitalito, San Agustín, Santamaría.

113

Ψ Tolima: Ibagué, Alpujarra, Alvarado, Ataco, Chaparral, Cunday, Dolores,

Fresno, Lérida, Líbano, Mariquita, Ortega, Río Blanco, San Antonio, Venadillo,

Villa Hermosa, Villarrica.

Ψ Norte De Santander: Abrego, Arboleda, Bochalena, Bucarasica, Chinácota,

Convención, Cúcuta, Cicutilla, Durania, Gramalote, Lourdes, Ocaña, Salazar, San

Calixto, Sardinata, Toledo y Villa del Rosario.

Ψ Cauca: Almaguer, Balboa, Bolívar, Buenos Aires, Cajibío, Caldonó, Corinto, El

Tambo, Inza, La Sierra, La Vega, López, Mercaderes, Morales, Patia, Teindamo,

Rozas, Santander De Cilichao, Santa Roza, Timbio y Toribio.

Ψ Nariño: Albán, Ancúya, Arboleda, Colón, Consacá, La Florida, La Unión,

Linares, Los Andes, Mallaza, Ricaurte, Samaniego, Sandoná, San Lorenzo, San

Pablo y Taminango.

Ψ Cundinamarca: Alban, Anapoima, Anolaima, Arbelaez, Bituima, Caparrapí,

Chaguani, El Colegio, El peñon, Fusagasuga, Gachalá, Gachetá, Guaduas,

Guaybal de Síquica, Gutiérrez, Jerusalén, Junín, La Mesa, La Palma, La peña, La

Vega, Manta, Nimaima, Nocaima, Pacho, Paime, Pandi, Quebrada negra,

Tocaima, Villeta, Viotá, Yacopí y Zipacón.

Ψ Antioquia: Abejorral, Abriaquí, Alejandría, Amagá, Amalfí, Angostura, Anori,

Antioquia, Argelia, Armenia, Barbosa, Betania, Betuliia, Briceño, Caicedo, entre

otras.

Los municipios paneleros se caracterizan por estar situados en la Zona Andina, en

área de laderas especialmente y en valles y vegas de los ríos. S e encuentran

situados entre los 1000 y 2000 metros sobre el nivel del mar y su temperatura

media va de los 18 a los 24 C, presentando con frecuencia diferencias diarias

superiores a los 10 C entre las temperaturas mínimas y máximas.

ECONOMIA La economía de las zonas paneleras esta basada en la producción

ganadera, agrícola y el comercio en su mayoría, en algunas zonas como en el

cauca se presenta la pesca marítima semi-industrial. Dentro de la producción

agrícola se tiene como cultivos principales la caña de azúcar, caña panelera, maíz

tradicional y tecnificado, arroz, plátano, fique, yuca, papa, coco, sorgo, cacao,

maní y palma africana. La ganadería vacuna se estima en promedio de 494.620

cabezas y la pesca en el pacifico es de langostinos, sardina y atún.

En términos generales, las actividades han mantenido su participación en el PIB

en los últimos seis años.

POBREZA El porcentaje de personas en la línea de pobreza para el 200 fue de

77.2%, diecisiete puntos por encima del promedio nacional 59.8%. Por su parte, la

114

línea de indigencia para el mismo año fue de 39.7%, superior a la registrada en el

país 23.4%

EDUCACION La tasa de analfabetismo de 15 y mas años es de 13.5%. Este

indicador es mayor en mujeres 16% que en los hombres 10.7%

En Colombia se evidencia una segmentación importante en la producción de

panela:

Ψ El 5% de la producción panelera se desarrolla en explotaciones de gran

escala, en extensiones superiores a 50 Ha. La producción es completamente

comercial y la regulación laboral es salarial. Este reducido segmento de unidades

de producción es el que podríamos asimilar como netamente moderno en el

mapa panelero nacional.

Ψ En la Hoya del río Suárez (Boyacá y Santander), Nariño y algunos

municipios de Antioquia, predominan las explotaciones de tamaño mediano, con

extensiones que oscilan entre 20 y 50 Ha, y capacidades de producción entre

100 y 300 Kg/hora. En estas explotaciones generalmente se presenta una

situación dual. Hay integración comercial al mercado, tanto en la demanda de

insumos como en la oferta del producto final. No obstante, a pesar de que una

buena parte de la mano de obra es contratada temporalmente para trabajar

durante las moliendas por el sistema salarial, aún persisten características de

economía tradicional. Se puede afirmar que estas unidades medianas de

producción son susceptibles de modernización y de búsqueda de una integración

más eficiente al mercado.

A este nivel es común encontrar trapiches que procesan caña de fincas vecinas,

por cuyo uso se paga un alquiler de trapiche o maquila, en la cual se establece un

valor en dinero por cada carga de panel producida, o un porcentaje de la panela

procesada. Respecto a la presencia de sistemas de aparcería, es común que se

celebren contratos de aparcería que consisten en acuerdo verbales entre el

propietario de la tierra y el aparcero para el cultivo de la caña y la elaboración de

la panela, en las cuales el aparcero se responsabiliza del trabajo necesario para la

siembra y el sostenimiento de los cañaverales y, en ocasiones, de algunas de las

labores de la molienda. Por su parte el dueño de la finca se compromete a pagar

las labores de preparación del terreno y a suministrar los fertilizantes y

agroquímicos para el cultivo y transporte de la caña, pagando además un salario a

la mayoría de los trabajadores de la molienda. Al finalizar la producción, la panela,

o su valor en metálico, una vez vendida en el mercado, se reparte en proporciones

iguales entre el aparcero y el propietario de la tierra.

Ψ Las explotaciones en pequeña escala son muy frecuentes. Cultivan en

extensiones entre 5 y 20 Ha y poseen trapiches de tracción mecánica cuyas

115

capacidades de proceso oscilan entre 100 y 150 Kg de panela por hora. Ellas se

presentan en regiones del occidente de Cundinamarca, así como en la mayoría

de los municipios de clima medio de Antioquia, Tolima, Huila y Norte de

Santander. Se considera que este nivel de explotación, desarrollado en su mayor

parte dentro de un esquema de economía campesina, es el más representativo

de la agroindustria panelera colombiana.

En este tipo de pequeñas unidades productoras son frecuentes el alquiler de

trapiches, la molienda en compañía y la aparcería. Otro rasgo característico de

estas fincas es el alto uso del factor trabajo, especialmente de carácter familiar y

la contratación de trabajadores temporales para las labores de molienda. La

incorporación de tecnología en la producción de pequeña escala es aun muy

reducida; se podría afirmar que, en este sentido, el mayor cambio técnico ha sido

la introducción de motores para accionar los molinos paneleros.

Además, encontramos las unidades productivas del tipo mini y microfundio que

producen en fincas menores a 5 Ha y quienes corrientemente procesan la caña

en compañía de vecinos propietarios de trapiches, con molinos accionados por

pequeños motores o mediante fuerza animal, con capacidades de producción

inferiores a 50 Kg de panela por hora. Este tipo de economía está difundida en

las zonas paneleras más deprimidas de los departamentos de Caldas, Nariño,

Antioquia, Risaralda y Cauca y en otras zonas en donde el cultivo y la producción

panelera tienen un carácter altamente marginal.

Son las unidades de pequeña escala y las que producen en condiciones de

minifundio o microfundio las que tienen mayores dificultades para afrontar un

esfuerzo sistemático de modernización para la competitividad de la cadena

productiva. El hecho de que la mayoría del mapa y la población paneleros hagan

parte de estas formas de producción, plantea un grave problema de política

social y una integración de grandes dimensiones a la búsqueda de soluciones

para el agudo problema agrario global que vive el país.

Construir el mapa detallado de los distintos sectores y agentes de la cadena

productiva es asunto capital para identificar los gestores de la problemática

panelera que eslabonan a lo largo de los procesos de producción,

comercialización y consumo.

La cadena esta compuesta por múltiples procesos y relaciones cuya base son los

productores y otros actores directos y cuya súper estructura esta constituida por el

sistema de apoyo institucional y los actores indirectos. La producción de caña

panelera esta definida por los agricultores, sean ello grandes, medianos o

pequeños, de propietarios o arrendatarios.

116

El siguiente eslabón es el de los procesadores de caña o beneficiaderos de la

caña panelera (trapiches), intermediados por el sistema de transporte de la caña.

Allí encontramos diversas formas de organización del beneficio ya sea por el

procesamiento directo por los agricultores, el uso de sistemas cooperativos, las

empresas asociativas de trabajo u otras formas de apoyo. También se encuentran

los grandes trapiches asociados a la gran empresa comercial de panela. La

producción también esta afectada por la oferta internacional proveniente

principalmente de Ecuador, Venezuela, Perú, Brasil y Panamá.

Una porción de esta oferta entra de contrabando al país. Dicha oferta también se

refiere a la venta de tecnología, cuyos actores son los importadores de tecnología.

Existe una porción del mercado cubierta por la producción de panela falsificada

edulcorante proveniente de los llamados “derretideros de azúcar”.

La cadena de esta producción ilegal esta vinculada con algunos cultivadores de

caña e ingenios que surten a estos procesadores que falsifican la panela y que a

través de medios de transporte los conducen a los centros de comercio.

Los actores indirectos y el sistema de apoyo institucional de los eslabones de la

producción esta constituido por el sistema financiero y servicios públicos a los

productores; el sistema de asistencia técnica a cultivos, procesadores e

infraestructura, la producción de insumos agrícolas, fertilizantes y equipos.

Igualmente, en lo que concierne a los procesos de adulteración de la panela se da

la producción de insumos no permitidos. Los transportadores pagan peajes y

todos los productores reportan sus impuestos a la DIAN.

Desde el estado se organiza todo el sistema de vigilancia concurrente dado por el

ministerio de agricultura, la contraloría, y contaduría general de la nación, el banco

de la republica y la cámara de representantes. Ante ellos se da cuenta de la cuota

de fomento panelero, recaudada por FEDEPANELA.

Ψ Los eslabones comerciales: de la cadena están constituidos por mercados

mayoristas, locales, municipales y regionales, cuyos agentes directos son

comerciantes mayoristas. Ellos despachan a las centrales de abastecimientos

plazas mayoristas, plazas satelitales, supermercados e hipermercados, cuyos

principales actores son los almacenes de cadena. El mercado al menudeo es

cubierto por tiendas rurales o urbanas. Los tenderos son entonces agentes

directos de la mayor importancia que colocan una buena parte del producto al

consumidor final. Hay que anotar que una porción del mercado es comercializada

a través de la bolsa comercial agropecuaria.

El sistema de apoyo institucional de estos eslabones de la cadena se expresa en

los organismos de vigilancia y control tales como la superintendencia de Industria

y Comercio, la secretaria de Salud departamentales y municipales, las alcaldías

locales y policía.

117

Ψ Los eslabones correspondientes al consumo: están compuestos por la

demanda del mercado nacional y del mercado externo. Los agentes son los

consumidores finales de un público rural y urbano, la industria que usa la panela

como insumo para productos alimenticios humanos o animales y los exportadores.

Como actores del sistema de apoyo institucional se destacan las ligas de

consumidores, el ministerio de comercio exterior y proexport.

La panela es un producto alimenticio con excelentes características, estando a la

altura de las exigencias para los productos alimenticios en el nuevo milenio con

una nueva presentación, de tal manera que la tarea es promocionar y acoger a los

consumidores nacionales y “panelizar” al mundo.

La panela es un producto obtenido de la evaporación de los jugos de la caña y la

consiguiente cristalización de la sacarosa que contiene minerales y vitaminas.

Esta se puede utilizar para la industria alimenticia en la fabricación de productos

alimenticios, además como proveedora de insumos para otras industrias.

El nombre científico de la caña panelera es Seccharum Robustum esta es una

especie botánica originaria de Nueva Guinea e Islas vecinas, antes de llegar a

Colombia en 1570 aproximadamente esta planta paso por varios países y

continentes como por Filipinas, Hawai, Las Malucas, borneo, Sumatra, Malaya,

Indochina, La India, Las Islas Salomón, Fiji, Tahití, Egipto y España entre muchos

otros.

Desde el momento que la caña fue introducida por los Españoles se ha convertido

en sustento de muchas familias y base de la canasta familiar de otras, aunque en

este momento el consumo se limita al nivel de ingresos de las familias, con las

innovaciones y adelantos tecnológicos que se están aplicando a su cultivo y

producción, cada vez más está penetrando a todos lo niveles de ingresos gracias

a su facilidad de uso y calidad.

la producción de la caña panelera ha venido aumentando, así mismo como el

área de cultivo y el rendimiento por hectárea, lo cual indica que cada vez más

personas están aprovechando esta riqueza que tiene el país, en sus suelos

incrementando la producción y las posibilidades del sector de expandir sus

fronteras.

En 2002 la producción panelera en Colombia se valoró en cerca de $300 mil

millones y aportó el 5.5% a la formación del PIB agrícola, ocupando el séptimo

lugar en importancia dentro de los renglones del sector. En el país se estima que

existen cerca de 70.000 unidades agrícolas que cultivan caña panelera, en el año

2002 la producción de caña panelera se valoro en 208.649 millones y

aproximadamente 15.000 trapiches en los que se elabora la panela miel de caña.

118

El cultivo de la caña panelera genera 350 mil puestos de trabajo directos y un

millón de indirectos, además de 25 millones de jornales, el segundo producto en

generación de empleo rural después del café. Constituye la economía básica de

236 municipios, en doce departamentos, y aporta 6.7% del producto agrícola de

Colombia. La panela corresponde al 2.18% del gasto en alimentos de los hogares

y está considerado dentro de los llamados bienes-salario, por su participación en

el costo de sostenimiento de obreros y campesinos

En este momento es importante destacar el sector Agroindustrial al cual pertenece

la panela, aporto a las exportaciones en el año 2004 con USD$ 956, 234,495.30,

este sector también muestra un crecimiento desde el año 2001, que para el año

2003 tenia un porcentaje de participación del 6.74% siguiendo al petróleo y sus

derivados con un 25.84% y al carbón con un 10.87%.

La panela se puede utilizar en la preparación de:

Ψ

Ψ

Ψ

Ψ

Ψ

Ψ

Ψ

Ψ

Bebidas refrescantes (con limón o naranja entre otros).

Bebidas calientes (café, aromáticas y tès).

Teteros.

Salsa para carnes y repostería.

Conservas de frutas y verduras.

Edulcolorar jugos.

Tortas, galletas y postres.

Mermeladas.

MEJORAMIENTO INDUSTRIAL DE LA PANELA: un total de 300 familias

desplazadas por la violencia, habitantes del oriente antioqueño, entrarán a trabajar

en el proyecto de mejoramiento industrial de la producción de la panela en 14

municipios de esta región del país. El proyecto denominado “Mejoramiento Integral

de la Agroindustria Panelera” tiene un costo total de $1.655 millones, de los cuales

$250 millones provienen de la entidad estatal. Los recursos restantes son

aportados por las administraciones locales y diversas fundaciones comprometidas

con la atención a las familias desplazadas. El proyecto contempla el montaje de

28 hectáreas de semilleros, la renovación de 243 hectáreas de caña de azúcar en

diferentes variedades, la construcción y dotación de 14 ramadas con sus

respectivos cuartos de moldeo y bodegaje, la instalación de 14 trapiches, así

como 300 parcelas para seguridad alimentaría y la conformación de 14 grupos

asociativos que evaluarán propuestas para la comercialización de la panela en sus

diferentes presentaciones

Aunque en este proyecto no se trata la Panela Orgánica dentro del plan

exportador debido a que en este momento la capacidad exportadora de este

producto es mucho menor que la de la panela tradicional. Se muestra un amplio

análisis sobre el tema ya que es el producto del futuro, en algunos sectores

119

paneleros del país ya se encuentran trabajando este tipo de producto así que el

paso a seguir, será la exportación de panela granulada orgánica.

Como resultado de la exploración de mercado que se hizo sobre panela orgánica

en el mundo, se puede concluir que la panela es un tema de gran importancia para

el país, pero es un producto desconocido en el mercado internacional. Los pocos

resultados obtenidos se refieren a productores de América Latina y en algunos

casos de la India y Pakistán. Uno las razones por las cuales no es posible detectar

la información comercial de panela orgánica es que no tiene una posición

arancelaria propia.

Incluso la información consignada en los estudios de mercado sobre azúcar en los

países reconocidos como mayores productores, el tema de la panela no es

considerado. Lo mismo ocurre en los estudios sobre el comportamiento del

mercado de alimentos y de productos orgánicos de los países consumidores de

azúcar. En general, la información sobre panela está consignada en estudios

sobre agroindustria en América Latina y principalmente sobre Colombia y la

referencia en los países asiáticos es básicamente sobre su utilización como

nutriente activador de microorganismos del suelo para mejorar la estructura del

suelo.

En el caso de la panela orgánica, la información es aún más escasa. La panela

orgánica es ofrecida principalmente por tiendas naturistas que hacen una pequeña

reseña técnica donde resaltan el valor nutricional, especialmente, el contenido de

minerales y su diferencia con otros tipos de azúcar. La panela ofrecida es

granulada o en bloque.

El mercado doméstico de los países productores absorbe casi la totalidad de la

producción de panela y en el caso de Colombia, la panela orgánica no cuenta con

sobre precio en los supermercados, que son los mayores distribuidores de panela

orgánica granulada, aunque en las tiendas naturistas es posible comercializarlo a

un mejor precio. Colombia con el apoyo de Proexport reporta un gran número de

exportaciones de panela al continente Europeo especialmente, panela granulada.

Sin embargo, esta información no permite determinar la oportunidad de la panela

como producto sino como nicho de mercado. Aparentemente el mercado de este

tipo de productos depende de contactos directos establecidos entre productores y

compradores y las ofertas detectadas teniendo en cuenta que aunque las

exportaciones colombianas de panela orgánica se realizan desde la década

pasada, el mercado no se ha expandido y no existe una mayor oferta de producto

para el mercado internacional. Sin embargo, esto tendría que demostrarse.

AZUCAR, PANELA Y PANELA ECOLOGICA La panela debe competir con

muchos tipos de azúcares producidos por los diferentes países algunos de ellos,

azúcar negra no refinada, azúcar morena, azúcar deshidratado y son varias las

presentaciones en que se vende.

120

La panela se obtiene de la deshidratación de jugos de caña, en el proceso de

elaboración mantiene características propias que incluyen una alta composición de

carbohidratos, así como cantidades notables de sales minerales de calcio, potasio,

magnesio, cobre, hierro, fósforo y trazas de flúor y selenio, también contiene

vitaminas, proteínas y grasas. Sus sustitutos a nivel comercial y alimentario se

consideran las azucares morenas.

Comparativamente con el azúcar que es 99.9% sacarosa, la panela además de

ésta, tiene fructosa y glucosa y vitamina C, con altos contenidos de sales

minerales, las cuales son cinco veces mayores que las del azúcar de caña de

segunda producción y 50 veces más que las del azúcar refinado. Esto pone de

manifiesto su alto valor nutricional y las ventajas sobre el azúcar, por lo tanto la

panela es un energético natural, edulcorante y a la vez alimento.

La panela orgánica no contiene aditivos químicos y todo su proceso involucra

prácticas ecológicas de producción, lo cual le da una ventaja al consumidor y

favorece el medio ambiente, sin embargo su presencia dentro del comercio

panelero no muestra cifras significativas y de hecho la información es realmente

escasa.

La producción de panela es una actividad artesanal y de pequeños productores y

se basa en los sistemas tradicionales y no en la producción de panela orgánica.

Esto implica que los estudios y análisis sobre esta forma particular de obtención

de panela, se tengan que determinar a través de una exploración comparativa de

mercados para detectar procesos de oferta y demanda con panela tradicional y

producción de azúcares por ser éstos considerados sus sustitutos.

Como edulcorante de origen natural, la panela compite fuertemente con el azúcar

moreno o refinado, el cual proviene de la caña de azúcar o de la remolacha

azucarera. Por tanto, el comportamiento de la oferta y de los precios de uno incide

directamente sobre el otro.

Estudios de Fedesarrollo han establecido que cuando se presenta una

disminución del 1% del precio del azúcar, éste provoca una disminución del 0,65%

en el consumo relativo de panela, lo cual muestra una elasticidad de sustitución

entre el azúcar y la panela. Esto tiene consecuencias importantes en el mercado

ya que cuando se encuentran dificultades con la colocación de los excedentes de

azúcar en el mercado internacional o el precio interno de la panela alcanza al del

azúcar, algunos ingenios acuden a derretir azúcar y mieles para producir panela

adulterada, compitiendo ilegalmente con los paneleros y afectando los precios.

Este edulcorante tiene precios más bajos que la panela, y su producción en

establecimientos industriales está prohibida por la Ley 40 de 1990.

El comportamiento de los precios y del mercado del azúcar determina la

producción y el costo de la panela, ya que cuando los precios internacionales del

azúcar aumentan, se destina la producción de panela al azúcar con una siguiente

disminución de la producción. Se esperaría el mismo comportamiento para la

121

panela orgánica, sin embargo este tipo de productos se rigen por nichos de

consumidores selectivos que establecen precios independientes.

PRODUCCION DE PANELA ORGANICA EN COLOMBIA La producción de

panela ecológica incluye el manejo del cultivo de la caña bajo los requerimientos

de la agricultura orgánica, el uso de insumos orgánicos y prácticas limpias para el

procesamiento del jugo de caña. En este modelo de elaboración de panela se

aumentan las zonas arborizadas al aislar con barreras naturales las áreas de

cultivo orgánicos de las de cultivos convencionales, se suprime el uso de

agroquímicos siendo remplazados por fertilizantes orgánicos, se remueven las

malezas manualmente o con pala y se eliminan los químicos que se utilizan para

la coloración de la panela como el clarol y la anilina que son sustituidos por

productos de origen vegetal certificados. Estas prácticas indudablemente

benefician la conservación del recurso agua, suelo y aire, haciendo la producción

sostenible y favoreciendo al productor en el tiempo, los ingresos y su estabilidad

en el campo, por lo que las ventajas comparativas con cultivos tradicionales son

evidentes.

Adicionalmente, el uso de hornillas ecológicas que utilizan superficies extendidas

que aumentan el área de transferencia de calor, mejora la combustión y reduce la

emisión de gases a la atmósfera, además evita la deforestación con el uso de

bagazo como único combustible. Así se da un alto valor agregado al producto por

prácticas limpias de producción.

La primera etapa del cultivo ecológico de panela orgánica tiene costos de

producción superiores a los del cultivo convencional, por la implementación de la

nueva tecnología, los procesos de investigación aplicada en el predio, la

adaptación de la tecnología y los requerimientos de capacitación para el personal

que labora dentro del cultivo, pero cuando la producción se estabiliza, son

menores.

Los costos de mano de obra en la panela ecológica durante los primeros 18

meses son superiores a los del cultivo convencional en las etapas de siembra,

fertilización y manejo de arvenses, principalmente.

Estas son algunas de las razones por las cuales ha sido difícil la incursión dentro

de los productores nacionales la panela orgánica. Sin embargo una vez el sistema

de producción se estabiliza, los costos de producción son menores, ya que al

realizar la fertilización con humus o cualquier tipo de materia orgánica se tiene un

remanente de nutrientes para la siguiente fertilización, por el hecho de que este

tipo de sustancias son de disponibilidad media a lenta para las plantas, además la

deshierba mecánica y los árboles del estrato superior, generan aportes de

nutrientes al cultivo, que reducen las cantidades de abono a aplicar, además de

mejorar la eficiencia en el ciclo de los nutrientes en las raíces. Lo mismo ocurre

para el manejo de problemas fitosanitarios que presentan costos inferiores

después de la etapa de establecimiento.

122

Actualmente, es está comercializando la panela orgánica en el mercado nacional a

través de la cadena de supermercados Éxito, pero el precio es igual o menor al de

la panela convencional.

El consumo en Colombia de panela se ha disminuido por cambios de hábitos

alimentarios debido a sustitutos como el azúcar, edulcorantes sintéticos y los

indirectos como las bebidas gaseosas y los refrescos.

EXPLORACION DEL MERCADO En la producción de azúcar en Latinoamérica y

el Caribe durante la zafra 1998-1999 Brasil estuvo en primer lugar, este país

produjo 17.000 toneladas de azúcar orgánica en el 2001, lo cual corresponde al

13% de las 129.970 Ha totales. La mayoría de este azúcar se exporta a Europa y

Norteamérica. Brasil tiene un liderazgo en el mercado mundial del azúcar por

menores costos de producción y por la presencia del sector alcoholero en la

elaboración de subproductos.

En la India la panela ecológica o Gur como se conoce popularmente, se produce

principalmente en Dhampur. Las principales presentaciones son sólida en bloques

(llamada jaggery) y líquida. Los hindúes le confieren características medicinales y

es comercializado en Estados Unidos y Europa a través de tiendas naturistas

hindúes y paginas de salud en Internet para suplir la demanda de su comunidad

en el exterior. Se encontraron reportes de pedidos de panela y azúcar ecológica

de Perú para Estados Unidos, Francia e Italia y espera lanzar el próximo año la

presentación granulada para cubrir un mayor volumen de mercado internacional.

En Estados Unidos, este producto es consumido por las comunidades hispanas

principalmente, que asciende aproximadamente a 35.3 millones de personas y

representa el 12.44% de la población de Estados Unidos, con un poder de compra

cercano a los 450 mil millones, lo cual marca un gran potencial para los mercados

futuros de variedades de panela orgánica. En la Unión Europea el porcentaje

atribuible al consumo de este producto, es significativamente menor, aunque no se

tienen cifras exactas al respecto, se consume principalmente como edulcorante.

En Japón no se tienen datos sobre el uso de panela orgánica como edulcorante o

alimento energizante, a pesar de ser el segundo mercado de alimentos orgánicos

en el mundo, después de la Unión Europea.

Las estadísticas no discriminan entre productos convencionales y orgánicos,

diversas fuentes le asignan valores entre 3.700 y 6.000 millones de dólares, con

una tasa de crecimiento estimada en el 15% anual para los próximos tres años, se

predice que Japón será pronto el país con mayor consumo de orgánicos per capita

en el mundo.

Un nicho de mercado que puede ser explorado es el que se abre en el “Comercio

Justo” para edulcorantes. Desde 1986, miembros del comercio justo están

123

importando azúcar muscobado de Filipinas y azúcar moreno de Nicaragua y

Costa Rica que se vende en las tiendas solidarias.

En el Reino Unido, Traidcraft importa azúcar de caña sin refinar envasado por los

trabajadores de un taller para minusválidos de Mauricio. Desde 1991 se han

importado entre 80 y 100 toneladas de muscobado o azúcar no centrifugado,

utilizado en la elaboración del chocolate Mascas hecho en Suiza, así como

también la cadena de supermercados la Coop. compra azúcar refinada orgánica

con el sello de Comercio Justo a Otisa, exportador paraguayo. El año pasado, Max

Havelaar y TransFair International empezaron a importar unas 120 toneladas de

azúcar blanco refinado de una cooperativa de Costa Rica, Cospe Agre para los

fabricantes que venden el chocolate con el sello Max Havelaar en Suiza. En

Francia, Alter Eco lanzará azúcar moreno orgánico en terrones, y Max Havelaar

lanzará azúcar orgánico en bolsitas. En el mercado belga durante el año 2002

lanzo azúcar con el sello de Comercio Justo.

Uno de los proveedores es Alter Trade de Filipinas que comercializa el azúcar de

las cooperativas que han conseguido tierras gracias a la reforma agraria del

gobierno. Alter Trade como ventajas a los productores de Cooperativas recoge y

paga un precio fijo por el peso retirado de la caña en el sitio.

El sello de Comercio Justo muestra un incremento del 28,82% en comparación

con el año 2000 por la introducción de productos en Canadá, Gran Bretaña y

Suiza. En el año 2001, las ventas de azúcar representaron solamente un 0,94% de

las ventas totales de productos con el sello.

OPORTUNIDADES Todo este potencial de infraestructura panelera puede

reconvertirse a sistemas de producción orgánica, para acceder a mercados

internacionales con el fin de aumentar los ingresos de los medianos y pequeños

agricultores, por la posibilidad de un incremento del 20% del precio de la panela

ecológica sobre el precio del producto convencional. Este es un sector que está

realmente cerca de lo ecológico por ser la panela un producto tradicional

campesino que no es extensivo y utiliza pocos insumos químicos por la falta de

recursos y sistemas de modernización. El posicionamiento de los alimentos

ecológicos en el mercado internacional depende, en gran parte, de la certificación

de los mismos de acuerdo con las exigencias de los mercados específicos, así

como de la capacidad que tengan los productores de vender a precios

competitivos.

Uno de los nichos de mercado para panela orgánica son las cadenas naturistas

tiendas de salud que pueden ser conquistadas gracias a la calidad del producto

a la necesidad de los mercados étnicos de contar con sus productos conocidos

sobre todo un gran apoyo promocional, que de a conocer sus características

diferenciarlo con respecto al azúcar orgánica y/o azúcar morena.

y

y

y

y

De hecho la cadena productiva de la panela orgánica no esta establecida y mucho

menos los canales de comercialización, por lo tanto la integración de estos

factores haría más eficiente y competitiva esta cadena productiva

124

Los productos orgánicos, ocupan casi el 1% del mercado alimentario, los

importadores los compran con 20 al 30 % de sobreprecio y el consumidor final los

adquiere con un costo del 30% al 100% por encima del valor respecto de los

productos estándar.

Teniendo en cuenta los informes con relación a las ventas de productos orgánicos

en la UE, Estados Unidos y Japón que alcanzaron cifras alrededor de los $US

10.455 millones de dólares en 1997, se evidencia un gran potencial de expansión

en el mediano y largo plazo. Este crecimiento, alrededor del 20% anual, es

consecuencia entre otras, de la preocupación de los consumidores de países

desarrollados por su salud, la nutrición y el medio ambiente. Al relacionar esto con

las posibilidades de mercado para la panela orgánica se ven muchas

oportunidades ya que la demanda de productos de origen ecológico es superior a

la oferta.

Un nicho de mercado que puede ser explorado es el que se abre en el “Comercio

Justo” para edulcorantes, por el incremento que muestran las ventas de los

productos certificados bajo este sello.

Hacer comercio justo significa comprar directamente a las organizaciones de

productores a un precio justo. El comercio europeo espera que las importaciones

de azúcar en condiciones justas mostrarán a la industria alimenticia de los países

desarrollados que los pequeños productores son capaces de producir azúcar de

buena calidad.

125

HIPOTESIS

El gran desarrollo que ha tenido el cultivo de Panela en el territorio Colombiano no

se debe solamente a sus extraordinarias características alimenticias y

nutricionales, ni a su increíble adopción por gran cantidad de consumidores a nivel

mundial de los productos 100% naturales, también se debe a que es un negocio

rentable para el agricultor que se encuentra en las zonas productoras y que está

buscando un cultivo que este dentro de las explotaciones comerciales grandes.

Colombia cuenta con zonas tropicales, en las que actualmente se cultiva la

Panela. Esta producción es muy aceptada y consumida casi en su totalidad a

nivel nacional; el problema radica en que la producción es muy artesanal ya que

hasta ahora se está viendo la posibilidad de tecnología, que ofrece el cultivo de

esta variedad caña panelera.

SUPERFICIE CULTIVADA, PRODUCCIÓN Y RENDIMIENTO DE

CAÑA PANELERA EN COLOMBIA DISTRIBUCIÓN POR DEPARTAMENTOS

EN 2002

Departamento Superficie Producción Rendimiento Superficie Producción

(Ha)

(Tm)

(Tm/Ha)

Part.(%)

Part.(%)

Santander

21,593

318,744

14,761.4

9%

20%

Boyacá

19,112

267,931

14,019.2

8%

17%

Cundinamarca 58,234

245,616

4,217.7

24%

15%

Antioquia

37,915

153,516

4,049.0

16%

10%

Nariño

16,663

134,602

8,077.9

7%

8%

Total general

243,095 1,587,761

6,530.0

100%

100%

Fuente: Ministerio de Agricultura y desarrollo rural. Observatorio agrocadenas Colombia

El departamento de Santander presenta vocación para los cultivos de panela,

debido a sus óptimas condiciones agro-ecológicas comparadas con otras zonas

del país.

En Santander actualmente se cultivan aproximadamente 21.593 hectáreas de

Caña Panelera.

126

Sin embargo, se ha empezado a cambiar la estructura y se puede ver como las

zonas de Cundinamarca y Boyacá tienen en este momento una importante

participación en el área de cultivos.

Si se dinamiza este cultivo las implicaciones en ingresos y en generación de

empleo serían bien importantes para las regiones involucradas y posteriormente

se podría iniciar un plan de ampliación a otras zonas del país con características

agro-ecológicas similares, como las de los departamentos del Cauca, Caldas,

Norte de Santander, Valle, Risaralda, Cesar, Caquetá, Choco, Bolívar, Putumayo,

Meta, Arauca, Quindío y Sucre.

Existe una excelente demanda a nivel nacional y un mercado internacional

insatisfecho y los países de la Comunidad Económica Europea, los Estados

Unidos y algunos Latinoamericanos (Venezuela), están receptivos a la importación

de este producto.

El periodo de producción de un cultivo varía en relación a la sanidad del huerto,

por lo general inicia su producción a los 7 meses después del transplante y puede

mantenerse hasta por 20 meses o más, un promedio adecuado es de 9 a 12

meses de producción.

La superficie cultivada en Colombia comprende 243.708,2 hectáreas, el sexto

lugar en superficie cosechada después del café, el maíz, el plátano, el arroz y la

yuca. Su producción, cercana al millón seiscientas mil toneladas de panela al año,

con un rendimiento por hectárea de 6.530,5 Kg., es hecha por 70 mil productores.

En este proyecto se ha decido trabajar con la Panela Granulada, por las

características competitivas y comparativas que tiene este producto que serán

expuestas con mayor detalles mas adelante y que son explotables en el territorio

nacional, con el fin de ampliar nuestro mercado de exportación con nuevos

productos, y generar empleo, a mas colombianos.

Por otra parte, nuestro mercado objetivo es el Reino Unido, ya que existen

convenios de intercambio bilateral, y ventajas fuertes como lo son la

desagregación de impuestos y la gran demanda de ste producto que el Reino

Unido Ofrece.

Por las razones expuestas el “PLAN DE EXPORTACION Y MERCADEO DE

PANELA GRANULADA EN EL REINO UNIDO” presenta grandes ventajas

competitivas y oportunidades de desarrollo para Colombia.

127

INTRODUCCION

La panela tradicional ha sido un alimento básico por varias generaciones en las

familias colombianas.

Ahora, la vida moderna ha hecho que su consumo se vea disminuido en ciertos

estratos sociales, la velocidad en la que vivimos hoy no da tiempo para varios

hervores, ni la difícil tarea de partirla. Por esto surge la panela granulada o

pulverizada que convierte a este alimento en instantáneo y de fácil uso para el

ritmo de vida actual.

Teniendo en cuenta esta nueva presentación y todos los valores alimenticios que

este producto ofrece, así como las exigencias actuales del mercado internacional

en especial el Reino Unido, se realiza un estudio de mercado y un plan de

exportación, que permita llevar un producto 100% natural que remplace el azúcar

y añada valor nutricional a las comidas y bebidas. Para este fin se utiliza la imagen

y presentación en empaque de la panela de la Corporación panela Doña Panela,

sin embargo este estudio se realiza para toda clase de empresa del sector sin

vínculos especiales con ninguna de ellas.

Para el desarrollo de este proyecto se plantearon cinco capítulos principales que

se desarrollaran con la mayor profundidad posible.

1.

CARACTERISTICAS ESPECÍFICAS DEL PRODUCTO.

2.

GENERALIDADES DEL MERCADO EN EL REINO UNIDO.

3.

CALIDAD DEL PRODUCTO.

4.

DISTRIBUCION FISICA INTERNACIONAL.

5.

MODELO DE EXPORTACION.

128

I. CARACTERISTICAS ESPECÍFICAS DEL PRODUCTO

1.1 PANELA GRANULADA

Debido a que la panela se clasifica por la misma posición arancelaria que el

azúcar, el Gobierno Nacional previo acuerdo con las empresas en su momento

decidió destinar un 20% de la cuota para la exportación de panela, porcentaje que

continúa vigente. El año azucarero empieza en octubre y se termina en septiembre

del año siguiente.

Azúcar de caña o de remolacha y sacarosa químicamente pura, en estado sólido,

en bruto sin aromatizar ni colorear, que se destine al refinado.

Posición arancelaria Europea: 17.01.11.10

Posición arancelaria Colombia: 17.01.11.10.00.

Cerca del 10% de las 130 millones de toneladas de azúcar producidas cada año

en el mundo, corresponde a azúcares integrales, no refinados y presentados en la

mayor parte en forma de bloques sólidos.

Estos productos, conocidos como: panela, papelón, piloncillo, chancaca, rapadura,

gula yaba o gula mera, entre otros, se caracterizan no solo por ser edulcorantes o

endulzadores, sino por ser una fuente significativa de nutrientes, para las

poblaciones consumidoras. En el caso de Colombia, esto es mucho más valedero

pues el país presenta el mayor consumo por habitante y por año, a nivel mundial,

con cerca de 31.2 Kg./hab. , en promedio nacional y en algunas regiones hasta de

90 Kg. Sin embargo, la tendencia del consumo es a la baja por cambio de

preferencias y de hábitos alimenticios de los consumidores, principalmente, siendo

desplazado por productos sustitutos directos como azúcar, endulzantes sintéticos

e indirectos como gaseosas y refrescos artificiales, de nulo poder nutricional.

Para suplir los requerimientos del consumidor moderno en cuanto a características

de calidad, uso instantáneo y múltiple y presentación, el Convenio ICA-HOLANDA

de Investigación para el Mejoramiento de la Industria Panelera en Colombia,

CIMPA y luego CORPOICA, desarrollaron una nueva forma de presentación de la

panela, la panela granulada, la cual se ha venido posicionando en forma

significativa en el mercado, de tal forma que en este momento representa el 3% de

la panela comercializada en los supermercados.

129

Como un factor importante, que contribuya al posicionamiento de la panela, se

presentan sus características fisicoquímicas y microbiológicas, así como su

calidad nutricional, factores que son muy importantes en los procesos donde se

utiliza como materia prima y en el consumo tradicional como bebida alimenticia.

Las muestras para los análisis se tomaron en trapiches de las zonas paneleras de

Antioquia (San Roque), Cundinamarca (Villeta y Sasaima) y Hoya del río Suárez

(Barbosa y Santana). Los resultados corresponden al promedio de tres moliendas

y dos trapiches por región, con excepción de Antioquia, donde se tomó un solo

trapiche.1

Tabla 1. DESCRIPCION DEL PRODUCTO PANELA GRANULADA

NOMBRE

PANELA GRANULADA

Sólido

granulado

producto

de

la

concentración de los jugos de caña de

azúcar, soluble en agua, con diferentes

DESCRIPCION FISICA

tonos de amarillo, pardo o pardo oscuro,

sabor y olor característico. Tamaño de

partícula hasta 2.5 mm.

CARACTERISTICAS

FISICO 96-98ª brix, pH 4-5, 1.5 - 2% humedad, 0.8

QUIMICAS

- 1.5% Sólidos sedimentables.

Proteínas 0.5-0.8%,sacarosa 84-86%,

reductores 9-10%,cenizas 1.1%,nitrógeno

0.12%,grasa 0.15%,fibra0.24%,magnesio

45mg/100g,sodio

60

mg/100g,potasio

COMPOSICION PROMEDIO

165mg/100g,calcio

205mg/100g,manganeso

1.95

mg/100g,fósforo

66mg/100g,zinc

2.5mg/100g,hierro

4.8mg/100g,poder

energético 351 cal/100g

Como bien básico, como edulcolorante y

aromatizante de bebidas frías y calientes,

FORMA DE CONSUMO Y como suplemento energético en la dieta,

CONSUMIDOR POTENCIAL

como materia prima en la industria

panificadora, farmacéutica y cosmética,

consumo familiar, industrial e institucional.

8 meses, en condiciones normales de

almacenamiento.

12

meses

bajo

VIDA UTIL

condiciones controladas: Humedad relativa

15%, temperatura 10 grados centígrados.

Consérvese en lugar seco y fresco, bien

INSTRUCCIONES

EN

LA

tapado, consumase en el menor tiempo

ETIQUETA

posible después de abierto.

1

CIMPA 1998

130

Y Panela en Cubos

Panela pulverizada en sobres

Panela Pulverizada en bolsas

CONTROLES

ESPECIALES Inspección visual para detectar hidratación

DURANTE DISTRIBUCION Y y compactación, presencia de hongos,

COMERCIALIZACION

conservación del empaque.

ENPAQUE

PRESENTACIONES

Fuente: Propia. Cuadro resumen del producto

1.1.2 Diagrama de flujo del proceso productivo. Este diagrama fue tomado del

proceso productivo de la corporación panelera Doña Panela.

131

SIEMBRA

CORTE

TRANSPORTE

ACOPIO

MOLIENDA

BAGAZO

FILTRACION

TORTA

CACHAZA

DESCACHAZADO

MUSILAGO

CACHAZA

CLARIFICACION

AGUA

EVAPORACION

AGUA

CONCENTRACION

BATIDO

ENFRIAMIENTO Y

BATIDO

PULVERIZADO

SECADO

EMPAQUE

132

1.2 PROPIEDADES FISICOQUÍMICAS DE LA PANELA GRANULADA

La Tabla 2 presenta los resultados de acidez iónica, acidez titulable, humedad y

valor calórico para muestras de panela granulada.

Tabla 2. VALORES DE PH, ACIDEZ, CENIZAS, HUMEDAD Y ENERGÍA DE

PANELA GRANULADA DE TRES REGIONES COLOMBIANAS.

REGIÓN

ANÁLISIS

Antioquia

Cundinamarca Hoya

Suárez

pH (10% p/v)

5,74

6,47

6,01

Acidez, ácido cítrico (10% p/v) 0,03

0,02

0,03

Humedad (%)

2,12

1,86

2,84

Valor calórico (cal/g)

3,856

3,775

3,706

del

río

* Análisis realizados en el Laboratorio de Control de Calidad, U.J.T.L.

1.2.1 Acidez Iónica (pH) En términos generales la muestra de panela granulada

procedente de Antioquia presentó los niveles de acidez más altos, mientras que la

de Cundinamarca reportó menores contenidos de acidez. La variación del pH

puede deberse a las diferencias en la acidez de los jugos o a la cantidad de cal

adicionada en el proceso de elaboración de la panela. La relación peso/volumen

del 10%, es muy cercana a la tradicional “agua de panela” de los colombianos y

los valores de pH, sobre todo el de Cundinamarca, se acercan en forma marcada

a la neutralidad de las soluciones.

La acidez titulable se expresó como ácido cítrico. El

1.2.2 Acidez Titulable

menor valor medio, a una concentración del 10% peso/volumen, se presentó en

Cundinamarca. Por los datos se puede deducir que la panela contiene ácidos

orgánicos débiles, en concentraciones bajas o que fueron neutralizados por la cal.

Así mismo, se puede concluir que las bebidas obtenidas a partir de la panela

serán muy poco ácidas, lo cual no es satisfactorio para muchos de los

consumidores modernos, sobre todo cuando se toma frío.

1.2.3 Contenido de Humedad Actualmente la panela no esta pasando por

ningún tipo de secado y se empaca tal como sale después de clasificada por

tamaño. Igual que en la panela en bloque, en la Hoya del río Suárez se presentan

los niveles más altos en el contenido de humedad. Sin embargo, estos valores son

133

adecuados para una conservación del producto en buenas condiciones y, en el

caso de los de Cundinamarca se acercan a niveles óptimos.

1.2.4 Valor Calórico La muestra de panela granulada de Antioquia presentó el

mayor valor calórico con 385,6 calorías por cada 100 gramos de producto. Por el

alto contenido de azúcares reductores (8,8%, Tabla 3) posee una disponibilidad de

uso inmediato para el organismo, lo cual representa una gran ventaja energética

sobre otros edulcorantes. Desde el punto de vista nutricional, un adulto que ingiera

70 g diarios de panela (consumo promedio por habitante a nivel nacional) obtendrá

un aporte energético equivalente al 9% de sus necesidades.

1.3 COMPOSICIÓN NUTRICIONAL DE LA PANELA GRANULADA

1.3.1 Contenido de Proteína El mayor contenido de proteína promedio se

encontró en la panela granulada de la Hoya del río Suárez, seguido de la panela

granulada de Cundinamarca. (Tabla 3).

Tabla 3. PROTEÍNAS Y AZÚCARES EN MUESTRAS DE PANELA

GRANULADA.

REGIÓN

PROTEIN AZUCARES, %

A,

SACARO- REDUCT

mg/100g

SA

O-RES

TOTALES

GLUCOS FRUCTOA

SA

Antioquia

690

80,4

8,8

89,2

4,9

3,9

Cundinamar

ca

740

85,8

5,7

91,5

3,3

2,4

Hoya del río

750

Suárez

80,5

7,5

87,9

4,1

3,3

FUENTE: CIMPA (1998).

Al comparar los anteriores datos con los resultados de un estudio efectuado por el

Laboratorio del Instituto Amboisse de Francia (500 mg/100g) y PROEXPORT de

Colombia (280 mg/100g), las muestras de panela granulada presentaron un mayor

contenido proteínico en su composición.

134

Los requerimientos de proteínas se establecen en términos de las necesidades

totales de nitrógeno y de las necesidades de aminoácidos esenciales. Se

considera de gran importancia la calidad de la proteína, la cual depende tanto del

contenido de aminoácidos como de la digestibilidad de la proteína misma.

La recomendación de proteína de alta calidad para adultos es de 1g/kg-día para

compensar la absorción limitada de las proteínas en condiciones de saneamiento

ambiental inadecuado; lo cual significa que la panela aporta unos niveles bajos

para suplir en forma absoluta las necesidades diarias de proteína de alta calidad.

1.3.2 Contenido de Azucares Los azúcares presentes en las tres muestras de

panela granulada (Tabla 3) fueron la sacarosa, que aparece en mayor proporción

y, otros componentes menores denominados azúcares reductores o invertidos

como la glucosa y la fructosa, los cuales poseen un mayor valor biológico para el

organismo que la sacarosa, componente principal del azúcar moscabado y

refinado.

Desde el punto de vista nutricional, el Instituto Colombiano de Bienestar Familiar

afirma que: “Los azúcares son la parte biodisponible (porción que es digerida y

absorbida), que contribuyen sustancialmente a la energía de la dieta humana. Una

dieta sin carbohidratos lleva a producir cetósis, rompimiento excesivo del tejido

proteínico, pérdida de cationes (especialmente sodio) y deshidratación. Estos

efectos pueden evitarse ingiriendo 50-100 g de carbohidratos diariamente”5 .

Según lo anterior, las muestras de panela granulada se encuentran dentro de los

límites estipulados para el consumo diario de carbohidratos por ser una buena

fuente de energía.

1.3.3. Contenido de Minerales Entre los principales minerales que contiene la

panela granulada están: calcio (Ca), cobre (Cu), fósforo (P), hierro (Fe), magnesio

(Mg), potasio (K), sodio (Na) y zinc (Zn), los cuales se registran en la Tabla 4.

5

INSTITUTO COLOMBIANO DE BIENESTAR FAMILIAR. Recomendaciones de consumo diario de calorías y

nutrientes. 1 ed. Bogotá: ICBF, 1990. p. 29.

135

Tabla 4. CONTENIDO DE MINERALES EN MUESTRAS DE PANELA

GRANULADA

Mineral

mg/100g

Cenizas, g/100 g

ANTIOQUIA

CUNDINAMARCA

1,15

1,72

HOYA DEL

SUÁREZ

2,05

Calcio

110

170

350

Cobre

0,1

0,6

0,3

Fósforo

42,7

133

51

Hierro

6,5

2,5

3,3

Magnesio

28,9

29,2

57,2

Potasio

365,4

535,2

600

Sodio

27,5

22,9

37,9

Zinc

1,4

2,8

1,1

RÍO

FUENTE: Análisis realizados en el Laboratorio de Control de Calidad de Alimentos,

Universidad J.T.L (1998)

El calcio contenido en la panela granulada contribuye a la

1.3.3.1 Calcio

formación de una mejor dentadura y una estructura ósea más fuerte (evitando la

osteoporosis), así como la prevención de la caries especialmente en los niños. En

poblaciones infantiles donde la dieta incluye panela, la incidencia de la caries es

significativamente baja, esto se explica por la presencia de fósforo y calcio que

entran a formar parte de la estructura dental y al mismo tiempo contienen cationes

alcalinos (potasio, magnesio y calcio) capaces de neutralizar la excesiva acidez,

una de las principales causas de la caries; es además importante, para regular la

contracción muscular, el ritmo cardíaco y la excitabilidad nerviosa. El contenido de

calcio se encontró en mayor proporción en la panela granulada de la Hoya del río

Suárez, seguido de Cundinamarca y por último Antioquia. (Tabla 4).

En cuanto a las recomendaciones de calcio el Instituto Colombiano de Bienestar

Familiar establece: “Los niños de 0 a 6 meses deben ingerir 350 mg/día, niños de

6 a 12 meses 400 mg/día, niños de 1 a 10 años 500 a 700 mg/día y adultos 800

mg/día”6. Es decir, la panela granulada por su alto contenido de calcio contribuye a

la dieta alimenticia.

1.3.3.2 Cobre El cobre es un nutriente esencial por su papel importante en el

metabolismo y componente de la estructura molecular de las enzimas como la

tirosina y está asociada a otras enzimas de oxidación-reducción del organismo. Con

6

Idem., p. 60.

136

relación al contenido de cobre, la panela granulada de Cundinamarca presentó

mayor cantidad y la de Antioquia fue la menor; estos valores se ajustan al análisis

del PROEXPORT Colombia (0,1-0,9 /100 g).

El cobre es un regulador de funciones, no forma parte de la hemoglobina, pero es

indispensable para que se utilice el hierro. El requerimiento para adultos es de 2 a

3 mg/día y para infantes y niños es de 0,05 a 0,1 mg/kg de peso. Las cifras

obtenidas de la caracterización de las muestras de panela granulada indican

valores adecuados del contenido de cobre.

1.3.3.3 Fósforo Otro elemento que aporta la panela granulada es el fósforo, pilar

importante de huesos, dientes y participante en el metabolismo de las grasas,

carbohidratos e intercambio de energía a través de reacciones oxidativas de

fosforilación. Su déficit en forma inorgánica acarrea una desmineralización de los

huesos, crecimiento escaso de la edad infantil, raquitismo y osteomalacia. La

panela granulada de Cundinamarca contiene el mayor valor de fósforo con

relación a la panela granulada de la Hoya del río Suárez y Antioquia. Por la

relación calcio-fósforo, la recomendación diaria de fósforo es la misma que para el

calcio, excepto para los niños lactantes.

1.3.3.4 Hierro El hierro presente en la muestra de panela granulada de Antioquia

es mayor con respecto a las muestras de la panela granulada de la Hoya del río

Suárez y Cundinamarca; estos datos son cercanos a los reportados por el Instituto

Amboisse de Francia (5-10/100 g) y PROEXPORT Colombia (10-13/100 g).

Al establecer las recomendaciones de hierro hay que considerar las pérdidas

fisiológicas del organismo y los incrementos de las reservas de hierro durante el

crecimiento; también es necesario considerar la absorción de hierro a partir de la

dieta mixta consumida por la población, lo cual no hace prever con exactitud su

requerimiento diario.

El contenido de hierro en la panela granulada previene la anemia; el porcentaje de

este mineral en el recién nacido se consume a los pocos meses, razón por la cual

requiere una dieta rica en hierro para que el nivel de hemoglobina permanezca

estable.

1.3.3.5 Magnesio El magnesio es fortificante del sistema nervioso, actúa en la