EMPLEADOS Y TRABAJADORES POR CUENTA PROPIA

Anuncio

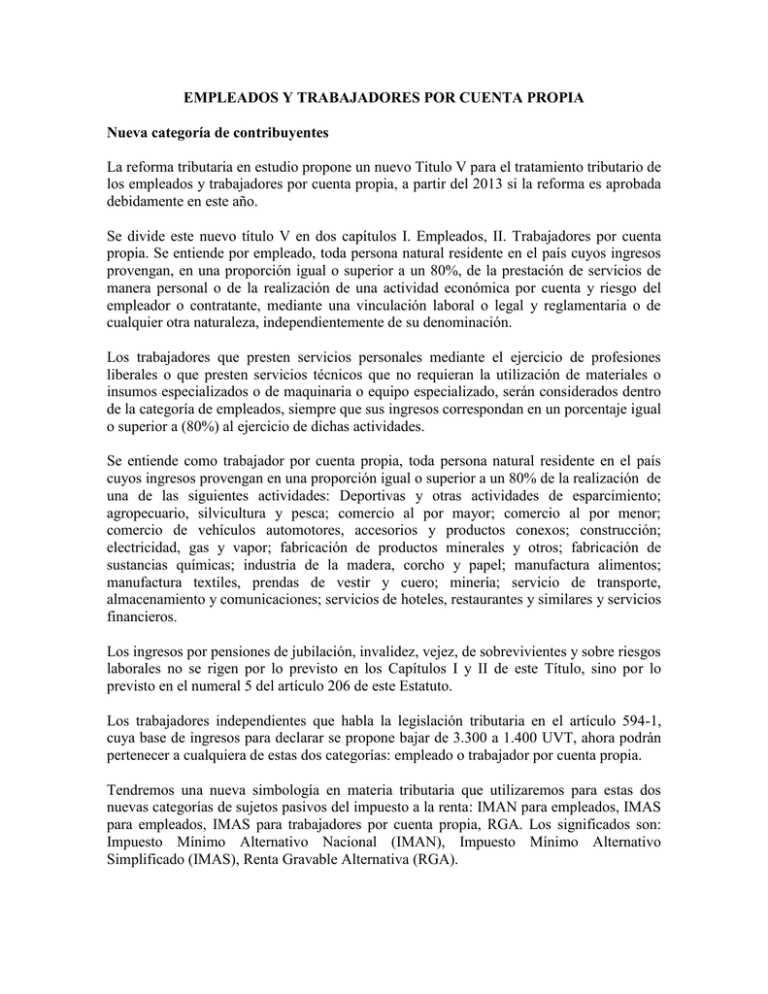

EMPLEADOS Y TRABAJADORES POR CUENTA PROPIA Nueva categoría de contribuyentes La reforma tributaria en estudio propone un nuevo Titulo V para el tratamiento tributario de los empleados y trabajadores por cuenta propia, a partir del 2013 si la reforma es aprobada debidamente en este año. Se divide este nuevo título V en dos capítulos I. Empleados, II. Trabajadores por cuenta propia. Se entiende por empleado, toda persona natural residente en el país cuyos ingresos provengan, en una proporción igual o superior a un 80%, de la prestación de servicios de manera personal o de la realización de una actividad económica por cuenta y riesgo del empleador o contratante, mediante una vinculación laboral o legal y reglamentaria o de cualquier otra naturaleza, independientemente de su denominación. Los trabajadores que presten servicios personales mediante el ejercicio de profesiones liberales o que presten servicios técnicos que no requieran la utilización de materiales o insumos especializados o de maquinaria o equipo especializado, serán considerados dentro de la categoría de empleados, siempre que sus ingresos correspondan en un porcentaje igual o superior a (80%) al ejercicio de dichas actividades. Se entiende como trabajador por cuenta propia, toda persona natural residente en el país cuyos ingresos provengan en una proporción igual o superior a un 80% de la realización de una de las siguientes actividades: Deportivas y otras actividades de esparcimiento; agropecuario, silvicultura y pesca; comercio al por mayor; comercio al por menor; comercio de vehículos automotores, accesorios y productos conexos; construcción; electricidad, gas y vapor; fabricación de productos minerales y otros; fabricación de sustancias químicas; industria de la madera, corcho y papel; manufactura alimentos; manufactura textiles, prendas de vestir y cuero; minería; servicio de transporte, almacenamiento y comunicaciones; servicios de hoteles, restaurantes y similares y servicios financieros. Los ingresos por pensiones de jubilación, invalidez, vejez, de sobrevivientes y sobre riesgos laborales no se rigen por lo previsto en los Capítulos I y II de este Título, sino por lo previsto en el numeral 5 del artículo 206 de este Estatuto. Los trabajadores independientes que habla la legislación tributaria en el artículo 594-1, cuya base de ingresos para declarar se propone bajar de 3.300 a 1.400 UVT, ahora podrán pertenecer a cualquiera de estas dos categorías: empleado o trabajador por cuenta propia. Tendremos una nueva simbología en materia tributaria que utilizaremos para estas dos nuevas categorías de sujetos pasivos del impuesto a la renta: IMAN para empleados, IMAS para empleados, IMAS para trabajadores por cuenta propia, RGA. Los significados son: Impuesto Mínimo Alternativo Nacional (IMAN), Impuesto Mínimo Alternativo Simplificado (IMAS), Renta Gravable Alternativa (RGA). El IMAN se calcula sobre una base especial denominada RGA y está expresamente determinado cuales son los componentes que se restan del ingreso bruto y cuales son las deducciones específicas, las cuales están principalmente relacionadas con el sistema de seguridad social pagado por el empleado. La tarifa aplicable es muy generosa para los contribuyentes en los primeros rangos. Para los empleados comienza con RGA anual desde 1.548 UVT y el último rango 7.738 UVT ($ 41.549.868 - $ 207.695.658 en 2013) y los valores definidos de impuestos en también en UVT, porcentualmente oscilan entre el 0,06% y el 12,34% más una constante para los ingresos superiores a partir del último rango. El IMAS, es un procedimiento voluntario, que de manera simplificada puede calcular el impuesto alternativo un empleado, cuando obtenga un RGA inferior a 4.700 UVT ($ 126.152.700 en 2013). Para los trabajadores por cuenta propia es más sencillo. Siempre aplican el régimen ordinario, pero cuando obtengan ingresos brutos entre 1.400 UVT e inferiores a 27.000 UVT ( $ 37.577.400 - $ 724.707.000 en 2013), podrán calcular la RGA, con un procedimiento similar (no igual) al de los empleados pero que incluye costos en la depuración. Igualmente, pudiera de manera voluntaria aplicar el IMAS, con su propia tabla que establece un porcentaje diferente para cada actividad y tiene beneficio de auditoria de 6 meses. En resumen, creemos es el procedimiento del IMAN, IMAS y RGA es mas simplificado y fácil de fiscalizar por la DIAN, las tarifas son mas benévolas en la primera parte de la tabla, pero pudieran ser muy onerosas cuando la tasa efectiva de tributación supera el 20% sobre la renta líquida gravable. Para quienes tengan ingresos de más de $ 5 millones mensuales, habrá una tendencia a pagar más impuestos que los liquidados antes de esta reforma tributaria. Cordialmente, GABRIEL VASQUEZ TRISTANCHO Columnista Vanguardia Liberal Socio Impuestos Baker Tilly Colombia E-mail: [email protected] Bucaramanga, 11 de diciembre de 2012