de la Reforma Tributaria

Anuncio

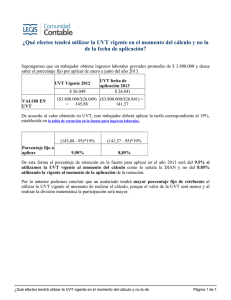

Febrero de 2013 ab c de la Reforma Tributaria Ley 1607 de 2012 Al terminar el año pasado, el Congreso colombiano aprobó una Reforma que cambia el sistema tributario del país. Los cambios buscaban, según el gobierno, simplificar las tarifas y generar mayor progresividad: que quienes ganan más tributen más. Queremos ayudarle a entender los cambios para que conozca sus obligaciones, evite sanciones y goce de los beneficios tributarios que ofrece la Ley. La Reforma en síntesis 1 Las personas naturales se clasificaron en empleados (quienes obtienen más del 80% de sus ingresos de un contrato laboral o de ejercer una actividad profesional en la que no requieren material, equipos o insumos no especializados) y trabajadores por cuenta propia (quienes obtienen más del 80% de su ingreso de actividades que requieren el uso de material, equipos o insumos no especializados). 2 Se creó, como mecanismo para la liquidación del impuesto de renta adicional a la renta ordinaria, el Impuesto Mínimo Alternativo Nacional, IMAN. 3 El contribuyente (la persona natural obligada a presentar declaración de renta) deberá calcular su impuesto a través de la renta ordinaria y el IMAN, y pagará la tarifa mayor. 4 Otra alternativa para calcular el impuesto de renta es el IMAS (Impuesto Mínimo Alternativo Simple). Esta opción es voluntaria. 5 El IMAN y el IMAS para empleados definen la tarifa del impuesto a pagar a partir de los porcentajes establecidos por el Gobierno. Para trabajadores por cuenta propia, el IMAS define la tarifa según la actividad que realizan las personas y no según su vínculo contractual. 6 Continúa la renta exenta laboral para asalariados. Es el 25% de los ingresos laborales descontando los aportes a pensiones obligatorias, pensiones voluntarias, cuentas AFC y deducciones. Tendrán un límite de 240 UVT mensuales ($6.419.000 para 2013). 7 Las deducciones serán: Interés para vivienda hasta 100 UVT mensuales, salud hasta 16 UVT mensuales y de dependientes hasta el 10% del ingreso bruto sin exceder 32 UVT mensuales. Se mantiene que los aportes a título de cesantía, realizados por los trabajadores por cuenta propia, serán deducibles de la renta hasta 2.500 UVT, sin que excedan de un doceavo del ingreso gravable del respectivo año. 8 El beneficio tributario de los aportes a pensión voluntaria se mantiene hasta 30% del ingreso, ahora con un tope de 3800 UVT. 9 Para el cálculo de la renta ordinaria, las pensiones siguen siendo exentas hasta el límite de 1.000 UVT ($26.841.000 para 2013). 10 La Reforma Tributaria aplica a partir del año gravable 2013 y se ve reflejada en las declaraciones que se presentan en el año 2014. Preguntas frecuentes ¿Por qué una persona que no está obligada a declarar lo hace voluntariamente? R/ Porque su retención en la fuente es mayor a lo que corresponde por impuesto de renta, en este caso tendría un saldo a favor que puede reclamar o ir acumulando para declaraciones futuras. ¿Qué se considera ingreso no constitutivo de renta? R/ Se conservan los mismos que hay a la fecha como dividendos no gravados, componente inflacionario, recompensas recibidas por información de antisociales, indemnizaciones recibidas por aseguradoras, entre otras. Los aportes a Pensiones Obligatorias, Pensiones Voluntarias y Cuentas AFC que antes eran ingresos no constitutivos de renta, ahora son rentas exentas. Para el cálculo del impuesto, esto no genera cambios. ¿Cambian las condiciones para consolidar el beneficio al hacer retiros de pensión voluntaria? R/ Cuando se retiran los aportes voluntarios sin cumplimiento de ciertos requisitos, se pierde el beneficio y se debe pagar impuesto sobre esos retiros, tal como se ha hecho hasta ahora. Una de las formas de mantener la exención de impuestos es la permanencia de aportes, que en la nueva norma pasó de cinco a 10 años. Así las cosas, hay tres formas de consolidar el beneficio: > Por cumplimiento de los requisitos para obtener la pensión de invalidez, vejez o sobrevivencia. > Para compra de vivienda. > Por permanencia de 10 años desde la fecha de consignación de los aportes. ¿Cuáles son las deducciones permitidas para retención en la fuente y para impuesto de renta? R/ Por aportes al POS, aportes a pólizas de salud con un tope de 16 UVT, aporte por dependientes hasta por el 10% del total de los ingresos sin exceder 32 UVT y los intereses de vivienda con un tope de 1200 UVT al año. ¿Las cesantías quedan gravadas? R/ Las cesantías se mantienen como antes: se pueden deducir de renta los aportes realizados por trabajadores independientes que cumplan estas dos condiciones: > No superen 2.500 UVT ($67.102.500 en 2013). > Sean máximo la doceava parte del ingreso gravable del año. 1 Dos procedimientos obligatorios y uno alternativo para calcular su impuesto de renta El impuesto de renta ordinaria La Ley estableció unas modificaciones en la forma de depurar la base gravable y establecer el impuesto a pagar. Para definir la base sobre la cual pagará su impuesto de renta ordinaria haga este ejercicio en la columna de la derecha: Total ingresos anuales Salarios, ingresos por inversiones y otros - Ingresos no constitutivos de renta ni de ganancia ocasional > Componente inflacionario de rendimientos financieros - Rentas exentas > Aportes a Fondos de Pensiones Obligatorias 4% > Aporte al fondo de solidaridad pensional > Aporte al fondo de subsistencia > Aportes a Fondos de Pensiones Voluntarias (hasta 30% del ingreso sin superar 3.800 UVT) > Aportes a cuentas AFC > Retiros de cesantías Fórmula Total ingresos anuales - (menos) Ingresos no consti- tutivos de renta ni de ganancia ocasional - (menos) Rentas exentas - (menos) Deducciones = (igual) Subtotal - (menos) Rentas exentas = (igual) Renta gravable × (por) Tarifa del impuesto - Deducciones > > > > = Subtotal - Renta exenta = Renta gravable × Tarifa del impuesto = (igual) Impuesto a pagar por renta ordinaria Para 2013 la UVT es $26.841. Novedades >No hay deducciones por educación. >El beneficio tributario de los aportes a pensión voluntaria se mantiene hasta 30% del ingreso, ahora con un tope de 3800 UVT. = A partir de ahora usted debe hacer dos cálculos de forma obligatoria para definir su impuesto: la renta ordinaria y el Impuesto Mínimo Alternativo Nacional, IMAN. Al final, deberá pagar el que arroje el mayor valor. O puede optar por el Impuesto Mínimo Alternativo Simple, IMAS, para que su declaración quede en firme después de seis meses contados a partir del momento de la presentación. El IMAN Ponga sus datos aquí Fórmula Total ingresos anuales - (menos) Descuentos = (igual) Renta gravable alternativa × (por) Tarifa del impuesto = (igual) Impuesto Mínimo Alternativo Nacional Compare ambos valores resultado del ejercicio. El valor a pagar será el superior entre ellos. Ponga sus datos aquí Salarios, ingresos por inversiones y otros. - Descuentos > Dividendos y participaciones no gravados > Aportes obligatorios al sistema general de seguridad social > Gastos de representación > Pagos catastróficos en salud, no cubiertos por el POS > Pérdidas por desastres o calamidades > Aportes obligatorios al sistema de seguridad social pagado a una empleada del servicio doméstico > El costo fiscal por venta de bienes > Indemnización por seguros de vida, por accidente de trabajo o enfermedad, licencia de maternidad y gastos funerarios > Retiros de los fondos de cesantías > Retiros de aportes voluntarios y a cuentas AFC que cumplan con permanencia mínima = Renta gravable alternativa × Tarifa del impuesto = Impuesto Mínimo Alternativo Nacional 25% Impuesto a pagar por renta ordinaria Este impuesto es un mecanismo alternativo para calcular el pago del impuesto que cada declarante debe pagar al Estado. Para definir cuál sería su IMAN haga este ejercicio en la columna de la derecha: Total ingresos anuales Interés de vivienda hasta 1.200 UVT anuales Salud pre pagada hasta 192 UVT anuales Salud Obligatoria o aporte a POS Deducción de dependientes 10% hasta 384 UVT anuales Según la renta gravable puede ser de: 0% 19% 28% 33% Además de calcular la renta ordinaria, asalariados y trabajadores de profesiones liberales (como médicos, abogados, entre otros) deben hacer un cálculo adicional para definir su Impuesto Mínimo Alternativo Nacional, IMAN. Depende del sector económico en el que se desempeña, y puede ser de 0% a 15%. El IMAS es el Impuesto Mínimo Alternativo Simplificado. Se aplica a asalariados con ingresos inferiores a 4.700 UVT ($126.152.700 en 2013) e independientes que ingresen menos de 27.000 UVT ($724.707.000). La base gravable se obtiene igual a la del IMAN, pero las tarifas son diferentes. 2 Pensiones voluntarias y Reforma Tributaria La Reforma mantuvo los beneficios tributarios a los ahorradores en pensiones voluntarias, privilegiando el ahorro a largo plazo. > Se mantiene el beneficio tributario con cinco años de permanencia para los aportes a Pensiones Voluntarias realizados hasta diciembre 31 de 2012. > Los aportes realizados a partir del 1º de enero de 2013 tendrán beneficio tributario si permanecen 10 años en la cuenta de Pensiones Voluntarias. > Los aportes a Pensiones Voluntarias no son base para el cálculo de la retención en la fuente. > Los aportes a Pensiones Voluntarias no son base del impuesto de renta ordinaria o exenta. > Dicho beneficio tributario aplica sobre 30% del ingreso laboral o tributario del año aportado en Pensiones Voluntarias hasta 3.800 UVT (en 2013 será para aportes hasta $101.996.000). > Los aportes del empleador a los fondos de pensiones serán deducibles en la misma vigencia fiscal en que se realicen. > No es obligatoria la permanencia mínima de 10 años que exige la ley para acceder el beneficio tributario cuando: > Se cumplen los requisitos para obtener una pensión de vejez. > Los retiros se hacen para la adquisición de vivienda con o sin financiación (crédito hipotecario o leasing). > Se recibe el derecho de pensión por muerte o incapacidad. 3 Retención en la fuente Para los empleados declarantes de renta entrará en vigencia a partir del 1º de abril una tarifa mínima de retención en la fuente. Se tendrán que comparar la depuración ordinaria y la tarifa mínima, y se hará la retención que sea más alta. Para los que no declaran renta, la base de la retención se depurará teniendo en cuenta intereses para vivienda, salud y dependientes con los mismos límites de la renta ordinaria. 4 Ganancias ocasionales Son ingresos no convencionales que impactan el patrimonio de una persona. Algunos ejemplos de ganancias ocasionales: > Utilidad por la venta de bienes muebles, inmuebles o activos > Utilidad originada por la liquidación de una sociedad de más de dos años de existencia. > Herencias, legados, asignaciones modales, donaciones. > Los ingresos recibidos por una sucesión > Loterías, premios, rifas, apuestas y similares. ¿Cuánto es el impuesto de ganancia ocasional? El impuesto de ganancia ocasional que era de 33%, se redujo a 10%, con algunas excepciones: > 20% para las loterías, rifas, apuestas y similares. > Las herencias tienen una exención de 7.700 UVT para bienes inmuebles, y de 3.490 UVT para la asignación por concepto de porción conyugal. > Las donaciones mantienen la exención del 20%, hasta a 2.290 UVT. > Quien vende la casa o apartamento en la que vive, sin exceder 15.000 UVT, tiene exentas las primeras 7.500 UVT, siempre y cuando el valor total de venta sea depositado en una cuenta AFC para compra de otro inmueble, o para pago del crédito hipotecario de la casa que vendió. 5 Escala de impuesto de renta No es posible determinar el impuesto de una persona sin conocer el detalle de sus ingresos, gastos y ahorro. Pero para ilustración le presentamos una tabla en la que puede ver lo que debería pagar por renta ordinaria y por IMAN. Salario mensual Impuesto de renta ordinario sin ahorro en pensiones voluntarias Impuesto de renta ordinario con máximo ahorro 30% o 3.800 uvt Impuesto de renta con IMAN Ahorro máximo mensual en pensiones voluntarias con beneficio tributario Valor óptimo de ahorro en pensiones voluntarias para igualar IMAN $ 5,000,000 $ 2,934,229 $ 582,979 $ 382,753 $ 1,450,000 $ 1,440,425 $ 10,000,000 $ 13,949,640 $ 7,271,640 $ 4,528,345 $ 2,650,000 $ 2,650,000 $ 15,000,000 $ 26,453,445 $ 15,738,840 $ 11,554,782 $ 3,933,000 $ 3,933,000 $ 20,000,000 $ 40,076,835 $ 24,751,635 $ 21,263,977 $ 5,160,000 $ 5,160,000 $ 25,000,000 $ 54,707,798 $ 35,059,020 $ 34,356,212 $ 6,615,750 $ 6,066,386 $ 30,000,000 $ 72,289,099 $ 47,435,406 $ 49,019,987 $ 7,615,400 $ 6,129,088 $ 35,000,000 $ 92,089,099 $ 61,932,115 $ 65,088,948 $ 7,615,400 $ 6,228,720 $ 40,000,000 $ 111,889,099 $ 81,732,115 $ 81,288,948 $ 7,615,400 $ 7,615,400 $ 45,000,000 $ 131,689,099 $ 101,532,115 $ 97,488,948 $ 7,615,400 $ 7,615,400 $ 50,000,000 $ 151,489,099 $ 121,332,115 $ 113,688,948 $ 7,615,400 $ 7,615,400 $ 55,000,000 $ 171,289,099 $ 141,132,115 $ 129,888,948 $ 7,615,400 $ 7,615,400 $ 60,000,000 $ 191,089,099 $ 160,932,115 $ 146,088,948 $ 7,615,400 $ 7,615,400 6 Incremento de aportes > La exención del pago del 4x1.000. > La posibilidad de pignorar su cuenta de Incremente sus aportes a Pensiones Voluntarias para que obtenga el mayor beneficio tributario posible, pero ante todo, para que conserve el valor del dinero en el tiempo. Esta es la mejor forma de conservar su estilo de vida y cumplir sus metas de largo plazo. Recuerde que sus ahorros voluntarios tienen beneficios como: www.proteccion.com [email protected] Red de oficinas Pensión Voluntaria para respaldar sus créditos. > La disminución de su base gravable. > La disminución de la retención en la fuente. > La disminución de su renta líquida gravable cuando tenga obligación de liquidar por el Sistema de Rentas Presuntivas. proteccion sa @proteccion proteccion sa Línea de servicio Nacional: 01 8000 52 8000 / Bogotá: 744 44 64 / Medellín y Cali: 510 90 99 / Barranquilla: 319 79 99 / Cartagena: 642 49 99