Tema Trabajo No 2 - Universidad Nacional de Colombia : Sede

Anuncio

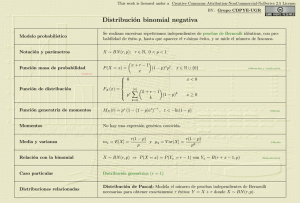

Trabajo No 2. Derivados Financieros Norman Giraldo Gómez Escuela de Estadı́stica - Universidad Nacional de Colombia [email protected] Abril, 2010 1. Introducción El trabajo No 2 consiste de dos puntos: uno de teorı́a y otro con base en un programa en R. El punto con base en un programa en R depende los datos a utilizar: 1) igbc, 2) dax (el ı́ndice de la Bolsa en Alemania), 3) bovespa (el ı́ndice en la bolsa de Brasil), 4) colcap20, 5) S&P500, que se asignan en la lista de los grupos que está en la página web del curso. 2. Punto sobre Teorı́a 1. Considere el modelo para precios con base en la distribución Inversa Gaussiana, dado por S(t) = S(0)eX(t)−ct , donde X(t) ∼ IG(µt, λt2) y c > 0, t = 1, 2, . . .. Ver en las Notas las propiedades básicas de la IG (1 ). a) Con base en la fgm de X ∼ IG(µ, λ) encuentre la fgm de X − c, indicada por MX−c (z). b) Compruebe que la fgm de X(t) − ct, M(z, t) = E(eX(t)−ct), cumple M(z, t) = [MX−c (z)]t . c) Defina M(z, t, h) := M(z + h, t)/M(h, t). Compruebe que se cumple M(z, t, h) = [M(z, 1, h)]t . d ) Defina r > 0 como la tasa de interés continua tal que r = log(1 + DT F (ea)), donde DTF(ea) es la tasa DTF efectiva anual. Compruebe que la ecuación en h, ln M(1, 1, h) = r equivale a: r r µ(r + c) 2µ2 h 2µ2 (h + 1) − 1− = , (1) 1− λ λ λ 1 http://en.wikipedia.org/wiki/Inverse Gaussian distribution ¯ ¯ 1 y que, además, llamando b = λ 2µ2 − h, la ecuación (1) equivale a √ √ b− r+c b−1= √ 2λ (2) √ √ e) Compruebe que la función x − x − 1 para x ≥ 1 es decreciente y tiende a cero cuando x tiende a infinito. Justifique por qué la ecuación (2) tiene una solución única. Llame esta solución única b. A partir de b = 2µλ2 − h se define una h única que es la que define la transformada de Esscher. f ) Defina los nuevos parámetros de la IG, a partir de la solución h, como: µh = p µ/ 1 − (2hµ2 /λ), λh = λ. Entonces si Xh (t) ∼ IG(µh t, λh t2 ) y Sh (t) = S(0) exp(Xh (t)− ct) se debe cumplir que S(0) = e−rt E(Sh (t)). Compruebe esta identidad. 2. Considere el modelo para precios con base en la distribución Binomial, dado por S(t) = S(0)eX(t), donde X(t) = h(2Z(t) − t), para t = 1, 2, . . ., con Z(t) ∼ Bin(t, p). Ver en las Notas las propiedades básicas de la Binomial (2 ). El objetivo de este punto consiste en aplicar la transformada de Esscher para obtener un nuevo valor para p, indicado por pα , tal que se cumpla S(0) = e−rtE(Sα (t)), donde Sα (t) = S(0)eXα (t) y Xα (t) = h(2Zα (t) − t), Z(t) ∼ Bin(t, pα) es el modelo binomial con el parámetro pα . Desarrolle los siguientes puntos. a) Con base en la fgm de Z ∼ Bin(1, p) encuentre la fgm de X = h(2Z −1), indicada por M(z). b) Compruebe que la fgm de X(t), M(z, t) = E(eX(t)), cumple M(z, t) = M(z)t . c) Defina M(z, t, α) := M(z + α, t)/M(α, t). Compruebe que se cumple M(z, t, α) = M(z, 1, α)t , donde M(z, 1, α) = qα e−zh + pα ezh , pα = peαh /(qe−αh + peαh ) y qα = 1 − pα . d ) Defina r > 0 como la tasa de interés continua tal que r = log(1 + DT F (ea)), donde DTF(ea) es la tasa DTF efectiva anual. Compruebe que la ecuación en α, M(1, 1, α) = er equivale a er − e−h pα = h (3) e − e−h Note que no se requiere encontrar α sino pα . e) Compruebe que se cumple S(0) = e−rtE(Sα (t)). 3. Punto sobre Programación con R Este punto consiste en calcular el precio de una OCE para un contrato sobre un ı́ndice bursátil que se asignará entre los ı́ndices siguientes: 1) igbc, 2) dax (el ı́ndice de la Bolsa en 2 http://en.wikipedia.org/wiki/Binomial distribution ¯ 2 Alemania), 3) bovespa (el ı́ndice en la bolsa de Brasil), 4) colcap20, 5) S&P500 (el ı́ndice en la bolsa de NewYork). El precio se calculará utilizando varios modelos, con el fin de comparar y escoger un valor óptimo. Los modelos a utilizar son: 1. Log-Normal. 2. Inversa Gaussiana. Para esta parte lea el enunciado del punto No 1 de teorı́a. También lea el documento ([2]) en lo que tiene que ver con la metodologı́a de la transformación de Esscher. 3. GARCH. Desarrollar los puntos siguientes mediante un programa en R con base en las sugerencias que se dan a continuación. Reporte los resultados que se indican en cada punto. 1. Lea los datos del ı́ndice bursátil asignado al grupo. Calcule los rendimientos logarı́tmicos del ı́ndice asignado. Reporte una gráfica de los rendimientos. Algunas de las instrucciones siguientes están dadas para el caso del ı́ndice S&P500, indicado por SP. library(statmod) library(fOptions) source("fda.ig.r") source("fdp.ig.r") D = read.table("archivo.dat", header = TRUE, stringsAsFactors = FALSE) attach(D) n = length(SP) rI = diff(log(na.omit(SP,1,1))) ts.plot(rI) (uI = mean(rI)) (sI =sd(rI)) (S0 = SP[n]) 2. Ajuste una distribución IG (Inversa Gaussiana) a los datos xi = ri + |min(ri )|, por método de momentos. Reporte los valores estimados de µ y λ. c = abs(min(rI)) x = rI+c (mu = mean(x)) (lambda = mu^3/var(x)) 3. Encuentre el valor del parámetro de la transformación Esscher. Reporte este valor. Nota: como es necesario utilizar un procedimiento numérico para encontrar el parámetro h de la transformación Esscher, se requiere dar un intervalo inicial en donde está la solución. Se propone [12,250000]. En caso de no funcionar, ensayar otras opciones. 3 esscher <- function(b) { result <- sqrt(b) - sqrt(b-1) -(r+c)/sqrt(2*lambda) return(result) } lowerlimit <- 12.0 upperlimit <- 250000.0 xmin <- uniroot(esscher, c(lowerlimit, upperlimit), tol = 0.00001) (b <- xmin$root) (h = lambda/(2*mu^2)-b) 4. Calcule los parámetros neutrales al riesgo µh y λh se indican por m.h y l.h, respectivamente. El valor m.h.1 corresponde al valor de µh+1 . (m.h = mu/sqrt(1-2*h*mu^2/lambda)) (m.h.1 = mu/sqrt(1-2*(h+1)*mu^2/lambda)) (l.h = lambda) 5. Escoja un valor K dentro de un intervalo de predicción con base en el modelo lognormal. A continuación se calcula este intervalo. Reporte el valor que escogió. (intervalo = c(S0*exp(min(rI)),S0*exp(max(rI)))) 6. Calcule el precio de una OCE con el modelo IG. k = coloque aqui su pronostico (k.bar = log(k/S0)+c) T = 6/12 r = (p1 = 1-fda.ig(k.bar, m.h.1, l.h)) (p2 = 1-fda.ig(k.bar, m.h, l.h)) (C = S0*p1-k*exp(-r*T)*p2) 7. Calcule la prima OCE con el modelo Black-Scholes (modelo Lognormal). BS = GBSOption( TypeFlag = "c", S = S0, X = k, Time = T, r = r, b = r, sigma = sI*sqrt(250)) (BS@price) 8. Calcule la prima OCE con el modelo GARCH. Use las instrucciones explicadas en clase. O consulte en la librerı́a fOptions el modelo Heston-Nandi. 9. Concluya con una tabla comparativa de los resultados con los diferentes modelos. 4 4. 4.1. Notas La Distribución Inversa Gaussiana Una variable aleatoria continua X se dice que tiene una distribución Inversa Gaussiana X ∼ IG(µ, λ), si su fdp está dada por: λ −λ(x − µ)2 f (x) = , x>0 (4) exp 2πx3 2µ2 x Su función de distribución acumulada está dada por r r ! ! 2λ λ λ x x F (x) = φ −1 +eµφ +1 − x µ x µ (5) Su función generadora de momentos está dada por M(z) = E(ezX ) = e λ µ q 2 1− 1− 2µλ z (6) Su media y varianza están dados por: E(X) = µ, V ar(X) = µ3 /λ. La distribución IG tiene la propiedad reproductiva, ó equivalentemente, es infinitamente divisible. La propiedad se enuncia ası́: si X1 , . . . , Xn son n variables aletorias i.i.d. IG(µ, λ), entonces X = X1 + . . . + Xn se distribuye IG(µt, λt2). 4.2. Modelos para Precios 1. El modelo LogNormal para los precios, ó modelo de marcha aleatoria geométrica con rendimientos normales, con parámetros (µ, σ) se define por S(t) = S(0) exp(µt + σX(t)), (7) donde X(t) ∼ N (0, t). Un modelo alterno, equivalente es asumir que los parámetros son (µ − σ 2/2, σ). En el primero se cumple que E(S(t)) = S(0) exp((µ + σ 2/2)t), mientras que en el segundo E(S(t)) = S(0) exp(µt). 2. El modelo para los precios con base en la distribución Inversa Gaussiana se define por S(t) = S(0) exp(X(t) − ct), donde X(t) ∼ IG(µt, λt2), y c > 0 es una constante. 5 (8) 4.3. Fórmulas para Valoración 1. Fórmula de Black-Scholes para el precio C de una Opción de Compra Europea (OCE): C = S0 φ(d1 ) − Ke−rT φ(d2 ) donde r se define como una tasa tal que er − 1 = dtf , con dtf la dtf efectiva anual, σ es la volatilidad, K el precio de ejercicio, S0 el valor inicial del activo, y T es la duración del contrato en fracción de año. ln(S0 /K) + (r + σ 2/2)T √ σ T ln(S0 /K) + (r − σ 2 /2)T √ = σ T d1 = d2 2. La relación de paridad OPE-OCE es C + Ke−rT = P + S0 . 5. Presentación y Valor del trabajo La presentación se sugiere que sea con formato de artı́culo, es decir, tı́tulo, autores (nombre, carnet, carrera, resumen, en la primera página y luego: desarrollo, conclusiones, bibliografı́a, con páginas numeradas. Elaborado en lo posible en world o latex. Se solicita no empastar (las pastas son un desperdicio de papel). El valor de este trabajo es 35 %. La fecha de entrega se fijará en clase. Referencias [1] Liang, Mathematical Modeling and Methods of Option Pricing. World Scientific Press. [2] Gerber, H.U. and Shiu,E.S.W.(1994). Option Pricing by Esscher Transforms. TSA, vol 467. 6