6. IMPUESTO SOBRE EL VALOR AÑADIDO 6.1. Introducción

Anuncio

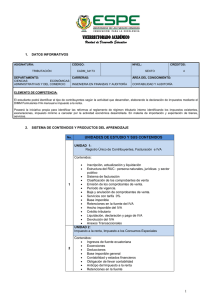

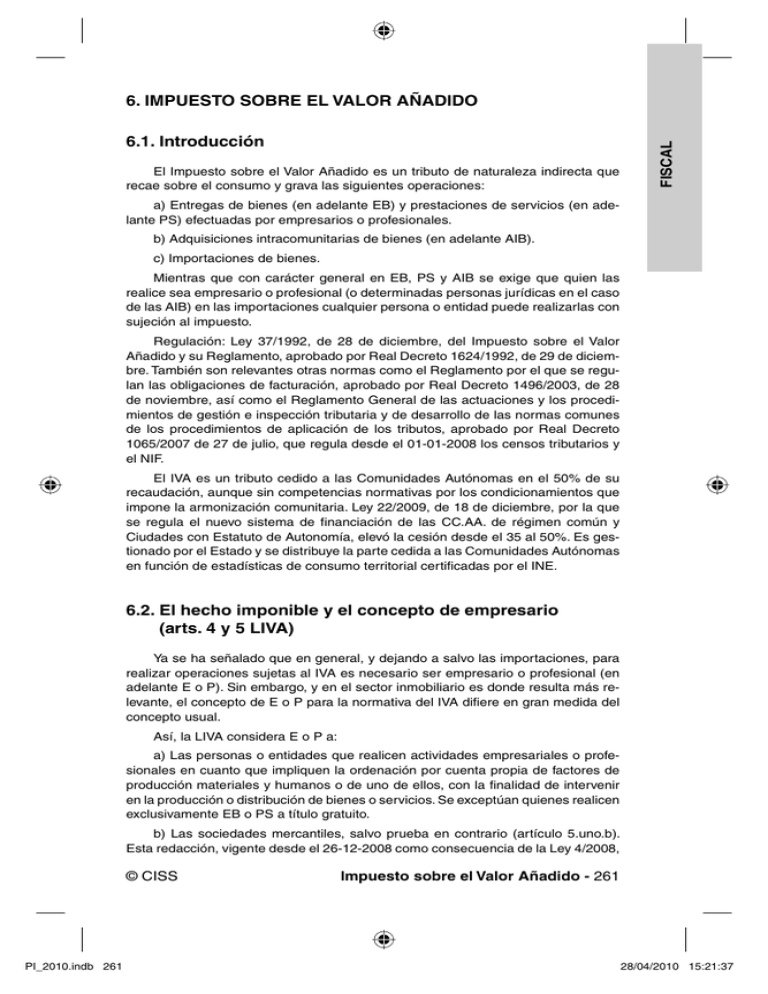

6.1. Introducción El Impuesto sobre el Valor Añadido es un tributo de naturaleza indirecta que recae sobre el consumo y grava las siguientes operaciones: FISCAL 6. IMPUESTO SOBRE EL VALOR AÑADIDO a) Entregas de bienes (en adelante EB) y prestaciones de servicios (en adelante PS) efectuadas por empresarios o profesionales. b) Adquisiciones intracomunitarias de bienes (en adelante AIB). c) Importaciones de bienes. Mientras que con carácter general en EB, PS y AIB se exige que quien las realice sea empresario o profesional (o determinadas personas jurídicas en el caso de las AIB) en las importaciones cualquier persona o entidad puede realizarlas con sujeción al impuesto. Regulación: Ley 37/1992, de 28 de diciembre, del Impuesto sobre el Valor Añadido y su Reglamento, aprobado por Real Decreto 1624/1992, de 29 de diciembre. También son relevantes otras normas como el Reglamento por el que se regulan las obligaciones de facturación, aprobado por Real Decreto 1496/2003, de 28 de noviembre, así como el Reglamento General de las actuaciones y los procedimientos de gestión e inspección tributaria y de desarrollo de las normas comunes de los procedimientos de aplicación de los tributos, aprobado por Real Decreto 1065/2007 de 27 de julio, que regula desde el 01-01-2008 los censos tributarios y el NIF. El IVA es un tributo cedido a las Comunidades Autónomas en el 50% de su recaudación, aunque sin competencias normativas por los condicionamientos que impone la armonización comunitaria. Ley 22/2009, de 18 de diciembre, por la que se regula el nuevo sistema de financiación de las CC.AA. de régimen común y Ciudades con Estatuto de Autonomía, elevó la cesión desde el 35 al 50%. Es gestionado por el Estado y se distribuye la parte cedida a las Comunidades Autónomas en función de estadísticas de consumo territorial certificadas por el INE. 6.2. El hecho imponible y el concepto de empresario (arts. 4 y 5 LIVA) Ya se ha señalado que en general, y dejando a salvo las importaciones, para realizar operaciones sujetas al IVA es necesario ser empresario o profesional (en adelante E o P). Sin embargo, y en el sector inmobiliario es donde resulta más relevante, el concepto de E o P para la normativa del IVA difiere en gran medida del concepto usual. Así, la LIVA considera E o P a: a) Las personas o entidades que realicen actividades empresariales o profesionales en cuanto que impliquen la ordenación por cuenta propia de factores de producción materiales y humanos o de uno de ellos, con la finalidad de intervenir en la producción o distribución de bienes o servicios. Se exceptúan quienes realicen exclusivamente EB o PS a título gratuito. b) Las sociedades mercantiles, salvo prueba en contrario (artículo 5.uno.b). Esta redacción, vigente desde el 26-12-2008 como consecuencia de la Ley 4/2008, © CISS PI_2010.indb 261 Impuesto sobre el Valor Añadido - 261 28/04/2010 15:21:37 FISCAL de 23 de diciembre, por la que se suprime el IP, se generaliza el sistema de devolución mensual en el IVA y se introducen otras modificaciones en la normativa tributaria, sustituye a la redacción anterior que señalaba que las sociedades mercantiles eran empresarios o profesionales en todo caso. A pesar de la rotundidad con que la LIVA establecía hasta el 25-12-2008 que las sociedades mercantiles son E o P, diciendo «en todo caso», la Resolución del TEAC de 28-09-2005, fundamentándose en la jurisprudencia del TJCE (sobre todo en la STJCE de 29-04-2004, asunto C-77/2001), había puesto en entredicho el concepto. En efecto, respecto a una sociedad que durante un largo período de tiempo exclusivamente había sido poseedora de un terreno que finalmente enajena, el TEAC negaba que se realizara actividad económica alguna y estableció que la venta del terreno no debía considerarse realizada en el seno de una actividad empresarial, porque, entendía el TEAC, la entidad había perdido la condición de sujeto pasivo del IVA. La DGT hizo suyos los argumentos del TEAC y venía entendiendo ya antes del 26-12-2008, que el sentido del artículo 5.Uno.b) LIVA es el de una presunción, que no impedía que una sociedad mercantil, si no realiza una actividad empresarial o profesional, dejase de ser calificada como sujeto pasivo del IVA (DGTV 29-6-2006 y 30-8-2006). Lo que permite determinar si hay sujeción o exención cuando una mercantil transmite bienes, es que o bien no sean bienes objeto de una actividad económica a efectos del IVA, o bien la actividad del transmitente sea ajena y distinta a la que podría haberse desarrollado con los mismos. En el primer caso lo que ocurre es que al no considerarse como actividad económica a efectos del IVA, su realización queda fuera del ámbito de aplicación del mismo. En el segundo caso, lo que se produce es que los bienes no están afectos a la actividad del sujeto pasivo y, en consecuencia, las cuotas soportadas en su adquisición no serán deducibles -artículo 95.Dos 4º- y su posterior transmisión estará exenta -artículo 20.Uno.25º- (DGTV 22-11-2007). Como antes mencionamos, la Ley 4/2008 modificó el artículo 5 LIVA, en el sentido de establecer que se consideran empresarios o profesionales a las sociedades mercantiles salvo prueba en contrario. Al mismo tiempo, se modificó también el artículo 4.Dos.a) LIVA para que se entiendan realizadas en el seno de una actividad empresarial o profesional las entregas de bienes o prestaciones de servicios realizadas por las sociedades mercantiles, sólo cuando tengan la condición de empresario o profesional. En definitiva, lo que era doctrina admitida pasó a ser Derecho positivo. c) Quienes realicen una o varias EB o PS que supongan la explotación de un bien corporal o incorporal con el fin de obtener ingresos continuados en el tiempo. En particular, tendrán dicha consideración los arrendadores de bienes. d) Quienes efectúen la urbanización de terrenos o la promoción, construcción o rehabilitación de edificaciones destinadas, en todos los casos, a su venta, adjudicación o cesión por cualquier título, aunque sea ocasionalmente. Tanto en el caso de esta letra como en la anterior, la actual redacción del artículo 7.1.º LIVA introducida por la Ley 4/2008, deja claro que en estos casos no hay porque pensar que la transmisión del inmueble o del terreno que precisamente han sido determinantes de la condición de sujeto pasivo del transmitente, sea una operación no sujeta por transmisión de un conjunto de elementos del patrimonio empresarial que constituyan una unidad económica autónoma (ver epígrafe 6.7.). En estos casos con carácter general estaremos ante operaciones sujetas al IVA. e) Quienes realicen a título ocasional las entregas de medios de transportes nuevos exentas por ir destinados a otro Estado miembro, donde se realiza una AIB. 262 - Primera Parte: Fiscalidad PI_2010.indb 262 © CISS 28/04/2010 15:21:37 FISCAL En las cuatro primeras letras encontramos empresarios o profesionales del sector inmobiliario. A continuación analizaremos los más significativos. No obstante, antes de dicho análisis debemos destacar que desde 2010, como consecuencia de la Ley 2/2010, de 1 de marzo, por la que se trasponen determinadas Directivas en el ámbito de la imposición indirecta, a los exclusivos efectos de las prestaciones de servicios de los artículos 69, 70 y 72 LIVA (todos los servicios incluidos los relacionados con inmuebles), tienen la consideración de empresarios o profesionales los siguientes sujetos: a) Quienes realicen actividades empresariales o profesionales simultáneamente con otras que no estén sujetas al Impuesto de acuerdo con lo dispuesto en el artículo 4.Uno LIVA. Se trata de sujetos duales que no es que desarrollen actividades con y sin derecho a deducir, sino que desarrollan actividades empresariales o profesionales y otras ajenas a dicho carácter. Pues bien, lo que la norma dice es que a efectos de las prestaciones de servicios son empresarios o profesionales con independencia de que estén actuando en una u otra faceta. b) Las personas jurídicas que no actúen como empresarios o profesionales siempre que tengan asignado un número de identificación a efectos del Impuesto sobre el Valor Añadido suministrado por la Administración española. Es decir, que cuando se preste un servicio sujeto al IVA que tenga como destinatario a una de estas personas (Administraciones públicas, fundaciones o asociaciones sin ánimo de lucro, etc.), debe considerarse que se presta a un empresario o profesional, lo que puede ser relevante para determinar el lugar de realización y el sujeto pasivo de la operación. 6.2.1. El arrendador El artículo 5.Uno.c) LIVA establece que se consideran E o P en todo caso a los arrendadores de bienes. Por tanto, cualquier persona que arriende bienes, ya sean muebles, inmuebles o semovientes, es empresario en este impuesto. Esto supone, desde la perspectiva inmobiliaria, que los arrendadores, aunque sea de viviendas que están exentas, son empresarios a efectos del IVA. Por supuesto los arrendadores de locales también lo serán ya que en este caso, además, no hay exención, por lo que no sólo serán empresarios sino que además deberán presentar declaración por el impuesto. Esta consideración como empresario es independiente de que en el IRPF la actividad no se considere una actividad económica, sino simplemente un rendimiento del capital inmobiliario. Los arrendadores que sólo arriendan viviendas, como sólo realizan operaciones exentas, no han de presentar declaración por el impuesto. Ahora bien, cuando se vendan los inmuebles que han estado afectos a la actividad de arrendamiento, será un empresario el que venda, por lo que podrá renunciar a la exención establecida para las segundas y ulteriores entregas de edificaciones, siempre que el adquirente sea también E o P con derecho a la deducción íntegra del impuesto. De esta forma el adquirente evita tributar por TPO, que es un impuesto no neutral que aumenta los costes de adquisición. No obstante, que la operación esté sujeta a IVA por renuncia a la exención, conlleva la tributación por el gravamen gradual de la modalidad de AJD del ITP y AJD, cuyo tipo impositivo algunas CCAA incluso incrementan en el caso de renuncia a la exención inmobiliaria del IVA (Ver epígrafe 7.12). © CISS PI_2010.indb 263 Impuesto sobre el Valor Añadido - 263 28/04/2010 15:21:37 FISCAL 6.2.2. El urbanizador Para que un urbanizador sea empresario se requiere que su actividad sea empresarial. En principio, nadie duda que una empresa urbanizadora, que materialmente ejecuta las obras de urbanización de terrenos a cambio de un precio, sea empresario. Pero el artículo 5.Uno.d) LIVA va más allá, señalando que quienes urbanizan terrenos con la finalidad de venderlos, adjudicarlos o cederlos a terceros por cualquier título, ya urbanizados o en curso de urbanización, son empresarios en todo caso. No se trata del empresario urbanizador, que mencionamos antes, sino del promotor de la urbanización, es decir, del dueño de los terrenos que se urbanizan. Evidentemente, en el desarrollo del planeamiento urbanístico la primera actuación material, tras los trámites administrativos y técnicos, es la urbanización, que se llevará a cabo de facto por una empresa urbanizadora y por encargo de los propietarios. Estos propietarios puede que ya fueran empresarios previamente, pero puede que simplemente se trate de particulares que han decidido participar en el proceso de desarrollo del planeamiento por cualquiera de los sistemas de ejecución que se prevén en la normativa, que es de competencia autonómica, siendo la legislación estatal sólo supletoria. El IVA no distingue, y los considera empresarios aunque realicen esta operación de urbanización sólo ocasionalmente o incluso una sola vez. Esta consideración como empresario del propietario de terrenos que los transmite una vez que a su cargo ha empezado o concluido la urbanización, es de importancia vital en el sector inmobiliario. El propietario deviene así en empresario una vez que comienza a sufragar los costes, tanto si es en metálico o como si se pagan en especie, generalmente con aprovechamiento urbanístico. Es necesario que el pago de los costes se haga respecto de terrenos destinados a la venta o cesión a terceros, lo que por otra parte será irrefutable si por la naturaleza o importancia de los terrenos, resulta imposible defender una finalidad privada futura, como podría ser, por ejemplo, la construcción por el propietario de su vivienda particular. La figura del empresario en tanto que urbanizador de terrenos para la venta o cesión a terceros, se da en todos los sistemas de ejecución del planeamiento: • Expropiación: aunque aquí la condición de urbanizador la tendrá sólo el Ayuntamiento. • Cooperación: ya que en este caso el Ayuntamiento urbaniza por cuenta de los propietarios. • Compensación: sólo si no hay transmisión de la propiedad a la Junta de Compensación, ya que sólo en ese caso el propietario de los terrenos es urbanizador. Cuando hay transmisión de la propiedad es promotora, urbanizadora y empresaria sólo la propia Junta de Compensación (denominada hoy día frecuentemente Agrupación de Interés Urbanístico -AIU-), sin perjuicio de que pueda haber propietarios que ya fueran previamente empresarios inmobiliarios. La DGT se ha manifestado en numerosas consultas sobre las AIU (Ver epígrafe 6.2.6. posterior). • Concertación o cualquier otra denominación, según la Comunidad Autónoma: aquí los propietarios encargan la urbanización al agente urbanizador (Ver epígrafe 6.2.6. posterior). El siguiente cuadro refleja los agentes económicos que intervienen en cada uno de los sistemas de ejecución del planeamiento, diferenciando en el caso de la AIU aquellas en las que se produce transmisión de la propiedad de los terrenos de las que actúan de forma fiduciaria por cuenta de los propietarios, siendo estas últimas las más frecuentes: 264 - Primera Parte: Fiscalidad PI_2010.indb 264 © CISS 28/04/2010 15:21:37 EJECUCIÓN DE LA URBANIZACIÓN PROMOTOR DE LA URBANIZACIÓN PROPIEDAD DE LOS TERRENOS Expropiación Constructora Urbanizadora Ayuntamiento Ayuntamiento Cooperación Constructora Urbanizadora Propietarios(1) Particulares y Ayuntamiento Compensación (AIU propietaria) Constructora Urbanizadora AIU Particulares y Ayuntamiento Compensación (AIU fiduciaria) Constructora Urbanizadora Propietarios(1) Particulares y Ayuntamiento Concertación (Agente Urbanizador) Constructora Urbanizadora Propietarios(1) Particulares y Ayuntamiento FISCAL SISTEMAS DE EJECUCIÓN DEL PLANEAMIENTO (1) Entre los propietarios estarán los Ayuntamientos por los terrenos obtenidos por cesión obligatoria (Ver epígrafe 6.7 posterior). La DGT, respecto a la consideración de E o P de quien vende parcelas o terrenos, se ha manifestado en diversas Consultas, como las de fechas 20-6-1997, 26-1-2001, 7-3-2003, 16-2-2004, 11-5-2005, 3-11-2005, 19-1-2006, 28-7-2006, 16-1-2007, 9-2-2007, 1-4-2008, 7-7-2008, 23-3-2009, 14-5-2009 ó 22-9-2009, señalando que es necesario que se cumplan alguna de estas circunstancias en las parcelas: a) Que estén afectas a una actividad empresarial (empresarios en general). b) Que estén urbanizándose o ya urbanizadas por el transmitente (conversión en empresario por urbanizador de quien no lo era antes). En este caso de los urbanizadores, no procede la exención establecida para terrenos no edificables por el artículo 20.Uno.20.º LIVA, pues la exención no se aplica a terrenos ya urbanizados o en curso de urbanización, si son transmitidos por los promotores de la misma. c) Que la propia transmisión determine en sí misma la existencia de una actividad empresarial (empresarios inmobiliarios). Respecto al momento en que se entiende que los terrenos ya están en curso de urbanización y, por tanto, el vendedor será ya empresario-urbanizador, es el momento de inicio material de las obras, de forma que no será urbanizar en el IVA iniciar actividades previas como trabajos técnicos por proyectos, planificación y programación de indemnizaciones, garantía de la ejecución de las obras mediante aval, etc. Los costes de estas materias, aunque se repercutan a los propietarios, no son costes de urbanización. En este sentido, el artículo 14.2 del Texto Refundido de la Ley de Suelo, aprobado por Real Decreto Legislativo 2/2008, de 20 de junio, señala que a los efectos de dicha Ley las actuaciones de urbanización se entienden iniciadas en el momento en que, una vez aprobados y eficaces todos los instrumentos de ordenación y ejecución que requiera la legislación sobre la ordenación teritorial y urbanística para legitimar las obras de urbanización, empiece la ejecución material de éstas. La DGT entiende que se es empresario, si no se era ya previamente, cuando se empieza a urbanizar, es decir, cuando se empiezan a asumir costes de urbanización (pago) siempre, claro es, que se haga con el propósito de venta o cesión a terceros de las parcelas o terrenos en curso de urbanización o ya urbanizadas. Esta doctrina se expresa con claridad en la consulta V1175 de 17 de junio de 2005, cuyo contenido es esencial en la aplicación del IVA al desarrollo urbanístico. Otras consultas interesantes © CISS PI_2010.indb 265 Impuesto sobre el Valor Añadido - 265 28/04/2010 15:21:37 FISCAL recientes son las de 27-7-2005, 7-10-2005, 29-11-2005, 16-1-2006, 8-5-2006, 4-9-2006, 22-9-2006, 9-10-2006, 12-12-2006, 22-2-2007, 16-11-2007, 6-5-2008, 16-12-2008 ó 15-10-2009, así como la Resolución del TEAC n.º 2043/2004, de 24-11-2004. Ahora bien, el pago de los costes de urbanización puede efectuarse en metálico, atendiendo las sucesivas derramas que se vayan poniendo al cobro, o en especie, con derechos de aprovechamiento urbanístico. La condición de empresario se adquiere, si se urbaniza para vender o ceder a terceros las parcelas resultantes ya urbanizadas o en curso de urbanización, en los siguientes momentos: FORMAS DE PAGO DE LOS COSTES DE URBANIZACIÓN MOMENTO DE ADQUISICIÓN DEL CARÁCTER DE EMPRESARIO SI NO SE ERA YA PREVIAMENTE Pago en metálico • Se es empresario desde que se paga la primera derrama, que exigirá bien el Ayuntamiento, bien el agente urbanizador o la Agrupación de Interés Urbanístico (junta de compensación). • Se es empresario desde que se hace la entrega del aprovechamiento, que se produce, en general, con la publicidad de la reparcelación o inscripción en el Registro de la Propiedad. Pago en especie • Terrenos con que se paga en especie: Mientras que en los excesos y defectos de adjudicación se trata de terrenos sin costes de urbanización, el pago en especie de costes de urbanización se hace con terrenos edificables (ex lege), es decir, con costes de urbanización ya incorporados, por lo que el efecto es la secuencia: entrega/pago de costes de urbanización/ condición de empresario. La DGT se ha planteado recientemente la problemática de la proindivisión y la condición de empresario urbanizador. Las conclusiones son válidas tanto para el sistema de cooperación o concertación, como para el de compensación con AIU fiduciaria. En las consultas V1393-06 de 7-7-06 y V0224-07 de 6-2-2007, la DGT diferencia los supuestos posibles en función de que la copropiedad se dé en la propiedad inicial de los terrenos, en la de las parcelas resultantes de la reparcelación o en ambos casos. La cuestión es quién es sujeto pasivo del IVA y a quién se les han de exigir las derramas por el Ayuntamiento, el agente urbanizador o la AIU, según el sistema de ejecución de que se trate. El cuadro siguiente resume la postura administrativa: PROPIEDAD DE LOS TERRENOS PROPIEDAD DE LAS PARCELAS CONDICIÓN DE EMPRESARIO O PROFESIONAL Copropiedad inicial Propietarios finales individuales Son los propietarios finales quienes urbanizan y a quienes deben exigírseles las derramas. Adquieren la condición de E o P, si no lo eran previamente, si han urbanizado para la venta o cesión. Propietarios iniciales individuales La comunidad final o indiviso de resultado no es E o P por la urbanización, pues urbanizan cada uno Copropiedad final de los propietarios, a quienes deben exigírseles las (copropiedad derramas. Adquieren la condición de E o P, si no lo final o indiviso de eran previamente, si han urbanizado para la venta o resultado) cesión. .../... 266 - Primera Parte: Fiscalidad PI_2010.indb 266 © CISS 28/04/2010 15:21:38 Copropiedad inicial PROPIEDAD DE LAS PARCELAS CONDICIÓN DE EMPRESARIO O PROFESIONAL La comunidad formada por la propiedad indivisa es la que urbaniza y a la que deben exigírsele las Copropiedad final derramas. Adquiere la condición de E o P, si no lo era previamente, si ha urbanizado para la venta o cesión. FISCAL .../... PROPIEDAD DE LOS TERRENOS 6.2.3. El promotor inmobiliario Es este otro de los agentes económicos del sector inmobiliario. Una vez que como resultado de la urbanización nos encontramos ante suelo edificable, o cuando se trata de compra de solares o de edificios adquiridos para ser objeto de rehabilitación, el propietario del suelo a construir o de la edificación a rehabilitar, que construye o rehabilita con el fin de vender o ceder por cualquier título lo construido o rehabilitado, es empresario a efectos del IVA como promotor inmobiliario. Además, en el caso usual de que sea una sociedad mercantil quien promueva la construcción o rehabilitación, recordemos que el artículo 5.Uno.b) LIVA las considera E o P salvo prueba en contrario, con las precisiones señaladas en el epígrafe 6.2. Es interesante percatarse de que se exige la venta, transmisión o cesión a terceros. Así, un particular que adquiere una parcela para construir su vivienda, en la medida en que no lo hace con el fin de venderla a terceros no se convierte en empresario en el IVA. Si pensamos en edificación no residencial o ingeniería civil, es más claro el matiz. Así, una cadena de grandes almacenes que promueve la construcción de un nuevo centro comercial no es empresario inmobiliario, sin perjuicio de que lo sea por su actividad comercial. Del mismo modo, una Administración pública que promueve la construcción de un puente, como no lo construye para su venta o cesión, no es empresario a efectos del IVA. 6.2.4. El constructor inmobiliario Se trata en este caso del empresario que a cambio de precio ejecuta materialmente las obras para el promotor, llevando a cabo la construcción o rehabilitación de las edificaciones, residenciales o no, o las obras de ingeniería civil. Ello implica la ordenación por cuenta propia de factores de producción materiales y humanos o de uno de ellos, con la finalidad de intervenir en la producción o distribución de bienes o servicios, por lo que de acuerdo con el artículo 5.Uno.a) LIVA se trata de un empresario. Urbanizador, promotor, constructor y agente inmobiliario conforman la esencia del sector, aunque es frecuente que las diferentes figuras coincidan en el mismo empresario, que puede urbanizar, promover, construir y comercializar él mismo. 6.2.5. Otras figuras usuales del sector inmobiliario En el sector inmobiliario con frecuencia actúan como promotores las comunidades de bienes y las cooperativas de la vivienda. Pero el sector no se agota con © CISS PI_2010.indb 267 Impuesto sobre el Valor Añadido - 267 28/04/2010 15:21:38 FISCAL lo visto hasta ahora, pues otras muchas empresas prestan sus servicios en este mercado, como los agentes de la propiedad inmobiliaria (APIS), o las sociedades o entidades de gestión inmobiliaria, dedicadas a la gestión de patrimonios inmobiliarios, centros comerciales, etc. Estos servicios representan operaciones sujetas y no exentas, gravadas al tipo general del impuesto. El caso de comunidades promotoras de edificaciones no está exento de polémica. Las comunidades de bienes carecen de personalidad jurídica, representando simplemente un patrimonio separado susceptible de imposición de acuerdo con lo dispuesto en el artículo 35.4 LGT, que se refiere a las comunidades de bienes conjuntamente con las herencias yacentes y demás entidades sin personalidad jurídica. El artículo 84.Tres LIVA considera que estos entes tienen la consideración de sujetos pasivos en el IVA, de forma que siempre que se explote un bien poseído en proindiviso, por ejemplo en arrendamiento, es la comunidad de bienes quien se convierte en sujeto pasivo del IVA, no cada uno de sus miembros. Del mismo modo, cualquier actividad empresarial o profesional ejercida por una comunidad de bienes hace a ésta sujeto pasivo del IVA, mientras que sus miembros no lo son. En el impuesto directo ocurre lo contrario, ya que son sus miembros quienes serán contribuyentes o sujetos pasivos del IRPF, IS o IRNR, mientras que los entes sin personalidad, salvo contadas excepciones, no son nada salvo respecto a ciertas obligaciones formales. En la regulación de los impuestos directos citados, no se reconoce a los entes sin personalidad jurídica, por tanto, la condición de sujeto pasivo (en el IRNR hay alguna excepción que se analiza en el epígrafe 4.6. IRNR). En el IVA sí se les reconoce esa condición. El caso más problemático se plantea cuando varios propietarios de suelo en proindiviso llevan a cabo la construcción de una edificación para la posterior adjudicación a cada copropietario de una parte de lo construido, disolviéndose la propiedad común por mor de la adjudicación, que especifica para cada propietario de forma real, la cuota ideal que hasta ese momento existía. La DGT, en consulta de 15-12-1999 como en otras anteriores, entiende que de acuerdo con el artículo 8. Dos.2.º LIVA, la comunidad de bienes, sociedad civil sin personalidad jurídica o ente sin personalidad de que se trate que haya promovido la edificación, se convierte en empresario por adjudicar a sus miembros, que son terceros distintos del propio ente, el resultado de la construcción. Sin embargo, la Sentencia del Tribunal Supremo de 23-5-1998 entiende que no es una operación sujeta, por ser una adjudicación interna dentro del propio ente que no supone transmisión del dominio. Esta interpretación del TS representa que la venta posterior que realice el adjudicatario de parte de lo construido será primera transmisión, aunque no sujeta si se trata de un particular. La DGT, no obstante, sigue manteniendo su criterio inicial, como por ejemplo pone de manifiesto en las consultas V1713-06 de 31-8-2006, V0516-07 de 12-3-2007 o V0173-09 de 30-1-2009. La Audiencia Nacional, sin embargo, sigue la tesis del Tribunal Supremo en la Sentencia de 07-05-2009 (Rec. num. 118/2008). 6.2.6. Las Juntas de Compensación y el Agente Urbanizador Aunque al analizar el empresario urbanizador se ha hecho ya referencia a estas figuras, la importancia de ambas en la actividad inmobiliaria y en el desarrollo del planeamiento urbanístico, aconseja una referencia independiente. Compensación y concertación son los dos sistemas más generalizados a través de los que se acomete la transformación en terreno urbanizado de suelo rural previsto en la pla- 268 - Primera Parte: Fiscalidad PI_2010.indb 268 © CISS 28/04/2010 15:21:38 Las Juntas de Compensación o Agrupaciones de Interés Urbanístico (en adelante AIU), son entes que surgen para que los propietarios, a través de ellas, puedan presentar a la Administración actuante, generalmente el Ayuntamiento, un programa de ejecución, competir por su adjudicación o simplemente colaborar con el Agente Urbanizador si es que el sistema finalmente decidido es el de concertación. Ha de integrar a propietarios que representen más del 50% de la superficie afectada, tener poder dispositivo sobre los terrenos y reconocer a los demás propietarios afectados el derecho a adherirse en condiciones de igualdad con los fundadores. FISCAL nificación urbanística. Los sistemas de expropiación o cooperación son muy poco usuales. Por su parte, aunque la compensación es el sistema más extendido, la figura del Agente Urbanizador poco a poco esta tomando cada vez más importancia, con gran arraigo en algunas CCAA, especialmente en la Valenciana. La DGT ha tratado en muchas consultas las Juntas de Compensación, con clara doctrina (DGT 03-04-1997, 17-02-1998, 27-04-1999, 20-02-2002, 08-05-2002, 07-03-2003, 17-06-2003, 24-09-2003, 23-12-2003, 29-09-2004, 20-10-2005, 29-06-2006, 02-10-2006, 25-01-2007, 24-04-2007, 15-4-2008 ó 21-05-2009 entre otras). También se ha referido la DGT a las AIU, estableciendo la equivalencia con las Juntas de Compensación (DGT 13-05-1997, 29-07-1997, 16-10-1997, 27-02-1998, 13-04-1998, 29-03-1999, 19-04-1999, 15-06-1999, 02-10-2000, 01-04-2003, 24-2-2004 y 16-12-2008 entre otras). Pero la característica más relevante desde el punto de vista fiscal es la posibilidad de dos variantes en el modus operandi de estas entidades, según haya o no transmisión de la propiedad de los terrenos a la entidad mientras se desarrollan las obras de urbanización. El siguiente esquema refleja la esencia de la actividad de una AIU: TERRENOS Obras de urbanización AIU (Junta de Compensación) Propietarios de los terrenos Pago de derramas PARCELAS Si hay efectiva transmisión de la propiedad, la AIU urbaniza terrenos propios que recibe en las aportaciones iniciales, que son operaciones exentas por el artículo 20.Uno.21.º LIVA, y adjudicará a los propietarios parcelas urbanizadas, aplicándose también la misma exención a estas adjudicaciones. Si la AIU actúa con carácter fiduciario urbaniza terrenos ajenos a cambio de precio (derramas), por lo que será empresario como constructor que ejecuta materialmente las obras de urbanización, pero no como promotor de la urbanización. Serán en este caso los propietarios quienes, aunque no lo fueran previamente, se considerarán empresarios como promotores de la urbanización. © CISS PI_2010.indb 269 Impuesto sobre el Valor Añadido - 269 28/04/2010 15:21:38 FISCAL CON TRANSMISIÓN DE LA PROPIEDAD SIN TRANSMISIÓN DE LA PROPIEDAD (CARÁCTER FIDUCIARIO) • El propietario de los terrenos no adquiere la condición de E o P, salvo que lo fuera previamente, y las ventas posteriores de las parcelas adjudicadas ya urbanizadas no estarán sujetas, salvo que se trate de propietarios que fueran previamente empresarios inmobiliarios (TPO). • Las derramas son anticipos a cuenta de operaciones exentas por el artículo 20.Uno.21.º LIVA (adjudicaciones a los propietarios), por lo que están exentas de IVA. • El propietario de los terrenos adquiere la condición, en calidad de urbanizador, de E o P, si no lo era previamente, y las ventas posteriores de las parcelas ya urbanizadas o en curso de urbanización estarán sujetas y no exentas de IVA. • Las derramas son el pago de los costes de urbanización a la AIU, que es quien ejecuta materialmente las obras de urbanización, por las que repercute IVA. En el caso de AIU con transmisión de la propiedad, cabe plantearse si se puede renunciar a la exención del artículo 20.Uno.21.º LIVA, en los términos del apartado Dos de dicho artículo (Ver n.º 6.9.3), tanto en las aportaciones iniciales como en las adjudicaciones finales de parcelas ya urbanizadas. En las aportaciones iniciales es difícil que pueda haber renuncia, pues la AIU sólo tendría derecho a la deducción del 100% de las cuotas que soportase, si a su vez fuera a renunciar a la exención en todas y cada una de las adjudicaciones que realizase de parcelas ya urbanizadas, lo que exigiría que todos los propietarios adjudicatarios fueran empresarios inmobiliarios con derecho, a su vez, a la deducción íntegra del impuesto. En este caso, además, las derramas serían anticipos de operaciones no exentas por renuncia a la exención, por lo que la AIU debería repercutir el impuesto al exigirlas. En definitiva, se trata de una hipótesis poco probable (DGT 20-03-1998). Sí es posible, eso sí, que en algunas de las adjudicaciones finales se renuncie a la exención del artículo 20.Uno.21.º LIVA, en la medida en que el propietario adjudicatario sea empresario inmobiliario con derecho a la deducción íntegra de las cuotas que le repercuta la AIU por renuncia a la exención. En el caso de que la AIU renuncie en unas adjudicaciones y en otras no, entraría en prorrata. Además de la exigencia de derramas, en metálico o en especie (Ver n.º 6.2.2), una AIU realiza o puede realizar o intervenir en otras operaciones. El siguiente cuadro refleja la fiscalidad de algunas de las operaciones más típicas de una AIU, ya sea con transmisión de la propiedad o fiduciarias: OPERACIÓN FISCALIDAD Pago de indemnizaciones por expropiación a propietarios disidentes • Se expropian a los propietarios disidentes terrenos para la AIU. Si el propietario de que se trate es E o P, serán operaciones sujetas al IVA, aunque puede que exentas por el artículo 20.Uno.20.º LIVA si se trata de segundas y ulteriores entregas de edificaciones (DGT 24-04-1997, 21-04-1998, 8-02-2001 y 22-12-2003). Expropiación de terrenos de los propietarios disidentes a favor de la AIU • Es un caso particular del anterior. Si no procede IVA procederá siempre TPO sin aplicar la exención del artículo 45.I.B).7 del TR del ITP y AJD, pues esta exención en TPO está prevista sólo para los propietarios que se integren en la unidad de ejecución. En las que proceda IVA, habrá gravamen gradual de AJD (DGT 29-01-1999, 24-02-1999 y 09-04-2002). Transmisiones de terrenos de la AIU a la empresa urbanizadora en pago de las obras • No es una transmisión de cada uno de los miembros, sino de la AIU. Estará sujeta y no exenta, pues el artículo 20.Uno.21.º LIVA no ampara operaciones de la AIU con terceros (RTEAC 13-10-2004). 270 - Primera Parte: Fiscalidad PI_2010.indb 270 © CISS 28/04/2010 15:21:38 FISCAL En el caso de una indemnización por traslado del negocio percibida por un empresario, procedente de una Junta de Compensación, de acuerdo con los criterios del TJCE (sentencias de 29 de febrero de 1996, asunto C-215/94, y de 18 de diciembre de 1997, asunto C-384/95), la DGT entiende que no hay prestación de servicios a la Junta de Compensación, por lo que no estamos ante una operación sujeta ni la indemnización forma parte de la base imponible del impuesto (DGT 1159-04 de 3-5-04, V0456-05 de 21-3-2005, V1756-06 de 4-9-06, V1497-07 de 5-7-2007, V0790.08 de 15-4-2008 ó V1576-08 de 28-7-2008). La Sentencia del Tribunal Supremo de 11 de julio de 2005 dispone que para las entidades urbanísticas de conservación, y respecto exclusivamente de los servicios de conservación de la obra urbanizadora, de los espacios libres de dominio y uso publico, es aplicable la exención del artículo 20.Uno.12.º LIVA, es decir, la exención de las EB y PS accesorias realizadas para sus miembros por organismos o entidades legalmente reconocidos con finalidad política, sindical, religiosa, patriótica, filantrópica o cívica, siempre que sean servicios relacionados con sus finalidades específicas y que no se perciban otras contraprestaciones que las cotizaciones fijadas en sus estatutos. La DGT ha contestado a una consulta que planteaba la posibilidad de aplicar esta misma exención a las «cuotas de urbanización» exigidas por una Junta de Compensación a los propietarios de los terrenos. Señala la DGT que el TS ha declarado la exención exclusivamente para los servicios mencionados de conservación de la obra urbanizadora de los espacios libres de dominio y uso público, pero no de los servicios de conservación de la obra urbanizadora de los espacios libres de dominio y uso privados, por lo que tampoco cabe extender la exención a los servicios de urbanización cualquiera que sea el sistema de ejecución empleado. Aclara también la DGT que la exención mencionada para las entidades urbanísticas de conservación requiere el cumplimiento de los requisitos previstos en la LIVA (DGT V0189-07 de 25-1-07 o V1974-08 de 30-10-2008, V2039-08 de 05-11-2008, V1016-09 de 08-05-2009 y V0033-10 de 18-01-2010). Por lo que se refiere al Agente Urbanizador (también llamado según la normativa autonómica de que se trate beneficiario, urbanizador o adjudicatario promotor), éste compite por que la Administración actuante le adjudique el desarrollo del planeamiento, presentando un programa de ejecución. Gran parte de los razonamientos hechos para las AIU fiduciarias son trasladables al sistema de concertación con Agente Urbanizador. En este sistema es práctica generalizada el pago al Agente Urbanizador mediante la entrega de aprovechamiento urbanístico, que se entiende realizada con la reparcelación (Ver n.º 6.2.2.). Al señalar la normativa urbanística que este pago en aprovechamiento se concreta en terrenos o suelo edificable, la entrega implica la asunción de costes de urbanización y el comienzo de la condición de empresario para los propietarios que no lo fueran previamente, siempre y cuando se trate de terrenos que previsiblemente serán objeto de venta o cesión, según hemos señalado ya reiteradamente. Obras de urbanización Agente Urbanizador Propietarios de los terrenos Pago de derramas © CISS PI_2010.indb 271 Impuesto sobre el Valor Añadido - 271 28/04/2010 15:21:38 FISCAL 6.3. El concepto de bienes inmuebles (artículo 6 LIVA) La diferencia entre el concepto de inmueble en el IVA y en Derecho Civil no se encuentra en el suelo, sino en las edificaciones. El artículo 6 LIVA señala un concepto de edificación que difiere en algunos casos del establecido en Derecho Civil. Es un aspecto que puede llegar a ser relevante, toda vez que sobre las edificaciones se establecen especialidades en el IVA, siendo destacable la exención regulada para las segundas y ulteriores entregas de edificaciones. En el IVA se consideran edificaciones las construcciones unidas permanentemente al suelo o a otros inmuebles, efectuadas tanto sobre la superficie como en el subsuelo, que sean susceptibles de utilización autónoma e independiente. La ley señala ejemplos sobre qué debe considerarse como edificación y qué no. Así, el cuadro siguiente contiene la regulación legal: SE CONSIDERA EDIFICACIÓN NO SE CONSIDERA EDIFICACIÓN • Edificios, considerando como tales a toda • Las obras de urbanización de terrenos como las de abastecimiento y evacuación de construcción permanente, separada e indeaguas, suministro de energía eléctrica, redes pendiente, concebida para vivienda o para de distribución de gas, instalaciones telefóniuna actividad económica. cas, accesos, calles y aceras. • Instalaciones industriales no habitables, tales como diques, tanques o cargaderos. • Plataformas para exploración y explotación de hidrocarburos. • Puertos, aeropuertos y mercados. Puertos, aeropuertos y mercados. • Las construcciones accesorias de explotaciones agrícolas que guarden relación con la naturaleza y destino de la finca aunque el titular de la explotación, sus familiares o las personas que con él trabajen, tengan en ellas su vivienda. • Instalaciones de recreo y deportivas que no • Los objetos de uso y ornamentación, tales sean accesorias de otras edificaciones. como máquinas, instrumentos y utensilios y • Caminos, canales de navegación, líneas de demás inmuebles por destino a que se refiere ferrocarril, carreteras, autopistas y demás el artículo 334, números 4 y 5 del Código Civil. vías de comunicación terrestres o fluviales, • Las minas, canteras o escoriales, pozos de así como puentes, viaductos y túneles. petróleo o gas u otros lugares de extracción • Instalaciones fijas de transporte por cable. de productos naturales. 6.4. Entrega de bienes inmuebles (arts. 8 y 9 LIVA) La LIVA considera EB la transmisión del poder de disposición sobre bienes corporales. Se consideran bienes corporales el gas, el calor, el frío, la energía eléctrica y demás modalidades de energía. Obviamente la entrega de inmuebles, ya sea suelo o edificaciones, representa una EB. Cuestión diferente serán las PS relacionadas con inmuebles (arrendamientos, subarrendamientos, traspasos, constitución y transmisión de derechos de superficie, mediación y agencia, servicios técnicos de ingenieros, arquitectos y similares, etc.). 6.4.1. Las ejecuciones de obra y el concepto de rehabilitación Uno de los conceptos que se encuentra a caballo entre EB y PS es el de las ejecuciones de obra. Depende de qué tipo de bien se ha de obtener como resultado 272 - Primera Parte: Fiscalidad PI_2010.indb 272 © CISS 28/04/2010 15:21:39 FISCAL del encargo y del porcentaje del valor de los bienes aportados por quien la realiza, de forma que si no aporta materiales nunca estaremos ante una EB, sino ante una simple PS. En concreto, la LIVA señala que son EB las ejecuciones de obra que tengan por objeto la construcción o rehabilitación de una edificación, en el sentido señalado anteriormente (artículo 6 LIVA) cuando el empresario que ejecute la obra aporte una parte de los materiales utilizados, siempre que el coste de los mismos exceda del 20% de la base imponible de la operación. Así, si se cumple el porcentaje exigido de aportación de materiales por quien realiza la obra, serán EB todos los trabajos que subcontrate el promotor de una edificación para construir o rehabilitar la misma. Sin embargo, los trabajos que se encarguen para una simple reforma de una edificación, que no quepa calificar como rehabilitación, serán PS por no tener por objeto la construcción o rehabilitación de una edificación. El concepto de rehabilitación es fundamental, no sólo por lo que acabamos de ver respecto de la calificación como EB o PS, sino también por las consecuencias que tiene respecto al tipo impositivo, como se analiza en el apartado correspondiente (ver epígrafe 6.12 posterior). Pues bien, de acuerdo con el art. 20.Uno.22.º LIVA (redacción dada por el Real Decreto-Ley 2/2008, de 21 de abril, de medidas de impulso a la actividad económica), las obras de rehabilitación de edificaciones son las que tienen por objeto la reconstrucción de las mismas mediante la consolidación y el tratamiento de las estructuras, fachadas o cubiertas y otras análogas, siempre que el coste global de las operaciones de rehabilitación exceda del 25% del precio de adquisición si se hubiese efectuado durante los dos años inmediatamente anteriores o, en otro caso, del valor de mercado que tuviera la edificación o parte de la misma en el momento de inicio de las obras de rehabilitación, descontando la parte correspondiente al suelo. Esta regulación de la rehabilitación nos lleva a concluir que para que las obras realizadas en una edificación se consideren de rehabilitación deben cumplir un doble requisito: a) Cuantitativo: que el importe de las obras exceda del 25% del precio de adquisición o del valor previo de la edificación antes de su rehabilitación, excluido el terreno (desde 22-4-2008). b) Cualitativo: que consistan en la consolidación o tratamiento de elementos estructurales de la edificación (estructuras, fachadas, cubiertas o elementos estructurales análogos), de manera que las operaciones de reacondicionamiento, mejora o reforma de la vivienda, por elevado que sea el importe de su coste, no tendrán el carácter de rehabilitación (redistribución del espacio interior, cambio o modernización de instalaciones de fontanería, calefacción, electricidad, gas, solado, alicatado, carpintería, bajada de techos, etc.). Si se trata de ejecuciones de obra complejas, en las que junto a las referidas operaciones de mera reforma se realizan, asimismo, tareas de tratamiento y consolidación de elementos estructurales, debe tenerse en cuenta el objetivo perseguido con el beneficio fiscal, por lo que serán rehabilitación en la medida en que consistan principalmente en el tratamiento de los elementos estructurales de la edificación, de manera que si este tratamiento supone sólo una pequeña parte del presupuesto total de la ejecución, no cabe calificar la obra en su conjunto como de rehabilitación. La interpretación administrativa del concepto de rehabilitación ha sido tradicionalmente restrictiva, si bien la Jurisprudencia ha sido más flexible. Así, la Audiencia Nacional en Sentencia de 20-01-2000 ha entendido que bajo la referencia que hay © CISS PI_2010.indb 273 Impuesto sobre el Valor Añadido - 273 28/04/2010 15:21:39 FISCAL a “otras análogas” tras la mención de las estructuras, cubiertas y fachadas, tiene cabida cualquier "otro tipo de actuaciones constructivas siempre que no se trate de meras obras de ornato, decoración, etcétera", atendiendo a la normativa general sobre rehabilitación de edificaciones contenida, para el caso sometido a su valoración, en el Real Decreto 2190/1995, de 28 de diciembre, sobre medidas de financiación para actuaciones protegibles en materia de vivienda y suelo para el período 1996/1999, y considerando que un supuesto de obras de adecuación funcional de un edificio que, en aplicación del criterio administrativo que se acaba de exponer no tendría la consideración de obra de rehabilitación, sin embargo sí tenía dicha condición. En el mismo sentido de interpretación "amplia" del concepto de rehabilitación se debe citar la Sentencia del Tribunal Superior de Justicia de Cataluña 10-03-1997. Esta línea de flexibilidad parece seguir la Disposición adicional 2.ª de la Ley 11/2009, de 26 de octubre, por la que se regulan las SOCIMI, que conmina al Gobierno a aprobar una norma reglamentaria de acuerdo con las CCAA, que precise el alcance del término “obras análogas” con la finalidad de ampliar el ámbito objetivo. Probablemente la regulación reglamentaria que se apruebe termine fijando no sólo el concepto de obras de rehabilitación y obras análogas, sino también el de obras conexas o vinculadas a las de rehabilitación y análogas. La idea es exigir una ponderación entre los tres tipos, de forma que se compare el coste de las conexas con el de las de rehabilitación y análogas, debiendo ser el coste de estas últimas superior al de las obras conexas o vinculadas. Pero habrá que esperar a que se desarrolle reglamentariamente el concepto. Uno de los problemas prácticos más usuales en las ejecuciones de obra, que se analiza en el apartado correspondiente, es el del devengo (ver epígrafe 6.10. posterior). 6.4.2. Ventas con pacto de reserva de dominio o condición suspensiva La LIVA es muy prudente e intenta evitar que los pactos o cláusulas de los contratos permitan a los sujetos pasivos demorar el devengo del IVA, como ocurriría con los contratos que dan título a este apartado, al aplicar la doctrina civil de la transmisión jurídica del dominio al concepto de transmisión del poder de disposición. En estos casos, es evidente que la transmisión del dominio con la amplitud del propietario no se produce hasta que se transfiera efectivamente el dominio o se produzca la contingencia que pone fin a la condición suspensiva. Para evitar en estos casos que no se devengue el IVA, la normativa señala que en estos casos se produce la EB y se devenga el impuesto. 6.4.3. Arrendamiento-venta y asimilados. El arrendamiento financiero inmobiliario De nuevo aquí la LIVA determina en qué casos, aun cuando jurídicamente no se traslade el dominio de un bien, sí se produce el hecho imponible EB. En concreto, se establece que en los arrendamientos-venta sí hay EB, mientras que en el arrendamiento financiero o leasing no, pues en este último caso estamos ante una operación de tracto sucesivo con devengo del IVA a medida que van siendo exigibles las cuotas. Por arrendamiento financiero hemos de entender las operaciones a que se refiere la DA 7.ª de la Ley 26/1988, de 29 de julio, sobre Disciplina e Intervención de las Entidades de Crédito. 274 - Primera Parte: Fiscalidad PI_2010.indb 274 © CISS 28/04/2010 15:21:39 FISCAL Podemos definir el arrendamiento-venta como el contrato a través del cual una parte, denominada arrendador-vendedor se obliga a entregar un bien a otra, denominada arrendatario-comprador. Este último contratante podrá usar y disfrutar del mismo y deberá pagar mensualmente (o en períodos distintos, si ello se conviniera así) a su contraparte una determinada cantidad de dinero, que constituirá, a la vez, renta y pago parcial del precio de una compraventa. La transferencia de la propiedad del bien se producirá en el momento en que el arrendatario-comprador pague la última cuota (que comparte, al mismo tiempo la naturaleza jurídica de renta y de precio) convenida. En realidad, este contrato comparte en su naturaleza elementos propios tanto del contrato de arrendamiento como del contrato de compraventa. La LIVA equipara el arrendamiento-venta con el arrendamiento con opción de compra desde el momento en que el arrendatario se comprometa a ejercitar dicha opción y, en general, los de arrendamiento de bienes con cláusula de transferencia de la propiedad vinculante para ambas partes. En estos casos en que la transmisión del dominio se va a producir en el futuro con certeza, el devengo del hecho imponible no puede ni debe esperar hasta que se produzca jurídicamente la transmisión del dominio, sino que se produce con la celebración del contrato. La DGT había analizado antes de la Ley 11/2009, de 26 de octubre, por la que se regulan las SOCIMI, el caso de una sociedad que realiza el arrendamiento con opción de compra de una vivienda una vez acabada la construcción o rehabilitación, es decir, que si fuera vendida estaría sujeta y no exenta del IVA. Al arrendatario se le cobra una mensualidad durante diez años, transcurridos los cuales puede optar por la compra. De la mensualidad cobrada la mitad corresponde al arrendamiento y la otra mitad al precio de la venta (si se produce), ya que en otro caso esa parte de lo cobrado se le devolvería al arrendatario (si no compra). Pues bien, hasta el 28-10-2009 se tenía repercutir al tipo general del 16% por la parte del precio correspondiente al alquiler, que no está exento por existir opción de compra (no existía tipo reducido para el alquiler no exento de viviendas cuya entrega estaría sujeta y no exenta), y al tipo reducido por la otra parte de la mensualidad, que se corresponde con anticipos a cuenta de la venta futura. Si la venta tenía a lugar, lo percibido al 16% como arrendamiento se debía reconvertir en precio de venta también, por lo que la repercusión debía rectificarse conforme al artículo 89 LIVA, que dispone al respecto que los sujetos pasivos deberán efectuar la rectificación de las cuotas impositivas repercutidas cuando el importe de las mismas se hubiese determinado incorrectamente, debiendo efectuarse la rectificación en el momento en que se adviertan las causas de la incorrecta determinación (DGT V2805-07 de 28-12-2007). Para evitar estos casos, máxime en momentos como los actuales en que el arrendamiento con opción de compra puede ser la salida del importante stock de viviendas en manos de promotores, la Ley 11/2009 estableció en estos casos un tipo reducido o superreducido en paralelo al tipo aplicable a la entrega de esas mismas viviendas (ver epígrafes 6.4.10 y 6.12 posteriores). 6.4.4. Transmisiones de inmuebles por comisionistas (APIS) Lo usual es que los mediadores (comisionistas) en operaciones de venta de inmuebles operen por cuenta y en nombre del vendedor (comitente), de forma que su intervención se limita a poner en contacto al vendedor con el comprador, exigiendo por ello a uno u otro el importe de su comisión. En estos casos estamos ante una PS sujeta y no exenta del IVA. © CISS PI_2010.indb 275 Impuesto sobre el Valor Añadido - 275 28/04/2010 15:21:39 FISCAL Pero puede ocurrir que el comisionista actúe por cuenta del vendedor pero en nombre propio. Esto supondría que el mediador adquiriese en nombre propio el inmueble para transmitirlo finalmente al tercero comprador. Una operación como la descrita no es frecuente por el importante montante de gastos que las operaciones inmobiliarias conllevan (notarios, registradores, impuestos, etc.). Pero en teoría puede ocurrir. Pues bien, la mediación en nombre propio en EB se configura por la LIVA como dos operaciones, una EB del comitente al comisionista y otra de éste al tercero comprador último del bien. Esquemáticamente, éstas son las dos posibilidades en el caso de comisión de venta (en el caso de comisión de compra fácilmente se puede hacer el análisis equivalente): En nombre ajeno En nombre propio Comitente Comitente PS EB EB EB Comisionista Adquirente Comisionista Adquirente Las especialidades en estos casos se refieren al devengo de ambas operaciones -que se produce simultáneamente en las dos por referencia al devengo de la entrega al tercero comprador-, y a la base imponible, que se analiza en el apartado correspondiente (Ver epígrafe 6.11. posterior). 6.4.5. Aportaciones no dinerarias de inmuebles y adjudicaciones en caso de disolución Ya mencionamos en el epígrafe 6.2.5. la problemática de las adjudicaciones por disolución de comunidades de bienes, sociedades civiles y, en general, de entidades sin personalidad jurídica. En principio, la LIVA establece que son EB las aportaciones no dinerarias efectuadas por los sujetos pasivos de elementos de su patrimonio empresarial o profesional a sociedades o comunidades de bienes o a cualquier otro tipo de entidades, y las adjudicaciones de esta naturaleza en caso de liquidación o disolución total o parcial de aquéllas, sin perjuicio de la tributación que proceda por las modalidades de AJD y OS del ITP y AJD. Por tanto, cuando es un inmueble lo que se aporta por un E o P a una sociedad o comunidad de bienes, o lo que se adjudica con ocasión de la disolución de las mismas, estamos ante una EB sujeta al IVA, sin perjuicio de que puede estar exenta si se trata de una segunda o ulterior entrega, como se analiza al estudiar las exenciones inmobiliarias (ver epígrafe 6.9.2. posterior). 6.4.6. Transmisiones inmobiliarias derivadas de resoluciones judiciales o administrativas Señala la LIVA que son EB las transmisiones realizadas en virtud de una norma o de una resolución administrativa o jurisdiccional, incluida la expropiación forzosa. Evidentemente, ha de tratarse de transmisiones, realizadas por E o P, de inmuebles 276 - Primera Parte: Fiscalidad PI_2010.indb 276 © CISS 28/04/2010 15:21:39 Un caso problemático son las transmisiones realizadas en ejecuciones forzosas, generalmente como consecuencia de subastas judiciales o administrativas. En estos casos, los sujetos cuyos bienes son ejecutados no suelen colaborar y ni siquiera comparecen, lo que supone que aun cuando por regla general, si son E o P, debiera existir repercusión de IVA, dicha repercusión no se produce. Para el rematante de la subasta, que adquiere el bien, esto no supone un problema, pues no es culpa de él que no haya repercusión y aunque no deducirá tampoco tendrá que satisfacer el impuesto que no le ha sido repercutido. FISCAL (u otros bienes) pertenecientes a su patrimonio empresarial o profesional. Sin embargo, en el caso de inmuebles cuya entrega está exenta por segunda o ulterior transmisión, se plantea el problema de que si no hay renuncia a la exención y repercusión de cuotas del IVA por parte del transmitente, el adquiriente debe tributar por la modalidad de TPO del ITP y AJD, lo que no es deseable si se trata de un E o P con derecho a la deducción íntegra de las cuotas del IVA que soportaría, si el transmitente renunciase a la exención inmobiliaria del IVA y repercutiese el impuesto. Este problema, derivado de la falta de comparecencia y colaboración del E o P cuyos bienes son ejecutados, se soslayó desde 2001 al regularse en la DA 6.ª LIVA el que en los procedimientos administrativos y judiciales de ejecución forzosa, los adjudicatarios que tengan la condición de E o P están facultados, en nombre y por cuenta del sujeto pasivo, y con respecto a las EB y PS sujetas al mismo que se produzcan en aquéllos: • Para expedir la factura en que se documente la operación y se repercuta la cuota del IVA. • Para presentar la declaración-liquidación correspondiente e ingresar el importe resultante. • Para efectuar, en su caso, la renuncia a las exenciones según el artículo 20.Dos LIVA. Es decir, en estos casos, el adquirente que resulta rematante de la subasta, si es E o P y se cumplen los requisitos para la renuncia, sustituye al transmitente y puede renunciar a la exención e ingresar el IVA en nombre del E o P cuyos bienes inmuebles han sido subastados. El procedimiento y los plazos se regulan en la DA 5.ª RIVA. 6.4.7. Permuta de solar a cambio de construcción futura Una de las operaciones más habituales en el sector inmobiliario es la denominada permuta de suelo por construcción futura, en la que puede mediar o no entrega de metálico que equilibre los valores de lo permutado, siendo lo habitual que no exista. En estos contratos hay tres modalidades básicas: PERMUTA DIFERIDA CON EFICACIA OBLIGACIONAL DE LA CONTRAPRESTACIÓN • La entrega del suelo se produce al firmar la escritura y la entrega de la obra cuando se ultime la misma en un momento posterior. PERMUTA DIFERIDA CON EFICACIA REAL DE LA CONTRAPRESTACIÓN (PREHORIZONTALIDAD) • En este caso el transmitente del suelo tiene a su favor con carácter real e inscrito en el Registro de la Propiedad, su contraprestación en pisos y locales en el edificio a construir. Al otorgar la escritura de obra nueva y propiedad horizontal, se produce la inscripción a su favor de los pisos y locales pactados. .../... © CISS PI_2010.indb 277 Impuesto sobre el Valor Añadido - 277 28/04/2010 15:21:39 FISCAL CESIÓN A CAMBIO DE EJECUCIÓN DE OBRA .../... • El propietario del solar no transmite la totalidad, sino que se reserva una participación indivisa correspondiente a la cuota en el régimen de propiedad horizontal que le corresponde por los pisos o locales pactados como contraprestación, de forma que no es preciso posteriormente efectuar transmisión de edificación del promotor adquirente al transmitente del solar. La diferencia de la última modalidad con las dos primeras es que al no transmitirse todo el suelo, sino sólo una parte, y tampoco recibirse a cambio una edificación completa, sino que la contraprestación es sólo la ejecución de la obra sobre la parte de suelo reservado, el valor del intercambio disminuye precisamente en el valor de esa parte del suelo que se reserva el primitivo propietario. La base imponible de las operaciones disminuirá también. Además, si el propietario que se reservó parte del suelo vende la edificación una vez ejecutada la obra por el promotor con quien celebró el contrato, se tratará de primera transmisión realizada por aquél a cuyo cargo se ha construido la edificación, es decir, el dueño primitivo de todo el solar, de forma que de acuerdo con el artículo 5.Uno.d) LIVA será empresario. Si no vende la edificación que le ha construido el promotor adquirente del resto del suelo, no adquirirá la condición de empresario. En las dos primeras modalidades, la entrega de la edificación al propietario primitivo del suelo, como contraprestación de la entrega de la totalidad del mismo, representa una primera entrega realizada por el nuevo dueño del suelo que lo ha edificado tras adquirirlo por permuta (promotor inmobiliario). En estos casos, el dueño primitivo del suelo no adquiere la condición de empresario aunque realice la venta de la edificación recibida, que será además segunda entrega de edificación, ya que no lo ha promovido él al no ser dueño del suelo mientras se construía. En las permutas de suelo por construcción futura, además de analizar el hecho imponible, es esencial, cualquiera que sea la modalidad jurídica que se emplee de las antes señaladas, analizar la base imponible y el devengo. En materia de permutas la segunda mitad del año 2008 marcó un cambio importante en la doctrina de la DGT, si bien sólo respecto a la base imponible, no en cuanto al devengo y exigibilidad del impuesto ni en cuanto a la provisionalidad en la fijación de la base imponible. La doctrina del TJCE y la Jurisprudencia del Tribunal Supremo hicieron que la DGT diera en septiembre de 2009 un nuevo cambio de rumbo en esta materia, abandonando las veleidades que sobre la base imponible había elaborado un año antes y admitiendo que no hay provisionalidad en la fijación de la base imponible en el momento de realizar la permuta. En definitiva, la DGT ha llegado actualmente donde probablemente debía haber llegado ya en los años ochenta. En toda permuta hay dos operaciones que, si quien las realiza es E o P y se trata de bienes afectos a su patrimonio empresarial o profesional, están sujetas al IVA. Ahora bien, cuando hay pagos anticipados al momento de realización del hecho imponible, el artículo 75.Dos LIVA establece con carácter general la exigibilidad del impuesto en el momento del cobro total o parcial por los importes efectivamente percibidos. Así pues, en la permuta de suelo por construcción futura, aunque las entregas se producen en momentos diferentes, el IVA se devenga y es exigible en ambas desde el principio y al mismo tiempo. En la entrega del suelo el devengo acaece, conforme a la regla general, en el momento de celebrar el contrato, salvo que el dueño no sea E o P o se trate de suelo no afecto a su actividad, en cuyo caso habrá sujeción a la modalidad de TPO del ITP y AJD. En la entrega de la construc- 278 - Primera Parte: Fiscalidad PI_2010.indb 278 © CISS 28/04/2010 15:21:40 FISCAL ción futura, ya sea entrega de edificación o realización de ejecución de obra sobre la parte de suelo no cedido, aunque en el momento de pactar la permuta aún no se ha realizado la transmisión del poder de disposición, que tendrá lugar en un momento posterior al finalizar las obras, el impuesto es exigible también en ese mismo momento, al celebrar el contrato de permuta, por cuanto que el cobro de dicha edificación o construcción se realiza por anticipado precisamente con la entrega del suelo. La DGT ha defendido tradicionalmente, como se ha señalado ya, que la base imponible de la entrega de la construcción quedaba fijada provisionalmente, respecto a la entrega futura, en el momento del contrato de permuta, pero en la medida en que la base imponible ha de referirse al momento en que se realiza el hecho imponible, debía de volverse a calcular en el momento en que efectivamente se produjera la entrega de lo construido (edificación o ejecución de obra, según hemos señalado). Téngase presente que la permuta implica dos operaciones cuya contraprestación no consiste en dinero y, en estos casos, el artículo 79.Uno.LIVA se remite para la determinación de la base imponible al precio que se hubiera acordado en condiciones normales de mercado. Estos eran los criterios tradicionales en la doctrina de la DGT desde los primeros años de aplicación del IVA en España en materia de permutas (exigibilidad del impuesto desde el contrato, provisionalidad de la base si una entrega queda diferida y base imponible por referencia al valor del mercado). Se pueden destacar, antes del cambio doctrinal que a continuación se comenta y que se produjo en 2008, las Consultas de 16-2-04; 9-8-04, 1-8-05, 21-7-06, 24-1-2007 y 8-2-2007. Pues bien, a pesar de la doctrina expuesta de la DGT, la Comisión Europea instó a España, mediante dictamen motivado de 3-4-2008, que adaptase en el plazo de dos meses a las disposiciones de la Directiva IVA sus prácticas administrativas en lo que respecta a la aplicación de ciertas normas de determinación de la base imponible del IVA en relación con operaciones de permuta. La Comisión no admitía la situación de España en la que la base imponible en la entrega de inmuebles era fijada de manera diferente según el pago se realizase en especie o en efectivo, pues en el primer caso la base imponible se modificaba, según el valor de mercado, en el momento de entrega final de los inmuebles constitutitos de la contraprestación, mientras que en el segundo caso, aunque la entrega se demorase respecto del pago del precio, la base imponible era inmutable. La Comisión entendía que el producto entregado es idéntico en ambos supuestos y que sólo el medio de pago difiere. De acuerdo con el TJCE, el recurso a medios de pago distintos a la hora de adquirir un producto no puede generar obligaciones diferen-tes a efectos de IVA. Lejos de amilanarse, la DGT emitió en 2008 diversas consultas (V1474-08 de 14-07-2008, V1679-08 de 16-09-2008 ó V2036-08 de 04-11-2008, entre otras) en las que mantenía su postura respecto a la fijación provisional de la base imponible, aunque matizando su tradicional postura respecto a la variable a tener en cuenta para fijar la base imponible, separándose de la literalidad de la LIVA, que es clara al señalar en su artículo 79.Uno que cuando la contrapresta-ción no consista en dinero la base imponible se determina por referencia al valor de marcado. Pues bien, la DGT, basándose en la doctrina del TJCE manifestada en tres Sentencias, por cierto no coincidentes entre sí, decidió obviar la norma legal española. En efecto, la Sentencia del TJCE de 23-11-1988, Asunto C-230/87, Naturally Tours Cosmetics, relativa a la entrega a precios rebajados de cosméticos a cambio de la prestación de servicios consistente en organizar reuniones para la venta de © CISS PI_2010.indb 279 Impuesto sobre el Valor Añadido - 279 28/04/2010 15:21:40 FISCAL productos cosméticos, cuantifica la base imponible de la prestación de servicios en la diferencia entre el precio efectivamente pagado y el de mercado, es decir, en el lucro cesante. Las Sentencias de 02-06-1994 (Asunto C-33/93, Empire Stores), y de 06-03-201 (Asunto C-380/99, Bertelsmann AG), sin embargo, se inclinan por el daño emergente al cuantificar la base en la entrega gratuita de productos a cambio de la adquisición de algún producto por catálogo de dicha empresa, o por conseguir nuevos clientes. Así, estas dos Sentencias se inclinan porque la base imponible se cuantifique por el esfuerzo o sacrificio que la empresa está dispuesta a asumir por conseguir la venta o el nuevo cliente, cuantificándose ese esfuerzo o sacrificio en el coste, incluidos todos los gastos por prestaciones accesorias al bien entregado (como el transporte), que para la empresa ha supuesto la adquisición de los obsequios. La DGT optó desde mediados de 2008 por estas dos últimas Sentencias. Para aumentar la confusión, el Tribunal Supremo en sus Sentencias de 18-03-2009 (Rec. núm. 5013/2006) y de 29-04-2009 (Rec. núm. 5483/2006) señaló que la base imponible en la permuta de terrenos por construcción futura es el valor de mercado de las viviendas y garajes a entregar, pero en el momento de realizar la permuta, pues la regla especial de determinación de la base imponible del artículo 79.1 LIVA, que regula el supuesto en el que la contraprestación no es dineraria, para nada se refiere al valor futuro que puedan tener las viviendas que se reciben. Es decir, valor de mercado (no el coste) y en el momento de realizarse la permuta (no provisional hasta que se realice la entrega futura). La Sala entendía que en el momento de la permuta los bienes se transmiten y aunque la construcción aún no se ha realizado, está completamente determinada. No cabía ya mayor contradicción con la postura de la DGT. En cualquier caso, la postura de la DGT aplicable hasta el nuevo cambio de doctrina de septiembre de 2009 al que luego nos referiremos, que quedó fijada por las consultas reseñadas antes, emitidas desde mediados de 2008, era la siguiente: 1º. El devengo del Impuesto tiene lugar cuando se realizan los diferentes presupuestos de hecho imponible contenidos en la Directiva 2006/112/CE, recogidos en el artículo 75 LIVA. 2º. La realización de pagos a cuenta, monetarios o en especie, antes de la realización del hecho imponible, determinan la exigibilidad a cuenta del Impuesto de acuerdo con el artículo 75.dos LIVA, quedando subordinados y vinculados al mismo en todos sus elementos. 3º. De acuerdo con la jurisprudencia del TJCE, el artículo 79.uno LIVA conduce a que la base imponible en operaciones gravadas cuya contraprestación se haga efectiva en especie, debe estar constituida por el precio de adquisición del bien que se entrega a cambio de la contraprestación no monetaria. 4º. El referido criterio jurisprudencial, cuando lo que se entrega no ha sido adquirido a terceros, debe relacionarse con su coste de producción, evaluado en el momento en que tenga lugar el devengo del Impuesto o, en el caso de un pago a cuenta y provisionalmente, cuando éste tiene lugar. 5º. En una permuta de suelo a cambio de edificación futura, el pago a cuenta que la entrega de suelo representa frente a dicha entrega futura, debe valorarse provisionalmente en el coste de construcción de ésta en el momento en que se recibe el suelo. En este momento, el sujeto pasivo no puede conocer el coste de construcción con exactitud, por lo que debe procederse a realizar una cuantificación provisional de la base imponible. 280 - Primera Parte: Fiscalidad PI_2010.indb 280 © CISS 28/04/2010 15:21:40 7º. Por aplicación de lo dispuesto por el segundo párrafo del artículo 79.uno LIVA, en el supuesto de que, adicionalmente a la entrega de edificación futura, el promotor se obligara a la entrega de una cantidad cierta en metálico, la base imponible del Impuesto correspondiente al pago a cuenta habrá de verse incrementada en dicho importe a fin de ajustar en este caso la base imponible al criterio jurisprudencial expuesto. FISCAL 6º. En el momento de la entrega de la edificación terminada, el promotor conoce con exactitud el coste de la misma, por lo que en ese momento debe proceder a cuantificar definitivamente el Impuesto, dando cumplimiento a la jurisprudencia comunitaria, y rectificando al alza o a la baja el valor inicialmente estimado. Es fácil deducir que con esta doctrina de la DGT, vigente desde mediados de 2008 a septiembre de 2009, si en una permuta de terreno por construcción (o en otra permuta cualquiera), la entrega del terreno también está sujeta y no exenta de IVA, nos podremos encontrar, y de hecho sería lo más frecuente, con bases imponibles de importes diferentes para cada una de las dos entregas que conforman la permuta, pues el coste de la construcción y del terreno puede ser enormemente diferente. Poco podía durar la doctrina de la DGT tras la postura del Tribunal Supremo manifestada en las antes citadas Sentencias de 18-03-2009 y 29-04-2009, que respecto a la provisionalidad de la base imponible, señalan que “Según el artículo 79.1 de la Ley, el valor de mercado al que debe atenderse para determinar la base imponible de la operación es el valor de mercado de tales bienes el 15 de marzo de 1991, que es la fecha en que se produce la operación y también el intercambio de los derechos por las partes, siendo indiferente el que uno de tales derechos no se haya materializado todavía en bienes físicos concretos, pues lo cierto es que tales derechos tienen en la fecha del devengo un valor de mercado sin necesidad de esperar al momento en que los bienes subyacentes se construyan y adjudiquen”. Es decir, el TS para determinar la base imponible se fija en el valor que tengan los bienes permutados en el momento en que se celebra el contrato, independientemente de que la ejecución de alguna de las prestaciones quede demorada en el tiempo. El razonamiento jurídico se basa en que prestación y contraprestación tienen un valor cierto de mercado en el mismo momento en que se perfecciona el contrato, debiendo ser dicho valor la base imponible del impuesto, independientemente de que en el futuro el valor de tales bienes hubiera cambiado. Como consecuencia del claro frente común opositor de la Comisión Europea y del TS, la DGT, en varias consultas recientes (DGT V2020-09 de 15-09-2009, V2032-09 de 16-09-2009, V2050-09 de 16-09-2009, V2079-09 de 21-09-2009, V2089-09 de 21-09-2009, V2095-09 de 18-09-2009 y V2096-09 de 18-09-2009), ha alineado su doctrina en materia de permutas inmobiliarias con el criterio de la Comisión Europea y de la jurisprudencia del Tribunal Supremo. El nuevo criterio es el siguiente: 1.º En las operaciones de permuta de terrenos por construcción futura tienen lugar dos operaciones a efectos del IVA: la entrega del terreno, que puede estar sujeta o no y que, en caso de sujeción, puede estar exenta por el artículo 20. Uno.20º LIVA, con posibilidad de renuncia por el artículo 20.Dos LIVA; y la entrega de la construcción futura realizada por el promotor, que estará casi en todos los casos sujeta y no exenta. 2.º El devengo de las primera de las operaciones señaladas –entrega del terreno–, tendrá lugar cuando se ponga a disposición del promotor según conforme establece el artículo 75.1º LIVA, debiéndose determinar su base imponible en © CISS PI_2010.indb 281 Impuesto sobre el Valor Añadido - 281 28/04/2010 15:21:40 FISCAL dicho momento, mediante la aplicación de las reglas previstas en el artículo 79. Uno LIVA. Así, si la contraprestación es no dineraria la base imponible será el valor de mercado del citado terreno en el momento de la puesta a disposición (generalmente momento de la escritura). Si la contraprestación es sólo en parte no dineraria (permuta parcial), la base imponible se determina añadiendo al valor de mercado de las edificaciones futuras en el momento de la celebración del contrato de permuta, la parte dineraria, siempre que sea un importe total igual o mayor que el valor de mercado del terreno entregado a cambio. La base imponible de la entrega del terreno así calculada no podrá rectificarse en el momento de la recepción de las edificaciones futuras (SSTS 18/03/2009 y 29/04/2009). 3.º Respecto al devengo de la segunda de las operaciones señaladas en el apartado 1.º –entrega de la construcción futura–, éste tiene lugar, de acuerdo con el artículo 75.Dos LIVA, con la entrega del terreno que constituye un pago a cuenta en especie de la edificación futura, pago que percibe el promotor y que, en consecuencia, está sujeto y no exento del IVA. De este modo, en el momento de la adquisición del terreno por el promotor el IVA de la entrega de la construcción se devenga anticipadamente, siendo la base imponible de dicho pago a cuenta el valor de mercado de las edificaciones en el momento de ese devengo anticipado (artículo 79.Uno.1.º LIVA). Esta base imponible normalmente coincidirá con la de la entrega del terreno, salvo en las permutas parciales en las que el promotor satisface además un diferencial monetario, en cuyo caso la base imponible del pago anticipado debería coincidir con el valor de mercado del terreno menos el citado diferencial. La base imponible de la entrega de la construcción futura así calculada no podrá rectificarse en el momento de efectiva entrega de la edificación, cualquiera que sea la variación, al alza o a la baja, que experimente el valor de las mismas durante el tiempo transcurrido desde la perfección del contrato hasta dicha entrega. Cabe concluir irónicamente, tras este periplo doctrinal, si a veces la solución mas razonable y sencilla no debiera ser siempre la elegida. En cualquier caso atrás quedan, al menos de momento, más de veinte años de polémica para terminar en el punto de partida. El siguiente esquema intenta desarrollar lo expuesto para el devengo en las permutas diferidas: Año n Devengo con entrega inicial CONSTRUCCIÓN FUTURA SUELO Devengo con entrega inicial del terreno, que es pago anticipado de la construcción futura Año n + x 6.4.8. El precontrato y la promesa de venta Ambas denominaciones responden a una misma realidad jurídica o, si se quiere, a dos enfoques distintos. En principio, el precontrato o contrato preliminar se concibe como un contrato perfecto y obligatorio que tiene por fin asegurar la celebración de un determinado contrato futuro. Sin embargo, frente a esta tesis que señala como objeto del mismo una obligación de hacer, la de celebrar un contrato futuro, posteriormente surgió otro enfoque que considera que en el precontrato no 282 - Primera Parte: Fiscalidad PI_2010.indb 282 © CISS 28/04/2010 15:21:40 En consecuencia, se puede concebir la promesa de contrato como el convenio por el que las partes crean en favor de una de ellas, o de ambas, la facultad de exigir la eficacia inmediata de un contrato por ellas proyectado. FISCAL estamos ante un contrato que promete otro contrato, sino ante un contrato base en el que las partes prometen su actividad, dirigida al desenvolvimiento necesario para su conclusión definitiva. En el precontrato se conciertan unas bases contractuales, dejando para después su desarrollo. Estudiar el precontrato en el IVA, con independencia de que cualquier pago anticipado devenga el impuesto, implica analizar si se produce o no el hecho imponible y si se trata de un EB o de una PS. En primer lugar debemos diferenciar del precontrato o promesa de venta otras figuras más o menos afines, como la opción de compra o el contrato de reserva, que constituyen PS y no EB, por lo que se estudian conjuntamente con las PS (ver epígrafe 6.5.1. posterior). En Consulta de 30-05-2005, la DGT señala que un contrato de promesa de venta de un terreno (no exento de IVA por ser edificable) no supone la transmisión del bien, aunque el importe abonado por el destinatario a la firma del contrato hace exigible el impuesto como pago anticipado (artículo 75.Dos LIVA). Posteriormente, cuando se transmite efectivamente el terreno, en la medida en que lo pactado es que el precio del reiterado terreno se minore en el importe abonado por la promesa suscrita, de acuerdo con el artículo 78.Uno LIVA, la base imponible está formada por el importe total de la contraprestación pactada, minorada en la parte correspondiente a la promesa de venta, que, como se ha indicado, tiene la consideración de pago a cuenta ya sometido a gravamen cuando se hizo éste. Ya veremos en las reservas y opciones de compra cómo el razonamiento es distinto pues, por ejemplo, el precio pagado al formalizar una opción es satisfecho por la PS que representa la concesión de dicha opción, no como pago anticipado de la entrega que se realizará, en su caso, si se llega a ejercitar. Ello es así aun cuando se pacte que el precio satisfecho por la opción minore el precio del bien que se transmita, en su caso, al ejercitarse la misma (ver epígrafe 6.5.1. posterior). 6.4.9. Transmisión de valores del artículo 108 de la Ley del Mercado de Valores El artículo 4.4 LIVA establece la regla general de no sujeción a la modalidad de TPO del ITP y AJD de las operaciones sujetas a IVA, siendo una de las excepciones a dicha regla general los supuestos del artículo 108.2, números 1.º y 2.º, de la Ley 24/1988, de 28 de julio, del Mercado de Valores (en adelante LMV). Estos supuestos del artículo 108 LMV fueron modificados por la Ley 36/2006, de 29 de noviembre, de Medidas para la prevención del fraude fiscal (Ver epígrafe 7.6.8. ITPAJD). De acuerdo con el artículo 108.1 LMV quedan exentas en el IVA y en el ITP y AJD las operaciones de transmisiones de valores. Así pues, la exención se circunscribe a las transmisiones onerosas, cuyo tráfico queda sujeto al IVA o a la modalidad de TPO del ITP y AJD, según el transmitente sea o no sujeto pasivo de IVA en el ejercicio de su actividad. Las transmisiones a título lucrativo, sean inter vivos o mortis causa, quedan sujetas al Impuesto sobre Sucesiones y Donaciones, tributo respecto del cual este precepto no establece exención alguna, si bien existen en su normativa reguladora una serie de reducciones en la base imponible especialmente aplicables a la transmisión lucrativa de participaciones en entidades. © CISS PI_2010.indb 283 Impuesto sobre el Valor Añadido - 283 28/04/2010 15:21:40