21.3.2002. c.267.00.bokobo moiche,s

Anuncio

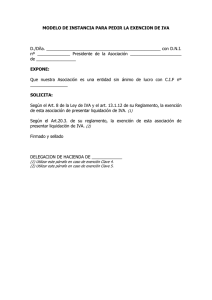

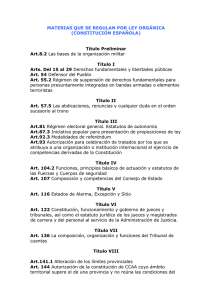

STJCE 21.3.2002, Zoological Society of London, As. C-267/00; Impuesto sobre el Valor Añadido, Directiva 77/388/CEE del Consejo, de 17 de mayo de 1977, Sexta Directiva, Operaciones exentas- Organismos gestionados y administrados con carácter filantrópico. Susana Bokobo Moiche Profesora Titular de Derecho Financiero y Tributario. UAM. I. DOCTRINA DEL TRIBUNAL El Tribunal interpreta el artículo 13, parte A, apartado 2, letra a), segundo guión, de la Sexta Directiva del IVA en el sentido de que para que pueda considerarse una entidad exenta de IVA, el requisito que exige el citado artículo de que un organismo sea gestionado y administrado con carácter esencialmente filantrópico se refiere tanto a los miembros de dicho organismo que, según sus estatutos, son designados para asumir su dirección al más alto nivel, así como a otras personas que, sin que las designen los estatutos, ejercen efectivamente su dirección, en el sentido de que adoptan en última instancia las decisiones relativas a la política de dicho organismo, en especial en el ámbito económico, y ejercen funciones superiores de control. Asimismo, continúa el Tribunal, la expresión “con carácter esencialmente filantrópico” se refiere tanto a los miembros que componen los órganos encargados de las funciones de gestión y de administración del organismo como a las personas que, sin ser designadas por los estatutos, ejercen efectivamente su dirección, y a la retribución que éstas perciben de dicho organismo. II. ANTECEDENTES JURISPRUDENCIALES Existen numerosas sentencias que abordan la cuestión de las exenciones contenidas en la Sexta Directiva. Señalamos aquellas más recientes que se refieren a la interpretación del artículo 13.A: SSTJCE de 3.4.2003, As. C-144/00, Hoffman; 10.9.2002, As. C-141/00, Amb ulanter Pflegedienst Kügler; 20.6.2002, As. C-287/00, Comisión/Alemania; 21.3.2002, As. C-174/00 Kememer Golf &Contry Club; 18.1.2001, As. C-150/99, Stockholm Lindöpark; 11.1.2001, As. C- 76/99, Comisión/Francia; 14.4.2000, As C-384/98, D; 3.2.2000, As. C-12/98, Amengual Far; 7.9.1999, As. C-2216/97, Gregg; y 12.11.1999, As. C-149/97, The Institute of the Motor Industry. III. SUPUESTO DE HECHO La Zoological Society es un organismo sin ánimo de lucro con arreglo al derecho Interno del Reino Unido que, entre otras actividades, explota dos parques zoológicos en calidad de propietaria. Esta entidad inició un procedimiento de devolución del IVA por ella abonado sobre los derechos de entrada a los parques zoológicos para el período comprendido entre el 1 de enero de 1990 y el 31 de mayo de 1996. Los Commissioner denegaron esta solicitud por entender que las prestaciones efectuadas a este respecto por la Zoological Society no podían considerarse servicios exentos en virtud de la Value Added Tax Order de 1996 porque la entidad no cumplía el requisito de estar gestionada y administrada con carácter esencialmente filantrópico, en la medida en que una parte de su personal retribuido se encarga de la gestión y administración de dicha sociedad. IV. TIPO DE PROCEDIMIENTO El procedimiento que ha dado lugar a la sentencia es el planteamiento de una cuestión prejudicial por parte de la High Court of Justice (England & Wales), Queen’s Bench Division (Crown Office), a la que acudieron los Commissioners en apelación, que consideró que la solución del litigio dependía de la interpretación de las disposiciones nacionales en materia de IVA a la luz de las disposiciones correspondientes de la Sexta Directiva. En consecuencia, decidió suspender el procedimiento y plantear al Tribunal de Justicia dos cuestiones prejudiciales sobre la interpretación del artículo 13, parte A, apartado 2, letra a), segundo guión de la Sexta Directiva sobre la expresión “gestionados y administrados, con carácter esencialmente filantrópico, por personas que no tengan, por sí mismas o por personas interpuestas, ningún interés directo ni indirecto en los resultados de la explotación”. Se pregunta cuáles son los criterios para determinar quién gestiona y administra un organismo a los efectos del precepto y cuáles son los criterios para determinar si la gestión y la administración de un organismo se realizan con carácter esencialmente filantrópico. V. FUNDAMENTOS JURÍDICOS El Tribunal utiliza una interpretación sistemática y teleológica de la norma al entender que “ del contexto jurídico en el que se enmarca dicho requisito se deduce que el legislador comunitario ha querido establecer una distinción entre las actividades de las empresas mercantiles y las de los organismos que no tienen como objetivo generar beneficios para sus miembros” (FJ17) y quiere “reservar la exención del IVA a los organismos que no persigan una finalidad comercial, al exigir que las personas que participan en la gestión y la dirección de tales organismos no tengan un interés económico propio en sus resultados, a través de una retribución, una distribución de beneficios o cualquier otro interés económico, aunque sea indirecto”. (FJ 18 y FJ 26 en términos similares). Por tanto, en estos organismos, para que puedan ser sujetos de la exención del IVA, las autoridades nacionales competentes han que determinar tanto los miembros que componen los órganos de dirección como las personas que, sin ser designadas por los estatutos, ejercen efectivamente su dirección. VI. COMENTARIO CRÍTICO En esencia, el Tribunal sostiene la doctrina de que para entender quién gestiona y administra un organismo y si la gestión y administración de un organismo se realizan con carácter esencialmente filantrópico hay tener en consideración no sólo criterios formales, según estatutos, sino también criterios de facto, esto es, quién o quiénes realmente y en la práctica ejerce esas funciones de gestión y administración. No obstante, lo que deja sin determinar es qué sucede en los casos en los que las personas designadas por los estatutos no ejercen efectivamente las funciones de dirección y administración. A mi juicio el Tribunal en esta sentencia llega a conclusiones acertadas con un razonamiento jurídico bastante parco como se observa el epígrafe anterior. Hay que acudir a las Conclusiones del abogado general Sr. F.G. Jacobs para poder encontrar un hilo argumental coherente y sólido. El Abogado general parte de la premisa de que las exenciones han de ser interpretadas de forma que se apliquen a lo que se pretendía que no necesariamente tiene que dar lugar a una interpretación restrictiva. En este caso concreto, prosigue, se pretende que no se beneficien de la exención aquellas entidades con ánimo de lucro (FJ 25). El primer guión del artículo 13.A. 2.a) se refiere al ánimo de lucro objetivo, esto es, a las actividades que ejerce la entidad que arroja un saldo activo entre costes e ingresos; el segundo guión del citado artículo, que es el que nos ocupa, se refiere al ánimo de lucro subjetivo, esto es, el saldo activo destinado a ser distribuido (distinción de PAZ ARES, C.: “La cláusula no lucrativa en la agrupación de interés económico” en Escritos Jurídicos en Memoria de Luis Mateo Rodríguez. Universidad de Cantabria, 1993, Tomo II, Derecho Privado) Los términos “gestión y administración” que se contienen en el segundo guión del artículo 13.A.2.a) y son los que dan lugar a las cuestiones planteadas, son términos muy amplios que hay que interpretar desde la finalidad de este artículo, que, como se ha señalado, es impedir la exención de las entidades en las que las personas que ejercen la dirección y gestión de la misma favorezcan su propio lucro. Pues bien, dice taxativamente el Prof. Jacobs: “Sostengo que el criterio de que la gestión y la administración a los que hace referencia comprenden las funciones que pueden influir en los resultados económicos - y ciertamente también en la utilización dada a los recursos así obtenidos-, en la medida en que ambos aspectos pueden tener un efecto en los intereses de las personas de que se trate. En una empresa mercantil esas funciones corresponderían en términos generales a los del consejo de administración. No pueden sin embargo ser definidas sobre la base de las facultades de cualquier consejo de ese tipo, o del órgano rector de un organismo sin ánimo de lucro, según estén previstas por cualquier ordenamiento jurídico nacional, sino que han de tener una definición comunitaria uniforme. Estoy de acuerdo con la Comisión en que se caracteriza por la adopción de decisiones de política más que por su ejecución y se ejercen al nivel más alto correspondiente” (La cursiva es nuestra) (FJ32). Continúa posteriormente, “compete desde luego al tribunal nacional examinar el alcance exacto - en la práctica, no solamente según los instrumentos fundacionales del organismo- de las funciones de los directores y averiguar si éstos adoptan o influyen de modo significativo en aquellas decisiones de política que determinan los resultados de la explotación de la sociedad” (FJ33). VII. RELEVANCIA PARA ESPAÑA El artículo 13, parte A, apartado 2, letra a), segundo guión, de la Sexta Directiva constituye un requisito facultativo que los Estados miembros pueden libremente imponer con carácter adicional para la concesión de determinadas exenciones citadas en el artículo 13, parte A, apartado 1, de la Sexta Directiva. El Estado español ha hecho uso de esta facultad en los artículos 20.Uno 14 y 20 Tres de la Ley 37/1992, de 28 de diciembre, del Impuesto sobre el Valor Añadido. En efecto, el artículo 20.Uno 14 establece la exención del IVA para determinadas prestaciones de servicios si son efectuadas por entidades de Derecho público o por entidades o establecimientos culturales privados de carácter social. Estas prestaciones son las siguientes: a) Las propias de bibliotecas, archivos y centros de documentación. b) Las visitas a museos, galerías de arte, pinacotecas, monumentos, lugares históricos, jardines botánicos, parques zoológicos y parques naturales y otros espacios naturales protegidos de características similares; c) Las representaciones teatrales, musicales, corográficas, audiovisuales y cinematográficas; y d) La organización de exposiciones y manifestaciones similares. Por su parte el artículo 20 Tres define las entidades de carácter social como aquellas en las que concurran los siguientes requisitos: 1. Carecer de finalidad lucrativa y dedicar, en su caso, los beneficios eventualmente obtenidos al desarrollo de actividades exentas de idéntica naturaleza. 2. Los cargos de presidente, patrono o representante legal deberán ser gratuitos y carecer de interés en los resultados económicos de la explotación por sí mismos o a través de persona interpuesta. 3. Los socios, comuneros o partícipes en las entidades o establecimientos y sus cónyuges o parientes consanguíneos, hasta el segundo grado inclusive, no podrán ser destinatarios principales de las operaciones exentas ni gozar de condiciones especiales en la prestación de los servicios. Esta exención es una exención rogada. No obstante, si la entidad solicitante cumple todos los requisitos anteriormente señalados, la exención ha de ser concedida por la administración tributaria. Pues bien, a raíz de esta sentencia las autoridades tributarias a la hora de conceder la exención han de tener en cuenta no sólo a las personas designadas en los estatutos como presidente, patrono o representante legal, sino a aquellas personas que “de facto” realicen las funciones de gestión y administración de la entidad. Esto supone que se debe tener en cuenta no sólo la figura de los patronos sino también la de los directores, administradores y demás profesionales al servicio de la entidad constituyendo, finalmente, un problema de prueba. En definitiva, esta sentencia establece una interpretación uniforme y común para todos los países de la Unión Europea, a efectos del IVA, independientemente de las legislaciones internas de los países miembros. VIII. BIBLIOGRAFÍA HERRERO DE LA ESCOSURA, P.: El IVA en la jurisprudencia del Tribunal de Justicia de las Comunidades Europeas, Marcial Pons/Universidad de Oviedo, 1996; ARIAS VELACO, J.: La Fiscalidad de las Entidades sin Ánimo de Lucro, Marcial Pons/Coordinadora Catalana de Fundaciones, 1995; MUÑOZ MACHADO, “Presente y Futuro de las Fundaciones”, en Las Fundaciones en la Constitución, Cívitas, 1990.