negocio internacional

Anuncio

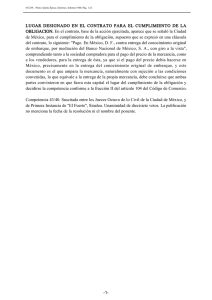

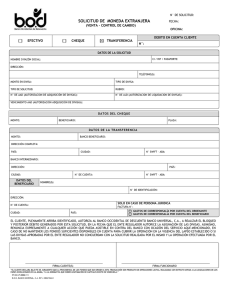

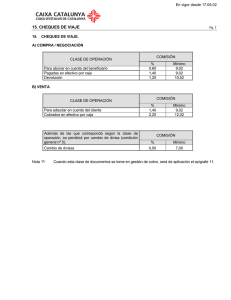

NEGOCIO INTERNACIONAL A Aceptación Bancaria: Es una forma de financiamiento que consiste en que un banco o institución financiera estampa su aceptación sobre una letra de cambio, o giro, generado por u tercero. Con la aceptación del banco, el giro se vuelve de fácil venta en un mercado de aceptaciones. Advanced Payment Bond: (Refundment Bond).- Garantía del buen uso o devolución de un anticipo. ALADI: (Asociación Latino Americana de Integración).- formada en 1981 como la sucesora de la Asociación Latino Americana de Libre Comercio (ALALC), tiene como objetivo principal el establecimiento de una zona de preferencia arancelaria entre los países latinoamericanos. Amortización: Es el momento en que el emisor de una deuda reembolsa el dinero que se le ha prestado ( o los intereses aplicados). Apalancamiento financiero: Se conoce como apalancamiento financiero el efecto de variación (incremento o disminución) que sufre la rentabilidad financiera de una empresa, como consecuencia de financiarse a un costo menor o mayor, respectivamente, a la rentabilidad de los fondos totales de la misma ( propios y ajenos. Aplanamiento: Efecto de variación que experimenta el beneficio neto de una empresa como consecuencia de la variación en el volumen de sus ventas. Arbitraje: Operaciones de compra y venta simultánea de un mismo instrumento financiero en diferentes mercados o en diferentes segmentos de un mismo mercado, con el fin de obtener beneficios ciertos. Autofinanciación: La autofinanciación o financiación interna de la empresa está formada por aquellos recursos financieros que afluyen a la empresa desde ella misma. B Balanza de Pagos: Registros contables de todas las transacciones económicas( reales y financieras) realizadas durante un periodo de tiempo determinado entre los residentes de un país y los residentes en el resto del mundo. Bancos corresponsales: Un corresponsal es una entidad crediticia que, de acuerdo con unas condiciones previamente pactadas ( cobro de comisiones) presta servicio en su plaza a otros bancos que no disponen allí de oficina. La entidad puede tener o no cuenta abierta en ellos. Bid Bond: (Tender Bond).- Garantía de sostenimiento de oferta. Bienes de equipos: También llamados bienes de capital, se utilizan para la fabricación de los productos de la empresa, bien directa o indirectamente. Forman parte del Activo fijo de una empresa. Billete: Toda cédula impresa o grabada que representa una cantidad de dinero. Brokers: Intermediarios o agentes que miden en las operaciones de los mercados financieros a cambio de una comisión. No asumen posiciones propias. 1 C C.C.C.: (Conmodity Credit Corporation).- Organismo que en USA se encarga de desarrollar y fomentar las exportaciones agropecuarias de ese país al resto del mundo. C.E.S.C.E.: (Compañía Española de Seguros de Crédito a la Exportación).- Organismo cuyo papel fundamental es la cobertura del riesgo de impago en las operaciones de crédito a la exportación. Ofrece pólizas de seguros a contratar directamente por el exportador para asegurarle el riesgo de resolución de contrato y/o impago de cantidades por parte del comprador extranjero. Cámara de comercio Internacional: (CCI) (International Chamber of Commerce), fue fundada en 1919 como una agrupación de empresarios con inclinación internacional y agrupa hoy en día a más de 7.000 empresa, comités nacionales y organizaciones en 114 países. La CCI, a través de sus comités, ha promovido las ya famosas reglas y usos uniformes que establecen una forma de reconocimiento de normas utilizadas para el comercio internacional, siendo las más famosas los términos Incoterms adoptados inicialmente en 1936, así como las reglas y usos uniformes para créditos documentarios, igualmente, en la CCI opera la corte Internacional de arbitrajes internacionales que se someten expresamente a la CCI. Carta de crédito en garantía: (Standby Letter of Credit - SBLC).- Es una forma de Carta de Crédito Documentaria que se emite como garantía para el cumplimiento de una obligación o alguna responsabilidad asumida por una empresa, y no para los efectos de pagar el precio de la compra de determinadas mercancías. Su utilización ha sido generalizada en los Estados Unidos debido a que la mayoría de los bancos comerciales norteamericanos so pueden emitir garantías ordinarias. Su uso también se ha generalizado para la emisión de garantía más definitiva que la ordinaria. Carta de Crédito Irrevocable: Es una carta de crédito donde el banco emisor no puede revocar la carta de crédito. Lo contrario de la carta de crédito irrevocable, la cual se puede revocar en cualquier momento. Todas las cartas de crédito se presumen como revocables, salvo estipulación en contrario. Carta de Crédito: Es convenio, emitido por un por cuenta de su cliente (ordenante) en el cual se garantiza al vendedor (beneficiario de la mercancía, que le pagaran el valor de la misma sí presenta en un plazo determinado los documentos exigidos por el comprador y siempre que tales documentos cumplan con los términos presentados en esta solicitud. Términos de uso frecuentes en la Solicitud de Carta de Crédito: IMPORTADOR Emisión de carta de crédito para comprar bienes ó servicios en el exterior. CONVENIO Emisión de carta de crédito para países con acuerdos especiales. DOMÉSTICAS Emisión de carta de crédito para comprar bienes ó servicios en transacciones que se realizan en el mismo país. Pueden realizarse en moneda local o en divisas. STAND-BY Emisión de carta de crédito para garantizar el cumplimiento de pago u obligación de un ordenante por compromisos contraidos con un beneficiario. CONFIRMADA Un banco en exterior asume con el beneficiario el compromiso de pagar el monto de la carta de crédito. 2 TRANSFERIBLE Es la cesión total ó parcial del crédito a uno ó más beneficiarios. DATOS DEL SOLICITANTE Es refiere al importador, ordenante, comprador de los bienes ó servicio DATOS DEL BENEFICIARIO Se refiere al beneficiario, vendedor de los bienes ó servicio. VALIDEZ Fecha limite, para que el beneficiario presente la documentación exigida para la utilización del crédito Monto de la carta de crédito MONTO La carta de crédito debe ser utilizada por el mismo monto de apertura, si los TOTAL documentos llegarán por un monto mayor o menor, lo tenemos que considerar como una discrepancia. La carta de crédito, se permite una tolerancia del 5% de menos en el valor HASTA POR de la utilización, sin considerarse discrepancia. Se permite una variación que no exceda del 10 % en más ó menos del valor APROXIMADO de la carta de crédito CONDICIONES / BENEFICIARIO A LA VISTA CONTRA DOCUMENTOS Forma de pago del banco al beneficiario a través de su corresponsal. El Banco cancela al beneficiario cuando presenta los documentos, sin embargo tiene 7 días para su revisión. ACEPTACIÓN El Banco entrega los documentos contra la aceptación de un giro a una fecha determinada (colocar numero de días). APERTURA / ANTICIPO Anticipo exigidos al ordenante para la apertura de la carta de crédito CONTRA DOCUMENTOS El ordenante cancela el monto utilizado en la carta de crédito al banco a contra la entrega de documentos. VENCIMIENTO ACEPTACIÓN El ordenante acepta giro por el monto utilizado en la carta de crédito para recibir documentos. EMBARQUES Y MERCANCÍAS Datos referente al embarque y la mercancía EMBARQUES PARCIALES Se Indica si la mercancía será despachada en partes ó en su totalidad. PERMITIDOS DESPACHOS CON TRANSBORDO Es cuando se prevé que la mercancía en su traslado va a ser desembarcado y embarcado nuevamente antes de llegar a su puerto de destino. DESPACHO DESDE ...... Puerto o aeropuerto de embarque ó de entrega de la mercancía para su transporte. DESTINO A ....... ÚLTIMA FECHA DE EMBARQUE Puerto ó aeropuerto de llegada de la mercancía Fecha limite para embarcar la mercancía y se recomienda que esta sea 21 días antes de la fecha de validez. GASTOS FUERA DE ... Determina quién paga los gastos incurridos en el exterior (se recomienda siempre al beneficiario) 3 DESCRIPCIÓN DE LA MERCANCÍA Breve descripción de la mercancía UTILIZABLE A LA PRESENTACIÓN DE Documentos que utilizará nuestro cliente para pagar la carta de crédito, retirar LOS SIGUIENTES DOCUMENTOS y nacionalizar la mercancía de la aduana. FACTURA COMERCIAL Es el documento que evidencia el costo real de la mercancía y los términos y condiciones de venta que serán utilizados. FACTURA COMERCIAL Es el documento que certifica que la mercancía ya se embarcó y será enviada al comprador al puerto de destino indicado. Cartas de Crédito: (Documentaria)-. Es un instrumente que se emite para los efectos de procesar el pago de una operación el pago de una operación comercial internacional y opera como un crédito documentario, o sea un crédito donde el beneficiario del mismo puede girar dinero sobre la carta, siempre y cuando presente ciertos documentos predefinido generalmente los documentos que evidencian un embarque de mercancía. La carta de crédito es Documentaria porque sólo se puede girar mediante la presentación de documentos. Créditos documentarios son sinónimos de carta de crédito. Cash management : Conjunto de técnicas de gestión que actúan sobre la liquidez de la empresas. Certificado de depósitos: Es un certificado o instrumento emitida por un banco donde se acredita al tener del instrumento como tenedor como de un depósito a plaza, devengando interese en un banco determinado. El certificado de depósito no es más que un título representativo de una obligación del banco receptor del depósito. En la mayoría de los casos, los certificado de depósitos son nominales (no negociable) y se conservan hasta su vencimiento. Así los certificados de Eurodepósitos, Existen certificados negociables como los eurocertificados y ciertos de europapel comercial. CIRR : (Comercial Interest Reference Rate).- determinada por las autoridades financieras del país correspondiente aplicada a un tipo de operaciones sobre la base del consenso de la Organización para la Cooperación Económica y Desarrollo – OCDE. Cláusula multidivisas: Cláusula contractual que permite al prestatario elegir la divisa o divisas en las que quede denominado préstamo para cada período de intereses. Cobertura: Es la acción en la gestión del riesgo de cambio. Tomar posiciones para contrarrestar o eliminar los efectos del riesgo de cambio. Compraventa Internacional: Operación mercantil entre un residente y un no residente, por la cual una de las partes (vendedor) se obliga a entregar una cosa o prestar un servicio y la otra (comprador) a entregar a cambio dinero en moneda nacional o divisa o algo que represente ( letra de cambio, efecto o pagaré. Conocimiento de Embarque: Son aquellos documentos que evidencian que una determinan mercancía ha sido embarcada en una nave o aeronave. Los conocimientos de embarque pueden ser a la orden, al portador, o a favor de personas determinadas. Si son a la orden, se transfieren mediante el endoso hecho sobre el documento. El conocimiento de embarque va emitido por el capitán de la nave y expresa, entre otras cosas, la fecha, nombre y domicilio de capitán; nombre, nacionalidad y toneladas de la nave; nombre del cargador y del consignatario; lugar de embarque y su destino; naturaleza y cantidad de los objetos que se han de transportar, sus marca, números, y el flete convenido ( éstos son los requisitos enumerados en el art. 734 del código de Comercio Venezolano. Contrato de Futuros: Contrato por el cual una parte se obliga a vender hoy una cosa para entregar en el futuro, aun precio definido hoy, existen en el mercado internacional contratos de futuro de cambio, o sea, donde se obligan a vender monedas en el futuro a una tasa predeterminada. 4 Convertibilidad: Facultad que tiene el poseedor de una divisa para intercambiarla por otra. Crédito de aceptación: Es un crédito creado a través de una aceptación emitido por un banco y donde los fondos no los provee necesariamente aceptación. el banco que está dando la Crédito documentario: Ver carta de crédito Cuenta corriente en divisas: Depósitos a la vista cifrados en cualquiera de las divisas admitidas a cotización en el mercado local del país del que se trate. Cuentas en divisas: Cuenta corriente en divisas y depósitos a plazo en divisas. Representan una operación de pasivos para el banco y un instrumento de inversión para el cliente. D Depósito a plazo en divisas: Imposición a plazo fijo cifradas en cualquiera de las divisas admitidas a cotización oficial n el mercado local del país del que se trate. Divisa: Moneda internacionalmente aceptada entre dos países para materializar cobros y pagos derivados de sus relaciones económicas. Nomenclatura SWIFT: • DOLAR AMERICANO (USD) • DÓLAR CANADIENSE (CAD) • EURO (EUR) • FRANCO FRANCES (FRF) • FRANCO SUIZO (CHF) • LIBRA ESTERLINA (GBP) • LIRA ITALIANA (ITL) • MARCO ALEMAN (DEM) • PESETA ESPAÑOLA (ESP) • YENES JAPONESES (JPY) Documento de embarque: También conocido como conocimiento de embarque, es la formalización del contrato de transporte marítimo de mercancías. En el transportista declara haberle recibido, comprometiéndose a transportarla en el buque designado hasta el punto de destino, en las condiciones previamente establecidas. E 5 ECA`s: (Export Credit Agencies).- Agencias independientes creadas por el gobierno de cada país, con la finalidad de fomentar las exportaciones de las empresas locales a través de programas de crédito directos, garantías. Económicas: Cambio en el valor real de una empresa debido a las fluctuaciones cambiarias. EDC: (Export Development Corporation).- Institución financiera que se dedica al fomento de las exportaciones y las inversiones internacionales de las compañías domésticas de Canadá a través de seguros y garantías a la exportación, así como servicio de financiación. Eurodivisas: Cualquier divisa libremente convertible depositada, por residentes o no. En una entidad bancaria fuera de su país de origen. Euromercado: Mercados internacionales de dinero, crédito y capital, en los que se negocian la monedas fuera de su país de origen. EXIMBANK: (Export- Import Bank).- Agencia federal independiente que trata de impulsar la exportación de bienes y servicios de USA. Realiza su labor a través de garantías y programas aseguradores. Exportación: Operación por la que se vende una mercancía o servicio de origen y procedencia local ( nacional) para consumirlo en el interior de un territorio aduanero distinto del de origen (Extranjero. Exposición: Existencia de activos, pasivos, ingresos o pagos denominados en moneda extranjera. Por transacción: Pérdida o ganancias en el valor que se fijó contratar el flujo y el obtenido al realizar la transacción. Por traslación: Son incrementos o disminuciones que se producen en las partidas del balance al variar las cotizaciones de las divisas. F Factorización: ( Factoring.- Contrato de servicios de cobranzas de operaciones de exportación. Federal Funds Rate: La tasa ofrecida para préstamos “overnight”en el mercado de Federal Funds, es un indicador del costo de los préstamos interbancarios. Financiación ajena: Recursos obtenidos externamente de entidades financieras, proveedores, acreedores o del mercado ( emisión de bonos y obligaciones. Financiaciones en moneda extranjera: Representan una operación de activos para el banco y un instrumento de financiación para el cliente. Flujo de Pago: Movimiento de fondos o garantía que va del importador al exportador. Flujo documentario: Formado por los documentos que van a permitir al comprador poder disponer de la mercancía en el país de destino y está direccionado desde el exportador al importador. Forfaiter: Entidad financiera que adquiere los documentos de crédito de un exportador para financiarle bajo determinadas condiciones, en la modalidad de forfaiting. 6 Forfaiting: Compra de derechos de cobro de deudas, renunciando el comprador (por la cláusula sin recurso) a toda posibilidad de demanda frente a anteriores acreedores. Fortetización: ( Forfaitage).- Forma de financiamiento internacional que consiste en la venta sin recursos ( o sea, sin garantía) de letras y pagarés originados de una exportación. Fuente de fondeo: Cualquier institución financiera o de fomento, pública o privada, nacional o extranjera, en el cuál un banco con líneas de crédito para acceder a los tipos de productos financieros por ellas otorgados. Futuros sobre divisas: Contratos en los que se pacta un tipo de cambio futuro por un importante prefijado. G Garantía Contractual: Instrumento que emite un banco a través del cual se garantiza a un tercero (beneficiario) el cumplimiento de obligaciones contractuales ( la entrega de mercancía de acuerdo a lo pactado), la presentación de un servicio, instalación maquinaria o cumplimiento de un contrato de obras de infraestructura); Mediante el ofrecimiento de una compensación económica en caso de ocasionarle un daño al mismo, por incumplimiento de las obligaciones pactadas en el contrato por parte del Ordenante. Gestión de Cobro: Es la parte del cash-management que trata sobre todas aquellas técnicas de organización, previsión y control de los cobros de la empresa. Gestión de Pagos: Es la parte del cash management que trata sobre todas aquellas técnicas de organización, previsión y control de los pagos de la empresa. I Importación: Operación por la cual se adquiere una mercancía o servicio de origen y procedencia extranjera para consumirlo en el interior de un territorio aduanero distinto al de origen. Incoterms: Reglas internacionales establecidas por la Cámara de Comercio Internacional de París, cuyo fin es permitir interpretar los principales términos empleados en los contratos de compraventa internacional. Las principales son: - Entregada sin pago de derechos puerto de destino (DDU) - Entregado a bordo Puerto de destino convenido (DES) - Entregado en frontera lugar convenido (DAF) - Entregado en La Fabrica de origen (EXW) - Entregado en Muelle Puerto de destino convenido (DEQ), 7 - Entregado libre de derechos Puerto destino convenido(DDP) - Transporte pagado hasta lugar de destino convenido(CPT) - Transporte y Seguro pagado hasta lugar de destino convenido (CIP) Inversiones directas: Las que tiene como finalidad obtener participaciones significativas sobre otras sociedades, constituir o ampliar sucursales o establecer vínculos económicos con otras entidades. L Existen otros centros financieros donde también se cotizan préstamos interbancarios en eurodivisas: PIBOR (París Interbank Offer Rate), SIBOR ( Singapore Interbank Offer Rate), MIBOR ( Madrid Interbank Offert Rate) , FIBOR ( Frankfurt Interbank Offer Rate). LIBID: London Interbank Bid Rate-. La tasa de interés ofrecida para depósitos interbancarios en eurodivisas en Londres. LIBOR: London Interbank Offer Rate.- La tasa de interés ofrecida para préstamos interbancarios en eurodivisas ( Divisas fuera de su país de origen) en Londres. Debido a que no existen restricciones a relaciones gubernamentales sobre los depósitos de las euromonedas que encarezcan el costo de los préstamos, la LIBOR es un indicador del costo de préstamo en divisas. Libor: London Interbank Offered Rate.- Tipo de interés al que unas entidades financieras ofrecen depósitos a otras en el Mercado de Londres. LIQUIDEZ: Es la facilidad o dificultad para convertir una inversión en dinero efectivo. Cada activo tiene un grado de liquidez diferente e incluso entre los mismos activos pueden existir grados de liquidez diferente. M Medio de pago internacionales: Son instrumentos cifrados en moneda nacional libremente transferible o extranjera (divisas) que sirven para la cancelación de deudas entre el importador y el exportador. Mercado de contado: (SPOT).- Es el mercado en el cual se realizan todas las operaciones de compra o venta de divisas contra moneda nacional, cuya entrega se realiza dos días hábiles posteriores al de contratación de la operación. Mercado de divisas: (mercado de cambios).- es el medio o estructura organizativa a través del cual se compran y venden instrumentos financieros denominados en moneda extranjera. Mercado Forward: Es el mercado de divisas a plazo. La entrega de la contrapartida se realiza a partir del tercer día hábil posterior al de contratación. Moneda extranjera: (Divisas).- Es la moneda que no viene curso legal en el país al cual se está haciendo referencia. También se utiliza el término moneda extranjera cuando se está 8 hablando de una moneda diferente a la contable de una empresa determinada. Por ejemplo, en las empresas multinacionales se habla de una posición abierta en moneda extranjera si la empresa tiene largas o cortas en una moneda distinta a la moneda en la cual la empresa guarda su contabilidad. N Notificador: (Banco).- Es el banco que notifica al beneficiario de la apertura de una carta de crédito. O Obligación: Este término se puede referir a cualquier tipo de obligación jurídica que tenga una persona. En muchos países latinoamericanos, así como en España, el término (obligación) se refiere a un bono o instrumento de endeudamiento negociable emitido por una empresa ( sociedad anónima) en palabra bono, así como la palabra “debenture” ( en Argentina) Opciones sobre divisas: Contrato que implica el derecho a comprar o vender una cantidad determinada de una moneda a cambio de otra diferente a un tipo de cambio prefijado y previo pago de una prima. Americana: Aquella opción que se puede ejercitar en cualquier momento desde su adquisición hasta el vencimiento ( plazo de vida del contrato) Call: Derecho a comprar una divisa. Comprador: A quiera el derecho a comprar o vender. Concreto: El día de vencimiento. Europea: Aquellas opciones que se puede ejercitar sólo en un día Precios del ejercicio: Es el precio o tipo de cambio al que, en su caso, tendrá derecho el comprador de la opción a efectuar la compra o venta de la divisa de referencia. Prima: Es el precio del contrato. Put: Derecho a vender una divisa. Vendedor: Asume la obligación de vender o comprar la divisa cuando el comprador ejercite su derecho. P Pago anticipado: Cumplimiento efectivo abonado de una obligación o deuda, entes de la entrega efectiva de la mercancía o de la prestación del servicio. Por lo tanto, abarca el periodo de tiempo comprendido entre el pedido en firme hasta el embargo de la mercancía. 9 Performance bond: (completition bond).- Garantía de cumplimiento de contrato. Post-Embarque Figura financiera que le permite al exportador obtener por adelantado los fondos de la exportacion realizada a traves de una carta de credito a plazo. La Carta de Crédito debe ser confirmada por el Banco de Venezuela ó un Banco de primera línea. quien serán considerado la fuente principal de pago y el financiamiento será otorgado después que los bancos acepten los documentos de embarque (factura comercial, conocimiento de embarque, otros). Postfinanciación: Financiación obtenida a partir de la movilización de los cobros aplazados de las ventas ya realizada. Pre-Embarque: Alternativa financiera que le permite al exportador apoyar el capital de trabajo y el ciclo productivo de su empresa, específicamente para la compra de materia prima, almacenaje y mano de obra. Financiar el ciclo productivo de la empresa desde la compra de materia prima hasta la exportación del producto final ; permite al exportador fabricar los productos a exportar Prefinanciación: Obtención de la liquidez que el producto necesita para fabricar productos y hacer frente a la obligaciones derivadas del proceso. Préstamo financieros en divisas: Operación mediante la cual la entidad bancaria presta una cantidad concreta de divisas a un apersona física o jurídica con capacidad y necesidad de endeudamiento. Prime Rate: La tasa de interés ofrecido al cliente corporativos preferentes; Indican el costo de los préstamos bancarios a clientes corporativos preferentes. Principal: (Capital).- Montante inicial del contrato de préstamo que debe ser devuelto al vencimiento del mismo y sobre el que se calculan los intereses a pagar. Puntos Swap: Diferencia entre los precios de contrato y los precios a plazo expresados en decimales de la moneda que cotizan; refleja el diferencial del tipo de interés que existe entre las dos monedas de las que se trate. R Retention bond: Garantía de cumplimiento. Riesgo de cambio: Posibilidad de pérdida o beneficio en el valor de un activo denominado en divisas como consecuencia de la variación de su tipo de cambio. S Seguro de cambio: Es una operación de compra o venta de divisas a plazo que se utiliza como instrumentos de cobertura del “riesgo de cambio”. En el momento en el que se contrata la operación se fija el cambio comprador o vendedor aplicable en la fecha de entrega de la divisa. 10 Solvencia: Capacidad que tiene una sociedad o un particular para hacer frente a sus compromisos en un proceso de endeudamiento. Swaps en divisas: Intercambio de dos monedas al tipo de cambio de contado del día del inicio, con el acuerdo de realizar la operación contraria al vencimiento fijado, al mismo tipo de cambio que la transacción inicial. SWIFT: (Societe for Worldwide Interbank Financial Telecomunications).- Red de transferencia electrónica de fondo operada en forma internacional. A través de este sistema se permiten pagos de fondo transferidos entre sus diversos bancos y se aplica el sistema de compensación. Este intercambio de comunicación se realiza entre ordenadores conectados a una red de líneas telefónicas de transmisión de datos, asegurando rapidez, bajo costo y total seguridad de intercambio. T Tasa de Cambio a Futuro: Es la tasa a la cual se ofrece vender monedas en el futuro. Estas tasas van desde tasas de cambio para entregas de más de dos días hasta entregas que pueden oscilar por varios años. La tasa de cambio a cambio de otra, es una fecha en el futuro. Tasa de Cambio a la Vista: Es la tasa a la cual se ofrece la venta de una moneda a cambio de otra, con entregas en el mismo día en el cual se cierra la operación o en un plazo máximo de dos días. Tipo de cambio: cotización o paridad: “Precio” de las monedas. Hace referencia a dos aspectos: La moneda que se cotiza y l amoneda que se utiliza como unidad de cuenta para expresar el precio ( moneda base). Cotización cruzada: Determinación de la cotización de una divisa con relación a otra en el mercado de un tercer país. Cotización directa: El tipo de cambio expresa las sumas variables de moneda doméstica contra una unidad ( o suma fija) de moneda extranjera. Cotización indirecta: El tipo de cambio se expresa en términos de unidades de moneda extranjeras por unidad monetaria nacional Tipo de demanda: (Bid Rate).- Tipo al que un banco aceptaría fondos de otras entidades. Tipo de oferta : (Offered Rate).- Tipo al que un banco prestaría fondos a otras entidades. Tomador: (Ordenante).- Es la persona que solicita la apertura de una carta de crédito y por cuenta de quien el banco establece una carta de crédito. El término más utilizado en la práctica es el término (Ordenante), el cual es sinónimo de tomador. Transacción comercial: Toda operación que consista en la compra / venta de mercancía o en la contratación / prestación de servicios. Transacción de comercio exterior: Toda transacción comercial en la que una de las partes contratantes es un NO RESIDENTE. Treasury Bill Rater: La tasa de interés sobre T- bills, es un indicador general de la tasa de interés en el mercado. 11