COMPRAR - El Mostrador

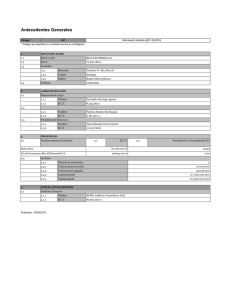

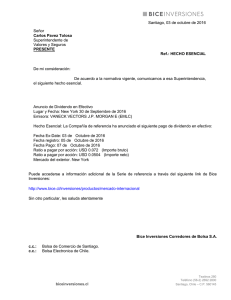

Anuncio

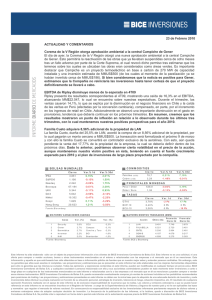

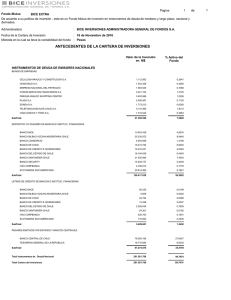

INFORME DE EMPRESAS - RENTA VARIABLE LOCAL 22 de Septiembre, 2016 ENERSIS AM COMPRAR Precio Objetivo CLP 130 Precio Actual CLP 112 Upside 15% ¿Luz al final del túnel? En este informe estamos actualizando nuestra valorización de Enersis Americas, incorporando un escenario macro y político menos adverso en la región y la fusión con Endesa Americas. DATA Bloomberg ENERSIAM CI Reuters ENAM.SN Rating (Fitch/S&P) AA/AA 52 weeks Hi/Lo (CLP) 122/95 Current Price (CLP) 112.81 Upside Potential 15% Shares outstanding (Mn) 49.093 Market Cap (USD Mn) 8,331 Float (%) 39% RATIOS EV/EBITDA EV/Sales P/E P/BV Dividend Yield 2015 2016E 2017E 6.5x 5.9x 5.7x 2.0x 1.9x 1.7x 13.2x 10.2x 12.5x 1.9x 1.6x 1.5x - 4.3% 4.0% CONTACT Sebastián Carvallo +562 2692-1836 [email protected] Agustín Alvarez +562 2692-2576 [email protected] @BICEinversiones 1 Creemos que la fusión debería aprobarse dada la participación del controlador y el apoyo implícito de un grupo relevante de inversionistas institucionales. El derecho a retiro en esta operación es de CLP 112 el cual es similar al precio de mercado actual, lo cual creemos que disminuye el downside potencial y debería ser un piso de corto plazo. Dadas las valorizaciones actuales y las proyecciones operacionales de mediano plazo, sugerimos no participar en la OPA y esperar al canje de acciones. Tras la fusión creemos que es el momento de reenfocarse en el crecimiento inorgánico y estimamos que la oportunidad más atractiva de corto plazo podría ser la potencial venta de Cemig de una participación en su filial Light, empresa de distribución eléctrica en Rio de Janeiro, que presenta un elevado nivel de sinergias con Ampla. Por otro lado, el contexto político – económico regional es menos adverso, lo cual debería reflejarse en menores tasas de descuento y una potencial mejora en el marco regulatorio de distribución eléctrica en Argentina en el corto plazo. Durante el proceso de fusión, Enersis ha mostrado un desempeño esencialmente plano en el precio de su acción, mientras que sus pares regionales han mostrado fuertes ganancias, especialmente las distribuidoras brasileñas. En nuestra opinión, este subdesempeño está vinculado a la incertidumbre respecto a la ejecución del proceso de reestructuración, y podría disminuir una vez completada la fusión con Endesa Americas (y finalmente cumpliendo con sus promesas de crecimiento inorgánico). En Colombia es inminente una revisión negativa de tarifas, la cual impactará los resultados a mediano plazo pero creemos que está ampliamente descontada por el mercado. Donde tenemos una visión más cauta es en Perú, donde Edegel registra atractivos precios dada su política de contratación pero podría enfrentar una baja significativa al renovar éstos si persiste la coyuntura actual de sobre oferta de energía que ha presionado el costo marginal. Dado este escenario estamos actualizando nuestro precio objetivo 2016E a CLP 130 que comparado con el precio actual entrega un upside potencial de 15% y fundamenta una recomendación de COMPRAR. Proceso de fusión Endesa – Chilectra – Enersis Américas entra en la etapa final… Como parte del proceso de reestructuración societaria faltaría la última etapa en la cual se fusionarían las filiales Endesa Américas y Chilectra Américas con Enersis Américas. La junta de accionistas en la cual se someterá a votación lo anterior se llevará a cabo el día 28 de septiembre, y estimamos que es altamente probable que se apruebe dado que el controlador contaría con el apoyo de varios inversionistas institucionales relevantes clave para aprobar la fusión. Los accionistas que voten en contra de esta operación tendrán el derecho de acogerse a retiro recibiendo un precio por acción que ya fue determinado en CLP 112,02 (comparado con una cotización actual de CLP 112,82). La operación se declarará exitosa si se acoge menos de un 10% de los accionistas al derecho a retiro, mientras que en caso contrario Enersis Américas tendrá la opción pero no la obligación de suspender la operación. 1 Hitos y fechas relevantes Calendario de Reestructuración 12/18/2015 Juntas de Enersis, Endesa Chile y Chilectra aprueban "spin-offs" 5/21/2016 comienzan a transar nuevas acciones en NYSE y Bolsa de Santiago 5/26/2016 Distribución NYSE 5/27/2016 ADR's de Enersis Americas y Enersis Chile comienzan transacciones regulares NYSE 9/13/2016 Enersis Americas lanza OPA sobre Endesa Americas 9/22/2016 Fecha límite de elegibilidad para derecho a retiro 9/28/2016 Fecha de juntas generales de accionistas para aprobar fusión 10/28/2016 Fecha de expiración de OPA por Endesa Americas Fecha término para ejercer derecho a retiro 12/1/2016 Enersis-AM comienza a transar post-fusión si la operación es exitosa Hechos Relevantes de Fusión Quorum mínimo Dos tercios de los votos en la junta general de accionstas Enersis-AM precio OPA CLP 300 por acción Enersis-AM precio derecho a retiro CLP 112.02 por acción Endesa-AM precio derecho a retiro CLP 299.64 por acción Elegibilidad para derecho Abstención o voto de rechazo a retiro Razón de intercambio 2.8 Enersis-AM por Endesa-AM Fuente: Enersis Americas, BICE Inversiones 2 DISTRIBUCIÓN EQUIPO EDITORIAL Felipe Figueroa E. Agustín Álvarez M. Gerente de Estudios [email protected] Clientes Institucionales Acciones [email protected] Aldo Morales E. Jacinto Laso P. Analista Renta Variable Local [email protected] Clientes Institucionales Acciones [email protected] Sebastián Carvallo I. Andrés De la Cerda G. Analista Renta Variable Local [email protected] Renta Fija & Monedas [email protected] Jacinta Correa A. Analista Renta Variable Local [email protected] Sebastián Senzacqua B. Economista Jefe [email protected] Juan Pablo Castillo C. Estrategia [email protected] Francisca Bustamante C. Estrategia [email protected] Contáctanos Síguenos Descárganos Visítanos 600 400 4000 @BICEInversiones App BICE Inversiones biceinversiones.cl 3 Este informe ha sido elaborado sólo con el objeto de proporcionar información a los clientes de BICE Inversiones Corredores de Bolsa S.A. Este informe no es una solicitud, ni una oferta para comprar o vender acciones, bonos u otros instrumentos mencionados en el mismo. Esta información y aquella en que está basada han sido obtenidas con información pública de fuentes que en nuestro mejor saber y entender parecen confiables. Sin embargo, esto no garantiza que ellas sean exactas ni completas. Las proyecciones y estimaciones que se presentan en este informe han sido elaboradas con las mejores herramientas disponibles pero ello no garantiza que las mismas se cumplan. Todas las opiniones y expresiones contenidas en este informe, pueden ser modificadas en cualquier tiempo sin previo aviso. BICE Inversiones Corredores de Bolsa S.A. y cualquiera sociedad o persona relacionada con ella y sus accionistas controladores pueden en todo momento tener inversiones a corto o largo plazo en cualquiera de los instrumentos mencionados en este informe o relacionados con la o las empresas o el mercado que en él se mencionan y pueden comprar o vender esos mismos instrumentos. BICE Inversiones Corredores de Bolsa S.A. puede recomendar eventualmente compras y/o ventas de acciones para posiciones de trading. Dichas acciones podrían estar incorporadas en otras carteras recomendadas. Las proyecciones y estimaciones presentadas en este informe no deben ser la única base para la adopción de una adecuada decisión de inversión y cada inversionista debe efectuar su propia evaluación en función de su situación personal, estrategia de inversión, tolerancia al riesgo, situación impositiva, etc. El resultado de cualquiera operación financiera realizada con el apoyo de este informe es de exclusiva responsabilidad de la persona que la realiza. Los valores y emisores extranjeros a que se pueda hacer referencia en este informe, y que se no encuentran inscritos en el Registro de Valores a cargo de la Superintendencia de Valores y Seguros de nuestro país, no le son aplicables las leyes y normativa que regulan el mercado de valores nacional, en consecuencia es responsabilidad exclusiva de los inversionistas informarse previamente respecto de dichos valores y emisores extranjeros antes de adoptar cualquier decisión de inversión. La frecuencia de la publicación de los informes, si la hubiere, queda a discreción de BICE Inversiones Corredores de Bolsa S.A. Se prohíbe citar o reproducir en forma total o parcial este informe sin la autorización expresa previa de BICE Inversiones Corredores de Bolsa S.A. A la fecha de publicación del presente informe, ninguno de los integrantes del Departamento de Estudios posee, directa o indirectamente, inversiones en el emisor o emisores analizados en el mismo. A la fecha de publicación del presente informe, ninguno de los integrantes del Departamento de Estudios posee, directa o indirectamente, vínculos con personas relacionadas al emisor analizado en el mismo. Los integrantes del Departamento de Estudios declaran expresamente que ninguna parte de su remuneración estuvo, está o estará directa o indirectamente relacionada con una recomendación específica o visión expresada en el presente informe. BICE Inversiones Corredores de Bolsa S.A. y los integrantes del Departamento de Estudios declaran expresamente que no existe ningún tipo de relación comercial con el emisor analizado en el presente informe. BICE Inversiones Corredores de Bolsa S.A. y/o cualquier sociedad o persona relacionada con ésta, puede en cualquier momento tener una posición en cualquiera de los instrumentos financieros mencionados en estos informes y puede comprar o vender esos mismos instrumentos, en cuyo caso deberán regirse por el “Manual para transacciones de acciones y otros valores por parte del personal e BICECORP S.A. y sus filiales”, y que se encuentra disponible en www.biceinversiones.cl. 4