Contab adm - Final

Anuncio

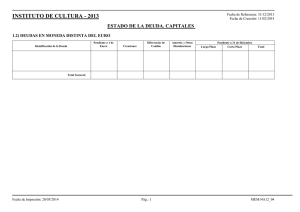

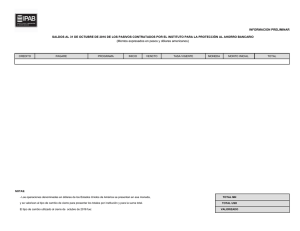

Contabilidad para administradores – Final RECPAM RECPAM (+): activos, gastos, pérdidas (lado izq. de la ecuación) RECPAM (-): pasivos, capital, ingresos, ganancias (lado der. de la ecuación) Amortización Se hace siempre al cierre del ejercicio y por el valor de todo el año, no importa cuando se incorporó el bien. (Ej: lo compré en noviembre, pero el 31 de diciembre lo amortizo por todo el año. Si lo vendo a la mitad del ejercicio es lo mismo: sólo se considera la amortización de los años completos) Amortización: gasto imputable a 1 ejercicio Amortización acumulada: regularizadora del Activo Valor residual: lo que vale un bien depreciable en un momento durante su vida útil Valor origen – Amortización acumulada + Valor rezago Cuando se trabajo con moneda constante, hay que reexpresar la amortización acumulada (en base al valor reexpresado del bien) Valor de recupero o rezago: lo que vale después de terminada su vida útil (cuando no se amortiza más). Previsiones Para regularizar el balance y no mostrar las cosas excesivamente optimistas (por ej: decir que el 100% de los deudores me va a pagar ajustamos el resultado positivo con la contingencia asociada de que algunos no me van a pagar) Permite que, en la mayor medida posible, la pérdida quede asociada al ejercicio donde se produjo el hecho o la operación Cálculo del resultado del ejercicio 1) PNfinal - PNinicial - aportes + retiros 2) result. pos. – result. neg. Si estamos en un modelo con moneda homogénea (ajusta por inflación), al PN antes de compararlo con el PN final Modelos contables 1) Modelo tradicional Moneda nominal (heterogénea) Costo de adquisición (“histórico”, para los amigos) Capital financiero 2) Modelo tradicional indexado Moneda constante (homogénea) Costo de adquisición Capital financiero 3) Modelo de valores corrientes (teórico) Moneda nominal (heterogénea) Valores corrientes Capital físico (financiero en el modelo práctico) inicial hay que ajustarlo 4) Modelo combinado (valores corrientes indexado) Moneda constante (homogénea) Valores corrientes (bienes de cambio) y costo de adquisición (bienes de uso) Capital financiero Cálculo del RECPAM (generado por utilizar criterio de Moneda Homogénea o constante) Forma directa: Cada movimiento de [caja] x coeficiente correspondiente al mes en que se efectuó. Sumados, te dan un valor de caja reajustado. Valor hist – Valor ajustado = RECPAM. Hacemos lo mismo con todas las partidas monetarias y calculamos el RECPAM final. Forma indirecta: Partidas no monetarias (puesto que se considera que a cada partida monetaria se le contrapone una no monetaria) a) identificarlas b) determinar fecha de anticuación (cuando ingresaron en el Pat.) c) calcular coeficiente de reexpresión. (según inflación que hubo desde que ingresaron partidas hasta ahora) d) Valor hist x coeficiente = Valor hist ajustado e) Valor ajustado – Valor hist = RECMPAM f) Comparar con RECPAM por método directo g) Comparar Valor ajustado con valor límite. h) Registrar (si el valor ajustado superó el límite, registrar el límite) Índices: usamos el IPIM (índice de precios internos al por mayor) Coeficiente: índice de fecha de cierre / índice de fecha anticuación Partidas monetarias: Las que tienen un valor cierto en moneda legal (caja, banco y créditos y deudas en moneda nacional, sin cláusula de ajuste) Preguntar: ¿es plata, crédito o deuda? Entonces monetaria. No se reexpresan contablemente, porque no pueden modificar su valor generan RECPAM Partidas no monetarias: Las no tienen un valor cierto en moneda legal. Esto significa que, si hay inflación, su valor puede subir. Sí se reexpresan contablemente. No generan RECMPAM (al adecuar su valor a la inflación, no generan ningún resultado en relación a ella) Partidas monetarias con cobertura: expuestos a la inflación, pero con posibilidad de eliminar el efecto (plazo fijo, pasivo con cláusula de ajuste) Los resultados se muestran con intereses reales (ya habiendo hecho la diferencia entre los intereses nominales y la inflación) Resultados por tenencia de bienes (R x T generado por utilizar criterio de Valores Corrientes) R x T = Valor corriente – Valor hist Si estamos usando moneda homogénea sería: R x T = Valor corriente ajustado – Valor hist ajustado Al comparar con valor límite, podemos tener un R x T negativo dado por: R x T = Valor límite – Valor hist / cte / ajustado Una forma sencilla de calcular el RxT de bienes de cambio (de los que tuve y/o tengo a lo largo de todo el ej.): Se puede hacer en forma de cuadro comparativo. En este caso, se muestra para el modelo 4: RxT (bienes de cambio) = (Existencia final + CMV) - (Existencia Inicial + Compras) EF y CMV Valor corriente ajustado EI y Compras Valor histórico ajustado Fórmula sirve también para despejar CMV, compras, etc. (ver pág 33) Valor límite Tomamos el valor recuperable (el máximo que puede obtener la empresa por su venta o uso) El mayor entre el VUE (valor de uso) y el VNR. Resumen: Todos los modelos reconocen R x T negativo, ya que todos tienen valor límite para los activos. Sólo los modelos con valores corrientes reconocen R x T positivo Sólo los modelos con moneda homogénea reconocen RECMPAM Del 1º modelo al 4º hay una evolución. El 4º es el mejor. Las cuentas de resultados se ajustan todas (ganancias, pérdidas, gastos, ingresos) ¿Qué hacer en el modelo 4? 1. Paso todo a tradicional indexado (calculo el RECPAM) 2. Revalúo a valores corrientes y comparo con el Valor hist ajustado (me da el RxT) 3. Registro en el balance los valores corrientes (a menos que superen el límite) Ventas Se toma el valor del momento de la venta (en definitiva, es el valor corriente) y se indexa. Venta histórico ajustado – Venta histórico = RECPAM (-) CMV Se toma el valor corriente del momento de la venta (ya sea costo de reposición o VNR, en caso de mercado transparente) y se indexa. CMV histórico ajustado – CMV histórico = RECPAM (+) CMV corriente ajustado - CMV histórico ajustado = RxT (mientras tuve la mercadería) Moneda extranjera La considero no monetaria (la reexpresas; una parte de la diferencia es RECPAM y lo restante es RxT) Compré 100 US$ a cotización de $1 $100 (Al cierre: coef. inflación 1, 20 Al cierre: 100 US$ x cotización $150 $50 RxT 100 US$ x inflación $120 $20 RECPAM $30 RxT real cotización 1, 50) Exposición de la información contable Ver carpeta pág. 17 generalidades. 18 explicaciones sobre auditor, síndico, memoria del adm. Información básica de Estados básicos: 1) 2) 3) 4) Estado de Situación Patrimonial (o Balance General) Estado de Resultados (o de Recursos y Gastos, si es org. sin fines de lucro) Estado de Evolución del PN Estado de Flujo de Efectivo Información complementaria de los Estados básicos: (ver apunte “exposición”) 1) carátula o encabezamiento 2) notas 3) cuadros anexos Toda la información contable (todos los balances y anexos) se presenta en forma comparativa a 2 columnas (ejercicio pasado, con sus valores actualizados –ver carpeta pág 19- y la del ejercicio actual) Estado de situación patrimonial Es estático (foto) muestra situación del ente en un momento determinado, por eso “al 31/12/06” No acumula información Brinda información PATRIMONIAL (Activo) y FINANCIERA DE 3º (Pasivo) - Qué recursos totales tiene la empresa, detallados (Activo) - Qué parte de los recursos está financiada por 3º, detallada (Pasivo) 1º clasificación: según Plazo de Realización (“vendido y cobrado”) Estimado Corriente y No corriente 2º clasificación: en rubros (agrupación de cuentas de naturaleza similar). En el Activo por orden decreciente de liquidez. En el Pasivo por certidumbre (deudas y previsiones) y adentro: orden predeterminado Se divide en Activo (corriente y no corriente), Pasivo (corriente y no corriente), PN (en una sola línea). Activo corriente: se va a realizar dentro de los 12 meses siguientes a la fecha de cierre del ejercicio (no de la fecha de la operación) Pasivo corriente: Cuyo plazo de cancelación está dentro de los 12 meses idem. Deudores morosos / en gestión judicial: tenemos que estimar el plazo Hay que analizar cada caso: Podría tener bienes de uso (en gral. no corriente) que planeo vender y cobrar en los meses siguientes es corriente. Un crédito puede tener una parte corriente (ej: las 12 cuotas posteriores al cierre) y otra no corriente (el resto de las cuotas) Estado de situación patrimonial al 31/12/06 Activos corrientes - Caja y Bancos (nota nº 1) - Cuentas por cobrar (o “créditos” o “créditos por ventas” deudores por ventas) - Inversiones temporarias (acciones, plazo fijo) - Otros créditos (anticipo a proveedores, anticipo sueldos) - Bienes de cambio - Otros activos Activos no corrientes - Inversiones permanentes - Bienes de uso (rodados, inmuebles – ya restadas las amortizaciones acumuladas) - Activos intangibles (Pero no va ningún valor autogenerado ver carpeta pág 19) Pasivos corrientes - Deudas comerciales (proveedores) - Deudas bancarias y financieras (bancos) - Deudas por remuneraciones y cargas sociales - Deudas fiscales (impositivas) - Anticipos de clientes - Otras deudas (compré rodado) - Previsiones (por juicio, indemnización) Pasivos no corrientes - Ídem. PN - Según estado respectivo (ver estado de evolución del PN) - Total P + PN Estado de resultados Es dinámico (filmación) Filmación. Muestra operaciones a lo largo del ejercicio. Su función principal no es informar cuál es el resultado del ejercicio (se puede calcular por diferencia patrimonial), sino las causas que generaron ese resultado. Los resultados (+) al cierre no están en un lugar específico (maletín de $), sino diseminados en el patrimonio. Se reflejan en un mayor activo o menor pasivo. Sucede lo mismo con los resultados (-). Brinda información ECONÓMICA - Cuál fue el resultado final del ejercicio (ganancia / pérdida) - Cómo se llegó a él (cuentas de resultado) Permite analizar y: - potenciar las operaciones que me dieron ingresos - reducir los gastos - analizar si alguna pérdida pudo ser evitada o amortiguada 1º clasificación: según repetición de los sucesos Ordinarios y extraordinarios (ver por qué en pág. 19) 2º clasificación: dentro de extraordinarios (gastos y pérdidas) y ordinarios (operativos y no operativos) Estado de resultados por ejercicio finalizado el 31/12/06 Ventas Gastos de venta (cmv) Resultado bruto (o “utilidad bruta”) Gastos de administración Gastos de comercialización Resultado operativo Resultados financieros y por tenencia (incluye inversión en plazo fijo del banco) Otros ingresos y egresos (ordinario no operativo – incluye inversiones que no son en un banco) Resultado ordinario Resultado extraordinario Resultado final (sin pagar impuesto a las ganancias) Resultado final neto Estado de evolución del PN Es dinámico (filmación) Informa composición del PN y las causas de sus variaciones (cuantitativas y cualitativas) Brinda información FINANCIERA PROPIA - Qué aportaron / retiraron - Qué hicieron con los resultados Permite analizar: - El comportamiento de los accionistas (si cuando hay algún $ se lo llevan o lo reinvierten) - Ver si la empresa funciona porque hay aportes continuos (algo negativo) o si se autofinancia con los resultados (algo positivo) Se divide básicamente en “aportes de los propietarios” y “resultados retenidos” (las 2 formas básicas en que los propietarios financian la empresa: trayendo recursos de afuera o dejando en la empresa lo que ella misma produjo) Estado de evolución del PN por ejercicio finalizado el 31/12/06 Se divide en: 1) Aportes de los propietarios - Capital -Ajustes del Capital (RECPAM) - Dividendos a distribuir en acciones (sería un aporte no capitalizado) 2) Resultados acumulados - Ganancias reservadas (subrubros: reserva legal, otras) - Resultados no asignados 3) Total PN = C + Resultados retenidos (o “acumulados”) Todos los resultados (ingresos, gastos, gcias. y pérd.) que se dan a lo largo del año forman parte del PN. Pero luego, una vez que se llega al resultado final y éste se asigna, sólo los resultados retenidos forman parte del PN (porque los que no fueron retenidos son los que se repartieron y, por lo tanto, salen del PN de la empresa, que se disminuye) Estado de flujo de efectivo Es dinámico (filmación) te muestra los recursos líquidos que tenemos para operar. Sobre la base de lo percibido. Brinda información FINANCIERA COMPLETA (cobros y pagos) - Muestra los recursos financieros al cierre - Muestra las causas de la variación de los recursos financieros No se fija si la operación fue buena o mala, sólo en la parte financiera (lo que pagué / cobré). Puedo cobrar una “pérdida” (si vendo en $1000 un bien que me costó $2000) Recursos financieros (más detalles en pág. 22 carpeta) Es el efectivo: 1) disponibilidades en Caja y Bancos (incluyendo moneda extranjera y descubierto del banco) 2) inversiones corrientes que sean de fácil realización (con vencimiento no mayor a 3 meses, medidos desde la fecha actual –cierre del ej–) Ej: plazo fijo, acciones con cotización. Importante aclarar que lo medimos desde allí, porque otros lo miden desde la fecha de la colocación. Determinarlo: Recursos financieros iniciales saco del Estado de Situación Patrimonial (caja y bancos + la parte de inversiones corrientes que se considere efectivo) Variación durante el ejercicio: saco de las operaciones (sólo las que afectaron al efectivo) RF finales del Est. de Sit. Pat. o RF iniciales +/- Variaciones Análisis económico Cuando hablo de RESULTADO (ingreso, gasto, ganancia o pérdida) No importa la base de lo percibido (si ya lo cobré / pagué), sino la base de lo devengado. Es clave preguntar a qué FECHA Es clave preguntar qué CLASE de resultado: de la operación comercial o de la financiera. Si no aclara, se refiere a la operación global (ambos) El resultado de la operación comercial (venta – costo) es siempre el mismo, sin importar la fecha (en modelo tradicional); el que cambia es el de la operación financiera. Asamb. Gral. de Acc. nunca genera resultados económicos porque actúa sobre un rdo. no asignado del ej. anterior (ver explic. pág. 26) Crear una previsión es reconocer una pérdida (pág. 27). Recuperarla es una ganancia. Causas de los resultados económicos: 1) 2) 3) 4) Operativas Financieras Por tenencia Otras (Ordinarias no operativas / Extraordinarias) Análisis financiero Cuando hablo de una variación de EFECTIVO Es en base a lo percibido Es clave preguntar a qué FECHA Una operación mala desde el punto de vista económico (arrojó una pérdida) puede ser excelente desde el punto de vista financiero (nos ingresó $ en efectivo que necesitábamos con urgencia para pagar un vencimiento) Lo de los 3 meses aplica sólo a inversiones. Ej: un pagaré que cobre dentro de 15 días NO se considera efectivo porque no es una inversión, es una promesa de pago. En el caso de los US$, la variación de efectivo se reconoce en la percepción (cuando cobro / pago su venta), no cuando sencillamente hago una medición y hay una diferencia de cotización. El RECPAM generado por el efectivo es considerado una disminución de efectivo, porque pierdo poder adquisitivo (en el flujo de efectivo se informa aparte) Causas de variación del efectivo (o de los recursos financieros) 1) operativas (por la actividad principal) 2) financieras (por recibir / otorgar fin.) 3) inversión (por consenso incluye todas las variaciones producidas por venta / compra de bienes de uso) Inversiones Colocación (inmovilización de recursos) con ánimo de obtener una renta. No es producto de la actividad principal de la empresa. Puede ser de: 1) corto plazo o temporarias (plazo fijo, acciones con cotización, compra de US$) 2) largo plazo o permanentes (compra inmueble, ) Participación permanente en el capital de una sociedad (no es con ánimo de jugar con la cotización, sino de ser socia de esa empresa de forma duradera) Para profundizar sobre estructura de S.A., acciones, etc a partir de pág. 29 Clases de acciones: 1) ordinarias (derechos plenos) 2) preferidas (sin voto, con piso de cobro dividendos) 1) de voto simple 2) de voto múltiple Datos que tiene cada acción: 1) tenencia accionaria (participación en el capital % de la empresa del que yo soy dueño) 2) voluntad social (posibilidad de expresar mi voluntad en las asambleas mediante el voto) Tenencia accionaria: cantidad de $ ó acciones que tiene en relación al total. En base a eso se reparten los dividendos. Se expresa en %. Voluntad social: cantidad de votos sobre el total. Se expresa en %. Medición de participación en otras sociedades (ampliar con pág. 30) Según grado de participación (votos): 1) inversor pasivo (menos del 20% de la voluntad social) 2) influencia significativa (20% ó más) 3) control individual (o “control” a secas: más del 50%. Alcanza con 50,01) 4) control conjunto (el 50% cada uno) Control indirecto: Cuando A tiene control individual sobre B y B tiene idem sobre C. A controla también C. La cadena puede seguir indefinidamente. Medición: 1) inversión pasiva: a costo (lo pagado) si no supera valor límite. Reconozco resultado cuando lo supera (RxT negativo) o por intercambio (venta) 2) influencia significativa y control individual: a valores corrientes (VPP). Adicionalmente, reconozco resultado cada vez que el PN cambia cuantitativamente. Valor patrimonial proporcional (VPP) PN (A – P) representa el valor actual de la empresa. VPP = PN x % tenencia accionaria 1) tengo que ver si mis acciones son ordinarias o preferidas. 2) Calcular el PN ordinario o preferido, según corresponda. Te tienen que decir que parte del Capital y del Ajuste del Capital es ordinaria / preferida. La reserva legal es parte de los ordinarios Lo único de los preferidos (además de su parte del Capital y del Ajuste) son los “dividendos a pagar a accionistas preferidos” Es muy raro que teniendo acciones preferidas tenga control o influencia significativa (porque en general no tienen voto)