Economistas

427

marzo 2012

El COEV organiza una sesión

de trabajo sobre sistemas de

retribución flexible

El Colegio de Economistas de Valencia acogió una sesión de trabajo sobre las implicaciones fiscales y laborales

de los sistemas de retribución flexible, así como de los administradores y altos directivos. Temas todos ellos de

problemática compleja y con muchas implicaciones, no sólo en el ámbito laboral, sino también en el tributario.

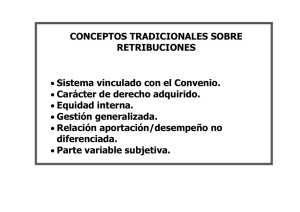

La sesión comenzó con una breve explicación de lo que son los denominados sistemas de retribución

flexible, mecanismos que permiten una optimización de la retribución satisfecha por las empresas a sus

trabajadores, por cuanto permiten la sustitución del salario que éstas satisfacen por la entrega de

determinados bienes o servicios que conllevan un trato fiscal y laboral más ventajoso, optimizando para el

trabajador, la renta neta de sus retribuciones y ofreciéndole la posibilidad de personalizar su retribución

ajustándola a sus necesidades e inquietudes individuales, a la par que podrá adquirir estos bienes y

servicios a un precio por lo general más ventajoso que el ofrecido por el mercado, y así poder aprovechar

las economías de escala y capacidad de negociación de la propia empresa para la que trabaja.

Desde la perspectiva del empleador, este tipo de esquemas retributivos suponen un posicionamiento

de la empresa en el mercado, es decir, un hecho diferencial que permite atraer y retener al personal clave

de la compañía, creando una diferencia competitiva respecto al resto de empleadores, lo que se traduce en

los actuales tiempos económicos que atravesamos en ofrecer un plus retributivo a sus empleados sin que

ello suponga un mayor coste salarial.

Seguidamente, Olga Morales comentó las implicaciones laborales que la introducción e implantación

de estos planes retributivos conllevan para las empresas, explicando las principales repercusiones en las

bases de cotización a la Seguridad Social, así como las implicaciones laborales que, entre otros aspectos,

se refieren al salario regulador de la indemnización por despido. Asimismo, se destacó que los planes de

retribución flexible cuentan con limitaciones ya que, por un lado, de acuerdo con la legislación laboral

vigente, el salario en especie no puede superar el 30% de las percepciones salariales del trabajador y, por

otro lado, tampoco se puede minorar el salario por debajo de lo previsto en el convenio colectivo de

aplicación.

Tras ello, Juan Antonio Oliveros repasó la lista de productos más habituales que suelen ofertarse en

estos sistemas retributivos -cesión de vivienda, vales comida, ticket guardería, seguros médicos o de

responsabilidad de trabajadores, entrega de ordenadores, cursos de capacitación o reciclaje…-, analizando

las principales implicaciones fiscales y recientes novedades jurisprudenciales asociadas a los mismos.

En este sentido, merece la pena resaltar los comentarios que se realizaron en relación con el

tratamiento que a efectos del Impuesto sobre la Renta de las Personas Físicas supone la entrega de

vehículos para uso particular a los trabajadores, detallando el cambio de criterio que la sentencia de la

Audiencia Nacional de 1 de diciembre de 2010 ha instaurado a los efectos del cómputo de la denominada

Economistes

427

marzo 2012

Economistas

427

marzo 2012

disponibilidad de uso del vehículo, invirtiendo la carga probatoria en contra de la Administración tributaria

para el caso en el que las sociedades se hayan decantado por el uso de un criterio razonable de

imputación.

Otro tema que suscitó gran interés fue el relativo a la deducción de las cuotas del Impuesto sobre el

Valor Añadido que los empleadores soportan en la adquisición de estos productos, todo ello a la luz del

criterio instaurado por la Dirección General de Tributos en contestación a las consultas tributarias

vinculantes V1379-11 y V1466-11, en las que haciéndose eco de la sentencia dictada por el Tribunal de

Justicia de las Comunidades Europeas de 29 de julio de 2010 -comúnmente conocida como el caso Astra

Zeneca- según la cual la adquisición de estos bienes y servicios y su posterior entrega a los trabajadores,

son considerados como una contraprestación realizada a título oneroso dentro de la actividad económica

realizada por la sociedad, resultándoles de aplicación todas las previsiones comprendidas en la normativa

IVA, y en particular las previsiones en ella contenida relativas a la deducción y repercusión de las cuotas de

IVA. De esta forma, el empresario podrá deducirse el 100% de las cuotas de IVA soportadas en la

adquisición de estos bienes o servicios destinados a la cesión a sus trabajadores -salvo que le resulte de

aplicación un porcentaje distinto de prorrata- y, a su vez, estará obligado a repercutir al trabajador las cuotas

de IVA correspondientes a la entrega y cesión de los bienes y servicios contratados en concepto de

retribución flexible o en especie.

A continuación, los ponentes centraron su exposición en analizar desde una óptica laboral, el sistema de

retribuciones de administradores y altos directivos. En relación con este tema, en primer lugar se expusieron las

principales notas características del contrato especial de alta dirección, diferenciando el mismo de una relación

laboral ordinaria. Asimismo, se destacaron las principales líneas y últimas tendencias jurisprudenciales referentes

a la denominada teoría del vínculo, que se aplica en los supuestos en los que el alto directivo simultanea su

posición en la empresa con la de miembro

del órgano de administración. Actualmente, la jurisprudencia

mayoritaria entiende que no cabe admitir la compatibilidad entre ambos cargos, de modo que la relación mercantil

absorbe a la relación laboral especial de alta dirección. Según se expuso, esto tiene importantes consecuencias,

tanto desde el punto de vista retributivo como desde la óptica de las consecuencias derivadas de un posible cese

del alto directivo.

Finalmente, se realizó un análisis de los requisitos establecidos por la normativa fiscal a la luz de la

última jurisprudencia recaída en la materia para que estas retribuciones satisfechas a administradores y

altos directivos, resultaran fiscalmente deducibles en el Impuesto sobre Sociedades, pudiendo considerar

como superada la doctrina emanada de las sentencias de 13 de noviembre de 2011 dictadas por el Tribunal

Supremo mediante las cuales se venía a endurecer sobremanera las previsiones que los estatutos de una

entidad debían contener -concreción del sistema de retribución fijado y determinación del quantum

retributivo- para facultar la deducción fiscal por estos conceptos.

Tras la exposición, se abrió un turno de preguntas en el cual, de forma muy participativa, los

asistentes pudieron transmitir a los ponentes las dudas y comentarios que les había suscitado la exposición,

procediéndose a la clausura del seminario tras este turno de intervenciones.

Olga Morales

Juan Antonio Oliveros

Garrigues Abogados y Asesores Tributarios

Economistes

427

marzo 2012