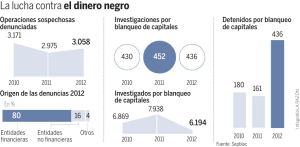

Presentación blanqueo por el Dr. Martin

Anuncio

” Régimen de Sinceramiento Fiscal – “Blanqueo de Capitales y Moratoria JULIAN MARTIN 2016 1 COMO LLEGAMOS A DONDE ESTAMOS AHORA • • • • • 11 DE SETIEMBRE 2001 TORRES GEMELAS. GAFI. CONTROL ORIGEN LICITO FONDOS CRISIS FINANCIERA 2008, CAEN BANCOS (bear stearns, lehman brothers, merrill lynch, banco islandia) POR VENTA BONOS BASURA (prestamos hipotecarios para vivienda que por crisis laboral impidió su repago por deudores, no cobran los bonistas que prestaron, solo ganaron los bancos por las comisiones que cobraron) crisis de las hipotecas subprime Consecuencias;-falta crédito-inflación-desempleo-restricciones importacióndesconfianza al sistema financiero-movimiento global de capitales a diferentes países por la desconfianza existente Efectos; voracidad de países de atraer los capitales, con secretos, sin transparencia, sin tributación PROBLEMA A RESOLVER ; FALTA TRANSPARENCIA GLOBAL, INVERSIONES DE ACTIVIDADES ILEGALES(NARCOTRAFICO, VENTA ARMAS, ETC) Y DE ACTIVIDADES LEGALES PERO EVASIVAS TRIBUTARIAMENTE 2 REFLEXIONES • Necesidad de una mayor transparencia y control del sistema financiero internacional. • Control a los “paraísos fiscales” por varios motivos, uno, la erosión de las bases tributarias (especialmente en la recaudación del impuesto a las ganancias) y dos, el fenómeno del terrorismo internacional y el narcotráfico que también se habían transformados en grandes clientes y usuarios de dichos servicios. • Los paraísos fiscales, poco a poco, dejaron de ser solamente el refugio de los fondos de las clases adineradas de diversos países, para comenzar a funcionar como destino y guarda de grandes masas de dinero provenientes de actividades de narcotráfico y terrorismo. 3 PRIMEROS PASOS. • • • • • • ACUERDO SOBRE INTERCAMBIO DE INFORMACIÓN EN MATERIA TRIBUTARIA OCDE 2000 (surge del trabajo desarrollado por la OCDE sobre prácticas fiscales perniciosas en 1998) https://www.oecd.org/ctp/harmful/37975122.pdf -no es vinculante, es un punto de partida -es a requerimiento -permite fiscalizaciones en el extranjero de común acuerdo -establece causales de denegatoria del pedido • A partir de ello nace en 2000 el Foro Global sobre Transparencia e Intercambio de Información Tributaria con el fin de elaborar normas para erradicar los llamados 'paraísos Fiscales', y la evasión tributaria 4 OBJETIVOS DEL MODELO • – Promover la cooperación internacional en materia fiscal a través del intercambio de información. • – Establecer el estándar de lo que se considera intercambio efectivo de información para efectos de la iniciativa de la OCDE sobre prácticas fiscales dañinas. • – Fomentar la transparencia y compartir información en el mercado global. • – Mejorar el cumplimiento y el combate a la evasión y la elusión fiscal. 5 Cont. • 29 de Octubre de 2014 Berlín – Alemania. Foro Global sobre Transparencia e Intercambio de Información (ente vinculado a la Organización para la Cooperación y el Desarrollo Económico) las autoridades de mas de 50 países (miembros o no de OCDE) firmaron un acuerdo multilateral sobre el intercambio automático de información automática sobre cuentas y operaciones financieras. • Mas de 100 países se han comprometido a dicho intercambio ; en una primera etapa será implementado por unos 51 países para el año 2017 y el resto a partir del 2018, • Los próximos pasos se refieren a la adecuación en la legislación interna de cada jurisdicción. Argentina ya trabajo al respecto • Varias jurisdicciones y países, se adecuaron a ser cooperantes e informantes para no estar en las listas, negras, gris, blanca emitidas por OCDE según su grado de información , y transparencia hacia otros países. • El decreto 589.2013 establece que los países y jurisdicciones que se consideraban paraísos fiscales, cambian tal naturaleza si son Cooperadores a los fines de la transparencia fiscal. 6 Jurisdicciones y fecha de aplicación del intercambio automático JURISDICTIONS UNDERTAKING FIRST EXCHANGES BY 2017 • Anguilla, Argentina, Barbados, Belgium, Bermuda, British Virgin Islands, Cayman Islands, Chile, Colombia, Croatia, Curaçao, Cyprus, Czech Republic, Denmark, Dominica, Estonia, Finland, France, Germany, Gibraltar, Greece, Guernsey, Hungary, Iceland, India, Ireland, Isle of Man, Italy, • Jersey, Korea,Latvia,Liechtenstein,Lithuania, Luxembourg,Malta,Mauritius,Mexico, Montserrat, Netherlands, Niue, Norway, Poland, Portugal, Romania, San Marino, Seychelles, Slovak Republic, Slovenia, South Africa, Spain, Sweden, Trinidad and Tobago, Turks and Caicos Islands, United Kingdom, Uruguay JURISDICTIONS UNDERTAKING FIRST EXCHANGES BY 2018 • Andorra, Antigua and Barbuda, Aruba, Australia, Austria, The Bahamas, Belize, Brazil, Brunei Darussalam, Canada, China, Costa Rica, Grenada, Hong Kong (China), Indonesia, Israel, Japan, Marshall Islands, Macao (China), Malaysia, Monaco, New Zealand, Qatar, Russia, Saint Kitts and Nevis, Saint Lucia, Saint Vincent and the Grenadines, Samoa, Saudi Arabia, Singapore, Sint Maarten, Switzerland, Turkey, United Arab Emirates • Uruguay , Panama, Brasil; 2019 7 Cont. • • • • Para vuestra lectura; -Sustento jurídico para el intercambio -Cuidado de la información por el fisco -Derechos del contribuyente • http://www.ief.es/documentos/recursos/publi caciones/revistas/cron_trib/139_Merino.PDF 8 Instrumentos legales para el intercambio de información • 1-Convenios doble imposición . Art 26 2-Acuerdos bilaterales para el intercambios de información a requerimiento (no automáticos, son los actuales), • • • • • • • -son estrictos por lo que se requiere que el contribuyente este bajo fiscalización, indicando impuestos, periodos, -fundamentación del pedido del fisco, detallando claramente lo que se necesita -indicar la entidad donde se presume están los activos ocultos -no se permite fishing expeditions -debe respetarse el derecho del contribuyente de que tome conocimiento y se le dará vista de lo actuado (caso Uruguay) -si la información se obtiene de terceras partes es necesario autorización judicial para su utilización (caso Falciani ) -en el caso de Uruguay deben contemplarse normativas internas relativas al secreto bancario, y evaluar si el caso requiere orden judicial 9 Situación actual de acuerdos no automáticos • • • • • • • • • • • Con Uruguay el intercambio rige desde febrero 2013, y opera caso por caso. Al recibir la solicitud del fisco argentino donde debe identificarse al contribuyente sometido a inspección o investigación, el fisco uruguayo analizara el período y el fin tributario , los motivos para creer que la información solicitada se encuentra en poder del fisco uruguayo Uruguay, debe decidir si deniega la solicitud o de aceptar debe proceder a verificar si cuenta con la información solicitada . Con Suiza, rige desde enero 2016, el Convenio para evitar la Doble Imposición, y se analiza caso por caso. Actualmente Suiza levanta el secreto bancario para situaciones de contrabando de armas o trafico de drogas, pero no para temas de evasión fiscal pues esto ultimo no esta penado en Suiza. Bajo la orden de un juez suizo, el pedido de otro país podrá ser aceptado si la causa en Suiza se considera también penada por el Código Penal Suizo. Asuntos privados, como herencia o divorcio, en escasas ocasiones un juez suizo levanto el secreto bancario. En el caso de Panamá , se compromete a entregar información con quienes tiene acuerdo automático de información bilateral(con Argentina no existe a la fecha) • 10 Cont. • Estados Unidos impulso el acuerdo OCDE para intercambio de información pero no aprobó dicho acuerdo automático. Tampoco existe régimen no automático con Argentina. • • A la fecha solo se aplica FATCA, que es la información que EEUU recibe de otros países, sobre ciudadanos estadounidenses que tengan inversión financiera en otros países. • EEUU tiene algunos acuerdos FATCA al revés, con determinados países . • • Según información en los medios, Argentina estaría firmando un acuerdo con EEUU antes de fin de año 11 Cont • 3.La República Argentina suscribió el 3 de noviembre de 2011 la Convención sobre Asistencia Administrativa Mutua en Materia Fiscal • 4.Acuerdo multilateral para el Intercambio de información automática. OCDE. SOLO POR ACTIVOS FINANCIEROS • -se intercambian base de datos anualmente entre todos los países firmantes • -Argentina rige desde 2017 • - La RG 3826 de la AFIP reglamenta la información a proveer para el intercambio automático. Es un intercambio global anual sobre base estándar. Se transmite base de datos de contribuyentes que tienen activos financieros en los respectivos países. Existe un modelo de reporte común para entregar la información a restantes países. • a)aplica desde 31.12.15 por saldos mayor 100.000U$S • b)aplica para movimientos financieros operados desde 2016 12 CONVENIOS DOBLE IMPOSICION FIRMADOS POR ARGENTINA • • • • • • • • • • • • • • • • • ALEMANIA AUSTRALIA AUSTRIA Extinguido 01/01/2009 BELGICA BOLIVIA BRASIL CANADA CHILE SUJETO A APROBACION DINAMARCA ESPAÑAFINLANDIA FRANCIA ITALIA MEXICO SUJETO A APROBACION PAISES BAJOS NORUEGA REINO UNIDO RUSIA SUECIA SUIZA URUGUAY 13 PROPUESTA DE OCDE PREVIO AL INTERCAMBIO DE INFORMACION • AMNISTIA-BLANQUEO FISCAL; • • • • • • • • • • • • • • • se legitiman los blanqueos por tiempo limitado como mecanismos de volcar capitales de ahorro a la economía formal Australia: 2007 y 2009 Bélgica: 2004 Alemania: 2004 Grecia: 2010 Italia: 2001, 2003, 2009 Portugal: 2005 y 2010 Rusia: 2007 Sudáfrica: 2003 España: 2012 Estados Unidos: 2009 México; 2016 Chile; 2015 Brasil; 2016 Colombia; 2015 – ¡¡¡¡¡¡NO SOMOS LOS UNICOS ¡¡¡¡¡¡¡¡ 14 SITUACION FISCOS PROVINCIALES Y MUNICIPALES • .CABA; PROYECTO BLANQUEO Y MORATORIA • Se espera que las demás jurisdicciones actúen en igual sentido • LA LEY INVITA A PROVINCIAS Y MUNICIPIOS A ESTABLECER SIMILARES BENEFICIOS A LOS DISPUESTOS A NIVEL NACIONAL 15 DONDE ESTAMOS Y ADONDE VAMOS • -15% DE LA RIQUEZA MUNDIAL ESTA EN LATAM Y SE ESTA YENDO A NUEVOS DESTINOS • -SUIZA, HONG KONG, EE.UU, ORDEN DE PAISES CON MAYOR TENENCIA DE FONDOS DE EXTRANJEROS • -DELAWARE, NEVADA, WYOMING, DAKOTA, NUEVOS BENEFICIARIOS DE LOS FONDOS 16 • • • • • CONT. Bancos solicitan a sus clientes sus declaraciones juradas de tal manera de conocer si los fondos depositados están declarados en los países de residencia. De lo contrario no pueden permanecer Fin del secreto bancario Los regímenes de intercambio de información reducen posibilidad de esconder bienes Se puede blanquear, tributar el gravamen y dejar el dinero en el exterior AFIP dispone de regímenes de información por diferentes conceptos que permiten conocer perfectamente el nivel de vida del contribuyente • NO QUEDAN MAS LUGARES PARA ESCONDER EL PATRIMONIO, Y LOS BANCOS NO QUIEREN ASUMIR RIESGOS POR CONNIVENCIA • UIF ACTUA COMO CONTROL DE LA CONDUCTA DE LAS ENTIDADES FINANCIERAS EN LA RECEPCION DE ROS O CUANDO SE RECHAZA UN CLIENTE 17 Cont. • La ley establece que quienes blanqueen quedan liberados de toda acción penal en relación con los delitos en materia penal tributaria y las infracciones al régimen penal cambiario, pero no en materia de lavado de dinero, salvo que provenga de evasión fiscal. • La amnistía es para el blanqueo de bienes originados en actividades licitas (no ilícitas como narcotráfico, terrorismo, etc.) que no tributaron los gravámenes respectivos 18 PREGUNTA • Qué es y para qué nos sirve a los argentinos el blanqueo de capitales ???? • Se utiliza para reingresar dinero en negro al circuito formal, que puede estar en el país o en el exterior, a cambio de un impuesto; con los recursos, el gobierno espera impulsar la obra pública y financiar el pago a jubilados • Expectativas del mercado y personales¡¡¡¡¡¡ 19 MARCO NORMATIVO ACTUAL Normativa del nuevo Régimen de Sinceramiento Fiscal • Ley 27.260 (B.O. del 22/07/2016) Por medio de esta ley, el Gobierno Nacional lanza el Programa de Reparación Histórica para Jubilados y Pensionados, el Régimen de Sinceramiento Fiscal (blanqueo y moratoria) y beneficios para contribuyentes cumplidores. Además, la norma incluye modificaciones impositivas en los impuestos sobre los Bienes Personales, incluso responsable sustituto, Ganancias (derogación 10% retención dividendos, exención diferencia cambio por venta títulos valores exterior) y la derogación del impuesto a la Ganancia Mínima Presunta a partir de determinada fecha. Dto. 895/16 (B.O. del 28/07/2016) Reglamenta el sinceramiento fiscal, la moratoria y los beneficios para contribuyentes cumplidores. RG AFIP N° 3.919 (B.O. del 29/07/2016) Establece las normas de aplicación del sinceramiento, entre otro Título III “Beneficios para contribuyentes cumplidores” y Título VII, artículo 85, “Declaración jurada de confirmación de datos”. RG AFIP N° 3.920 (B.O. del 29/07/2016) Reglamenta la aplicación del Libro II, Título II “Regularización excepcional de obligaciones tributarias, de la seguridad social y aduaneras” (moratoria). Comunicación BCRA “A” 6.022 Establece las normas de aplicación por parte de las entidades financieras referidas a “Cuentas especiales - Ley 27.260 - Régimen de sinceramiento fiscal - Libro II - Tít. I” y “Declaración y cambio de titularidad de cuentas constituidas en entidades financieras del país - art. 38, inc. b), Ley 27.260” 20 Cont. • RG CNV N° 672/16 (B.O. del 29/07/2016) Establece las normas particulares sobre productos de inversión colectiva, fondos comunes de inversión y Régimen de Sinceramiento Fiscal, Ley N° 27.260. • Resolución UIF 92/16 (B.O 05/08/2016 ) Se indican los sujetos obligados a informar sobre operaciones sospechosas relacionadas con el Sinceramiento fiscal estableciendo el denominado "ROS SF". Implementar sistema gestión de riesgo de operaciones sospechosas por sujetos obligados • 21 IMPORTANTE • SIGUIENTES SLIDES CONTIENEN TEMAS A TENER EN CUENTA EN LA PREPARACION DEL BLANQUEO 22 BENEFICIOS PARA CONTRIBUYENTES CUMPLIDORES • BENEFICIOS: • NO TRIBUTAN BIENES PERSONALES 2016 A 2018 • NO TRIBUTA RESPONSABLE SUSTITUTO(0.25%) POR IDENTICOS AÑOS • O PEDIDO DEVOLUCION RETENCION IG SAC JUNIO 2016 • UTILIZAR BLOQUEO FISCAL AÑOS NO PRESCRIPTOS • Presentar DDJJ Confirmación de Datos – Clausula Tapón- vto. 31.10.16 23 Temas a evaluar cuando se blanquee • REPASO DE TEMAS CLAVES • 1.Valor de los inmuebles a blanquear y considerar la situación a futuro, pues el impuesto sobre los bienes personales se ingresara sobre el valor blanqueado(plaza), que no necesariamente es el costo de compra o valor fiscal 2.Costo del blanqueo versus aplicación de fondos en inversiones financieras sin costo fiscal. Evaluar pagar el impuesto y liberar los fondos Evaluar las rentabilidades de los proyectos de inversión en Fondos de Inversión Cerrados • • • • • • • • • • • • • • • 3.Tener en cuenta que las inversiones financieras no todas están exentas del impuesto sobre los bienes personales. La tenencia de títulos públicos esta exenta del impuesto sobre los bienes personales , no así los FCI 4.Ratificacion de contribuyente cumplidor; Presentar la ddjj de confirmación de datos para no tributar anticipos e impuesto sobre los bienes personales, responsable sustituto, y hacer uso del '''tapón fiscal''' El tramite inicia 16 agosto hasta 31 marzo 2017 5.No omitir fecha tope (31 octubre) para el deposito de moneda nacional o extranjera en efectivo, pues se impide usufructuar el blanqueo Luego este depósito tendrá que mantenerse hasta el 31 de marzo de 2017 o por seis meses, lo que sea mayor, salvo inversiones en determinados bienes. 6..Considerar blanquear bienes que están a nombre de terceros (testaferros) Al mes de abril de 2018, deberán estar transferidos los bienes exteriorizados por el contribuyente que estaban a nombre de sus familiares o terceros. En la DDJJ de 2017 deben incluirse tales bienes 7.Tener en cuenta que los títulos públicos deberán adquirirse a la brevedad, 30.9 y 31.12, y se entregan por orden de registro, no a prorrata. Habiéndose estipulado un monto máximo de emisión 8. Ídem seguimiento , para FCI abiertos y FCI cerrados 9.Tener en cuenta causales de decaimiento blanqueo 10. Fechas límites para blanquear: el 31 de diciembre de 2016 para pagar una tasa de impuesto menor (10%). Y el 31 de marzo de 2017 como la fecha en que finaliza el blanqueo con tasa del 15%, salvo uso determinados títulos. En blanqueo inmuebles la tasa siempre es 5% 24 Cont. • • • • • • • 11. El pago con Bonar 17, en vez de efectivo, tiene la ventaja de que el impuesto sigue siendo del 10% hasta el 31-marzo 2017. La desventaja de pagar con Bonar 17, es que el Gobierno definió que tomará 1 dólar por cada 1 nominal del bono. Y como el precio de 1 nominal del bono es U$S 1,028, es más caro pagar con el bono que pagar en efectivo hasta el 31-dic-16. - 12-El titulo publico a 7 años (con un interés del 1% e intransferible por 4 años) permite que suscribiendo el 33% libera el 66% restante Posibilidad de utilización mixta( dinero mas inmuebles) pues se libera el 100% 13-El titulo publico a 3 años, que no permite liberar importe alguno es la menos conveniente de las alternativas 14. Considerando que el tipo de cambio para la valuación de bienes al momento de corte, deberá analizarse el momento para pagar durante 2016 el impuesto, pues de incrementarse el valor del dólar al día del pago, se podrá licuar mas la deuda. • • 25 DECAIMIENTO BLANQUEO • • • • • • • En que caso decaen los beneficios del blanqueo? • Detección de activos que debieron ser blanqueados en los términos mencionados en la norma • Falta de pago del impuesto especial. • Dictado de procesamiento para aquellos que, al momento de adherir, tuvieran abierto un proceso penal -No depositar el dinero existente en el país hasta el 31 de octubre de 2016, o habiéndolo hecho no se respete el plazo de 6 meses. -No mantener los títulos públicos o fondos comunes de inversión durante el plazo estipulado -No aplicar el importe del rescate de los FCI abiertos en FCI cerrados hasta el 11 de marzo 2017 -No presentar la declaración jurada de bienes personales del año 2017 declarando como propios los bienes blanqueados y que estaban a nombre de terceros o testaferros -En el caso de la declaración jurada para Ratificación de datos, de manera de usufructuar los beneficios del contribuyente cumplidor, la misma debe realizar entre el 16 agosto y 31 octubre de 2016, de lo contrario se pierde el derecho a disponer de los mismos. 26 FIN • MUCHAS GRACIAS POR VUESTRA ATENCION • [email protected] • WWW.JULIANMARTINTAX.COM.AR 27